В результате величайшего отключения электроэнергии в истории США миллионы техасцев остались без тепла, поскольку полярный вихрь вырубил половину энергосистемы Соединенных Штатов, отключив производство более 4х миллионов баррелей в день или 40% производства электроэнергии США. Между тем в течение почти года экономика западного мира находилась в глубоком заморозке, несмотря на триллионы субсидий и программы по восстановлению своей экономики после пандемии.

Из-за разрушительных ураганов, засухи на юго-западе, калифорнийских пожаров и отключений в Техасе электричества в этом году возникла очевидная потребность в укреплении устаревшей инфраструктуры и правил Америки. Пандемия и изменение климата демонстрируют предстоящие вызовы и необходимость распределения скудных ресурсов, поскольку первая страна в мире сталкивается с повторяющимися проблемами стран третьего мира. Похоже, что новая экономическая бинарность Америки — это страна третьего мира, политически и социально, с самым высоким уровнем смертности от коронавируса и одной из самых глубоких рецессий в мире.

Кредитный разгул в США

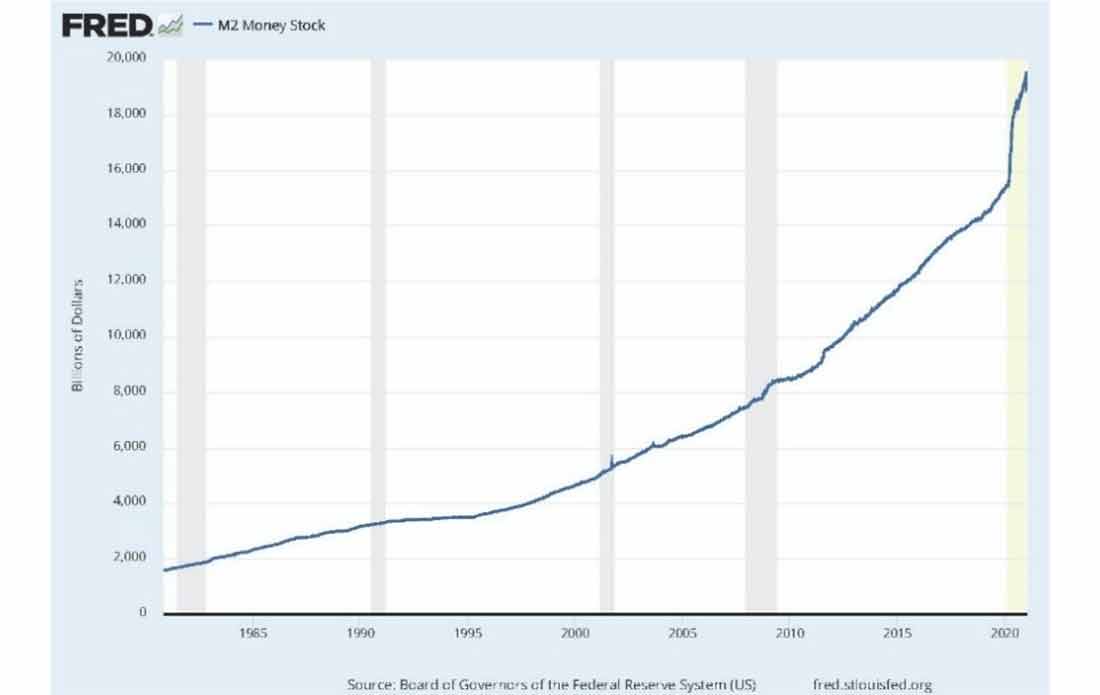

Несмотря на провал налогово-бюджетной политики США и резкий рост государственных расходов исторического масштаба, цена на борьбу с пандемией и реанимацию экономики повышается, поскольку Конгресс одобрил свою шестую финансовую помощь. В Америке самодовольные инвесторы не смогли заметить кардинального сдвига на финансовых рынках, предпочитая отмечать дневные максимумы, когда лавина дешевых денег раздувает активы. Вверх, вверх и в сторону! ФРС затопила систему ликвидностью, увеличив денежную массу M2 в целом на 28% — самый быстрый темп за всю историю.

Настроение эйфорическое. Вся Америка — это пузырь, который должен погрязнуть в долгах, чтобы все продолжалось. ФРС раздала триллионы, что превысило даже упущенные доходы, но вместо того, чтобы обеспечить основу для возрождения экономики, ФРС потеряла контроль над рынками, поскольку денежно-кредитная политика подпитывает спекуляции и бум на фондовом рынке.

Опасность заключается в том, что политики и инвесторы считают, что денежно-кредитные и налогово-бюджетные стимулы являются идеальным противоядием от пандемии, которая случается раз в столетие. На этот раз деньги были переведены непосредственно на счета домашних хозяйств в качестве стимулирующих выплат, в отличие от предыдущих правительственных программ стимулирования, когда после финансового краха 2009 года деньги переводились на счета Уолл-стрит и позиции трейдеров облигаций. С учетом стимулов на уровне 15% ВВП и дефицита бюджета, уже превышающего уровни времен Второй мировой войны, нет особых опасений по поводу того, что рекордные уровни долга США в размере $28 триллионов долларов ограничат возможности стимулирования роста. Государственный долг по отношению к ВВП составляет более 100% ВВП, что означает проблемы — проблемы инфляции.

Признаки пузырей наблюдаются повсюду, а отрицательная доходность никогда еще не делала заемные деньги такими дешевыми как сейчас, что приносит пользу крупным заемщикам, таким как правительства, позволяя им наращивать огромные долги с небольшими затратами или последствиями. Отсутствие инфляции сделало огромную долговую нагрузку управляемой, частично этому способствовали покупки большей части этого долга их собственными центральными банками, укрепляя ошибочную логику рынка, согласно которой низкие ставки являются постоянным положением дел. Однако по мере роста экономики будет расти и инфляционное давление. Другие центральные банки, такие как ЕЦБ, центробанки Австралии и Кореи, даже увеличили объем покупок облигаций, чтобы удерживать ставки на низком уровне, потому что они считают, что чем больше покупок облигаций, тем больше ликвидность для помощи нестабильной экономике. Хотя настроения рынка изменились из-за инфляционных ожиданий и резкого роста реальных ставок, центральные банки готовы позволить инфляционным ожиданиям превысить уровень и не хотят убирать эту «чашу с пуншем».

Таким образом, мы ожидаем бурного роста экономики по примеру «двадцатых годов», частично подкрепляемого гигантским пакетом американского плана спасения Байдена стоимостью $1,9 триллиона долларов, который вдвое превосходит пакет стимулов Обамы и дает Белому дому еще большую роль, расширяя сеть социальной защиты населения Америки. Есть еще один значительный пакет расходов — новый «зеленый курс» экономики на $2 триллиона долларов, который должен быть оплачен за счет дополнительных заемных денег (MMT). Готовность ФРС приспособиться к еще более высоким темпам инфляции и американская мечта отражена в рекордных федеральных расходах, дефиците и уровне долга, уже достигнутых в феврале. Однако, если Америка и не станет вечным должником, ей придется поднять налоги, чего она не делала почти 30 лет.

YOLO встречает FOMO

Сегодня избыточная ликвидность повсюду «подливает масло в огонь» и без того мощных рынков, ежедневно достигающих новых рекордных максимумов. Похоже, что восходящая волна на рынках «поднимает все лодки». Когда-то бывшие площадкой для старых богачей и бэби-бумеров, рынки привлекли новое поколение инвесторов, которые устремились в технологические компании, такие как Tesla и Amazon, чему способствовал бум онлайн-торговли на платформах с нулевой комиссией Robinhood и TD AmeriTrade. Такие стратегии, как кратковременное сжатие, приняли новые формы, позволившие миллионам начинающих инвесторов ворваться на рынок акций GameStop. Новое поколение инвесторов присоединилось к эксклюзивной вечеринке Уолл-стрит с лозунгами от «живешь только один раз» (YOLO) до «страшись упустить момент» (FOMO).

Все, что связано с цифровыми технологиями, стало новым мемом, заменившим кирпичи и минометы старого поколения. После краха 2009 года Уолл-стрит была вынуждена демонтировать собственные торговые отделения и отказаться от работы на рынке, что привело к потере рыночной ликвидности. Но десять лет спустя Уолл-стрит создала новые и улучшенные торговые инструменты, такие как биржевые фонды (ETF) и компании по приобретению специального назначения (SPAC), популярность которых быстро выросла. Дорогу прокладывали трейдеры WFH, которые увеличивали ликвидность благодаря стимулам, алгоритмам цифровых платформ и таким игровым платформам как Citadel и Virtu, которые процветали, потому что их «черные ящики» были еще быстрее. Ликвидность породила ликвидность.

Еще одна схема Понци

Простейшее мошенничество с акциями — это «схема Понци», которая приносит ранним инвесторам прибыль от более поздних инвесторов. Поскольку эта схема привлекает все больше и больше инвесторов, мошенники платят первым игрокам, но в конечном итоге оставляют большую часть прибыли для себя. Конечно, с необходимостью привлечь больше денег этот «карточный домик» в конце концов рушится. Схемы «Понци» были названы в честь Чарльза Понци, обманувшего инвесторов в 1920-х годах.

Сегодня финансовый популизм стирает границы между реальной и фальшивой реальностью, а также представляет собой проблему для законодателей и регулирующих органов. Сегодняшние рынки кажутся гигантской схемой Понци, в которой более ранние инвесторы (Уолл-стрит) зарабатывают деньги на пришедших позднее и проигравших розничных онлайн-инвесторах, торгующих на платформах типа Robinhood. Время решает все.

Что касается пресловутого GameStop, есть несколько уроков. Сначала, как в схеме «Понци», инвесторы, которые вошли рано, стали большими победителями. В торговле акциями GameStop те хедж-фонды, которые были «короткими» вначале, на самом деле были крупными проигравшими, но в конечном итоге те, кто проиграл позже, заработали большие деньги. Больше всего проиграли те игроки Reddit, которые вошли в игру последними и думали, что смогут продублировать результаты первых, но проиграли. И мы знали, чем это закончится. Ничего не изменилось, только игроки. По иронии судьбы, несмотря на короткое сжатие, в результате которого были распроданы акции GameStop на $2,2 миллиарда долларов, GameStop остается одной из самых коротких позиций на рынках, по мнению экспертов Institutional Investor.

Цифровые платформы даже создали новый тип криптовалюты, не взаимозаменяемые токены (NFT), специальный крипто-токен для оцифровки уникальных произведений искусства, торговых карт или любых других предметов коллекционирования, но не взаимозаменяемых или взаимозаменяемых, как биткойн. Искусство как цифровой клип внезапно приобрело ценность и не связано с его художественной ценностью, и оно стало поводом для спекуляций, и в прошлом году их количество выросло на 300%. Искусство стало, как их носители, «торгуемыми снежинками».

Инфляция мертва, некрологи преждевременны

С 90-ых годов инфляции не существовало, но три десятилетия спустя предупреждения о росте инфляции игнорируются, как в басне про «мальчика, который кричал: «Волк-Волк». Сегодня предупреждения об инфляции из-за огромного дефицита и уровня долга игнорируются, так же как в 60-е годы рынки считали, что рост инфляции невозможен. Созрели условия для возвращения. Они ошибались тогда и ошибаются сегодня. История учит нас обратному. В конце шестидесятых ФРС компенсировала дефицит расходами на борьбу с войной во Вьетнаме и финансирование «Великого общества» президента Линдона Джонсона. В течение двух лет прямое следствие решения «Пушки вместо масла» привело к увеличению государственных расходов, дефициту и инфляции.

Инфляция уже здесь, и предупреждающие знаки повсюду: на быстрорастущих рынках, на росте цен предметов коллекционирования и обесценивании валюты. Каким-то незаметным образом инфляция приблизилась к целевым 2%, чему в значительной степени способствовали массивные пакеты стимулов, которые составили колоссальные 15% ВВП Америки.

Рынки тоже динамичны, последовательно фиксируя максимумы. Добавьте к этому новый раунд стимулирующих выплат на $1.400 долларов и рост затрат на импорт из-за более слабого доллара, и вы получите токсичную комбинацию инфляции издержек конца 60-х - начала 70-х годов, когда двузначная инфляция требовала двузначных процентных ставок и рецессии, чтобы остановить гиперинфляцию.

Тем не менее, несмотря на угрозу повышения ставок, ФРС не желает прекращать политику дешевых денег из-за обвала рынка в 2013 году, когда «ястребиная» риторика Бен Бернанке ужесточилась до «истерики», уничтожив 30% прибыли за месяц. Не желая повторения «истерики» Бернанке, ФРС преуменьшила опасения и допустит превышение целевых 2% несмотря на то, что сочетание сверхнизких ставок и перегретых рынков повышает системный риск и сводит на нет установление рынком цен на активы. Проблема в том, что мы объявили пациента мертвым по симптомам, а не по причинам. Инфляция жива.

Если бы предложение говядины Кобе было таким же разнообразным, как предложение пшеницы, то цена говядины была бы ниже, учитывая соотношение спроса и предложения. Точно так же, если денежная масса увеличивается слишком быстро, товары будут стоить дороже, поскольку за деньги можно купить меньше. На протяжении большей части 20-го века количество денег было привязано к золоту. Ситуация изменилась в два этапа, последний из которых произошел в 1971 году, когда президент Никсон отменил золотой стандарт, наводнив мир долларами. Денежные ворота были открыты. Неудивительно, что с тех пор покупательная способность доллара упала на 90%, в то время как золото достигло пика в $2.000 долларов за унцию. Денежный взрыв еще не закончился.

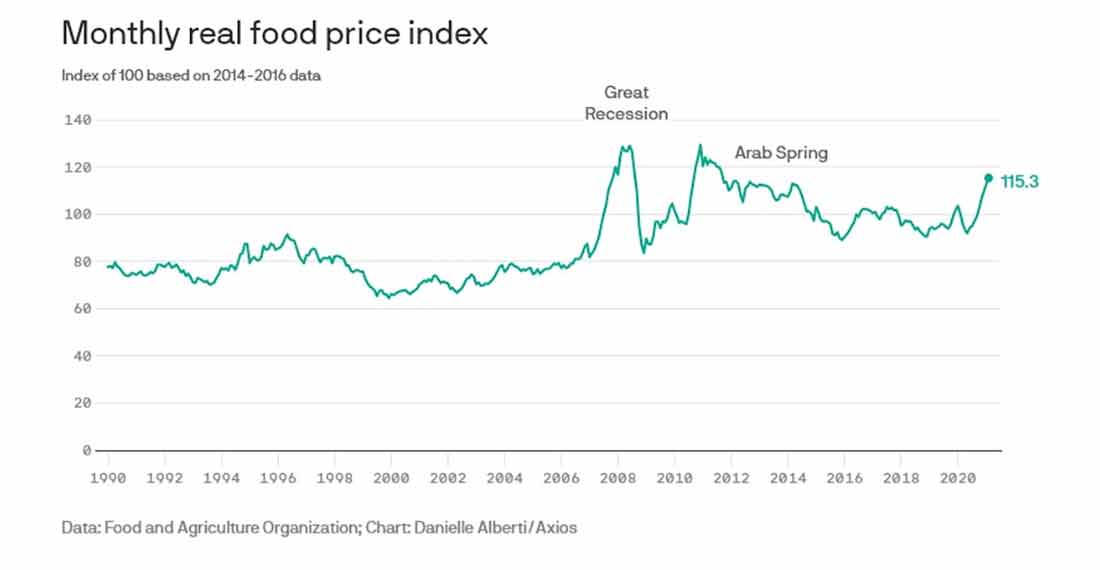

Сырьевые товары являются ведущим индикатором инфляции. Кроме того, надежды на восстановление мировой экономики за счет вакцин, подкрепленное рекордными объемами фискальных стимулов, по нашему мнению, заложили основу для первого этапа суперцикла, подобного 2000-ым или 70-ым годам. Надежды на структурный бычий рынок сырьевых товаров были подкреплены скорейшим восстановлением Китая после пандемии и беспрецедентными расходами правительств стран мира. Помимо мемов и мании, другим признаком пузырей на рынке, поддерживаемым ФРС, является массовое переключение с акций GameStop на более крупную игру, сырьевые товары. Серебро было первым выбором, когда за один день было продано более 1 миллиарда унций серебра. Тем не менее, сырьевые товары уже находились на подъеме, подпитываемом потребителем, узкими местами в поставках и промышленным спросом на сырье, а также ненасытным аппетитом Китая.

Цены на сталь находятся на самом высоком уровне за более чем десятилетие благодаря восстановлению спроса в Китае. Медь подорожала на 40% по мере ускорения перехода к «зеленой» экономике. Торговая война Трампа с Китаем вызвала рост цен на такие товары, как соя, за последний год. Сырая нефть подскочила на 75% с ноября из-за сокращения добычи ОПЕК. Цены на продукты повышаются каждый месяц с мая 2020. Казалось бы: «деревья могут расти до неба».

Происходят эпохальные изменения: чем дольше ФРС сопротивляется давлению на денежно-кредитные тормоза, тем ближе мы подходим к неконтролируемой инфляции или даже к гиперинфляции.

Пузыри не проблема, пока они не лопнут

Возрождающийся национализм и нападение Дональда Трампа на мировой порядок, основанный на правилах, сыграли важную роль в открытии новой эры протекционизма и тарифов, которые закрывают значительный объем международной торговли. Сама пандемия нарушила цепочки поставок, так что узкие места в ключевых портах не имеют признаков исчезновения. Для реализации новых проектов требуется от 4 до 10 лет, а ограничения предложения уже привели к росту инфляции, что сделало новые проекты более дорогими. Нехватка полупроводниковых чипов, остановившая производственные линии автопроизводителей, вызвала политический кризис в Вашингтоне. Но пузыри не проблема, пока они не лопнут.

Поскольку инвесторы ищут прибыли везде, в период максимального оптимизма текущие оценки высокотехнологичных компаний уязвимы для корректировок, потому что компании «оцениваются по идеальной цене». В то же время правительства ищут способы финансировать свой дефицит и обложить налогом гигантов или даже разрушить могущественные веб-компании. «Плата за контент» — это только начало, поскольку правительство ищет новые доходы от «золотых гусей». Грядут перемены и более высокие налоги.

По мере того, как волна отступает, мир будет искать альтернативы.

Тогда возникает геополитическая неопределенность. В результате недоверия к гегемонии Запада и перетягивания каната между Америкой и Китаем наблюдается движение в сторону экономических блоков вокруг США, Китая и возрожденной Европы. Национализм, связанный с вакцинами, уже привел к глубокому расколу, поскольку страны накапливают внутренние запасы или блокируют экспорт важнейшего сырья, ставя политические и коммерческие интересы выше гуманитарных интересов в холодной войне с вакцинами. Больше нет зависимости от гегемонии США, и позиция «Америки прежде всего» привела к диверсификации долларовой экосистемы, а также к необходимости многосторонних отношений. В Новом году Быка значение китайского юаня медленно растет, поскольку, по слухам, он поддерживается золотом, что вызывает удивление у Запада.

В год, когда геополитика была чрезвычайно нестабильной, также проявился валютный национализм, и мир, стремящийся к альтернативному финансовому порядку, а не к управляемому долгами мировому порядку во главе с США, смотрит на Китай как на здоровое противодействие финансовой гегемонии США, особенно в силу того, что Америка стала крупнейшим должником в мире, а Китай — крупнейшим кредитором в мире.

Геополитика и дефицит имеют значение. Рынки благодушны, поскольку, несмотря на рекордные долги, стоимость долгов минимальна. Десятилетие печатания денег в Америке не только спровоцировало бычий рынок исторических масштабов, но и скрывало системные долгосрочные экономические проблемы и несправедливость. В ответ на пандемию Америка отреагировала массовым денежным финансированием (MMT) и крупномасштабными покупками активов, в результате чего накопились рекордные суммы долга. Иностранным инвесторам принадлежит треть этого долга, и они были в числе крупнейших покупателей казначейских облигаций, но в последнее время проявляют меньший аппетит к вложению денег в долги. И, несмотря на ужесточение отношений между Китаем и США, Китай остается крупнейшим держателем этого долга. Сегодня нет уверенности в том, что китайцы захотят вкладываться в доллары, поскольку они уже владеют более чем $1 триллионом долларов американского долга.

Безусловно, последние несколько лет американской политики подорвали доверие мира к США и его руководящей роли. Откат Трампа в сторону свободной торговли и резкий рост бюджетных расходов привели к снижению доверия к доллару США в качестве мировой резервной валюты. Уязвимость доллара усугубляется масштабами усилий ФРС по удерживанию процентных ставок на низком уровне с помощью торговли облигациями и крайне мягкой денежно-кредитной политики, которая снизила доходность безопасных активов и повысила спрос на рискованные.

Болотные стоки

В период максимального бычьего настроения рынки уязвимы для коррекции, и в ходе коррекции выявятся недооцененные злоупотребления и переоцененные акции. Болото истощается с отголосками 2008 года. В конце февраля были инициированы свопы кредитного дефолта (CDS) по капитальным векселям Greensill после того, как банк Credit Suisse приостановил финансирование в размере $10 миллиардов долларов для компании Greensill, которая специализировалась на финансировании цепочки поставок с использованием деривативов в структуре типа Понци. А в прошлом месяце произошло банкротство крупнейшего в Техасе электроэнергетического объединения, поскольку финансовые последствия ледяного шторма привели к тому, что Brazos Electric Power Corporation столкнулась со счетами на сумму более $2,1 миллиарда долларов, когда стоимость электроэнергии взлетела до $50 миллиардов долларов в одночасье. Или возьмем систему «откатов», которая позволила торговой платформе Robinhood предлагать нулевую комиссию, потому что: они получали основную часть своих доходов от хедж-фондов, оплачивающих «поток своих заказов», что позволяет «маркет-мейкерам» хищническим способом выполнять первочередно заказы Robinhood. Неудивительно, что SEC (Комиссия по ценным бумагам и биржам США) изучает их бизнес-модель, запрещенную в большинстве других юрисдикций, потому что их клиенты зачастую получают «второсортное» исполнение.

В более широком масштабе, наблюдается сбой на рынке государственного долга США на сумму $21 триллион долларов, на котором доходность 10-летних казначейских облигаций резко выросла с 0,90% до более 1,60%, что спровоцировало массовую распродажу активов и истощение ликвидности на самом, как принято считать, крупнейшем и ликвидном рынке в мире. А после того, как аукцион по продаже семилетних казначейских облигаций едва не провалился, рынки временно замерли из-за опасений кризиса РЕПО, случившемся в прошлом году, который вынудил ФРС вмешаться, чтобы восстановить порядок. Массовые аукционы необходимы, поскольку правительство должно профинансировать пакет стимулов г-на Байдена на сумму $1,9 триллиона долларов, что составляет около 8% ВВП США. Затем есть облигации, по большей части имеющие отрицательную доходность, которые гарантируют убытки, если они удерживаются до погашения. Сектор фиксированного дохода особенно уязвим для роста процентных ставок, что угрожает положить конец их 40-летнему бычьему бегу.

Прилив уходит. Как и в прошлом, массивные стимулы Байдена могут вызвать возвращение линчевателей рынка облигаций. Появляются трещины, усиливающие озабоченность на этом так называемом безрисковом рынке, угрожающим стать спусковым крючком для разрушительного в финансовом отношении пузыря.

Интернет, затем социальные сети, а теперь и цифровые валюты отразили технологическую революцию, захлестнувшую рынки, «подняв все лодки». В то время как акции подкреплены верой и ожиданиями будущих доходов, биткойн сегодня считается деньгами, но не имеет государственного одобрения и, следовательно, не подлежит государственному контролю. При работе в децентрализованных сетях, ценность которых подтверждается верой в «глаз смотрящего» или своего рода финансовой Википедией, цена биткойна резко выросла с $5.000 до $55.000 долларов в этом году.

В этом загвоздка. Бычий рынок «поднял все лодки». В гонке за использование новых возможностей инвесторы уступили вековой болезни, поразившей наши рынки: жадности. Жадность — это нехорошо. Когда лопаются пузыри, веры становится мало. Если правительства будут продолжать накапливать долги и продолжать печатать деньги, страх обесценивания валюты и последующей инфляции создаст благоприятные условия для золота. Поскольку бумажные деньги не имеют поддержки или ограничений на поставку, как золото, инвесторам будет разумнее дождаться прилива. Эта новая эра только начинается.

Рекомендации

Сырьевые товары являются ведущими индикаторами инфляции. Большинство из них оценивается в долларах, и недавнее падение курса доллара сделало их более дешевыми в других валютах, что еще больше повысило спрос. Между тем годы низких цен вызвали остановку мощностей и сокращение расходов, сдерживая поставки. Нефтяная промышленность является хорошим примером того, как низкие цены на сланцевую нефть ограничили производство и капитальные вложения.

По сути, лавина стимулов со стороны центрального банка и налогово-бюджетной политики создала серию пузырей, перетекающих на другие рынки, например, на сырьевые товары, где пузыри в сельском хозяйстве, промышленности и энергетике достигли наивысшего уровня с 2013 года. Экономический бум за одно поколение, экономика Америки находится на скользкой дорожке и ведет к саморазрушению. Пакет стимулов и война с Covid были оплачены не более высокими налогами или продажей облигаций населению, а долгом, который утроился за 12 лет, и это еще не все. Денежная масса резко выросла, а расточительные траты только увеличили разрыв в уровне благосостояния, подрывая роль доллара США как мировой резервной валюты.

Золото — жертва перетягивания каната между ФРС и рынками. Резкий скачок ставок укрепил доллар, вызвав коррекцию золота, которое упало почти на 18% с рекордно высокого уровня в $2.000 долларов. Кроме того, оживление рынков и распространение вакцины ухудшили некоторые характеристики «убежища» золота. Однако сезонный спрос на золото со стороны крупных стран-потребителей, таких как Китай и Индия, снизит цену, поскольку Китай продолжает покупать больше золота, чем производит. Росту цен также способствует реальная доходность, которая остается отрицательной, несмотря на рост ставок.

Мы полагаем, что бычий рынок золота остается неизменным на фоне ожиданий, что доллар является ненадежной валютой из-за размера дефицита США и растущей долговой нагрузки. Мы по-прежнему ожидаем, что следующей целью на золото будет $2.200 долларов за унцию.