Китай продвигается вперед, наращивая свой собственный средний класс, который выиграет от укрепления юаня, как это наблюдалось в период развития экономик Германии и Японии в период с 1970 по 2000 год. Экспортная торговля, которая до сих пор доминировала в экономическом развитии, становится менее важной. По мере уменьшения этой зависимости усиливаются аргументы в пользу наступления момента, когда Китай откажется от доллара, оторванного от его истинной стоимости в пересчете на золото. В этой статье приведена оценка золотых резервов Китая: не менее 20.000 тонн неучтенного золота. Для Китая открытое заявление о положении своих золотых запасов всегда было его последним, почти ядерным аргументом в финансовой войне, которую против него ведет Америка. Переключая спрос от бумажного золота к физическим слиткам, Базель III, возможно, невольно приблизил этот момент.

Вступление

Неизбежное введение на основе Базель III коэффициента чистого стабильного финансирования (NSFR или NSF) окажет серьезное влияние на глобальную банковскую систему, вследствие чего вероятно, что правительственные агентства, заинтересованные в геополитических последствиях, будут рассматривать его с этой точки зрения. И это особенно важно для золота и, как следствие, непревзойденной гегемонии доллара.

Поскольку Китай ограничивал свою кредитную экспансию около года, его экономика находится в ином положении по сравнению с экономикой крупных западных стран: США, ЕС, Япония и Великобритания продолжали предоставлять полную свободу действий кредитам с нулевыми и отрицательными процентными ставками. Поскольку Китай находится в другой стадии своего кредитного цикла, то на иностранных биржах неизбежно возникнут проблемы. Юань Китая сильный, он вырос на 10% по отношению к доллару США за последний год и, вероятно, продолжит расти.

Неудивительно, что китайцы предупреждают Запад о пузырях на финансовых рынках. Хотя денежно-кредитная политика Китая сама была рано ориентирована на борьбу с инфляцией цен, но критика Китая ошибок их западных контрагентов выглядит правомерной. Я посвятил статью на прошлой неделе последствиям игнорирования угрозы роста цен, в первую очередь результату сверхслабой денежно-кредитной политики.

Стоит отметить, что заявления китайцев о США и наоборот находятся в контексте продолжающегося финансового конфликта. Пока что Китай пережил все попытки США дестабилизировать его, успешно применив тактику Сунь Цзы — «сгибаться с ветром». Но Сунь Цзы также предупреждал, что нет ни одного случая, чтобы страна извлекла бы выгоду из длительной войны. В какой-то момент и когда наступит подходящий момент, Китай должен быть готов взять на себя инициативу и нанести окончательное финансовое поражение своим агрессорам. Возможно, решения Базеля III спровоцируют такое событие для Китая, подняв долларовую цену на золото и дестабилизировав доллар.

Кроме того, Китай всегда понимал, что полагаться на излишки экспорта в Америку для стимулирования своей экономики было переходной фазой из-за вероятной отдачи, что и произошло при президенте Трампе.

Как сторонники долгосрочного планирования, в рамках своих регулярных пятилетних планов китайцы неизменно демонстрируют стремление к независимости и самообеспечению. После переходного периода, основанного на производстве дешевой экспортной продукции, их видение заключалось в развитии большого несельскохозяйственного среднего класса, выступающего в качестве потребительской базы с собственной инфраструктурой и развитыми технологиями. И для того, чтобы избавиться от зависимости в торговле с воюющей Америкой, естественными торговыми партнерами Китая постепенно становились страны евразийского континента.

Следует ожидать, что рост среднего класса снизит общую склонность страны к сбережениям, и при прочих равных условиях положительное сальдо торгового баланса Китая уменьшится. По общему мнению, сокращение торгового баланса также зависит от того, сохранят ли управляющие экспортными рынками Китая контроль над своим бюджетным дефицитом — дисциплины, которой, к сожалению, не хватает крупнейшим торговым партнерам Китая.

Помимо торговой позиции, налицо долгосрочная стратегия, а это означает, что мягкая денежно-кредитная политика, которая сыграла ключевую роль в достижении этой точки в эволюции Китая, больше не нужна и теперь ее сдерживают.

Когда в марте прошлого года китайцы наблюдали, как ФРС идет ва-банк на инфляционное финансирование с нулевыми процентными ставками и рекордное количественное смягчение, им не потребовалось много времени, чтобы отреагировать. Их выводы, скорее всего, заключались в том, что доллар быстро потеряет покупательную способность, что подорвет его авторитет как мировой резервной валюты. Это было то, чего давно хотели китайцы, стремясь заменить доллар в своей торговле на юань. Но самое непосредственное соображение заключается в том, что положительное сальдо торгового баланса Китая с Америкой значительно увеличится, отражая дефицит бюджета США, поскольку так называемые сбережения сокращаются, что потенциально может привести к еще большим торговым трениям.

Таким образом, март 2020 года, когда США вступили на путь гиперинфляции, стал моментом для изменения экономической стратегии Китая, чтобы перейти к экономике, которая, несмотря на предполагаемый рост потребительских расходов, останется ориентированной на сбережения и будет характеризоваться сильной валютой, как в Германии и Японии в семидесятых и в конце девяностых. Более сильный юань компенсирует рост цен на сырьевые товары из-за слабости доллара. Более сильный юань повышает уровень жизни и личное богатство рабочих, и это будет иметь жизненно важное значение, если Коммунистическая партия хочет сохранить свой традиционный контроль. Пострадают маржинальные экспортные производители, но их можно побудить перераспределить свои капитальные ресурсы на обслуживание внутренних рынков.

Западные аналитики, увлеченные неокейнсианским инфляционизмом, не понимают, что делает Китай, и полностью упустили суть. По мере того, как США с их слабеющим долларом все дальше отстают от Китая, геополитическая напряженность будет расти. И именно здесь Китай должен задуматься о том, как разыграть свой козырь: проведение политики разумных денег, чтобы юань стал предпочтительной торговой валютой для всей Азии, Ближнего Востока и Африки.

Что касается самых надежных денег, золота, мы получим в процессе ответы на следующие вопросы:

- Почему Китай передал Народному банку Китая право на бесплатное приобретение золота и серебра от имени государства в период с 1983 по 2002 год, прежде чем разрешить людям их покупать?

- Почему тогда государство провело рекламную кампанию на телевидении и в других местах, призывая население покупать золото?

- Почему государство так много инвестировало в добычу золота, что Китай стал крупнейшей золотодобывающей страной на милю страны?

- Почему государство сохранило твердую монополию на аффинаж золота и серебра?

- Почему государство сохраняет строгий контроль над системой хранения слитков?

- Почему государство сохраняет контроль над монополией Шанхайской золотой биржи через НБК и не разрешает создание конкурирующих бирж?

- Почему государство разрешает импорт золота и золота доре (золото-серебряный сплав), но запрещает весь экспорт золота? (Китайские золотые слитки редко можно увидеть за пределами Китая — единственное разрешенное исключение — ограниченные поставки в Гонконг, большая часть которых превращается в украшения для жителей материковой части, не уплачивающих налоги с продаж)

- Почему государство намеревалось взять под контроль мировой рынок физических золотых слитков?

Есть все признаки того, что там накапливались запасы золота вне баланса, а не части официальных резервов Китая. Рано или поздно Китай должен приоткрыть завесу над тем, почему он придает такое значение золоту, потому что неминуемая кончина бумажного золота даст ему огромную власть. Мы не можем знать, сколько Китай на самом деле припрятал золота. Но судя по потокам золота и денег с 1983 года, мы можем оценить их масштаб.

Оценки монетарного золота в 1983 и стратегия Китая до 2002

Чтобы приблизиться к количеству золота, которое, вероятно, накопит Китай, нам необходимо рассмотреть его позиции в 1983 году, когда НБК был облечен исключительной властью для приобретения и управления государственным монетарным золотом. Годом ранее Китай принял новую конституцию после Мао, и Дэн Сяопин официально закрепил свое вступление в качестве нового доминирующего исполнительного лидера.

После смерти Мао в 1978 году Дэн Сяопин руководил восстановлением страны после катастрофической экономической политики первого. Путь, который он выбрал, заключался в том, чтобы принять экономическую либерализацию по американскому образцу, вместо того чтобы переделывать китайский коммунизм по образцу Советского Союза, который окончательно рухнул шесть лет спустя. Первоначально Америка приветствовала это развитие, и ее корпорации первыми начали инвестировать в определенные зоны свободной торговли. К 1983 году направление экономического освобождения было прочно обосновано, и руководство Дэна начало рассматривать время, когда рост экспорта вкупе с притоком инвестиций приведет к постоянному положительному сальдо платежного баланса. Необходима была комплексная валютная политика.

В соответствии с марксистской философией профессора экономики китайских университетов в то время в одностороннем порядке осудили капитализм и предсказали крах капиталистических экономик и их валют. В сочетании с давней китайской денежно-кредитной традицией, в которой надежными деньгами были только золото и серебро, новая валютная политика включала разумную меру предосторожности, заключающуюся в накоплении слитков, оплачиваемых из растущих остатков в иностранной валюте. В этом китайцы прошли проторенный путь. Послевоенная Германия инвестировала часть своей избыточной валютной выручки в золото. В семидесятых и начале восьмидесятых арабские страны аналогичным образом хранили часть своих доходов от нефти в слитках. Законодательно «Положение КНР о контроле золота и серебра» наделило Народный банк Китая исключительной ответственностью за накопление золота и серебра в государстве и было обнародовано 15 июня 1983 года.

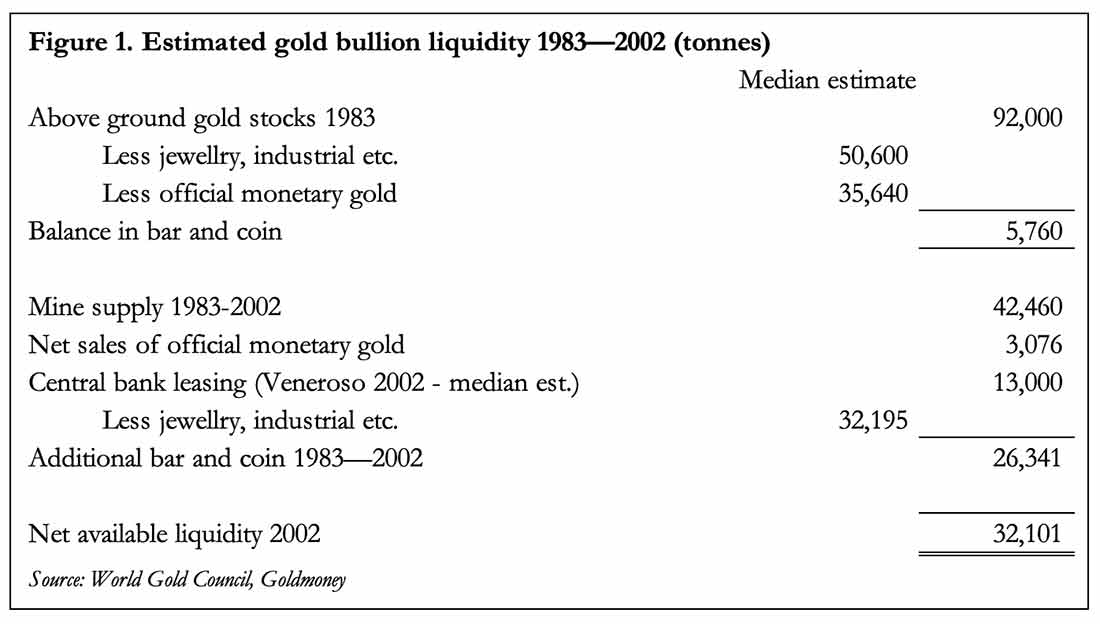

В то время общие наземные мировые запасы золота оценивались в 92.000 тонн, из которых от 50% до 60% считалось неденежным, главным образом ювелирным, но с растущим промышленным использованием. Баланс можно считать включающим официальные денежные резервы, которые составили 35.640 тонн.

Таким образом, «ликвидность» в золотых слитках и монетах, находящихся в частном владении, составляет от 1.160 до 10.360 тонн. Итак, при самых оптимистичных предположениях, в 1983 г. для терпеливых покупателей имелся запас золота примерно в 10.000 тонн. Среднее значение 5.760 тонн (45% от 92.000 т официальных золотых резервов) более вероятно, чем любое из крайних значений, и будет основано на наших расчетах.

Далее мы рассмотрим период приобретения золота китайским государством в течение девятнадцати лет до 2002 года после введения в действие правил. Чтобы не повышать цены на золото, Китаю придется приобретать его тайно. Более того, если бы эта тема была поднята в обсуждениях с американцами, мы можем быть уверены, что Дэн Сяопин и его команда не хотели бы накапливать золото из-за угрозы долларовой гегемонии. Ясно, что тайная покупка достаточного количества золота как части общих золотовалютных резервов на таком жестком рынке будет нелегким делом, и его придется хранить вне капиталистической долларовой денежной системы.

Китайцам повезло с выбором времени. Достигнув пика в 1980/81 году, золото вошло в глубокий и продолжительный медвежий рынок, который продолжался все это время, облегчая приобретение слитков.

По словам Фрэнка Венерозо, аналитика, который проделал ценную работу по раскрытию этой деятельности, к 2002 году было добавлено предложение рудников к наземным золотым запасам, и к 2002 году лизинг центрального банка дал дополнительно от 10 до 16 тыс. тонн.

Таким образом, используя средние оценки диапазонов для других целей, мы можем составить таблицу 1.

На первый взгляд неудивительно, что во время медвежьего рынка, который длился с 1981 по 2002, накопилось значительное количество золота. Это произошло в основном из-за ускоренного предложения шахт. Но, учитывая это, почему спрос был настолько велик, что рынок поглощал от 10.000 до 16.000 тонн арендованного центральным банком золота, а предложения по-прежнему оставались ограниченными? Ясно, что на рынке был очень крупный покупатель слитков, поглощавший все это золото и лизинг от центрального банка.

Есть еще одно свидетельство того, что этим покупателем было китайское государство, действовавшее тайно в другой деятельности Китая, связанной с золотом. Освободив свою экономику, Дэн Сяопин твердо держался за золото, а его преемник Цзян Цзэминь разрешил гражданам приобретать золото только в 2002 году, когда для этой цели была создана Шанхайская биржа золота под эгидой НБК. Ясно, что государство достигло своей цели владения золотом.

При нынешних ценах и с учетом примерно 10% отчислений на золото от притока иностранной валюты в период с 1983 по 2002 гг, мы получаем приблизительную оценку, согласно которой государство, вероятно, накопило от 20.000 до 25.000 тонн золота (информированный наблюдатель из моих знакомых и частый гость в Китае подтвердил мне, что существуют доказательства хранения большого количества золотых слитков под контролем армии).

В Индии Закон о контроле за золотом 1968 года был отменен в июне 1990 года, что позволило индийцам легально импортировать золото, что привело бы к снижению ликвидности золота на Западе. К 2002 году Индия импортировала в общей сложности 8.467 тонн золота. Если вычесть это из общей ликвидности 32.101 тонны, указанной в таблице 1 выше, мы получим 23. 634 тонны, что очень близко к нашей оценке государственных накоплений Китая в 20-25 тыс. тонн. Конечно, это связано с тем, что физическая ликвидность на западных рынках останется ограниченной, и учитывая требование о предоставлении золота центральным банком в лизинг для получения дополнительной ликвидности, мы можем подтвердить, что это имело место.

Помимо некоторого информированного расследования, у нас нет информации о том, сколько золота фактически накопило китайское государство к 2002 году, кроме вывода о том, что к тому времени оно должно было накопить достаточное количество слитков относительно своего предполагаемого национального богатства. Тот факт, что Китай затем призвал своих граждан накапливать золото для себя, является еще одним косвенным доказательством, что это правильный вывод.

С 2002 по 2020 годы добыча золота на рудниках в Китае оценивается в 6.200 тонн (см. «Сводные данные по минеральным сырьевым товарам» Географической службы США по золоту, 2002–2021 гг). На основании данных о доставке из хранилищ SGE, за тот же период китайская общественность получила более 18.000 тонн золота.

Таким образом, золото мигрировало из западных хранилищ в Китай в огромных количествах, несмотря на резкий медвежий рынок в период с сентября 2011 года по декабрь 2015 года, когда цена золота упала на 45%. Подтверждением служат отдельные свидетельства того, что старые золотые слитки LBMA менее текущего стандарта 995 пробы поставлялись швейцарским золото-обрабатывающим предприятиям для переработки в слитки весом 0,9999 кг. В период с 2012 по конец 2015 года, когда царил медвежий рынок, и цена на золото упала с $1.925 до $1.048 долларов, из хранилищ SGE в государственную собственность было доставлено 8.033 тонны золота, в то время как добыча на рудниках Китая составила всего 1.723 тонны.

Таким образом, несмотря на резкое падение цен, спрос населения Китая на импортируемое золото продолжал оставаться неизменным.

И снова Китай воспользовался долгами Запада для накопления большого количества золота. На этот раз добавление было в первую очередь направлено на драгоценности, а не на накопление денег.

Американская позиция по золоту

С момента прекращения действия Бреттон-Вудского соглашения в 1971 году США проводят политику долларовой гегемонии, подавляя любое денежное соперничество со стороны золота. Умышленно или случайно США поощряли расширение синтетического предложения в форме фьючерсных рынков и не возражали против роли Лондона в развитии выдающегося форвардного внебиржевого деривативного рынка. Регулируемые и нерегулируемые остатки бумажного золота выросли до эквивалента более 11.000 тонн, согласно внебиржевой статистике Банка международных расчетов и данным Комиссии по торговле товарными фьючерсами для категории трейдеров, торгующих золотыми свопами.

В результате предложения золота в бумажных бумагах поглотился спрос, который в противном случае можно было бы удовлетворить только за счет покупки физических слитков. Он также сдерживал рост цен на другие сырьевые товары, принося пользу потребителям за счет конечных средств производителей.

Как и все другие товары, золото оценивается в основном в долларах, а сам доллар выиграл от внешнего спроса, поскольку он играет центральную роль в расширении внешней торговли, а также имеет статус резервной валюты. Действительно, долларовая дилемма Триффина означала, что инфляционная политика США обеспечила мировой спрос на доллары до такой степени, что иностранные правительства и организации частного сектора теперь обладают долларовыми финансовыми активами и банковскими депозитами на общую сумму около $30 триллионов долларов — 150% ВВП США.

Доминирующий статус доллара хорошо служит правительству США с 1971 года. Но мир движется вперед. Центральным элементом постбреттон-вудской политики было то, что саудиты, добывающие нефть, всегда соглашались на доллары за свою нефть. Сегодня Саудовская Аравия больше не продает нефть Америке. Равно как и газ, поскольку Россия в настоящее время является крупнейшим в мире экспортером энергии и еще одним финансовым противником США. ЕС, который теперь также является соперником США, создает свою собственную дипломатическую идентичность. А Китай и Россия партнерствуют в Шанхайской организации сотрудничества (SCO, Shanghai Cooperation Organisation), чтобы собрать под собой 40% населения мира.

Обратная сторона дилеммы Триффина упоминается редко, но ясно, что США с их долларовой гегемонией теперь уязвимы. Тем не менее, политики продолжают обесценивать доллар пугающими темпами, весь мир ожидает, что станет с $30 триллионами долларов госдолга США. И похоже, что вот-вот произойдет катастрофа новых банковских правил Базеля III, в соответствии которыми все банки должны будут применять новый метод расчета кредитного риска. Они будут применять чистый стабильный коэффициент финансирования (NSFR), чтобы гарантировать, что риск контрагента сдерживается за счет того, что банки будут вынуждены согласовывать свои обязательства со сроками погашения своих активов.

Вкратце, следствием NSFR является то, что любой банк, работающий с сырьевыми товарами или имеющий неравномерную позицию по деривативам, имеет недостаток финансирования, что делает эти направления бизнеса нерентабельными. Что касается золота, они фактически закроют лондонский рынок драгоценных металлов, что фактически письменно признает LBMA. И поскольку категория свопов золотых контрактов Comex состоит из тех же самых банков маркет-мейкеров рынка LBMA, это также затронет их.

Эффект снижения спроса на золото, серебро и другие товары из-за расширения бумажных рынков подходит к концу. Люди с нераспределенными золотыми счетами обнаружат, что они потеряли свою подверженность влиянию цены на золото, и некоторые из них, скорее всего, будут искать вместо этого физическое воздействие. Единственная проблема заключается в том, что на рынке очень мало материалов — Китай и Россия вернулись на рынок — и поэтому цены на золото, серебро и даже медь и энергоносители, вероятно, вырастут в результате нормативных изменений Базель III.

Доллар готов к сильному падению

Другой стороной роста цен на золото является падение покупательной способности доллара. И вряд ли это будет только золото. Сигнал высокой цены на золото для иностранцев, владеющих финансовыми активами и депозитами в долларах на $30 триллионов, станет очевидным: сдерживающий фактор теряет силу. Ликвидация иностранного капитала подорвет финансовую ценность американской валюты, и долларовые процентные ставки должны будут повыситься, что еще больше подорвет их.

Какими тогда станут котировки золота в долларах? Баланс сил в финансовой войне между Америкой и Китаем значительно изменится. Оценка, которую сделают китайцы, включает их взгляд на президента Байдена и реакцию его администрации. Они, вероятно, считают его администрацию более предсказуемой, чем была администрация Трампа. Но демократы, подписавшиеся под «повесткой дня пробуждения», являются сигналом фундаментальной слабости и отсутствия твердой политической ориентации. И пока война остается финансовой, военный комплекс США будет оставаться в стороне.

Нет никаких сомнений в том, что упадок рынков золота и серебра приведет к росту долларовых цен. Возможно, Китай считает, что лучше наблюдать за распадом западной финансовой системы, пока она снова учится любить золото. В качестве альтернативы, Китай мог бы решить, что нет лучшего времени, чтобы ударить своего противника, когда тот упал. Вероятно, это будет зависеть от планов развития Китая в отношении собственной самодостаточности.