С начала 1980-х годов для мировой экономики характерны дезинфляционные тенденции и снижающиеся процентные ставки. Теперь парадигма меняется: ближайшие годы будут характеризоваться ростом инфляции и повышением процентных ставок. В этом заключается предсказание, сделанное Ронни Штеферле, партнером управляющей компании Incrementum из Лихтенштейна, в недавно опубликованном отчете под названием «Мальчик, который кричал: «Волк!».

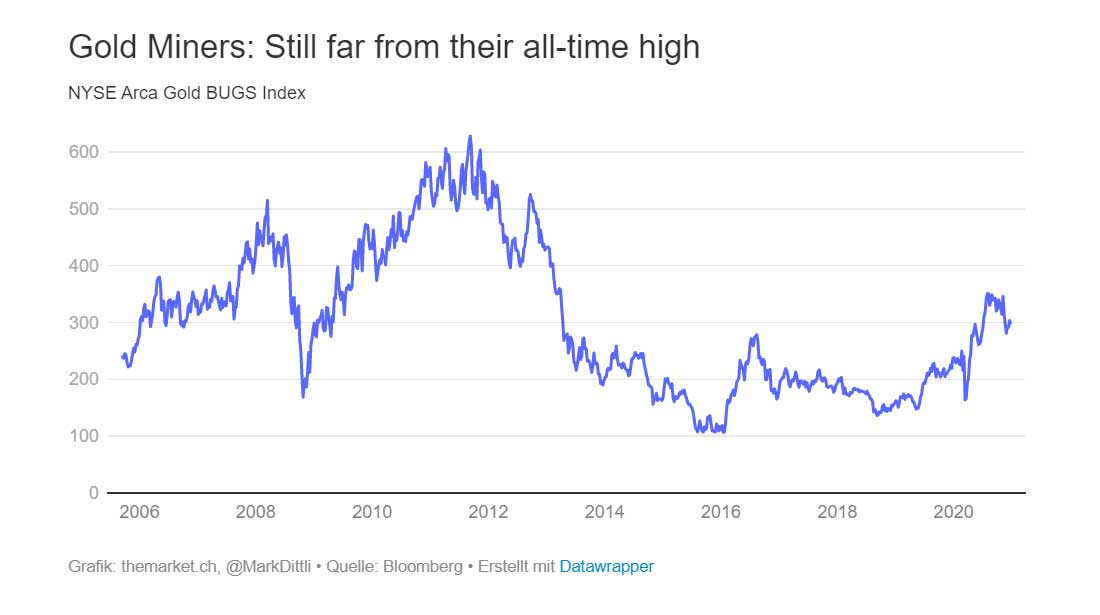

Практически каждый показатель показывает нам, что акции золотодобывающих компаний торгуются на исторически чрезвычайно низких уровнях.

Последствия смены парадигмы для финансовых рынков будут огромными. «Инфляция — это то, к чему в настоящее время никто не готов. Среднему инвестиционному менеджеру никогда не приходилось иметь дело с рынками в условиях растущей инфляции», — говорит Штеферле.

Он видит надвигающееся массовое бегство с рынков облигаций и, возможно, еще более жесткую денежно-кредитную политику. Основным бенефициаром всплеска инфляции и массового ухода с рынка облигаций станет сырьевой сектор — и прежде всего золото. В своем интервью The Market NZZ Штеферле объясняет роль золота в диверсифицированном портфеле и то, что он думает о золотодобывающих акциях, серебре и биткойнах.

Г-н Штеферле, предупреждения об инфляции за последние годы несколько раз оказывались ложной тревогой. Почему на этот раз должно быть иначе?

Вы правы, после мирового финансового кризиса 2008 года многие аналитики предупреждали о неминуемой инфляции в свете изменения денежно-кредитной политики. В то время большинство людей смотрели на балансы центральных банков, но упускали из виду тот факт, что общие денежные агрегаты находятся в состоянии стагнации. Центральные банки в то время пытались компенсировать падение спроса на банковские кредиты после кризиса. Им удалось преуспеть, но в процессе они спровоцировали массовую инфляцию цен на активы. В этом смысле можно сказать, что инфляция была, но не по измеренным потребительским ценам. По сути, это вопрос определения: австрийская школа экономики определяет инфляцию как увеличение необеспеченной денежной массы. Я бы сказал, что мы это точно предвидели.

Но теперь Вы ожидаете увидеть более широкую инфляцию, в том числе затрагивающую потребительские цены?

Да, в настоящее время мы переживаем смену парадигмы.

Почему сейчас?

Я хочу сказать, что в контексте борьбы с пандемией Covid-19 мы стали свидетелями перехода от денежно-кредитной политики к политике фискального стимулирования. Благодаря инструменту государственных кредитных гарантий налогово-бюджетная политика обошла центральные банки в создании кредитов: если банк может полагаться на государственную гарантию, он без колебаний предоставляет ссуды. В результате, в отличие от периода после финансового кризиса, широкая денежная масса, измеряемая в М2 или М3 (примечание: М1 учитывает наиболее ликвидные ресурсы (наличные, средства на счетах «до востребования», дорожные чеки); М2 включает М1, срочные вклады (до $100.000) и другие высоколиквидные сбережения; М3 включает М2 и срочные вклады крупных размеров), сегодня также увеличивается. Денежный агрегат M3 в США недавно расширился на 24% по сравнению с прошлым годом.

Во-вторых, в США, а рано или поздно и в еврозоне, теперь применяется симметричный целевой показатель инфляции в 2% в среднем с течением времени. После того, как в последние годы темпы инфляции были слишком низкими, денежно-кредитные власти теперь могут сознательно допускать превышение нормы.

В-третьих, непомерно вырос государственный долг; все табу были нарушены. И мы знаем из истории, что чем выше государственный долг, тем выше стремление политиков к инфляции. В заключение я бы добавил, что ранее малоизвестные теории, такие как Modern Monetary Theory, теперь вошли в мейнстрим.

Вы не думаете, что инструменты экстренной налогово-бюджетной политики будут отменены после выхода из кризиса?

Нет. Это как однажды сказал Рональд Рейган: «Ничто не длится дольше, чем временная правительственная программа.

Общие денежные агрегаты, возможно, расширились, но в то же время скорость обращения денег упала. Как инфляция должна происходить в такой среде?

В период блокировки снизилась скорость обращения. Но с реализацией программ вакцинации люди в ближайшие месяцы поймут, что худшее из кризиса позади. Бизнес и люди нормализуют свое поведение, а вместе с тем скорость обращения денег восстановится. Разворот уже можно наблюдать. Сочетание значительного увеличения денежной массы и нормализации скорости обращения может быстро создать инфляционное давление. Уже этой весной мы начнем видеть инфляционное давление только за счет эффекта базы.

В результате рецессии в экономике остались простаивающие большие мощности. Разве это все не оказывает сильное дефляционное давление?

Да и нет. Верно, что в мировой экономике все еще существуют серьезные дефляционные силы. Но я думаю, что некоторые из них начинают утихать. Например, еще до пандемии скептицизм глобализации усиливался, и теперь мы увидели, насколько уязвимы глобальные цепочки поставок. Усиливается давление на компании с целью приблизить производство к своим конечным рынкам. США и Китай находятся в состоянии холодной войны 2.0, и это не изменится при Джо Байдене. Популизм не уйдет в ближайшее время. Дефляция и инфляция подобны медленно перемещающимся тектоническим плитам. И я думаю, что инфляционные силы берут верх.

Последние сорок лет характеризовались дезинфляционными силами в мировой экономике. Мы находимся в эпохальном поворотном моменте?

Да. Имейте в виду, что такая смена парадигмы не происходит в одночасье. Основа была заложена в последние годы с помощью ряда мер, нарушающих табу, таких как огромное увеличение государственного долга и все более тесная взаимосвязь денежно-кредитной и фискальной политики. Один момент, о котором я забыл упомянуть ранее, касается доллара: доллар имел тенденцию к укреплению за десятилетие после финансового кризиса, что оказало дефляционное воздействие на мировую экономику. Сейчас доллар слабеет. В краткосрочной перспективе он может быть перепродан до такой степени, что в ближайшем будущем он может несколько восстановиться, но с технической точки зрения доллар сильно пострадал. Если американская валюта вступит в длительную слабость, это окажет инфляционное воздействие на мировую экономику.

Какие еще признаки, что сдвиг парадигмы действительно происходит, Вы видите?

Цены на активы, чувствительные к инфляции, указывают на то, что инфляция становится проблемой. Я вижу это в облигациях, в драгоценных металлах, таких как золото и серебро, в сырьевых товарах, включая энергоносители, уран, в сельскохозяйственных товарах, вплоть до чувствительных к инфляции валют, таких как канадский и австралийский доллар. Когда я смотрю на рынки прямо сейчас, я почти не вижу ничего, чтобы не росло в цене. Это напомнило мне описание Людвига фон Мизеса обрушившегося бума. Идет бегство в реальные активы.

Как Вы думаете, насколько высока инфляция в США и Европе?

Годовые темпы инфляции от 4 до 5% меня не удивят.

Выдающиеся экономисты, такие как Ларри Саммерс, продвигают уровень инфляции от 4 до 5% как эффективное средство сокращения государственного долга. Что Вы думаете об этом?

Я считаю высокомерием полагать, что можно контролировать взаимодействие людей, инфляцию, экономику или финансовые рынки с такой точностью, как эконометрическая модель. Нашей экономической жизнью нельзя управлять, как термостатом.

Предположим, мы увидим всплеск инфляции в ближайшие год или два: что произойдет на финансовых рынках?

Прежде всего, позвольте мне сказать вам, что инфляция — это то, к чему в настоящее время никто не готов. Среднему инвестиционному менеджеру пятьдесят лет, а это означает, что ему никогда не приходилось ориентироваться на рынках в условиях растущей инфляции в своей карьере. Я вижу в этом своего рода обратный момент Волкера: когда Пол Волкер принял бразды правления Федеральной резервной системой в 1979 году, никто в финансовом сообществе не верил, что ему удастся победить инфляцию. Сегодня, напротив, никто не верит, что центральным банкам снова удастся создать инфляцию.

Что же тогда будет с рынками?

Это будет увлекательно на нескольких уровнях. Во-первых, интересно посмотреть, будут ли и как долго чиновники ФРС сопротивляться давлению с целью повышения процентных ставок. Инфляция — это налог, от которого особенно страдают те, кто не может защитить себя. В этом смысле это станет политическим вопросом. Во-вторых, насколько высоко процентные ставки вырастут на рынках облигаций и будут ли центральные банки вмешиваться и вводить контроль кривой доходности, чтобы остановить рост процентных ставок по государственным облигациям. В настоящее время во всем мире облигации на сумму 19 триллионов долларов торгуются с отрицательной доходностью. Рост инфляции может привести к массовому исходу с рынка облигаций в традиционные чувствительные к инфляции активы.

С фондовыми рынками в качестве бенефициаров этого исхода?

Возможно. Есть исследования, которые показывают, что комфортная зона для акций — это уровень инфляции от 1 до 3%. Однако выше 3% ситуация становится критической. На фондовых рынках нужно четко различать компании, обладающие ценовой властью, и компании, у которых ее нет. Уоррен Баффет точно описал это в своем эссе 1977 года «Как инфляция обманывает инвестора в акции», которое стоит прочитать. Одни сектора выиграют, а другие пострадают. В сырьевом секторе, например, мы уверены. Но в целом это будет самый большой вопрос: что произойдет с широкими фондовыми рынками, когда инфляция выйдет из зоны комфорта и превысит 4%? И если рынки облигаций и акций исправятся, что сделает ФРС? Вмешается, чтобы спасти положение и купить акции? Это было бы логическим продолжением прежней политики. Тогда наступит фаза, в которой золото будет работать фантастически.

Итак, Вы видите золото, а не акции, как главного победителя в описываемой Вами смене парадигмы?

Да. Конечно, акции, как производственные активы, входят в любой портфель, но вы должны сделать свою домашнюю работу и внимательно оценить устойчивость компаний к инфляции. Мой главный аргумент таков: с моим сценарием инфляции и предположением, что центральные банки ограничивают рост процентных ставок по государственным облигациям, реальные процентные ставки останутся отрицательными и, вероятно, упадут еще ниже. Мне действительно интересно, увидим ли мы когда-нибудь снова значительно положительные реальные процентные ставки в следующие 10-15 лет. Отрицательные реальные процентные ставки являются наиболее важным драйвером цены на золото.

В традиционном портфеле 60/40 облигации служат хеджированием акций. Это больше не будет работать в условиях инфляции, не так ли?

Нет. Мы видели сорокалетний бычий рынок облигаций, но он подходит к концу. Облигации в портфеле похожи на защитника в футболе, который долгое время работал фантастически, но теперь старый и хрупкий. Я не понимаю, как государственные облигации могут сыграть эту роль защитника для стабилизации портфеля в будущем. Это тоже часть смены парадигмы.

Может ли золото сыграть на этой позиции защитника?

Да. Золото в 2020 году оправдало ожидания. Как хороший защитник, оно удерживало линию и стабилизировало портфель. В течение мартовского волатильного периода золото лишь ненадолго отреагировало на снижение, когда инвесторы с кредитным плечом получили требование о внесении залога и были ликвидированы, но в целом золото вело себя именно так, как вы хотели бы. Предполагается, что он стабилизирует портфель во время рецессии, во время роста инфляции, во времена отрицательных реальных процентных ставок, во время кризиса. В долларовом выражении золото выросло на 24% в 2020 году, на 14% в евро и 13% в швейцарских франках. Золото находится в портфеле не для краткосрочной спекулятивной прибыли, а в качестве страховки.

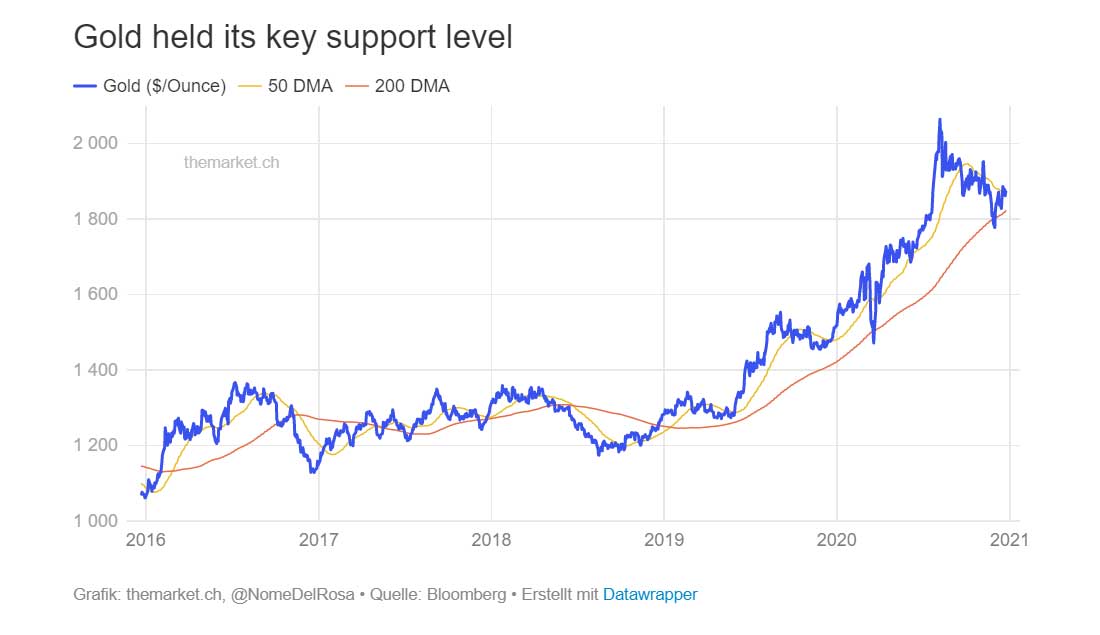

В начале августа золото достигло исторического максимума в долларовом выражении, и с тех пор оно консолидируется. Что дальше?

Основная причина консолидации заключалась в том, что реальные процентные ставки в США немного выросли, примерно с -1,1% до -0,8%. Но сейчас, похоже, тенденция снова изменилась. В краткосрочной перспективе январь и февраль обычно являются сезонно положительными для золота. Поскольку я ожидаю роста инфляции весной, я очень уверен в отношении золота в 2021 году, а также в отношении серебра.

А в долгосрочной перспективе?

По состоянию на конец этого десятилетия, с нашим сценарием более высокой инфляции, усиления финансового давления и контроля над кривой доходности со стороны центральных банков, согласно нашей оценке, цена на золото составит около $4.800 долларов за унцию. Ключевым фактором является тот факт, что спрос на физическое золото все больше перемещается в Азию. В 1989 г. на Китай и Индию приходилось 10% спроса; в 2019 году - 56%. Импульс движется в сторону Азии, и мы знаем, что Азия в целом выходит в лидеры в 2020 году. Не случайно, что мы публикуем наш отчет «In Gold We Trust» на китайском языке с 2019 года.

Когда инвестору действительно нужно избегать золота?

Неблагоприятным фактором для цены золота будет, во-первых, если реальные процентные ставки значительно вырастут, а во-вторых, если суверенные государства получат контроль над динамикой своего долга и установят устойчивый курс. Но, честно говоря, я не понимаю, как бы это темное облако могло внезапно рассеяться.

Что Вы думаете об акциях золотодобывающих компаний?

Акции горнодобывающих компаний содержат множество дополнительных рисков корпоративного, географического, геологического и политического характера, поэтому их нельзя приравнивать к защитным свойствам физического золота. Но в целом сектор мне очень нравится, и мы использовали недавнюю коррекцию для наращивания позиций. Пришло время перейти в наступление. Во время последнего медвежьего рынка с 2011 по 2016 год в этом секторе происходило созидательное разрушение. Компании взяли под контроль свои расходы и списали убыточные проекты.

Теперь мы видим, что производители значительно увеличили свою маржу и выплачивают растущие дивиденды. Большинство компаний по-прежнему проводят консервативные расчеты, ожидая, что в долгосрочной перспективе цена на золото составит от $1.300 до $1.400 долларов.

Практически все меры, которые мы рассматриваем, показывают нам, что акции золотодобывающих компаний торгуются на исторически чрезвычайно низких уровнях. Индекс NYSE Arca Gold BUGS Index сегодня торгуется на уровне 300, на том же уровне, что и в 2009 году, когда золото торговалось чуть менее $1.000 долларов. Рыночная капитализация всего золотодобывающего сектора составляет порядка $300 миллиардов долларов, что меньше одной седьмой доли Apple. Этот сектор просто слишком дешев.

Что сдерживает горнодобывающий сектор?

На первый взгляд, проблема устойчивости представляет собой проблему, поскольку ESG становятся необходимостью для все большего числа институциональных инвесторов. Но в этой отрасли произошел сдвиг в мышлении, и золотодобывающие компании теперь очень серьезно относятся к вопросу ESG. В этом году на виртуальных конференциях я встретил около 100 управленческих команд горнодобывающих компаний, и все они ясно показали, насколько важны для них стандарты ESG. В таком капиталоемком бизнесе было бы небрежно рисковать доступом к рынкам капитала.

Какие горнодобывающие компании Вам нравятся?

Вы понимаете, что я не могу назвать имена. Мы стремимся сосредоточиться на производителях среднего уровня, а также на девелоперских компаниях, которые доказали свою эффективность в безопасных юрисдикциях с хорошей инфраструктурой. Сектор не инвестировал в новые проекты в течение многих лет, а в период с 2009 по 2019 год капитальные вложения сократились на 80%, поэтому обнаруживается все меньше и меньше новых золотых запасов. Поэтому мы думаем, что в ближайшие годы будет волна приобретений.

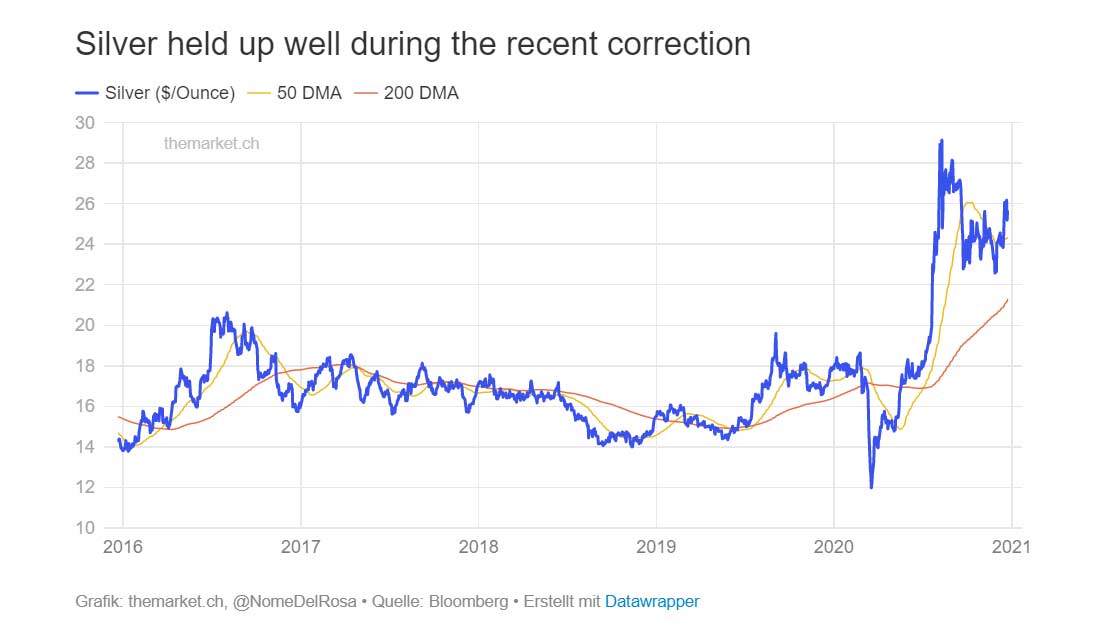

А что будет с серебром?

По сравнению с золотом, серебро исторически значительно дешевле. Весной прошлого года мы впервые за 14-летнюю историю посвятили серебру главу в отчете «In Gold We Trust». В то время мы писали: «Серебро непопулярно, игнорируется и слегка высмеивается. Для проницательных противников никогда не было лучшего времени для инвестиций в серебро». С тех пор цена на серебро выросла на 60%, но оно по-прежнему дешево. После коррекции по золоту в последние месяцы, серебро фантастически держится, что является положительным знаком. Рынок серебра очень мал, поэтому, если на нем есть спрос, это может вызвать значительные колебания цен. Когда на рынке золота вернется импульс, серебро будет чувствовать себя лучше.

Относится ли это также к компаниям, добывающим серебро?

Да. Сектор крошечный и очень волатильный, но производители серебра существенно лучше и дешевле, чем были в последние годы.

В настоящее время серебро торгуется около 26 долларов за унцию. Где вы видите цену в долгосрочной перспективе?

Если цена на золото будет развиваться в следующие несколько лет, как мы прогнозируем, тогда цена серебра может превысить $100 долларов за унцию. Мы вернулись на бычий рынок золота и серебра. Это означает, что нужно покупать на коррекциях.

Лучшим исполнителем года был не золото и не серебро, а биткойн. Разве не следует покупать биткойны, а не золото?

Мне нравится и то, и другое, так же как я люблю кататься на лыжах по склонам, но предпочитаю кататься вне трасс. В Incrementum мы управляем Фондом физического и цифрового золота, стратегическое распределение активов которого составляет 75% в физическом золоте и 25% в цифровом золоте в форме биткойнов. Биткойн очень изменчив, и вы должны использовать эту волатильность, например, работая с опционами. 2020 год стал годом, когда Биткойн достиг совершеннолетия. А пока необходимая инфраструктура есть, есть фьючерсы и опционы, которых в 2017 году не было. Соответственно, это воодушевили и известные инвесторы. Биткойн — крошечный рынок, его рыночная капитализация составляет всего $400 миллиардов долларов по сравнению с более чем $10 триллионами долларов для золота. Конечно, у золота 5000-летняя история, оно пережило каждую войну, каждую денежную реформу, каждую политическую систему, таким образом, у него совершенно другой профиль риска, чем у технологии, которая существует чуть более 10 лет. Но в основном для меня биткойн — это, как и золото, актив, который нельзя раздувать произвольно. Оба должны быть включены в диверсифицированный портфель.