До сих пор в 2022 году мы наблюдали падение цен на активы по всем направлениям примерно на 20%. Немногие инвесторы понимают, что это только начало. Прежде чем этот медвежий рынок закончится, мир увидит падение акций, облигаций и других активов на 75-90%.

Поскольку падения такого масштаба не наблюдались более трех поколений, ударные волны будут катастрофическими.

В то же время, когда пузырь активов сдулся, цены на товары и услуги начали инфляционный цикл такого масштаба, который мир в целом никогда раньше не испытывал.

Ранее мы видели гиперинфляцию в отдельных странах, но никогда в глобальном масштабе.

В настоящее время официальный уровень инфляции составляет около 8% в США и Европе. Но для среднего потребителя на Западе цены на повседневные нужды, такие как продукты питания и топливо, выросли в среднем не менее чем на 25%.

Многострадальный мир

Мир сейчас приближается к бедствиям на многих фронтах.

Как всегда в кризисные периоды, все ищут виноватых. На Западе большинство обвиняет Путина. Да, Путин — злодей, и это его вина, что цены на продукты питания и энергоносители растут. Никто не удосуживается проанализировать, что или кто побудил Россию вмешаться, а политики или основные СМИ не понимают важности истории, которая является ключом к пониманию текущих событий.

В трудные времена всем нужно кого-то обвинить. Многие американцы будут обвинять Байдена, который потерял контроль над большинством событий в США, а также потерял равновесие. В Великобритании люди обвиняют Бориса Джонсона, который потерял контроль над Великобританией после Partygate. Во Франции люди обвиняют Макрона, который только что потерял большинство в парламенте, а в Германии обвиняют Шольца в том, что он отправлял деньги Украине на оружие и деньги в Россию за газ.

Эта игра в обвинения только начинается. Политические беспорядки и анархия станут скорее правилом, чем исключением, поскольку люди будут обвинять лидеров в повышении цен и налогов и ухудшении качества услуг во всех областях.

Ни одна страна не сможет обеспечить социальные выплаты в соответствии с галопирующей инфляцией. То же самое с необеспеченными или недостаточно обеспеченными пенсиями, которые резко упадут или даже полностью исчезнут, когда рухнут базовые активы, состоящие из акций и облигаций.

Как следствие, многие страны станут анархическими.

Дефляционный обвал инвестиционных рынков

Акции

Пузырь всего готов лопнуть. Это стало возможным только благодаря щедрости центральных банков в совершеннейшем манипулировании инструментами, которые они контролируют, а именно печатанием денег и процентными ставками.

Результатом свободных денег стало утроение мирового долга в этом столетии до $300 триллионов долларов практически при нулевой процентной ставке.

Это была настоящая манна небесная для инвесторов, как крупных, так и мелких. Все, к чему прикасались инвесторы, росло, и при каждой коррекции на рынке производилось все больше манны.

Для инвесторов это всегда было так: «Орел я выиграю, решка я выиграю».

Эта Шангри-Ла рынков делает каждого гуру инвестиций. Даже дурак разбогател.

Я разговаривал с друзьями-инвесторами, они немного обеспокоены, но не видят причин, по которым долгосрочный бычий тренд не продолжится.

Что касается инвесторов, Гринспен, Бернанке, Йеллен и Пауэлл были их лучшими друзьями, и главная цель ФРС — сделать инвесторов счастливыми и богатыми. Поэтому большинство инвесторов сидят смирно, несмотря на падение на 20% и более по всем направлениям. Они пожалеют об этом.

Таким образом, большинство инвесторов рассчитывают на спасение в очередной раз и не понимают, что на этот раз все действительно по-другому.

Как мы знаем, дело не в том, что центральные банки резко повысили ставки, а также превратили количественное смягчение в ужесточение, что привело к краху фондовых рынков и многих других активов.

Нет, эти гении, управляющие центральными банками, никогда не увидят ничего, пока не станет слишком поздно. Инфляция, обрушившаяся на мир с удвоенной силой, давно была очевидна для многих из нас, но явно не для тех, кто занимается денежно-кредитной политикой. Им явно не платят за то, чтобы они увидели, что что-то произойдет до того, как это действительно произойдет.

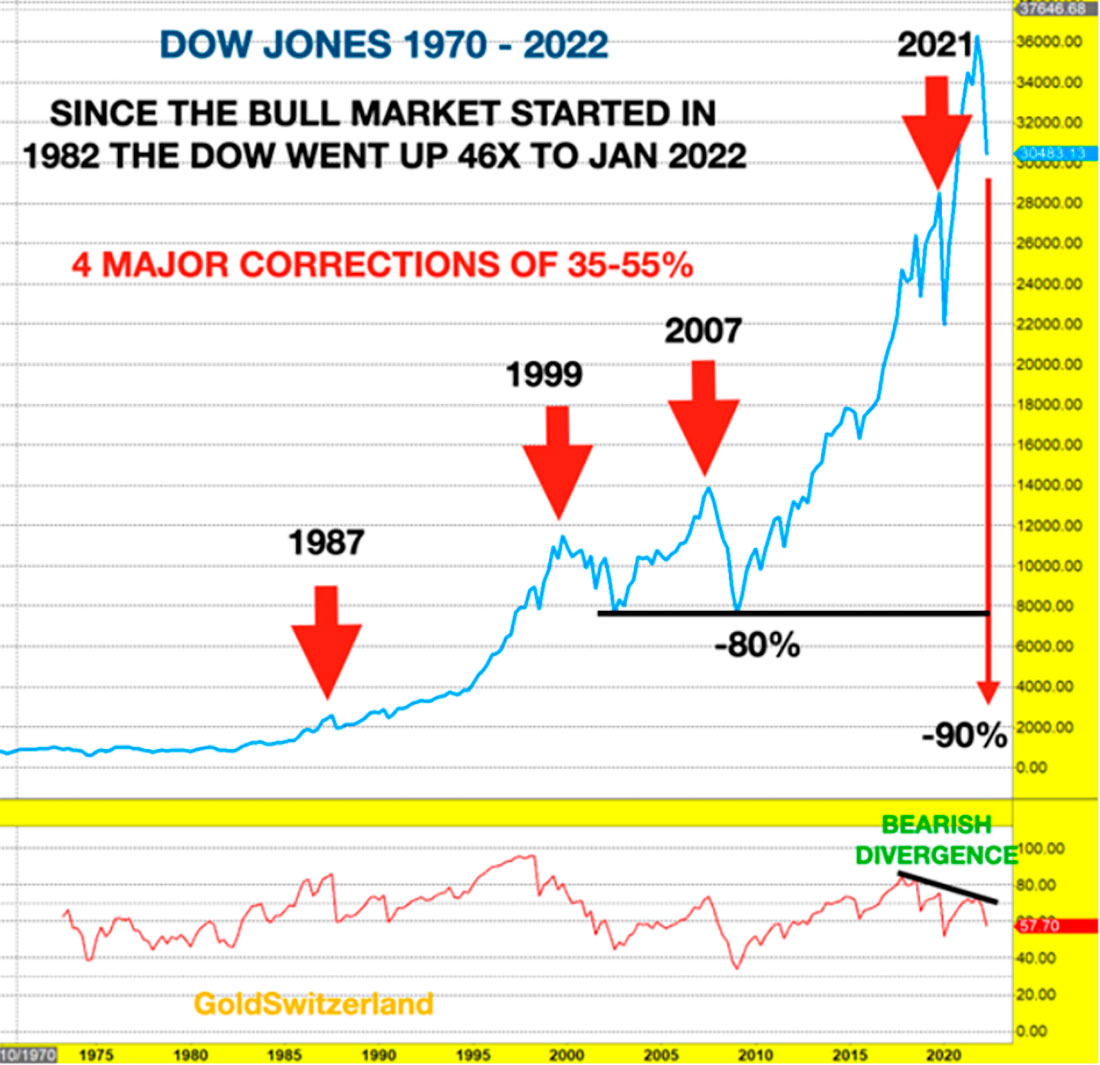

На приведенном ниже графике показан индекс Доу-Джонса с 1970 года. В 1982 году начался нынешний 40-летний бычий рынок. С тех пор инвесторы увидели резкое увеличение своих портфелей акций в 46 раз.

Было четыре пугающих коррекции от 35% до 55%. Я хорошо помню первую в октябре 1987 года. Это был черный понедельник, и я был в Токио на листинге Dixons в Японии, британской компании FTSE 100, вице-председателем которой я выступал. 19 октября рынок рухнул на 23%, а за 12 дней индекс Доу-Джонса упал на 40%.

Не лучшее время для листинга на Токийской фондовой бирже.

Если мы посмотрим на 1987 год на графике ниже, мы увидим, что сильное падение, которое мы испытали в то время, едва заметно.

Еще одним очень важным техническим фактором на этом графике является медвежья дивергенция на Индексе относительной силы – RSI. С 2018 года я указывал, что RSI на этом квартальном графике достигал более низких максимумов, поскольку Доу-Джонс достиг новых максимумов. Это очень медвежий сигнал, который неизбежно приведет к серьезному падению индекса Доу-Джонса, что сейчас и происходит.

Мой давний прогноз падения акций на 90% в реальном выражении не изменился.

Индекс Wilshire 5000, представляющий все акции США, с начала 2022 года потерял $11 триллионов долларов, или 23%. Дополнительные триллионы были потеряны на рынках облигаций.

Облигации

39-летний бычий рынок цен на облигации (медвежий рынок процентных ставок) подошёл к концу. Фактически он закончился в 2020 году на уровне 0,5%, упав с 15,5% в 1981 году.

Я ожидаю, что ставки превысят уровень 1981 года, поскольку крупнейший долговой рынок в истории рухнет.

Многие должники, как суверенные, так и частные, потерпят крах, а ставки по облигациям достигнут бесконечного уровня, когда цены на облигации рухнут.

Этот обвал рынков облигаций, очевидно, будет иметь серьезные последствия для финансовой системы и рынков, поскольку банки и другие финансовые учреждения не будут выполнять свои обязательства.

После более чем десятилетней борьбы за повышение инфляции до 2% центральные банкиры, такие как Йеллен и Лагард, испытали шок на всю жизнь: официальная инфляция быстро выросла до более чем 8%, а реальная инфляция, вероятно, составила около 20-25% для большинства людей.

Рост инфляции был таким шоком для руководителей Банка, что они много недель отрицали это, называя его «преходящим».

Главы ФРС и ЕЦБ обладают сверхъестественной способностью не видеть ничего, чего они не прогнозировали. И поскольку они никогда не прогнозируют правильно ни одну рыночную тенденцию, они неизбежно всегда будут идти по ложному пути.

Они были бы более успешными, если бы просто бросили кости. Тогда у них был бы как минимум 50% шанс оказаться правыми. Вместо этого у них есть идеальный послужной список 100% ошибок.

Как я повторяю снова и снова, центральные банки не должны существовать. Законы природы и спроса и предложения гораздо лучше справились бы с регулированием рынков. Без центральных банков и их манипуляций рынки были бы самокорректирующимися, а не колебались от экстремальных пиков к дну, которые создают банки.

Абсурдность катастрофических манипуляций центральных банков ясно проявляется на кредитных рынках. У нас в течение многих лет кредит рос, а ставки были около нуля или отрицательными.

Для любого студента-экономиста очевидно, что высокий спрос на кредит приведет к высокой стоимости заимствования. Это были бы очевидные последствия спроса и предложения на свободном и неуправляемом рынке.

Обратное, очевидно, также имело бы место. Если нет спроса на кредит, процентные ставки снизятся и стимулируют спрос.

Интересно, чему сегодня учат студентов-экономистов, поскольку ни один рынок не функционирует должным образом при нынешних вопиющих манипуляциях. Я полагаю, что наше общество переписывает учебники и по экономике, как они сделали это с учебниками истории.

Я бы не хотел быть студентом сегодня в таких условиях.

Инвестиционные рынки — негде спрятаться

Так каковы последствия этих бедственных времен?

Что ж, в 2022 году практически все инвестиционные классы упадут примерно на 20%. И эпоха успешных покупок на спадах закончилась, так как все рушится.

Паника на рынках и кровь на улицах уже парализовали инвесторов. Они надеются, что ФРС и другие центральные банки спасут их, но опасаются, что на этот раз все может быть иначе. Это только самое начало. Впереди еще много паники и крови.

И частные, и институциональные инвесторы полностью потеряны. Все сектора падают вместе. Просто негде развернуться.

Среди всех активов только золото демонстрировало хоть какое-то положительное движение в 2022 году, остальные потеряли от 16% до 71% стоимости. И никто не осознает, что это не конец.

Защита богатства — необходимость

Если вам еще есть, что защищать, обратитесь к золоту и серебру в физической форме, потому что другие активы только продолжат падать.

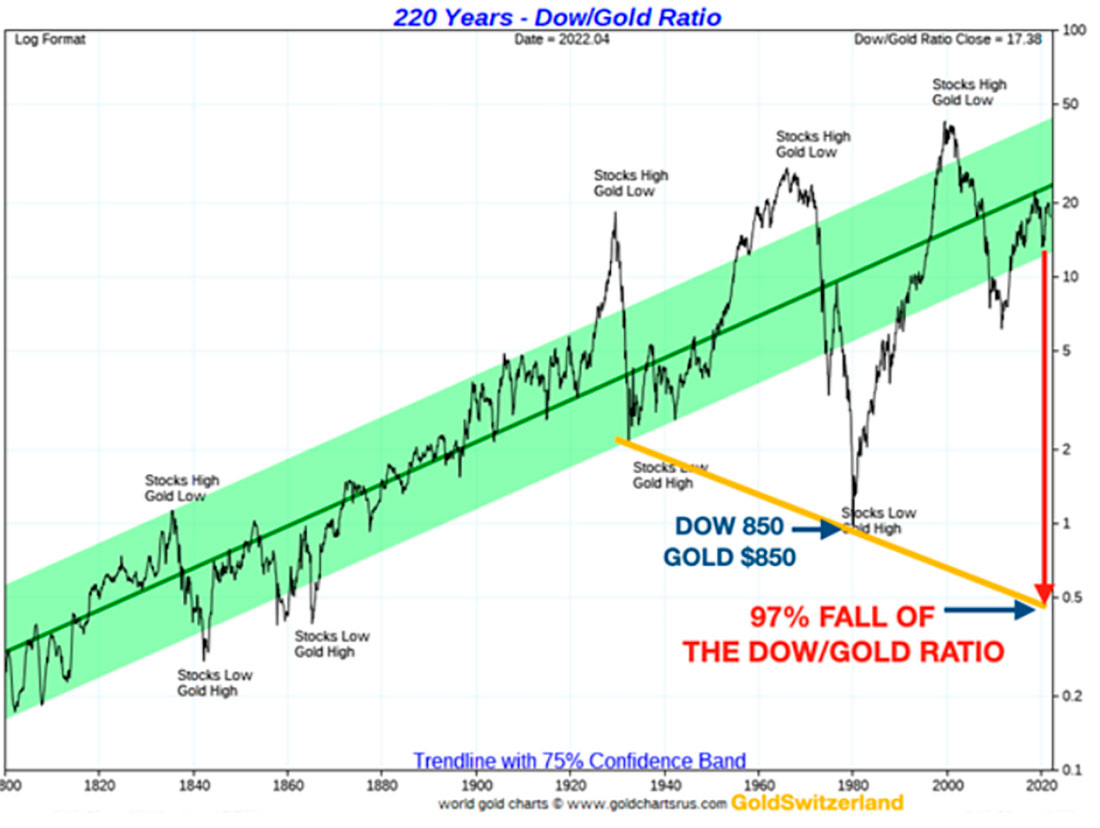

Эту ситуацию лучше всего отображает соотношение индекс Доу-Джонса / золото. Сейчас показатель составляет 16,5 и, вероятно, найдет поддержку для длинного разворота на уровне 0,5. Достижение этой цели повлечет за собой падение индекса Доу-Джонса на 97% по отношению к золоту. Звучит невероятно, но, принимая во внимание обстоятельства, этот уровень, безусловно, возможен.

Соотношение Доу-Джонс / золото на уровне 0,5 может, например, означать индекс на отметке 5000 и драгметалл на $10.000 долларов.

Золото — главная страховка от разрушения богатства

Любой, кто сталкивался с гиперинфляцией, также знает, что единственные деньги, которые переживут такое бедствие, — это золото. Я встретил год назад человека из бывшей Югославии, который узнал меня и сказал моим друзьям, что физическое золото спасло его семью от полного разорения. К сожалению, мои друзья не последовали его совету.

Но помните, что любая защита или страховка должны быть приобретены до того, как вас постигнет беда.

Ваши самые важные активы — это ваш мозг, сердце и душа. Люди, которые разумно применяют эти активы, всегда найдут возможности для роста и развития.

И помните, в кризисные периоды ваша самая главная задача — быть с семьей и друзьями и помогать им.