Краткий обзор рыночных движений:

- В июле цена на золото выросла на 3,6% в долларовом выражении, к концу месяца снова поднявшись выше $1.820 долларов.

- Рост золота не повлиял на серебро, которое упало на 1,1% в месячном выражении.

- Продолжающаяся слабость австралийского доллара, который упал на 1,8% до $0,738 доллара США, способствовала росту местной цены на золото на 5,5% в месячном выражении.

- Фондовые рынки продолжили рост, при этом в июле индекс S&P 500 вырос еще на 2,3%. Сейчас он почти удвоился с минимумов марта 2020 года.

- В июле доходность облигаций резко упала, при этом доходность по 10-летним казначейским облигациям США на конец месяца составила всего 1,24% (-1,17% реальная), по сравнению с 1,45% (-0,87% реальная) в конце июня.

- Рынки криптовалюты выросли, цена биткойна поднялась на 14% в июле и к концу месяца снова превысила $40.000 долларов.

Полный отчет за июль 2021

В течение июля цена на золото выросла почти на 4% в долларовом выражении, при этом драгоценный металл завершил месяц на уровне $1.825 долларов. Снижение как номинальной, так и реальной доходности облигаций в сочетании с растущими опасениями по поводу распространения Дельта-варианта COVID-19 оказало поддержку золоту в течение месяца, хотя это не привело к повышению цен по всему комплексу драгоценных металлов, включая серебро (- 1,1%), платину (-1,4%) и палладий (-1,8%) — все они упали в долларовом выражении.

Австралийским инвесторам повезло чуть больше, чем их американским коллегам: золото на конец месяца снова торговалось выше 2450 австралийских долларов за тройскую унцию, поднявшись более чем на 5% в июле.

Несмотря на отскок, золото остается в ограниченном диапазоне, и рынок ищет драйвер, чтобы решительно сдвинуть его в любом направлении. С положительной стороны ожидается, что более высокие темпы инфляции, падающая доходность облигаций, покупка золота центральными банками и угрозы, связанные с пандемией, окажут поддержку.

С другой стороны, очевидная уверенность рынка в том, что инфляционное давление, вероятно, окажется временным, и сохраняющаяся сила на фондовых рынках сдерживают спрос на золото и другие безопасные убежища.

Почему золото не поднимается выше?

Несмотря на июльский скачок, некоторые комментаторы утверждают, что в настоящее время цена на золото отстает: более высокая, чем ожидалось, инфляция и снижение реальной доходности пока не смогли вернуть драгоценный металл обратно к уровню $2.000 долларов.

Приведенная справа таблица, в которой показаны цена на золото и реальная доходность в тот день, когда золото достигло рекордных максимумов в августе 2020 года, самой низкой точки в 2021 году и снова в конце июля, иллюстрирует их точку зрения.

Таблица подчеркивает тот факт, что реальная доходность выросла (хотя и оставалась отрицательной для 20-летних облигаций) в период с августа прошлого года по март 2021 года, что частично объясняет почти 20%-ное снижение цены на золото за этот период. Однако с конца марта реальная доходность облигаций всех сроков погашения снова упала и теперь ниже для 5- и 10-летних облигаций по сравнению с тем, где они были в конце августа.

Несмотря на это, золото в настоящее время остается более чем на $200 долларов за тройскую унцию ниже максимума августа 2020 года.

За это ответственны два основных фактора. Первый основан на широко распространенном сегодня на рынке вере в то, что в настоящее время высокие темпы инфляции потребительских цен окажутся временными (ИПЦ в США составил +4,2% в апреле, +5,0% в мае и +5,4% в июне).

Эта теория подкрепляется убеждением в том, что значительная часть очевидного на рынке инфляционного давления вызвана сочетанием следующих факторов:

- эффекты базы — например, цены на энергоносители, которые резко упали в первой половине 2020 года, поднявшись на 25% за год до конца июня.

- нарушение цепочки поставок — остановки, связанные с COVID-19, создают узкие места в мировой экономике, приводя к краткосрочным скачкам цен, которые со временем уменьшатся.

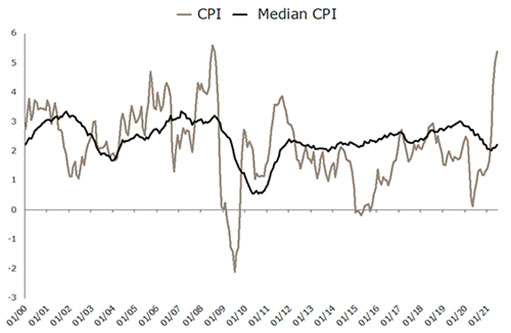

В качестве доказательства предположительно временного характера нынешнего всплеска инфляции комментаторы указывают на тот факт, что средний индекс потребительских цен увеличился всего на 2,2% за последний год. Это означает, что разница между общим ИПЦ и средним ИПЦ в настоящее время превышает 3%, что является самым большим разрывом за последние 20 лет, причем годовые изменения в обоих показателях инфляции отображены на графике справа.

Независимо от того, согласен ли кто-либо лично с вышеприведенным аргументом, нет никаких сомнений в том, что это преобладающий нарратив на рынке сегодня.

Поскольку рынок не воспринимает инфляцию как устойчивую угрозу, это помогает объяснить, почему золото, которое обычно очень востребовано в качестве средства защиты от инфляции, еще не поднялось в цене.

Второй и, возможно, более важный фактор, сдерживающий сейчас золото, — это импульс, особенно относительный импульс между золотом и акциями.

Хотя некоторые инвесторы могут ломать голову над тем, как и почему фондовые рынки продолжают расти, факт остается фактом. Действительно, динамика на фондовых рынках настолько сильна, что индекс S&P 500 находится всего в паре процентных пунктов от удвоения с минимумов марта прошлого года.

Если рынок достигнет этой вехи в ближайшие недели, это будет с некоторым отрывом самое быстрое удвоение минимумов фондового рынка за всю историю наблюдений, легко превысив время, которое потребовалось рынкам, чтобы оправиться от краха, вызванного глобальным финансовым кризисом чуть более десяти лет назад.

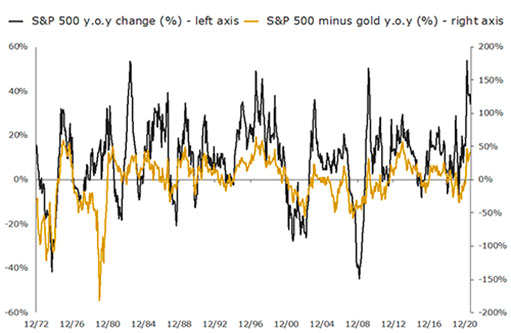

На основе 12-месячной скользящей средней индекс S&P 500 вырос на 34% за год до конца июля, при этом за последние несколько месяцев были отмечены одни из лучших показателей за год для акций за всю историю наблюдений, что отражено на графике справа.

В график включена линия (на графике — золотого цвета), которая показывает динамику цены S&P 500 за вычетом движения цены на золото. Когда число выше нуля, это означает, что S&P 500 опережает золото, а когда ниже нуля — он отстает от золота на основе 12-месячной скользящей средней.

На графике показано, что по сравнению с доходностью золота за 12 месяцев, S&P 500 демонстрирует почти рекордные темпы роста.

В самом деле, единственные разы, когда акции демонстрировали столь значительное превосходство, произошел в конце 2013 года (после падения золота в долларовом выражении), в конце 90-х (ближе к концу двух десятилетий медвежьего рынка золота и очень сильного периода для акций), начало 1980-х годов (конец последнего большого бычьего рынка золота) и середины 1970-х годов (коррекция золота в середине цикла).

Учитывая подавляющую динамику, которая проявляется в рисковых активах, неудивительно, что золото еще не вернуло уровень в $2.000 долларов, даже если реальная доходность по части облигаций находится на одном уровне или даже ниже, чем была в августе прошлого года.

Сейчас на его стороне просто нет импульса.

Именно этот момент Чарли Моррис, редактор газеты Fleet Street Letter и уважаемый обозреватель драгоценных металлов (и криптовалют), осветил в статье от 28 июля под названием «Почему золото такое дешевое?».

Статья Морриса включала приведенный справа график, на котором показаны цена на золото в долларах США и общие запасы золотых ETF, а также чистая длинная позиция среди спекулятивных торговцев золотом.

Корреляция между ними очень ясна: график показывает, что аппетит инвесторов из развитых стран к золоту с августа прошлого года снизился, и что это ключевой фактор, сдерживающий рост цен в настоящее время.

Несмотря на этот момент, есть аналитики и инвестиционные менеджеры, которые по-прежнему позитивно оценивают динамику цен на золото. В их число входит управляющий фондом Диего Паррилья, который курирует активы на сумму $250 миллионов долларов. Он недавно заявил, что, по его мнению, факторы, способствующие укреплению золота, не только сохраняются, но и фактически усиливаются.

По мнению Паррильи, золото вполне может торговаться где-то между $3.000 и $5.000 долларов в следующие три-пять лет.

Тенденции спроса на золото

Всемирный совет по золоту (WGC) только что опубликовал свой последний квартальный отчет о тенденциях спроса на золото, в котором рассматриваются изменения на рынках драгоценных металлов до конца июня. Основные выводы включали:

- Увеличение инвестиций в слитки и монеты на 56% в годовом исчислении при сохранении высокого спроса на западных рынках.

- Спрос на ювелирные изделия увеличился на 60% в годовом исчислении, хотя это происходит с крайне низких уровней, наблюдавшихся во втором квартале 2020 года, при этом спрос в этом сегменте все еще на 17% ниже, чем средний спрос в период с 2015 по 2019 год (то есть до COVID) .

- 200 тонн чистых покупок центральными банками, основными покупателями среди которых выступают Таиланд, Венгрия и Бразилия. За первые шесть месяцев года чистые закупки составили 333 тонны, что является третьим по величине показателем за первое полугодие за последнее десятилетие.

- Умеренный приток в золотые ETF, запасы увеличились чуть более чем на 40 тонн за квартал. Хотя это положительно, оно представляет собой снижение на 90% по сравнению с более чем 400 тоннами притока, наблюдавшимися во втором квартале 2020 года, и это снижение является прекрасной иллюстрацией более спокойной среды, в которой золото находится сейчас.

Интересно, что в отчете WGC указано, что во втором квартале 2021 года средняя цена на золото в долларах составила $1.816,50 за тройскую унцию, что на 6% выше средней цены год назад.

Эта статистика дает важную перспективу. Хотя сейчас настроения по золоту в лучшем случае нерадостные, а цена торгуется почти на 10% ниже исторического максимума, зафиксированного в августе прошлого года, тот факт, что средняя цена на золото во втором квартале 2021 года на 6% выше, чем год назад, показывает что мы по-прежнему находимся в благоприятной среде для драгоценного металла.

Со временем это, вероятно, побудит больше инвесторов увеличить свои инвестиции в золото, особенно с учетом множества проблем, с которыми они сталкиваются сегодня, в том числе:

- Инфляционное давление, которое продолжает нарастать.

- Доходность защитных активов остается низкой или отрицательной.

- Рисковые активы, торгующиеся на рекордных или близких к ним уровнях.

Настроения неизбежно изменятся, даже если сроки остаются неясными. Когда это произойдет, те, кто имеет стратегические запасы в золоте, серебре и других драгметаллах, скорее всего, будут вознаграждены.