Да, количество доступной информации по инвестициям может быть ошеломляющим. Довольно сложно избежать опрометчивых инвестиционных решений на фоне рыночных новостей, которые всегда полны драмы.

Вот почему мы собрали некоторые из лучших вариантов инвестиций на 2023 год, чтобы помочь вам защитить свое богатство и финансовое будущее.

Как начать инвестировать в первый раз?

Ну, для начала, инвестирование не должно быть сложным или запутанным. Наоборот, инвестиции в свое будущее могут стать одним из лучших долгосрочных решений, которые вы когда-либо принимали, особенно если до выхода на пенсию осталось несколько десятков лет.

Итак, если вы считаете, что готовы начать инвестировать в 2023 году, вот несколько шагов, которые следует рассмотреть.

Убедитесь, что у вас есть резервный фонд

Прежде чем начать инвестировать, отложите немного денег в свой резервный фонд, или чрезвычайный фонд, и держите его отдельно от денег, которые вы планируете инвестировать.

Инвестирование — это долгосрочное предприятие, и хотя может показаться, что легко войти на рынок и заработать много денег в течение нескольких недель или даже дней, обычно инвестирование работает не так.

Иногда, когда ваши инвестиции показывают не очень хорошие результаты, вам придется подождать, пока они восстановятся, или продать их с убытком. Может случиться так, что вам понадобятся деньги как можно скорее, и вы не сможете переждать спад.

Вот почему эксперты рекомендуют отложить на сберегательный счет сумму равную расходам на 3-6 месяцев на случай чрезвычайных ситуаций, прежде чем вы начнете серьезно инвестировать в такие активы, как акции, облигации, драгоценные металлы, криптовалюты и т. д.

Если вы тратите в среднем $2.500 долларов в месяц на жилье и повседневные расходы, ваш резервный фонд должен составлять около $7.500-$15.000 долларов.

Но лучше положить наличные на случай непредвиденных обстоятельств на сберегательный счет, который будет приносить вам проценты, чтобы вы не потеряли слишком много денег из-за инфляции.

Потому что, если уровень инфляции превышает проценты по сбережениям, вы теряете деньги.

Однако это не означает, что вы должны прекратить увеличивать свой резервный фонд, когда он станет равен расходам на 6 месяцев. В конце концов, ваш чрезвычайный бюджет должен действовать как «страховочная сетка», которая защитит вас, если что-то случится с вашим основным источником дохода.

В то же время у вас не должно быть слишком много денег, запертых на сберегательном счету и не работающих на вас, потому что инфляция медленно, но верно снижает стоимость денег. Так что в целом 3-6 месяцев сбережений должно быть достаточно, чтобы защитить вас в экстренных ситуациях.

Теперь, когда вы позаботились о своем резервном фонде, пришло время определить бюджет, который вы хотели бы инвестировать.

Продумайте свой бюджет и инвестиционную стратегию

После того, как у вас будет достаточно денег, отложенных на черный день, пересмотрите свой бюджет и инвестируйте столько, сколько можете, комфортную для вас сумму.

Имейте в виду, что даже $5 долларов иногда может быть достаточно для инвестиций. Небольшие суммы со временем накапливаются, но важно быть последовательным и начать инвестировать как можно скорее.

Есть две простые инвестиционные стратегии, которые вы можете начать использовать прямо сейчас.

Паушальная стратегия

Как следует из названия, эта стратегия предполагает вложение большой суммы денег за один раз.

Если вам посчастливилось получить крупную сумму за счет наследства, возврата налогов или просто по счастливой случайности, вы можете пустить в дело всю сумму сразу. Это позволит вам увидеть более быструю и значительную отдачу от ваших инвестиций.

Но имейте в виду, что эта стратегия может быть довольно стрессовой и даже привести к большим потерям в краткосрочной перспективе.

Стратегия усреднения долларовой стоимости

Эта стратегия просто означает покупку определенного количества актива через равные промежутки времени, независимо от его цены.

Некоторые рыночные аналитики предполагают, что эта стратегия может быть вашим лучшим выбором в этом году, особенно после недавних потрясений на фондовом рынке. По словам Ребекки Завалеты, создателя инвестиционного сообщества First Milli:

Стратегия усреднения стоимости в долларах показала, что она на самом деле работает лучше в период сильных рыночных обвалов. И частота обвалов рынка сейчас больше, чем когда-либо.

Но на самом деле важно помнить, что это не обязательно должно быть решение «или/или». Для некоторых инвесторов сочетание паушального инвестирования и усреднения долларовой стоимости может быть хорошим выбором.

Какую бы стратегию вы ни выбрали, она должна лучше всего работать для вас и ваших инвестиционных целей.

Определите свою толерантность к риску

Прежде чем вкладывать все свои деньги, скажем, в акции или криптовалюту, стоит сначала узнать свою толерантность к риску.

Проще говоря, толерантность к риску — это сочетание двух моментов:

- Насколько хорошо вы можете спать по ночам в периоды рыночной волатильности.

- Как долго вам не потребуются деньги.

Вот почему структура вашего портфеля (сочетание акций, облигаций, криптовалюты, драгоценных металлов и т. д.) должна отражать эту толерантность к риску.

Как мы уже упоминали выше, паушальные инвестиции не лишены риска, но могут быть хорошим способом быстро накопить богатство после неожиданного джекпота.

Стратегия усреднения стоимости, с другой стороны, хороша для тех, кто хочет снизить риск и максимизировать прибыль в долгосрочной перспективе. Но с этой стратегией важно действительно придерживаться плана, независимо от того, что происходит на рынке в конкретный день или неделю.

Теперь, когда мы определили некоторые основные шаги, которые вы должны предпринять, чтобы подготовиться к инвестированию, давайте рассмотрим некоторые из популярных инвестиций, с которых вы могли бы начать.

Во что инвестировать начинающим?

Короче говоря, вы начинаете с того, что узнаете возможные инвестиционные варианты, которые очень часто зависят от страны, в которой вы живете, и суммы денег, которую вы можете инвестировать.

Например, состоятельные люди имеют больше возможностей инвестировать в стартапы или молодые компании и поэтому могут получать значительно большую прибыль по сравнению с обычными инвесторами, которым приходится ждать, пока компания станет публичной (или, другими словами, начнет продавать свои акции на открытом рынке).

Поэтому вам, вероятно, придется провести собственное исследование, чтобы увидеть, какие варианты доступны для вас с учетом вашей ситуации.

Но мы подготовили для вас список некоторых общедоступных вариантов инвестирования.

Инвестирование в акции

Ни для кого не секрет, что инвестирование в акции, если все сделано правильно, может быть одним из наиболее эффективных способов создания долгосрочного богатства.

Инвестировать в фондовый рынок можно несколькими способами:

- Отдельные акции: вы можете инвестировать в отдельные акции, но только если вы готовы потратить некоторое время на тщательное изучение и оценку акций на регулярной основе. Но если умеренные математические расчеты или чтение квартальных доходов компаний не кажутся вам привлекательными, есть более пассивный подход к инвестированию в акции.

- Индексные фонды: это инвестиционные фонды, которые отслеживают эталонный индекс, такие как S&P 500 или Nasdaq 100. Давайте используем S&P 500 в качестве примера. S&P 500 — один из основных индексов, отслеживающий деятельность 500 крупнейших компаний США. Инвестирование в фонд S&P 500 означает, что ваши инвестиции привязаны к результатам деятельности широкого круга компаний, таких как Microsoft Corporation, Apple Inc. или Amazon. Исторически S&P 500 приносил инвесторам почти 10% среднегодовой доходности. (Но помните, что прошлые результаты не гарантируют будущие доходы).

- Роботы-советники: наконец, еще один вариант — использование робота-советника, который будет инвестировать в несколько индексных фондов в зависимости от вашей терпимости к риску и целей инвестирования, а также автоматически ребалансирует ваш портфель при изменении рыночных условий. Более того, у роботов-советников обычно намного ниже комиссионные, чем у традиционных финансовых консультантов.

Итак, как видите, есть несколько вариантов инвестирования в акции. Но прежде убедитесь, что вы провели достаточно исследований и хорошо осведомлены об акциях, которые вы покупаете, или о брокере, который будет покупать акции для вас.

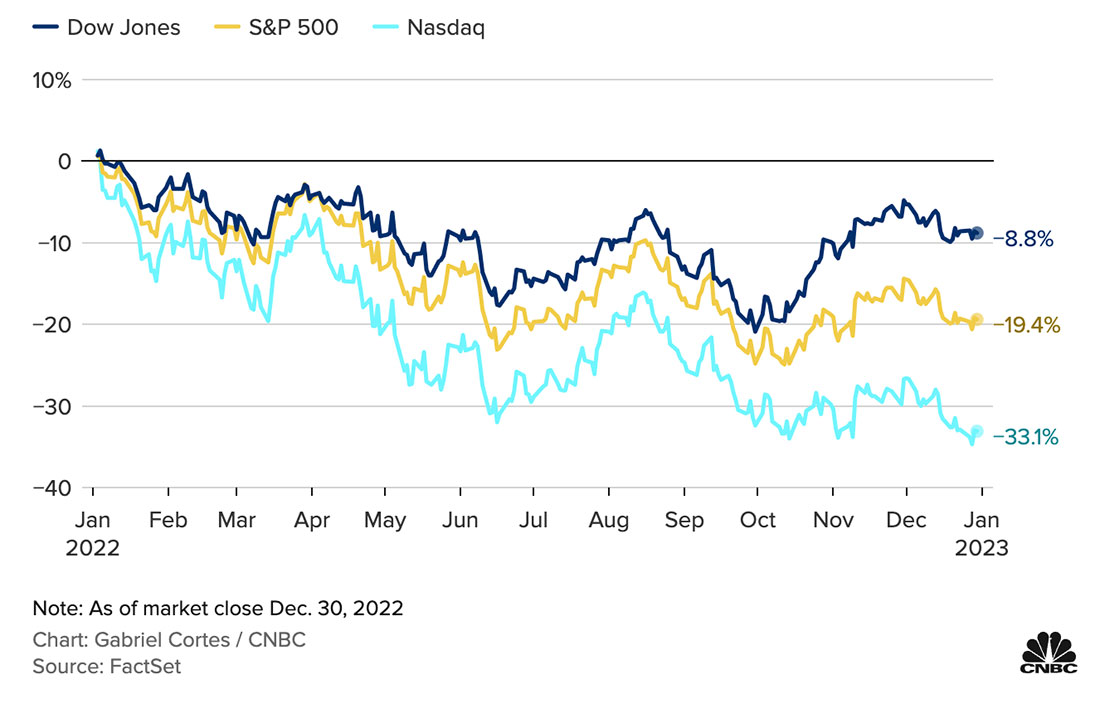

2022 год для большинства мировых фондовых рынков был тяжелым, и похоже, что 2023 год не будет намного лучше, поскольку инфляция усиливается, надвигается рецессия и нарастают глобальные геополитические потрясения.

Фактически, 2022 год был даже худшим годом с 2008 года для основных индексов США.

В 2022 году американские акции показали худший год с 2008 года на фоне опасений по поводу роста процентных ставок, надвигающейся рецессии, геополитической напряженности и замедления корпоративных доходов.

И в целом похоже, что фондовому рынку предстоит неспокойный год, поскольку геополитические опасения, инфляция и процентные ставки уже вызвали резкие колебания на Уолл-стрит.

Инвестирование в облигации

Облигации — это способ для организации (например, компании, муниципалитета или местного самоуправления) привлечь деньги.

Допустим, ваше местное правительство просит вас вложить определенную сумму денег для финансирования общественного проекта, такого как строительство шоссе или школы.

Взамен ваше местное правительство обещает вернуть вам эти инвестиции плюс проценты в течение определенного периода времени, который может составлять 1 год, 10 лет, 30 лет или даже 100 лет! Затем, по прошествии времени, правительство вернет первоначальную сумму займа в согласованную дату.

Если процентная ставка по 30-летней облигации составляет 5%, и вы инвестируете в эту облигацию $1.000 долларов, это означает, что каждый год правительство будет платить вам $50 долларов. И через 30 лет оно вернет $1.000 долларов, которые вы вложили изначально.

Облигации, как правило, считаются безопасными и консервативными инвестициями, поскольку они поддерживаются государством и выплачивают вам фиксированную сумму процентов несколько раз в год.

В то же время облигации требуют, чтобы вы запирали свои деньги на длительный период времени. Более того, поскольку облигации являются долгосрочными инвестициями, вы сталкиваетесь с риском изменения процентной ставки.

Например, если вы покупаете 30-летнюю облигацию с процентной ставкой 3%, а месяц спустя та же компания выпускает облигации с процентной ставкой 4%, ваша облигация упадет в цене.

И об этом стоит помнить, если вы рассматриваете облигации в качестве одного из вариантов инвестирования.

Инвестирование в недвижимость

Недвижимость была популярной инвестицией за последние 50 лет или около того. При сдаче в аренду она может приносить инвестору регулярный доход, генерируя, таким образом, положительный денежный поток.

Вот несколько способов инвестирования в недвижимость:

- Купить недвижимость и сдавать ее в аренду.

- Инвестировать в краудфандинговую платформу недвижимости, которая объединяет деньги от разных инвесторов в недвижимость для инвестирования в сдаваемую в аренду недвижимость или застройщиков.

- Купить дом в плохом состоянии, отремонтировать его и продать по более высокой цене.

В последние годы цены на недвижимость росли. Но вскоре мы можем увидеть замедление, поскольку ФРС и другие центральные банки по всему миру планируют повысить процентные ставки для борьбы с безудержной инфляцией.

Более высокие ставки могут означать, что меньше людей и предприятий смогут претендовать на кредиты, и это может эффективно снизить спрос на жилье и, следовательно, снизить цены на недвижимость.

Инвестирование в криптовалюту

Криптовалюты становятся все более популярными в качестве инвестиций, а биткойн является первыми в мире современными цифровыми деньгами, которые сочетают в себе технологию блокчейн, децентрализованный контроль и анонимность пользователей.

Уже несколько лет поклонники криптовалют утверждают, что биткойн однажды заменит золото в качестве средства сбережения.

Но этот аргумент все еще обсуждается, поскольку, как вы, наверное, заметили, криптовалюта может быть довольно неустойчивой и рискованной, в отличие от более традиционных инвестиций, таких как акции или активы-убежища, такие как драгоценные металлы.

Итак, если вы планируете в ближайшее время попасть на американские горки криптовалюты, убедитесь, что вы хорошо подготовлены к потенциальным рискам:

- Избегайте покупки или продажи из-за страха упустить возможность.

- Убедитесь, что вы храните свои криптовалюты в безопасном месте.

- Защитите себя от волатильности, также инвестируя в более стабильные активы, такие как золото.

Инвестирование в золото и другие драгоценные металлы

Как правило, у инвесторов, желающих начать инвестировать в драгоценные металлы, есть два основных варианта:

- Покупка акций взаимного фонда или ETF (также известного как бумажное золото), который отслеживает цену на золото, или торгует фьючерсами и опционами на товарном рынке.

- Покупка физического драгметалла.

Слитки и монеты — самый простой способ хранить драгоценные металлы. Для начинающих инвесторов это может стать неожиданностью, но бумажные золотые активы не всегда обеспечены физическим драгоценным металлом. Бумажное золото, такое как ETF и фьючерсы на золото, обычно существует только в цифровой форме.

Представьте, что вы покупаете бумажное золото за $1.000 долларов, но компания, у которой вы его купили, имеет в своих хранилищах физическое золото только на $500 долларов, чтобы обеспечить стоимость вашего бумажного золота. Поэтому, если возникнут финансовые проблемы, и все захотят обналичить деньги сразу, эта компания (известная как контрагент) может быть не в состоянии выплатить вам полную стоимость вашего бумажного золота.

Таким образом, хотя бумажное золото имеет несколько важных преимуществ (отсутствие платы за доставку и хранение, а также тот факт, что их можно довольно легко конвертировать в наличные деньги через брокера), имейте в виду, что они могут нести значительный риск контрагента.

Это означает, что компания или брокер, отвечающий за ваши ETF, могут обанкротиться или не выполнить свои обязательства, искажая истинное состояние своего портфеля.

Покупая физическое золото, с другой стороны, вы не полагаетесь на какое-либо стороннее лицо или компанию, которые будут хранить и владеть вашим богатством за вас.

И хотя существует несколько рисков, связанных с инвестированием в физическое золото (например, затраты и риски, связанные с хранением и страхованием ваших золотых изделий), вы можете легко избежать их, выбрав подходящего торгового посредника по физическому золоту.

Заключение

Мы установили, что, прежде чем вы начнете инвестировать, важно уяснить несколько вещей.

Во-первых, подумайте о своем бюджете и чрезвычайных сбережениях. Эксперты рекомендуют отложить сумму, равную расходам на 3-6 месяцев, прежде чем вы начнете серьезно инвестировать в такие активы, как акции, облигации, недвижимость, криптовалюту и т. д.

Это не обязательно означает, что вам придется ждать, пока вы не накопите полный резервный фонд, чтобы начать инвестировать. Ваш резервный фонд больше похож на «страховочную сетку», чтобы защитить вас, если рынок пойдет вниз, и вы начнете терять свои инвестиции.

Во-вторых, подумайте о своем бюджете и сумме денег, которую вы готовы (или можете) инвестировать. Сделав это, вы сможете выбрать инвестиционную стратегию, которая лучше всего подходит для вас и ваших инвестиционных целей.

Из многих стратегий, которых вы можете придерживаться, наиболее распространенными являются стратегия единовременной выплаты и стратегия усреднения долларовых затрат.

Первая предполагает размещение денег на инвестиционных счетах в больших количествах за один раз, а вторая требует распределения депозитов во времени. У обоих подходов есть свои плюсы и минусы, но стратегия единовременной выплаты может быть более рискованной и стрессовой.

После того, как все эти пункты выполнены (экстренные сбережения, бюджет и инвестиционная стратегия) — поздравляем — вы готовы начать свое инвестиционное приключение!

Мир инвестиций довольно обширен, но из сотен доступных вариантов мы выбрали 5 общедоступных вариантов инвестиций:

- Акции;

- Казначейские облигации;

- Недвижимость;

- Криптовалюты;

- Золото и другие драгметаллы.

Теперь дело за вами.

И напоследок: убедитесь, что ваш инвестиционный портфель всегда хорошо диверсифицирован с хорошим сочетанием более рискованных активов и активов-убежищ для идеального баланса и защиты от любых потенциальных рыночных спадов.