Открытый и очевидный долговой кризис

Еще в 2018 году Джанет Йеллен (бывший председатель ФРС и нынешний министр финансов) вместе с Джейсоном Фурманом (нынешний экономический советник Байдена) заметили в своем обзоре Washington Post, что «грядет долговой кризис США, но не вините в нем стимулирующие выплаты». Прекрасное заявление.

Как и во всем экономическом, мотивы и мышление Вашингтона в значительной степени являются политическими, а это означает, что они корыстны, пристрастны и преимущественно губительны.

Если перевести политическое выступление Йеллен на честный язык, у этого предупреждения 2018 года были двоякие мотивы:

- Йеллен и Фурман проводили партизанскую атаку на тогдашнее бюджетное предложение Трампа в $1 трлн долларов;

- Йеллен действительно верила в то, что говорила, и что США действительно приближались к «долговому кризису».

Фактически, мы уже были в долговом кризисе в 2018 году, кризисе, который просто невероятно разросся за три коротких года, прошедших с тех пор, как Йеллен сделала «предупреждение». Говоря другими словами, Йеллен получит долговой кризис.

Отслеживание долга

По иронии судьбы, наиболее очевидные признаки текущего и постоянно расширяющегося долгового кризиса стали заметны всего через несколько месяцев после печально известной статьи Йеллен.

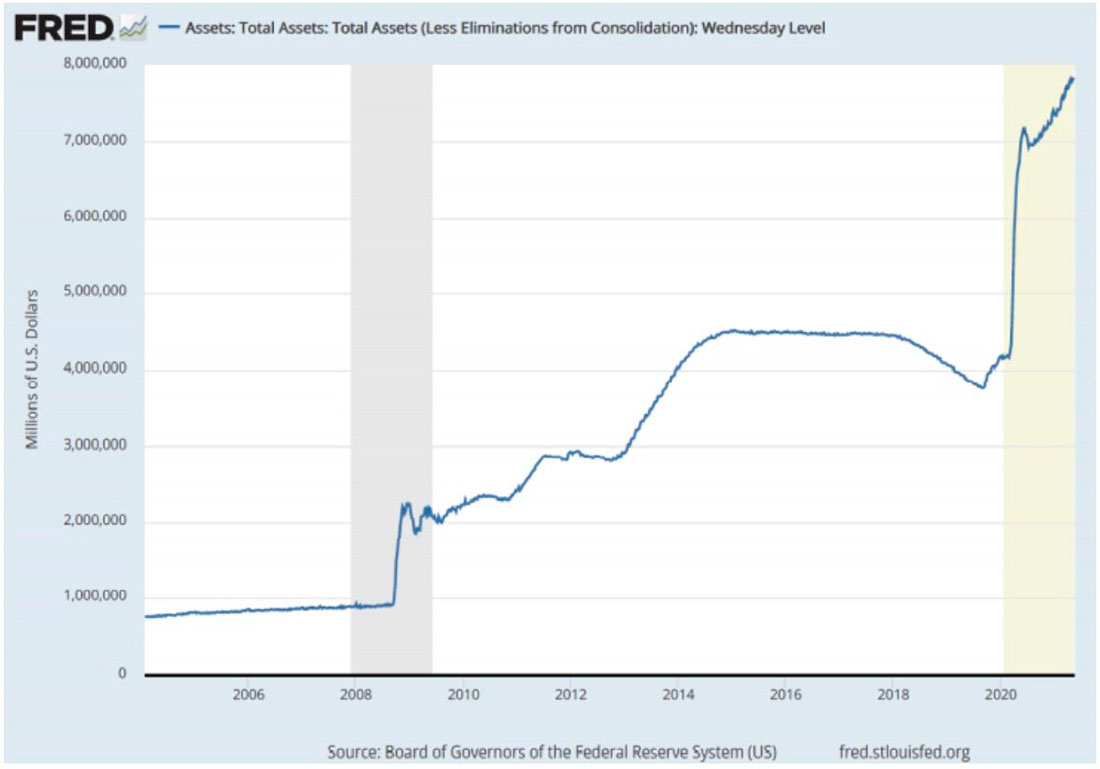

В октябре 2018 года доходность казначейских облигаций с валютным хеджированием стала отрицательной, и ФРС Пауэлла начала закупать казначейские векселя на сумму $60 млрд долларов в месяц, избегая называть это «количественным смягчением», несмотря на то, что им оно и являлось.

Этот неприятный небольшой долговой кризис в 2018 году затем стал параболическим годом позже, когда резкий рост репо в сентябре 2019 года вынудил ту же ФРС запустить принтеры для печати денег и снова утолить свой все более избыточный и неудобный баланс.

На протяжении всего этого периода Мэттью Пайпенбург с коллегами постоянно напоминали инвесторам, что одними из лучших активов в условиях долгового кризиса являются золото и серебро для защиты от растущего и надвигающегося обесценивания валюты.

Кроме того, торговля волатильностью (VIX) для тех, кто знает, как это делать, была эффективной в решении проблемы волатильности рынка, которая всегда следует за политической волатильностью (то есть ошибками), которую политики создают (совершают) в условиях долгового кризиса.

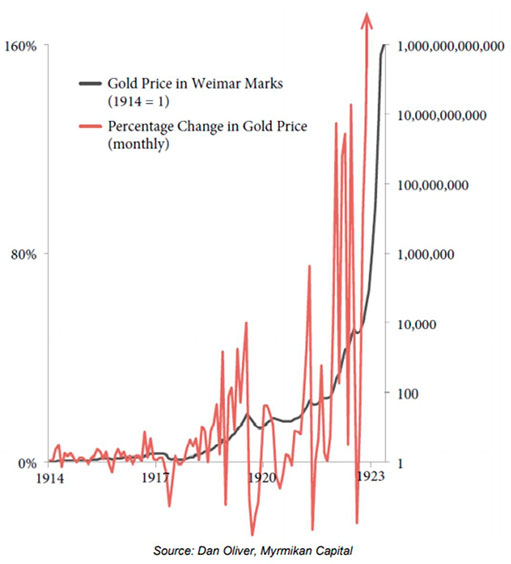

Говоря о золоте и волатильности, история напоминает нам о волатильности, которая может возникнуть в условиях кризиса суверенного долга, причем Веймарская республика является наиболее очевидным примером, не смотря на то, что многие считают его неповторимым.

Посыл Йеллен довольно прост: впереди инфляция

В этом году она уже призналась, что фискальная политика должна быть переориентирована.

Говоря простым языком, это означает, что мы можем ожидать гораздо большего увеличения дефицитных расходов от Байдена-Йеллен. Но на этот раз есть интересный поворот в природе и цели этих расходов, а именно: их будет на триллионы больше, но они будут направлены в сторону среднего класса Мэйн-стрит, а не высшего класса Уолл-стрит.

Независимо от политики, математика (к счастью) остается беспристрастной.

Мы знаем, например, что налогово-бюджетная политика (независимо от того, проводилась она и куда бы она ни направлялась) будет иметь гораздо большее влияние на инфляцию, чем просто денежно-кредитная политика в целом.

Это связано с тем, что потраченные на дефицит деньги от налогово-бюджетных стимулов идут непосредственно в реальную экономику, в отличие от долларовых денежных стимулов, которые идут непосредственно на баланс ФРС.

Экстремальные бюджетные (дефицитные) расходы при администрации Байден-Йеллен «в духе Нового курса» уже имеют многотриллионный характер и будут продолжать расти как таковые в будущем.

Проще говоря, приготовьтесь к гораздо большему «бюджетному стимулированию», большему долгу и, следовательно, большей инфляции.

Долг как политика роста?

Излишне говорить, что «долг как политика роста» — это оксюморон. Как только соотношение государственного долга к ВВП пересекает 100% Рубикон, рост математически подавляется.

Понимает ли Йеллен эту простую истину?

Как и Йеллен, Мэттью Пайпенбург изучал основы математики в Брауновском университете, но эксперт с удивлением обнаруживает, что, возможно, она забыла об этом. Совмещала ли Джанет Йеллен свои курсы математики с вводным курсом по изучению мифов или семинарами по написанию фэнтези?

Или, может быть, она тайно посещала уроки магии, потому что министр финансов, кажется, верит, что когда ей нужно больше денег, она может просто волшебным образом создать все более обесценивающиеся доллары на обслуживание долга.

Абракадабра, верно? Ну, не совсем.

Волшебные деньги, умирающие деньги

Магическая фантазия о таких волшебных «решениях» Современной денежной теории игнорирует одну суровую, но простую реальность: это убийца валюты и откровенно нечестная иллюзия.

Итак, что же делать бывшему председателю ФРС и нынешнему политическому министру финансов вроде Йеллен в мире иллюзий?

Все просто, создать еще больше иллюзий.

Новая Бреттон-Вудская система

Со всем политическим очарованием уютной сказки на ночь для США Йеллен уже сообщает о своем следующем шаге с теплой и нечеткой ностальгией по ушедшим дням 1940-х годов и необходимой реакции мира на ужасы Второй мировой войны (никакого сравнения с эрой ужасов COVID) — а именно Бреттон-Вудскую систему.

Для тех, кто забыл, в ходе Бреттон-Вудской встречи 1944 года американский тогда обеспеченный золотом доллар стал новой глобальной валютой, учитывая военное лидерство «дяди Сэма» и относительную экономическую мощь над разрушенными войной экономиками Азии и Европы.

Что ж, Йеллен сейчас думает о «Новой Бреттон-Вудской системе» со своими столь же бредовыми, политическими и, следовательно, корыстными дружками в Международном валютном фонде (МВФ).

По ее словам, эти встречи МВФ «не менее значительны, чем встречи в Бреттон-Вудсе в 1944 году».

В переводе на честный язык Йеллен и другие пытаются сравнить уровень смертности и экономические разрушения в результате кризиса COVID (в большей степени из-за политической реакции, чем ежедневных вирусных угроз) с невообразимыми экономическими, политическими и социальными ужасами Второй мировой войны, в которой погибло 85 миллионов человек, а экономики просто исчезли в руинах.

Это настоящий ужас, и любой из тех, кто знает выживших и жертв того периода, может подтвердить.

Сегодня политики пытаются сравнить (или пропагандировать) по общему признанию страшные годы кризиса COVID (и его трагических 3,75 миллиона погибших) с гораздо более кошмарным и откровенно невообразимым периодом страданий и кровавой бойни 1939-45 годов. Почему?

Использование кризиса, бегство от ответственности, оправдание превышения лимитов

Что ж, как примерно в то же время сказал Черчилль, «никогда не позволяйте хорошему кризису пропасть зря».

По сути, абсолютно безрассудные создатели крупнейшего долгового кризиса в мировой истории до COVID теперь используют этот разжигаемый СМИ и политически заряженный глобальный «грипп» как причину и предлог для еще большего увеличения долга, который будет оплачен еще более фальшивыми фиатными долларами.

Только теперь впереди есть неожиданный поворот.

Вместо того, чтобы создавать валюты из воздуха, новое мировое «лидерство» и их частные банки / независимые политики в МВФ, виновном в долгах, собираются создавать цифровую валюту из воздуха.

Короче говоря, впереди еще большее увеличение долга, и весь он, вероятно, будет оплачен большим количеством фальшивых денег — но с гораздо большим размахом цифровых CBDC.

Старый добрый

Однако в конечном итоге то, что предлагают Йеллен и МВФ, особо не отличается от старой политики. То есть их план — не что иное, как та же старая бредовая, безответственная и корыстная фантазия о том, что долговой кризис можно решить с помощью большего долга.

Итак, чего нам ожидать в ближайшей перспективе на этом фоне абсурда?

Во-первых, Йеллен ждет слабая политика в отношении доллара, чтобы помочь смягчить ущерб от долгового кризиса (который она помогла создать) с все более раздутыми (чрезмерно созданными) и, следовательно, обесцененными долларами США

Пауэлл практически признался в этой политике «разрешенной» более высокой инфляции (в отличие от «таргетирования») по той простой причине, что инфляция помогает таким суверенным государствам, как США, выбраться из долговых ям, созданных нынешним и предыдущим «руководством» в ФРС и Белом доме — долговые дыры, в которых они удобно винят COVID.

Во-вторых, мы наблюдаем медленную потерю долларом статуса резервной валюты в том виде, в каком он был структурирован с тех пор, как в 1971 году Никсон «временно» приостановил тот самый золотой стандарт, который был установлен в Бреттон-Вудсе в 1944 году. Однако на это потребуются годы, а не недели.

Учитывая вышесказанное, нынешний инфляционный цикл, несмотря на заявления ФРС об обратном, никак не может быть «временным».

Инфляция, заниженные ставки и дальнейшее обесценивание валюты

Учитывая вышеизложенный и уже неоспоримый долговой кризис и грядущие изменения, о которых открыто сообщается (а именно: инфляция, обесценивание валюты и искусственное подавление доходности), обозримое будущее вполне ясно для тех, кто готов видеть.

Что касается ставок и долга, бывший главный экономист МВФ Оливье Бланшар является настолько «инсайдером», насколько это возможно, и он не дурак, когда дело доходит до исправления своих прошлых ошибок.

Если долг слишком высок, то он знает, что необходимо искусственно удерживать стоимость этого долга (процентные ставки) на минимальном уровне.

Все дороги ведут к золоту

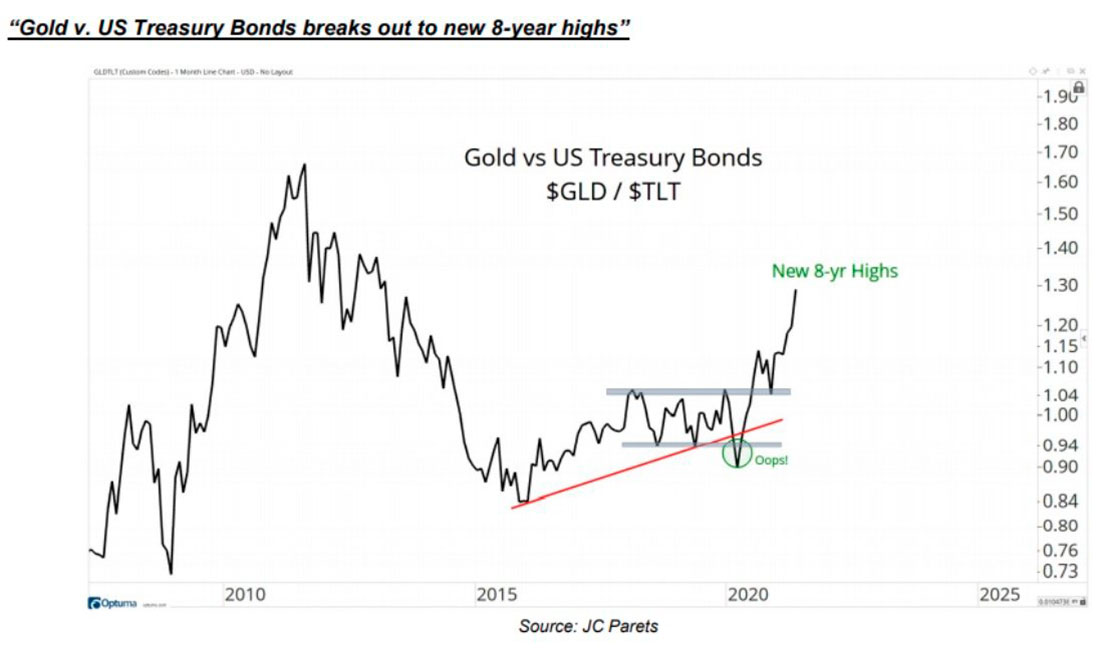

Итак, подведем итоги: рост инфляции и снижение доходности облигаций — идеальные условия для золота в предстоящие годы.

Откровенно говоря, к сожалению, облигации мало помогут в этом новом «безобразии». Сильно перекупленные и искаженные (раздутые) кредитные рынки — это не те облигации, которые наши отцы и деды купили для обеспечения безопасности, получения прибыли или хеджирования.

Золото, однако, обеспечивает хеджирование, безопасность и рост доходов с гораздо большей последовательностью, чем облигации.

Без преувеличения или предвзятости, все дороги, политики и обсуждения возвращаются к физическому золоту и серебру.

И снова, настоящее очевидно: долговой кризис вне всяких сомнений. Будущее не менее очевидно: еще больше обесценивания валюты, больше проинфляционной политики и двусмысленных политиков / финансовых лис, притворяющихся, что чинят экономический курятник, который сами же и сломали.

Будущее доллара

Учитывая суровую реальность сурового долгового кризиса, США настолько полностью пропитаны долгом, который они сами создали, что столь же гротескные уровни будущих расходов станут нормой при открытой и очевидной трате валюты.

Это объяснило бы, почему Россия планирует сократить свои запасы долларов в своем фонде благосостояния до нуля в пользу большего количества евро и, как вы догадались, золота.

Суровая долговая реальность делает дальнейший путь достаточно предсказуемым в той мере, в какой предсказуемо все.

Стоимость снижения уровня левериджа

История подтверждает, что, когда страны заходят слишком далеко в долгах, единственный способ снизить их уровень к ВВП ниже смертоносного 100% маркера (130% у США сегодня) — это опустить уровень левериджа их раздутого баланса на 5-10 лет.

Такое сокращение потребует ускорения роста ВВП против темпов роста долга США в 8,75% CAGR.

Политика «серийного стимулирования» Йеллен, направленная на достижение такого роста и сокращения заемных средств, скорее всего, приведет к безудержной инфляции.

И золото к этому готово. А вы?