Как технический анализ цен на золото, так и макроэкономические показатели металла указывают на положительную динамику золота в течение следующих 1-3 лет.

4 основные причины владеть золотом

Здесь следует учитывать два аспекта:

- Самые веские причины покупать золото вообще.

- Почему сейчас особенно удачное время для покупки золота.

Довод в пользу владения золотом всегда актуален: на самом деле никогда не бывает плохого времени для покупки золота. Причины всеобщей привлекательности золота довольно просты.

- Золото долгое время служило защитой от расточительных правительств и связанной с этим девальвации валюты.

- Цена на золото не коррелирует практически ни с каким другим классом активов, что обеспечивает эффективную диверсификацию портфеля.

- Физическое золото является материальным активом, который не несет контрагентского риска.

- Золото обладает ценным послужным списком, который насчитывает несколько тысяч лет.

Ниже мы рассмотрим каждую из этих причин по отдельности.

Золото — валютный хедж

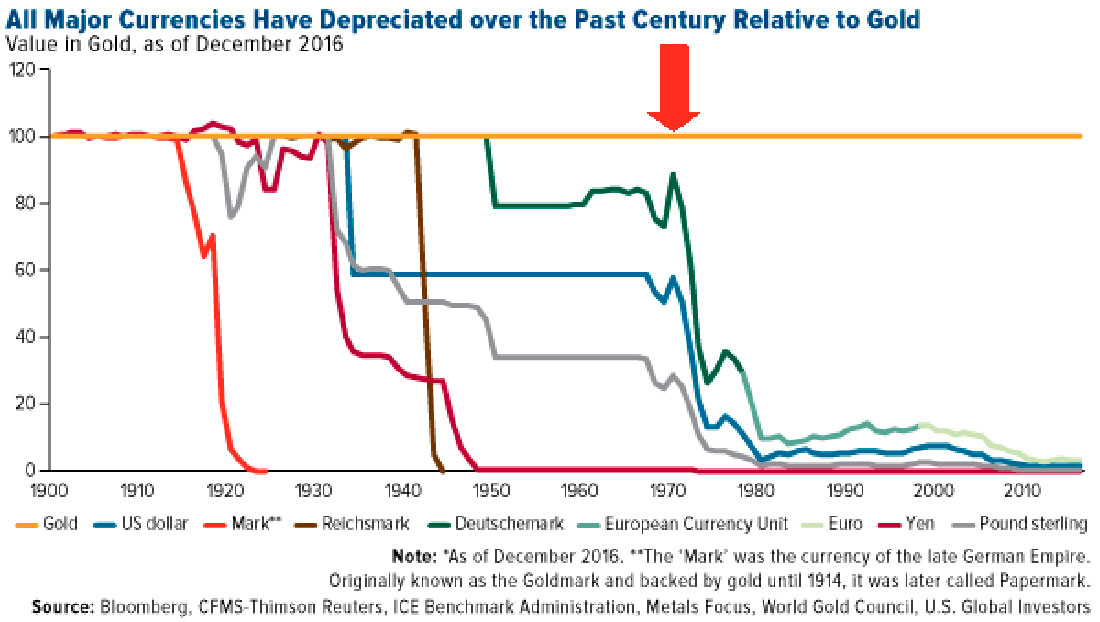

На протяжении XIX века большинство государственных валют обеспечивалось золотом. Хотя золотой стандарт не был идеальной системой, он действительно защищал стоимость государственных валют. Обеспечение денег золотом также ограничивало государственные расходы (фискальная политика).

За десятилетия, прошедшие после отказа от золотого стандарта, покупательная способность фиатных валют резко снизилась. Напротив, цена на золото выросла и в значительной степени сохранила свою покупательную способность.

Таким образом, золото выступает в качестве инструмента хеджирования инфляции. Это свойство золота можно рассматривать и как страховку от девальвации валюты. Каждая валюта в мире со временем страдала от девальвации, поэтому владение золотом необходимо для сохранения богатства и защиты стоимости ваших сбережений.

Золото — некоррелированный актив

По большей части цена на золото имеет тенденцию двигаться в такт своему собственному барабану. Конечно, внешние факторы, такие как процентные ставки, действительно влияют на цены драгоценных металлов, но они редко имеют сильную связь с другими классами активов, такими как акции или облигации.

Это то, что мы подразумеваем под «некоррелированным» активом. Вы редко — если вообще когда-либо — увидите, что цена на золото просто «следует за толпой» более широких финансовых рынков. Поэтому идеально держать золото в своем инвестиционном портфеле в целях диверсификации. Другими словами, диверсифицированный портфель лучше защищен от крупных рыночных спадов: даже если один класс активов падает в цене, правильная диверсификация с помощью золота значительно смягчит эти потери.

Это простое применение базовой концепции «не кладите все яйца в одну корзину» к финансам и инвестициям. Золото играет важную роль в достижении этой цели.

Физическое золото не несет риска контрагента

Риск контрагента — это возможность того, что другая сторона в сделке не выполнит свои обязательства. В этом сценарии контрагентом может быть компания, выпускающая акции или облигации, правительство, выпускающее долговые ценные бумаги, биржа, предлагающая контракт на деривативы, и другие виды договорных соглашений, требующих оплаты. Если какая-либо из этих организаций столкнется с финансовыми трудностями или банкротством, то финансовые инструменты, которыми они торговали с вами, могут обесцениться.

Дефолты такого рода не очень часты, но случаются. Они чаще встречаются на развивающихся рынках и в новых секторах рынка, таких как технологии и криптовалюты. Когда риск контрагента действительно возникает, он имеет тенденцию затрагивать целые ряды рынков.

Физическое золото защищено от риска контрагента, потому что нет контрагента, о котором можно было бы беспокоиться. Как только вы покупаете золото, оно становится вашим! Нет контрагентов или сторонних посредников, которым нужно доверять.

Золото было ценным активом на протяжении тысячелетий

Каждая из причин, изложенных выше, является сопутствующим фактором этого всеобъемлющего пункта. Золото считалось ценным в обществах и культурах на протяжении всей истории человечества, от древности до наших дней. Золото — дефицитный ресурс, и его добыча и очистка до пригодного для использования состояния стоят денег. Оно всегда будет иметь ценность, пока люди продолжают хотеть его.

Это не просто традиция, как утверждают некоторые банкиры и правительственные чиновники. Символическая ценность золота в ювелирных изделиях и произведениях искусства — не единственная причина, по которой желтый металл имеет внутреннюю ценность: золото также имеет важное применение в электронике, аэрокосмических проектах, биотехнологии и других интересных технологических сферах.

Проще говоря, золото было ценным на протяжении тысячелетий и будет оставаться ценным еще тысячи лет.

3 причины, почему вы должны купить золото сейчас

Следующий вопрос: почему сейчас благоприятное время для покупки золота? Вот некоторые из основных причин:

- Правительства (через центральные банки) накапливают золото быстрыми темпами.

- Рыночные потрясения и повсеместная неопределенность, которые мы наблюдали в последнее время (и, возможно, увидим в будущем), обычно являются оптимистичными для золота.

- Золото также имеет тенденцию показывать хорошие результаты во время экономических спадов и инфляционных периодов, подобных тому, в котором мы сейчас находимся.

Давайте рассмотрим каждый из этих пунктов более подробно.

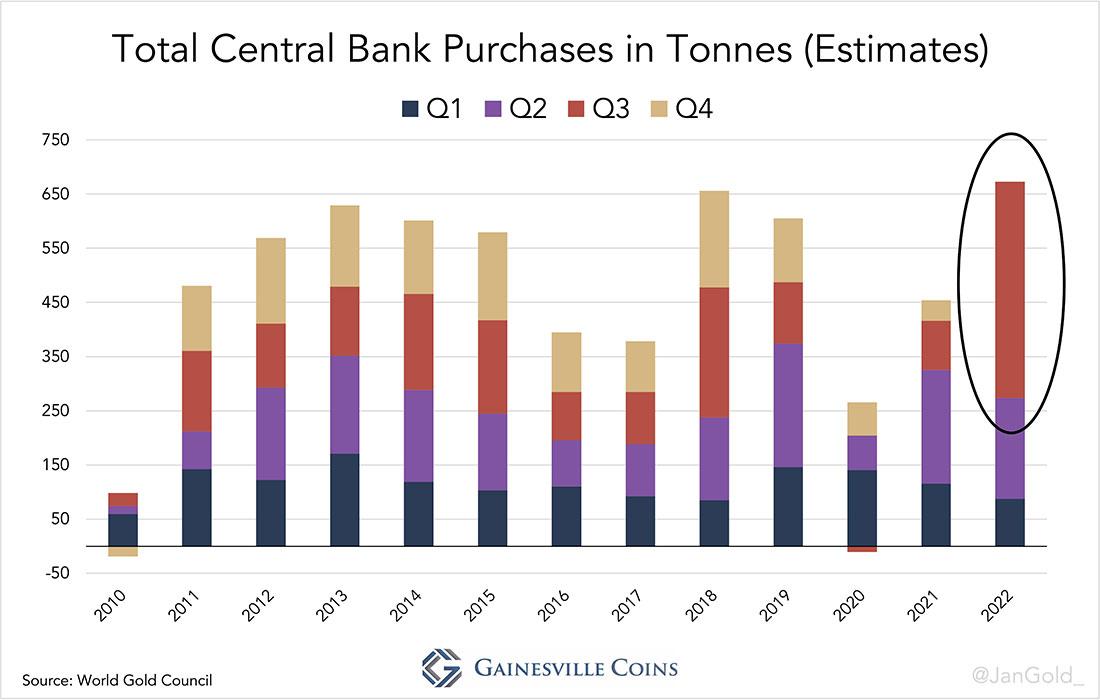

Центральные банки продолжают скупать золото

Хотя многие в традиционном банковском секторе имеют привычку очернять золото как «камень-любимчик» или «варварский реликт» мира, которого больше не существует, центральные банки остаются крупнейшими покупателями золота на планете. Центральным банкам поручено управлять денежно-кредитной политикой страны, например, корректировать процентные ставки и выступать в качестве кредитора последней инстанции для коммерческих банков.

Правительства уже давно хранят запасы золота в качестве резервного актива. Золото больше не используется для прямого обеспечения стоимости валют, но оно по-прежнему является важным активом на балансах центральных банков. В последнее время ряд центральных банков (преимущественно в Азии и Европе) увеличили количество золота, которое они держат в качестве резервов. Это отражено на графике ниже.

Напрашивается вопрос: к чему они готовятся? Если золотые запасы носят чисто символический характер, то центральные банки придерживаются дорогостоящей и расточительной традиции. Это кажется мне надуманным.

Гораздо более вероятно, что ускорение темпов покупок золота центральными банками является ответом на прогнозы экономических условий в 2023 году и в ближайшие годы. Мы сосредоточимся на этом в следующих двух разделах.

Неопределенность на рынках продолжает расти

Когда дело доходит до финансовых рынков, абсолютной уверенности быть не может. Всегда будет наблюдаться дисперсия — колебания цен. Но все более высокие уровни неопределенности являются анафемой для любого инвестиционного тезиса.

Это абсолютно верно в течение последних двух лет или около того. Рынки испытали приступы очень высокой волатильности. Например, сырая нефть за этот период торговалась от в диапазоне от $120 до $30 долларов за баррель. Другие важные сырьевые товары, такие как никель и пиломатериалы, столкнулись с еще большими колебаниями цен. Этот тип волатильности может быть полезен для трейдера, но он значительно усложняет жизнь инвестору.

Когда на традиционных рынках отсутствует четкое направление, это обычно служит хорошим предзнаменованием для золота. Желтый металл имеет проверенную репутацию тысячелетней стабильности.

Экономическая рецессия становится все более вероятной

На протяжении второй половины 2022 года начали появляться первые признаки надвигающейся рецессии. Инфляция достигла самого высокого уровня за последние десятилетия, рынок казначейских облигаций пережил резкую распродажу, раскаленный докрасна жилищный сектор начал остывать, а рынок криптовалют (по разным причинам) рухнул.

По отдельности это вполне нормальные рыночные события. Но когда они происходят одновременно, доверие к мировой экономике начинает подрываться. Военный конфликт в Украине и сбои в цепочке поставок усугубили падение настроений. Возможно, больше всего беспокоит перевернутая кривая доходности на рынке казначейских облигаций. Инверсии кривой доходности являются одним из самых надежных индикаторов надвигающейся рецессии.

Центральный банк США, Федеральная резервная система, пытается использовать денежно-кредитную политику для организации «мягкой посадки» экономики, а не «жесткой посадки» (то есть краха рынка). Тем не менее, даже первый сценарий предполагает, что экономические условия должны будут выдержать период низкого роста. Золото имеет тенденцию сохранять свою стоимость и даже расти в цене во время циклов рецессии.

Фондовый рынок, вероятно, снова столкнется с трудностями в 2023 году после потери примерно 20% своей стоимости в прошлом году. В совокупности публичные акции потеряли совокупную рыночную капитализацию в размере $8 триллионов долларов, что является худшим годовым показателем для акций со времен финансового кризиса 2008 года. Когда традиционные инвестиции терпят неудачу, золото обычно становится наиболее логичной альтернативой для инвесторов.

Цена на золото находится на переломном этапе

Многие финансовые аналитики, в том числе большинство крупных банков Уолл-стрит, теперь ожидают, что золото достигнет новых исторических максимумов в 2023 году. Очень редко можно увидеть такой консенсус в отношении золота, которое рассматривается большинством представителей индустрии управления активами как «камень-любимчик».

На самом деле только примерно 1% инвестиционных портфелей включает золото. Это значительно ниже среднего показателя за предыдущие десятилетия, поэтому у сектора инвестиций в золото еще есть много возможностей для роста. Драгоценный металл, похоже, готов к важному поворотному моменту.

Золото работает лучше всего, когда оно, так сказать, является активом-убежищем среди бурных морей. Это актив, который процветает на неопределенности. Экономические условия обычно не меняются быстро, кроме как во время кризиса или в конце рыночного цикла. Мы вполне можем увидеть оба этих события в 2023 году.

Такого рода исторические модели часто рифмуются с прошлым. Например, цена на золото подскочила примерно на 200% за очень короткий промежуток времени во время Великого финансового кризиса. Конечно, это не обязательно гарантирует, что золото скоро подорожает до $3.000 долларов за унцию. Но я уверен, что мы не увидим золото на уровне $1.600–$1.800 долларов снова до тех пор, пока не начнется следующий экономический цикл, скорее всего, не раньше 2025 года.