Вскоре известный как Никсоновский шок, этот шаг спровоцировал рекордную инфляцию в мирное время, высвободил свободный поток глобального капитала, и теперь деньги остаются просто еще одной плавающей ценой, невесомой, без якоря и безграничной. Количественное смягчение современных центральных банков иллюстрирует это.

Однако, если бы не Хитрый Дики, то другой президент США рано или поздно провернул бы этот трюк. Перемена была неизбежна. В самом деле, глобальная валютная система, построенная на американском долларе, обеспеченном золотом на пепелище Второй мировой войны, уже работала слишком хорошо, чтобы продолжать работать к 1959 году, согласно «дилемме», представленной Конгрессу в том году бельгийским экономистом Робертом Триффином.

Поскольку доллар был привязан к золоту, а все другие валюты были привязаны к доллару, валюта США заменяла золото для проведения глобальных расчетов между правительствами.

Таким образом, как объяснил Триффин, мир хотел, чтобы еще больше долларов поддерживало торговлю и рост. И все же иностранцы будут продолжать доверять долларам и использовать их только в том случае, если Вашингтон будет проводить политику низкой инфляции у себя дома, ограничивая предложение валюты и рискуя «катастрофическим разворотом послевоенной тенденции к более свободной и расширяющейся мировой торговле».

Белый дом Никсона также хотел избежать замедления роста экономики США. Отсюда быстро растущее предложение долларов, необходимых для оплаты войны Америки во Вьетнаме, а также ее растущий торговый дефицит.

К лету 1971 года золотые резервы США, уменьшившиеся вдвое по сравнению с двумя десятилетиями ранее, и все еще оцениваемые на уровне $35 долларов за унцию, стоили лишь 1/8 часть долларовых обязательств Америки за рубежом, обеспеченных драгметаллом. Золото на свободном рынке тем временем поднималось выше $40 долларов за унцию.

Этот двухуровневый рынок начался в апреле 1968 года после того, как массивный спекулятивный спрос на золото после девальвации британского фунта стерлингов на 15% в ноябре прошлого года сокрушил и прервал возглавляемый США Лондонский золотой пул скоординированных продаж центрального банка, направленный на ограничение свободной рыночной цены драгоценного металла на уровне его официальной долларовой стоимости. Теперь открытые торги по плавающим ценам проводились параллельно с переводами в центральный банк, которые по-прежнему производились по фиксированной цене.

Еще во времена Великой депрессии британский экономист (и архитектор Бреттон-Вудской сделки) Джон Мейнард Кейнс назвал денежный хаос 1930-х годов «золотым стандартом в запое». Но система 1968-1971 гг. была больше похожа на золотой стандарт под Куаалудесом(наркотик) — оторванный от реальности, с головокружением и тошнотой, изо всех сил пытающийся продолжать дышать.

Более того, отказ от поддержки доллара в виде золотых слитков был лишь еще одним шагом на долгом пути от людей, покупающих и продающих монеты из золота и серебра к использованию бумажных банкнот, а затем чеков и пластиковых карт, в направлении нашего все более безналичного мира сегодня, где большинство денег существует в виде цифровой записи в банковской системе.

Но хотя это изменение было неизбежным, и хотя оно не привело к возникновению этих социальных или финансовых тенденций, оно вызвало три глобальных потрясения, с каждым из которых мы все еще живем.

Инфляция

Инфляция стоимости жизни не была чем-то необычным при деньгах, обеспеченных золотом.

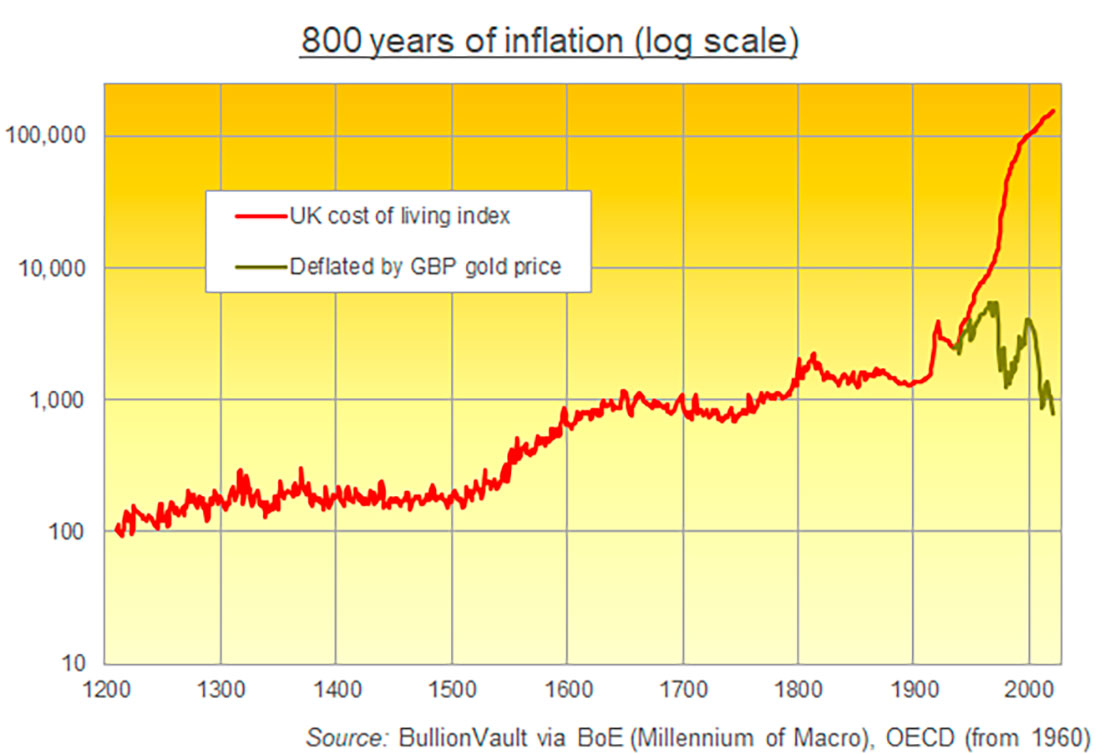

Британский опыт, например, предлагает самые длительные и самые надежные (хотя и несовершенные) данные в мире. В период с начала XIII века по 1913 год, когда фунт стерлингов был буквально на вес драгоценного металла, общий уровень цен вырос более чем вдвое.

Согласно проекту Банка Англии «Тысячелетие макроэкономических данных», на самом деле использование золотых и серебряных монет не смогло остановить общий рост цен в 10 раз между Первой войной баронов и Гражданской войной четыре века спустя.

Однако сильная дефляция также резко сократилась, что со временем стабилизировало внутреннюю покупательную способность фунта. Но как только Великобритания отказалась от золотого стандарта в 1930-х годах, напротив, в этом временном ряду не было ничего, кроме инфляции, и цены ускорились, как никогда раньше после Никсоновского шока.

За десять лет стоимость жизни в Великобритании выросла на 230%. Сейчас это более чем в 100 раз больше, чем было накануне Первой мировой войны.

В то время как Великобритания и ее необеспеченный фунт после 1971 года столкнулись со многими уникальными проблемами, потребительские цены повсюду росли беспрецедентными темпами в мирное время, более чем вдвое к 1978 году в Австралии, 1979 году во Франции, 1980 году в Канаде и США и 1988 году в Германии. Такое увеличение является обратной покупательной способностью каждой валюты, и даже швейцарский франк — все еще условно поддерживаемый огромными золотыми резервами страны до начала тысячелетия — не был защищен.

25 лет после объявления Никсона о закрытии «золотого окна», только 40% товаров и услуг можно было купить на ту же сумму, на которую можно было приобрести 100% летом 1971 года.

Тем не менее, хотя сегодня деньги остаются буквально невесомыми и без якоря, политики сейчас отчаянно пытаются бороться с дефляцией — столь же злым двойником инфляции, чья длинная тень с 1930-х годов так много сделала для поощрения инфляционной политики 1960-х и 1970-х годов — с нулевыми и отрицательными процентными ставками, плюс неограниченное создание денег центральным банком. То, что Никсон назвал в августе 1971 года «пугалом девальвации», повторяя злополучную риторику Гарольда Уилсона, высказанную четырьмя годами ранее, сейчас политики активно стремятся возродить. Каким образом количество денег влияет на их стоимость — это загадка, которую они еще не разгадали.

Неосязаемость

В то время как золотые монеты исчезли из повседневного обихода в США во время Великой депрессии (и уже исчезли в Великобритании двумя десятилетиями ранее), за 50 лет, прошедших с тех пор, как деньги потеряли свою условную золотую поддержку, все больше аспектов финансовой и экономической жизни также стали неприкасаемые и нематериальные.

В 1970 году Бюро статистики труда США присвоило физическим товарам вес в 63% в своем индексе потребительских цен, что всего на один процентный пункт меньше, чем десять лет назад. Затем он упал ниже 57% к 1980 году и до 45% к 1990 году, а сегодня снова снизился до 37%.

На фондовом рынке произошло то же самое. В 1975 году на долю 500 крупнейших акций Америки приходилось 83% их балансов в физических предприятиях, акциях и других активах. С тех пор эта цифра упала до 15%, а «нематериальные активы» (такие как права интеллектуальной собственности и совершенно неприкосновенная «деловая репутация») уже к 1995 г., когда в пятерку крупнейших компаний входила только одна чисто техническая компания, их стоимость в два раза превышала стоимость материальных активов по всем корпорациям S&P 500.

Бесконечные деньги

Когда-то золотые монеты были «вне поля зрения» в повседневной жизни, как заметил Кейнс в 1930 году, «долгая эпоха товарных денег наконец-то перешла [в] эпоху репрезентативных денег», при этом банкноты и токены из недрагоценных металлов заменили золото.

Спустя пятьдесят лет после Никсоновского шока деньги явно перешли в новую эру, представляя собой не что иное, как самих себя.

С одной стороны, это не новость. В брошюре авантюриста 1754 года говорится:

То, что мы называем деньгами, произвольно, а их природа и ценность зависят от молчаливого соглашения между людьми. Раковины также соответствуют общепринятому стандарту денежной стоимости, как золото или серебро.

Но количество «ракушек каури», таких как золото и серебро, физически ограничено, и как только золото перестало связывать ценность и предложение денег, деньги стали безграничными и невесомыми.

Отсюда прямая линия от Никсоновского шока к криптовалютам, изобретенных, чтобы наложить какие-то ограничения на вещи, которые мы используем для покупки и продажи, но фактически использованные вместо этого как полностью спекулятивный актив с впечатляющей волатильностью. Что еще более важно для экономической и финансовой жизни каждого человека сегодня, количественное смягчение, как нулевая и отрицательная процентные ставки, является прямым результатом Никсоновского шока.

Центральные банки, управляющие своей собственной валютой, теперь никогда не могут остаться без денег. Им также не нужно вознаграждать вкладчиков за то, что они положили их на депозит, готовые к тому, чтобы банк выдал ссуду или правительство взяло взаймы, потому что, как доказало количественное смягчение, они могут просто создавать больше.

Согласно монетаристским теориям, которые начали доминировать в экономике, когда Никсон освободил деньги от их якоря и ограничений пять десятилетий назад, это явно грозит гиперинфляцией, когда покупательная способность денег падает под тяжестью их собственного предложения.

Тем не менее, то, что Никсон назвал в августе 1971 года «пугалом девальвации», сейчас отчаянно пытаются оживить политики.

Япония борется с этим парадоксом с тех пор, как три десятилетия назад началась дефляция после пузыря. Проведение неограниченного количественного смягчения в отношении иены не привело к ее девальвации ни дома, ни на валютном рынке. Спустя десятилетие после глобального банковского кризиса руководители центральных банков Европы, Великобритании и США сталкиваются с той же проблемой. Возможность создавать бесконечные деньги не уменьшила их ценность, как они того хотели бы — по крайней мере, пока.

Неслучайно, когда западный мир обратился к количественному смягчению, золото нашло большой спрос со стороны центральных банков развивающихся стран. Они начали добавлять его наряду с долларами, евро, фунтами стерлингов и иенами в свои резервы.

Центральные банки Западной Европы также прекратили продажу своих золотых резервов, и США по-прежнему хранят самые крупные запасы, нетронутые с конца 1970-х годов. И хотя нет никаких признаков (повторюсь: нет) возвращения золота в качестве меры или поддержки официальной валюты, его популярность среди частных домохозяйств, желающих защитить свои сбережения, как никогда высока.

Золото явно остается средством сбережения, частью традиционного определения денег. Но деньги — это также гораздо больше, чем просто средство обмена и расчетная единица, в качестве которых использовались золото и серебро, еще до тотальной войны, а затем государство всеобщего благосостояния сделало ограниченные государственные расходы невозможными с учетом всеобщего избирательного права у урны для голосования.

Например, новые правила Базеля III для банковского регулирования также открывают двери для золота, увеличивая его роль в качестве денег на финансовых рынках.

Денежные средства и государственный долг в настоящее время являются единственными активами «высокого качества», которые банк может противопоставить своим более рискованным обязательствам перед клиентами. Но лоббирование, которое продолжается уже почти десять лет (и становится все более успешным), продолжает призывать к включению и золота, потому что оно торгуется на феноменально глубоком и ликвидном рынке.

Этот рынок был окончательно освобожден от оков доллара США из-за Никсоновского шока в августе 1971 года. И хотя доллар (пока) не отказался от своей роли ведущей мировой валюты, золото резко повысило свою ценность и видимость в качестве альтернативы для центральных банков, инвесторов и вкладчиков, желающих защититься от самого мощного политического оружия Соединенных Штатов.