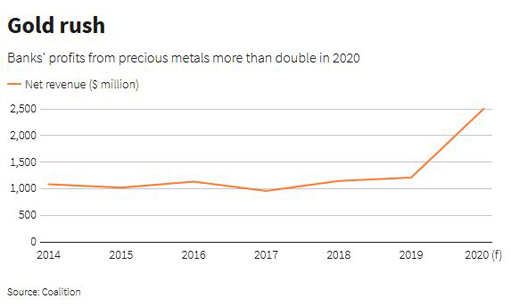

Доходы от драгметаллов пятидесяти крупнейших инвестиционных банков мира могут удвоиться. Согласно данным консалтинговой компании Coalition, ожидается, что банковские учреждения заработают 2,5 миллиарда долларов, весомая часть которых поступит от сделок с золотом.

Как сказал директор по исследованиям Coalition Амрит Шахани, общий доход в 2019 году составил 1,2 миллиарда долларов. В текущем году к настоящему моменту эта цифра уже превышена. Невиданная ранее прибыль знаменует собой невероятный поворот судьбы банков по операциям с драгоценными металлами.

Банки принимают участие в торгах на рынке золота

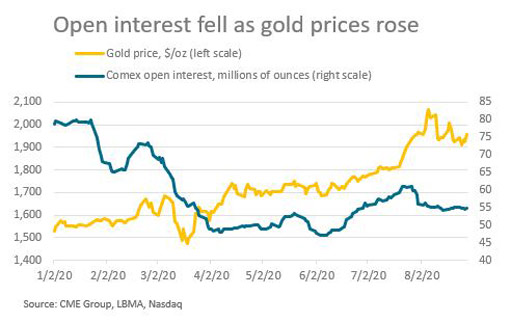

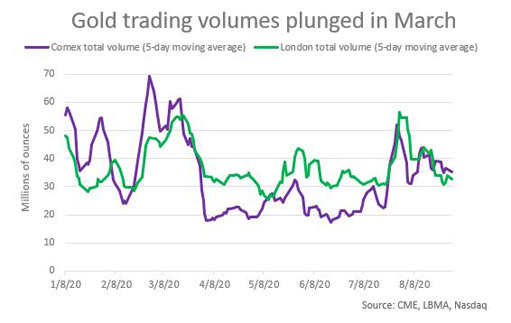

В марте некоторые из этих учреждений потеряли сотни миллионов долларов со своих торговых счетов, так как COVID-19 сильно ударил по предложению золотых слитков. Этот массовый сбой привел к нынешнему процветанию. Из-за страшных убытков большинство крупных банков снизили свои торговые лимиты на крупнейшем фьючерсном рынке золота Comex в Нью-Йорке.

После этого возникла проблема нехватки ликвидности, в результате чего цены на бирже оказались выше, чем в Лондоне — главном центре торговли физическим золотом. Это расхождение создало прибыльную возможность для большинства банков, которые могли покупать металл за пределами США и доставлять его в Нью-Йорк, чтобы получить прибыль от разницы.

Пандемия предоставила таким организациям прекрасную возможность заработать огромные деньги. Это произошло, когда спрос инвесторов подтолкнул цену золота к рекордному уровню, превысившему $2000 долларов за унцию.

Примечательно, что сокращение объемов торгов крупными банками также привело к тому, что цены фьючерсов сроком на более поздние месяцы существенно превысили цены на те, что закрываются раньше. Для владельцев золота это стало идеальным шансом продать его вперед за более чем достаточную сумму, чтобы покрыть складские и капитальные затраты.

Влияние биржи Comex

Согласно 13 источникам в банках, брокерах и фондах, стечение событий спровоцировало бум прибыли на Comex. Руководитель одного из самых больших банков, торгующих инвестиционными продуктами, назвал это явление «бесплатными деньгами».

Даже банки, решившие снизить активность на крупнейшей бирже, теперь зарабатывают больше, чем когда-либо, как объяснили представители отрасли, анонимно беседовавшие со СМИ. По словам другого банкира, «прибыль от половины позиции удвоилась».

Хедж-фонды, банки и управляющие активами, которые едва имели дело с Comex, стали вести активную деятельность. Различные источники и данные CME Group, которая управляет биржей, подтверждают, что активность на платформе заметно возросла.

CME предлагает мало данных, которые показывают активность отдельных игроков. Однако имеющаяся информация показывает, что в последние месяцы такие банки, как Morgan Stanley, Goldman Sachs и Citibank, значительно увеличили объемы торговли золотом в хранилищах, зарегистрированных на бирже. Они либо принимают слитки, которые продают инвесторам, либо поставляют металл.

Банки и кредиторы следуют за прибылью

Кредиторы, такие как BNP Paribas, Wells Fargo, Barclays и Royal Bank of Canada, также начали принимать или осуществлять поставки золота по фьючерсным контрактам после длительных периодов низкой активности или ее отсутствия. Поскольку прибыль растет не только со стороны Comex, но и с точки зрения торговой деятельности, финансирования и хранения золота вне фьючерсной биржи, некоторые банки нанимают новых сотрудников.

К недавно возрожденной команде по драгоценным металлам Deutsche Bank присоединился третий человек. Французский кредитор Natixis, Citi, Bank of America и австралийский Westpac сообщили, что в 2020 году они также расширили отделы по драгметаллам. Однако многие банки еще не поделились своими комментариями.

В этом году мы наблюдаем сильный рост на рынках драгоценных металлов, ведь новые и существующие клиенты используют наши продукты для борьбы с неопределенностью в сегодняшней мировой экономике.

Глава отдела металлов CME Ён-Джин Чан

Арбитраж между Лондоном и Нью-Йорком

До того, как разразился нынешний кризис в здравоохранения, банки, например, JPMorgan и HSBC, которые в основном доминируют в торговле золотом, покупали металл в Лондоне. Затем они хеджировали ценовой риск, продавая фьючерсы на Comex.

Эта стратегия позволяла им создавать ликвидность и там, и там. Однако они исходили из предположения, что при необходимости золото можно быстро переправить в Нью-Йорк, а расценки на двух рынках будут оставаться относительно схожими.

Все эти предположения рухнули в марте, когда вирус перекрыл каналы поставок. Связь между Нью-Йорком и Лондоном оборвалась, и цены сильно разошлись. Как и ожидалось, активность на обоих рынках упала.

Цены фьючерсов перестали зависеть от лондонских ставок. Иногда торговать выходило дешевле, но в основном унция была на 20 или более долларов дороже и намного выше по сравнению с азиатскими странами.

Теперь цепочки поставок вновь открыты, а премия в цене превышает затраты на изготовление и доставку золотых слитков. По словам банкиров, в этом году премия варьировалась от 0,50 до 10 долларов за унцию. Согласно данным CME, с марта в Нью-Йорк было перемещено более 700 тонн золота на сумму $45 миллиардов долларов по текущей стоимости.

До пандемии

До этого в хранилищах, зарегистрированных на бирже, содержалось менее 300 тонн. Приток золота в США начал уменьшаться. Тем не менее, появилась другая возможность заработка, известная как перенос: каждые несколько месяцев фьючерсные инвесторы могут перенести истекающие контракты на более поздние.

Интересно, что, по данным CME и Refinitiv, обмен февральского контракта 2020 года на апрельский стоил около 6 долларов за унцию золота. Эта сумма составила почти 240 миллионов долларов за примерно 400.000 торговых контрактов на 100 унций.

Когда связь с Лондоном оборвалась, банки стали отказываться продавать в неограниченных количествах. Этот сценарий привел к значительному росту цены золота. В среднем, перенос контракта с июня по август стоит около $15 долларов за унцию. Более длительный, четырехмесячный период с августа по декабрь, выйдет в $25 долларов, что в сумме равняется почти $1 миллиарду долларов для 400.000 контрактов.

Огромным преимуществом для продавца является тот факт, что операции на рынке дорого обходятся покупателям фьючерсов. Как выразился один представителей крупного банка США:

Нет бесплатного обеда. Кто-то должен заплатить за «банкет». Те игроки, что сидят в длинных позициях, вынуждены платить дополнительную премию за перенос позиции на следующий контракт.

Возможности получения огромной прибыли стали причиной увеличения количества продавцов, от небольших банков до хедж-фондов и управляющих активами. Дальнейший рост предложения золотых фьючерсов может в конечном итоге снизить прибыль, особенно если он будет сопровождаться падением спроса. Но пока банки создают его, управляя своими торговыми книгами, а также облегчая сделки, совершаемые новыми участниками.

Один банкир сказал, что прибыль, которую ему принесло золото, уже составила 200% от объема прошлого года.

Объем нашего бизнеса с хедж фондами беспрецедентен. Это просто очевидная возможность делать деньги из воздуха.

Сейчас все пытаются извлечь выгоду из волатильности рынка золота, поскольку вторая волна пандемии угрожает вернуть мировую экономику в режим изоляции.