Ажиотаж вокруг цен на палладий

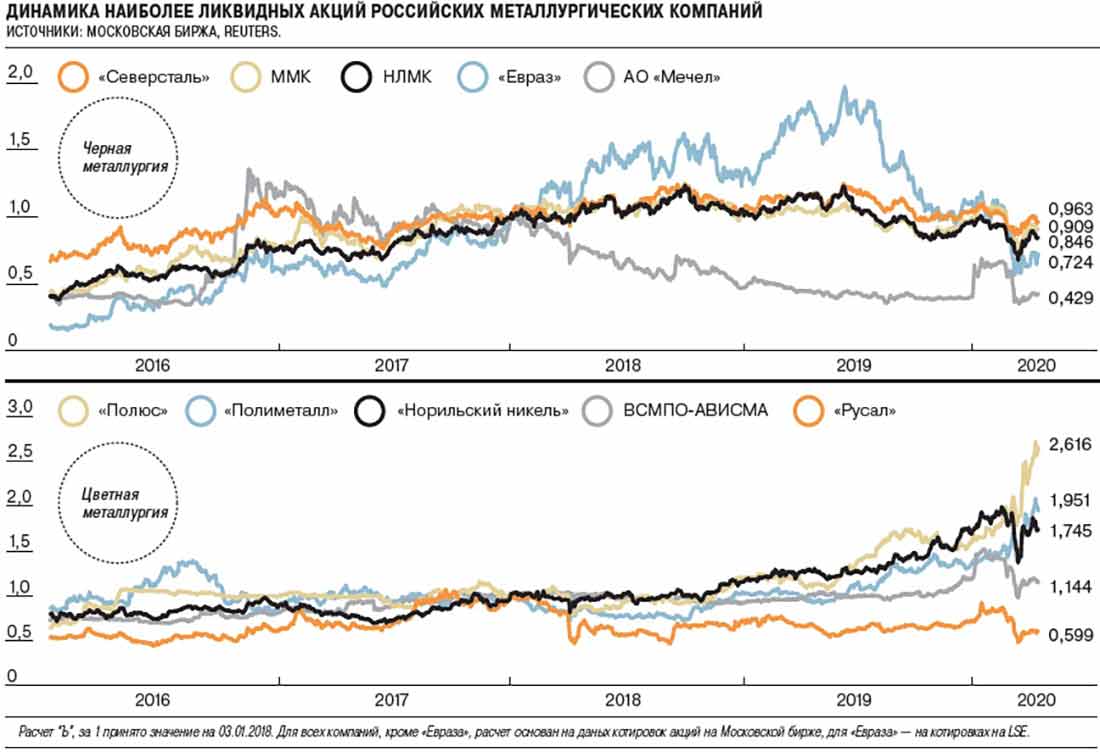

Цена акций компаний, работающих в отрасли металлургии, заметно выросла за прошлый год. Об этом говорит увеличившийся на 11% индексный показатель для металлов и их добычи, фиксируемый на Мосбирже. Более ускоренные темпы роста всего рынка заметны по индексу самой Мосбиржи, прибавившему за то же время 28.6%. Такое отставание показателей отрасли по отношению к среднерыночным индексам было отмечено и в позапрошлом 2018 году. Однако разница была тогда не столь значительной и составляла 8.7% против 12.3%.

При этом присутствовала структурная неоднородность по сегментам данного направления. Наибольшую доходность обеспечили акции компаний, занимавшихся цветными металлами. Так, акции ГМК «Норильский никель», при учете дивидендных выплат, выросли на 60% за счет взлетевших цен на металл палладий. Мировой дефицит этого металла и сильно «просевшее» в текущем году предложение вызвали значительное увеличение цены данного ресурса.

Для «Норникеля», как ведущего в мире производителя никеля и меди, введение новой стандартизации в области экологии («Евро-6» и «China-6») с вынужденной переориентацией автопрома с платины на палладий при изготовлении топливных катализаторов стало крупным выигрышем в лотерею. Двукратный взлет цены этого металла за счет образовавшегося дефицита обеспечил такой большой рост стоимости акций компании.

Ценные бумаги производителей драгметалла, в частности золота, поднимались в цене вместе с индексом ММВБ вопреки наблюдавшейся весь год ценовой стабильности этого сегмента рынка. Здесь большое влияние оказали общие экономические тенденции.

Такой гигант отрасли, как компания «Полиметалл», в прошлом году подняла золотодобычу на 8%, нарастив чистую прибыль компании на 31% при росте выручки на 19%. Ее конкурент «Полюс» вывел на расчетную производительность Наталкинскую ЗИФ и нарастил производство желтого драгметалла на 16%, подняв чистый доход на 20% при выручке, возросшей на 37%. Как следствие, акции компании «Полюс» выросли в прошлом году на 31.6%, компании «Полиметалл» — на 32.8%.

Акции компаний, работающих в отрасли черной металлургии, если учесть дивидендные выплаты, все равно показывали отстающую динамику цен. Это объясняется неблагоприятными прогнозами относительно китайской экономики, так как промышленные компании Китая — главный мировой потребитель стали. Цена акций сталелитейных предприятий перестала расти в ответ на Американо-Китайский торговый конфликт 2019 года.

Достигнув в 2018 и начале 2019 года рекордно максимальных значений, цена акций предприятий сталелитейной отрасли неуклонно пошла вниз. Объяснить наметившийся нисходящий тренд можно снижением спроса на мировом рынке из-за противоречивых экономических отношений США со своими ближайшими соседями, Китаем и европейскими странами. Положение в чермет секторе немного исправилось к концу года после урегулирования части разногласий.

Золото и драгметаллы снова в цене

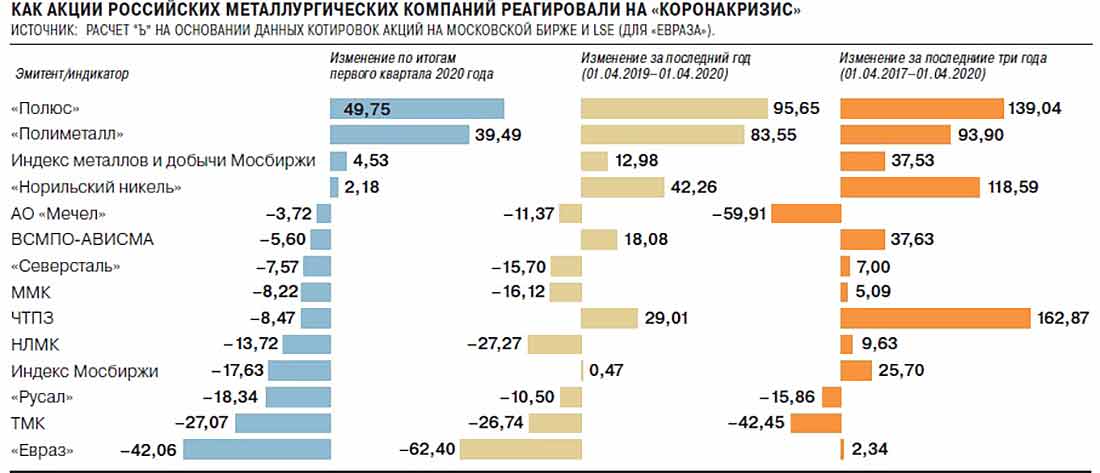

2020 год принес резкие изменения на рынок акций компаний, занимающихся драгметаллом. Распространяющаяся коронавирусная инфекция и угроза глобальной экономической рецессии привели к резкому падению основных фондовых индексов уже в первые три месяца. Так, индексный показатель Мосбиржи снизился на 17.6%. Вместе с этим акции компаний, работающих в отрасли металлургии и драгметаллов, на удивление проявляли устойчивость. Наблюдался даже небольшой рост (на 4.5%) отраслевого индексного показателя по металлам и их добыче на Мосбирже.

Значительный рост наблюдался по акциям компаний, занимающихся добычей золота, таких как «Полюс» — цена возросла на 49.8% за первые три месяца текущего года, и «Полиметалл» — стоимость акций подскочила на 39.5%. Грядущий кризис и шествие по миру коронавируса заставили инвесторов с учетом будущего инфляционного скачка переориентироваться на защищенные антикризисные активы в виде драгметаллов и акций компаний золотодобычи.

Хотя дивиденды в золотодобывающем и горнорудном сегменте невелики, инвесторы массово скупали акции таких компаний и сам драгметалл в качестве антикризисных финансовых инструментов с высокой ликвидностью и допустимым уровнем риска.

В текущем году все свои преимущества показал промышленный сектор цветной металлургии, где положительная динамика наметилась еще в середине 2019 года. Главным драйвером в данном сегменте является взлет цен на палладий, золото и иные драгметаллы.

Акции компаний, работающих в отрасли черной металлургии, наоборот, снижаются в цене, хотя и медленнее, чем происходит общий спад рынка. Так, ценные бумаги ММК и «Северстали» уменьшились в цене на 7.7% и 7.8%. Акции НЛМК снизились в цене на 12.3%. При этом индексный показатель Мосбиржи опустился на 16.8%, а нефтегазовая отрасль «похудела» почти на 25%. Причина устойчивости сталелитейных компаний состоит в ослабленном на фоне пандемии давлении со стороны китайского производства.

Если сравнивать с периодом с 2013 по 2016 год, металлурги России находятся в более выгодном положении за счет снизившегося долгового обременения. Показатель Net Debt / EBITDA относительно компаний «Северсталь», НЛМК и ММК в среднем менее 0.5. Дополнительным стимулом для данного сегмента рынка является слабеющий рубль, повышающий доход от экспорта.

Что будет с акциями и драгметаллом после кризиса?

Наиболее перспективным направлением для инвестиций в акции компаний металлургической отрасли России аналитики называют лидирующий сегмент золотодобычи и производства драгметаллов.

Ценные бумаги добывающих драгметалл компаний привлекательны для инвесторов, благодаря сохранению значительного потенциала дальнейшего роста даже при снижении распространения коронавирусной пандемии. Политика монетарной стимуляции мировой экономики делает золото и драгметаллы еще более интересными в качестве защитного инструмента при обесценивающихся бумажных деньгах. Поэтому многие эксперты прогнозируют в не столь отдаленном будущем новый максимум цены желтого драгметалла на отметке $2000 за тройскую унцию.

С учетом сохранения геополитической нестабильности и приближения рецессии экономик ведущих мировых держав, цена на акции российских компаний, добывающих драгметаллы, таких как «Полиметалл» и «Полюс» ведет себя относительно неплохо. На фоне предоставления неограниченной ликвидности, сниженных процентных ставок на протяжении длительного прогнозируемого периода и далеко не радужных мировых экономических перспектив, спрос на золото не ослабевает, и драгметалл продолжает привлекать к себе инвесторов, как защитный антикризисный актив.

Есть среди экспертов и пессимистичные точки зрения. Некоторые считают, что акции отечественных золотодобытчиков по некоторым мультипликаторам уже можно считать переоцененными относительно ожидаемых результатов. Поэтому, когда закончится коронавирусная пандемия, и экономика вступит в восстановительный период, цена этих бумаг может быть значительно скорректирована в меньшую сторону.

Уже сейчас стоит задуматься о том, как вести себя, когда кризис минует. Здесь многое зависит от динамики расширения коронавирусной пандемии. Пока что рыночные игроки исходят из оптимистичных ожиданий окончания эпидемии в течение двух, максимум трех месяцев, после чего для глобальной экономики наступит восстановительный период с максимальным падением EBITDA не более 15%. Поэтому многие настроены на долгосрочную перспективу и предпочитают акции таких интересных компаний, как «Норильский никель». Прибыльность подобных вложений во многом зависит от развития мирового автопрома, а также роста доли выпуска электромобилей и гибридов. Данный процесс неизбежен. При этом кроме перспектив на будущее, владелец акций получает преимущества в виде прозрачной истории роста цен, диверсифицированных выгод и приличной доходности по дивидендам.

Привлекательность инвестпортфеля «Норникеля» в долгосрочной перспективе вызывает интерес даже сегодня. Двузначная доходность по дивидендам от таких акций может быть обеспечена уже в ближайшие один-два года за счет повышенных цен на медь, никель, палладий и драгметаллы.

Но стоимость палладия сейчас приблизительно вдвое превышает расходы на его добычу и производство. Поэтому на среднесрочном временном отрезке имеется риск понижающей коррекции.

Больше всего споров среди экспертов вызывает перспективность акций компаний, занимающихся алюминием. Востребованность этого металла в ближайшее время может упасть на 30%. При не снижающемся предложении возникнет профицит рынка, что неизбежно повлияет на цену. Сегодняшний уровень цены алюминия заставляет больше половины его производителей по всему миру работать в убыточных условиях.

Стоит присмотреться поближе к акциям компании «Русал». Ей принадлежит часть активов ГМК «Норникель». Сегодня эта доля больше суммы капитализации и долговых обязательств. Цена алюминия в настоящее время минимальна за четырехлетний предыдущий период. И данный металл находится в диаметрально противоположной палладию стадии цикла. Отсюда вывод — на отрезке времени в несколько лет привлекательность акций «Русала» весьма значительна.

Неоднозначность царит и в отрасли черной металлургии. Первые три месяца текущего года были отмечены ростом операционных результатов для крупных отечественных производителей. Однако уже с апреля мировой экономический спад и ограничения в связи с коронавирусной инфекцией не дали возможности сезонным факторам восстановить спрос. Согласно прогнозам специалистов, в период возможного восстановительного экономического роста второй половины 2020 года инвесторов могут заинтересовать акции ММК из-за их ориентированности на внутренний российский рынок, обещающий большую перспективность в сравнении с Соединенными Штатами Америки и Европой, а также акции «Северсталь» — за счет вертикальной интегрированности, превосходству по расходам, прибыльности по дивидендам и повышенной рентабельности.

Национальные проекты инфраструктурной направленности в ближайшие несколько лет могут поддержать цены и спрос на сталь на внутреннем рынке России. Строительство портов, мостов новых железных дорог — все это будет способствовать востребованности металла, а также расширению возможностей транспорта и росту экспорта.

Отрасль черной металлургии находится в прямой зависимости от текущей стадии экономического цикла. Надо принимать во внимание, что вопреки невысокой цене акций и их повышенной дивидендной прибыли, компании данного сектора почти весь финансовый поток, а иногда даже больше, направляют на выплату этих самых дивидендов по акциям. Если цены на сырье в дальнейшем снизятся, то будет наблюдаться и сокращение средств на выплаты акционерам.

Экспертные прогнозы относительно дивидендной доходности при различном развитии коронавирусной пандемии говорят, что благоприятный сценарий может обеспечить усредненный дивидендный доход в отрасли металлургии до 6%. Лидировать в данном сегменте будет производство стали (8% прогнозируемой доходности по дивидендам) и никеля (10%).