Отец-основатель и третий президент США Томас Джефферсон (1743-1826) осознавал опасность передачи банкирам контроля над эмиссией денег:

Центральный банк — это институт предельной враждебности Принципам и формам нашей Конституции. Я считаю себя врагом всех банков, которые отдают предпочтение векселям или банкнотам, нежели монетам.

Если народ Америки позволит частным банкам контролировать выпуск национальной валюты, сначала за счет инфляции, а затем — дефляции, растущее число банков и корпораций будут лишать людей их собственности до тех пор, пока их дети не очнутся бездомными в стране, покоренной их предками.

Если посмотреть хотя бы на один аспект — лишение граждан их собственности, — последствия для обычного человека будут разрушительными.

По данным Федеральной резервной системы, состояние 59 самых богатых американцев составляет 2 триллиона долларов, что равно богатству 50% беднейших или 165 миллионов человек. Если вместо этого мы возьмем 1% самых богатых граждан, их состояние во втором квартале 2020 года составило 34 триллиона долларов, в 17 раз больше 50% самых бедных.

Неправомерное распределение благосостояния

Такая диспропорция в распределении богатства ведет к крайней бедности, как сказал Джефферсон, и, в конечном итоге, социальным волнениям или революции — что мы и наблюдаем в настоящее время в США. Центральные банки и банкиры, грабящие бедных, отдающие предпочтение богатым и разрушающие экономику и валюту, скорее являются исторической нормой, нежели исключением. Я много раз цитировал слова современника Джефферсона Майера Амшеля Ротшильда (1744-1812):

Позвольте мне выпускать и контролировать деньги страны, и меня не будет волновать, кто издает законы.

Джефферсон явно не ценил банкиров вроде Ротшильда.

Джон Ло и остров Джекилл

Сегодня мир вступает в завершающий этап еще одной столетней эпохи, когда банкирам и членам центральных банков было позволено выпускать и контролировать валюту без каких-либо ограничений. Но недобросовестные банкиры существовали на протяжении всей истории. На ум приходит Джон Ло и его Миссисипская компания во Франции в начале 1700-х годов. Король Людовик XV передал ему контроль над деньгами, после чего тот быстро уничтожил валюту и обанкротил множество людей.

Подобный план был осуществлен рядом банкиров и министром финансов США на острове Джекилл в 1910 году. Именно здесь зародилась идея ФРС как частного банка, принадлежащего и контролируемого частными банкирами с правом выпускать национальную валюту.

Выигрывают только ФРС и банкиры

С точки зрения банков, Федрезерв был прекрасной системой и гораздо более надежной, чем банк Ло. В результате создания ФРС частные банкиры не только получили возможность создавать неограниченное богатство для себя и своих друзей, таких как хедж-фонды и частные инвестиционные компании, но также научились избегать потерь. В 2007-09 годах, когда финансовая система находилась на грани краха, правительствам пришлось принять на себя десятки триллионов долларов убытков, в то время как банкирам в том же году выплатили их обычные премии. ФРС Нью-Йорка был ответственен за выделение пакета помощи в 29 триллионов долларов, хотя Конгресс не одобрял фонды финансовой помощи и не знал, что они существуют!

Morgan Stanley стал одним из крупнейших получателей финансовой поддержки в размере 2 триллиона долларов. Интересно, что помощь также была оказана хедж-фонду Morgan Stanley Front Point LLC. Этот фонд фигурировал в книге и фильме «Игра на понижение» (обязательно к прочтению и просмотру). Таким образом, ФРС была вынуждена поддержать хедж-фонд, работающий против банков, которые ЦБ был вынужден спасать. К концу 2007 года отношение задолженности к собственному капиталу Morgan Stanley приблизилось к 40%. Неудивительно, что ФРС пришлось оказывать им помощь.

Ничто не ново под луной

Интересно, что сегодня Федрезерв находится в аналогичном положении и отвечает за распределение средств ряда кредитных учреждений для спасения многих американских банков, которые снова оказались в беде. Как всегда, названия банков, получающих поддержку, и суммы не разглашаются.

Помимо этого, в сентябре 2019 года ФРС запустила операции РЕПО, которые в январе 2020 достигли 6 триллионов долларов. К марту объем сделок уже равнялся 9 триллионам. Согласно отчету Банка международных расчетов, это принесло прибыль четырем крупным банкам и хедж-фондам.

Кто же являются крупнейшими акционерами ФРС Нью-Йорка? Удивительно — это те же организации, которые пришлось спасать в 2008 году: Morgan Stanley, Goldman Sachs, JP Morgan Chase и Citigroup. Более того, эти банки также имеют самые большие и рискованные позиции по производным финансовым инструментам среди всех банковских учреждений США.

Какое удобное положение. Они могут брать на себя неограниченный риск, зная, что как основные акционеры центрального банка всегда получат поддержку за счет правительства и налогоплательщиков. И это, естественно, бесплатно как для них, так и для ФРС, которую они контролируют и которой владеют.

Власть развращает

Какую прекрасную систему построили банкиры более века назад на острове Джекилл. Они были настоящими потомками Майера Амшеля Ротшильда. Но они не просто создали структуру, чтобы управлять деньгами, им также удалось убедить Конгресс и правительство передать окончательный контроль и власть.

Власть развращает, а абсолютная власть — тем более. В конечном итоге, коррупция приводит к падению не только виновников, но и всей созданной ими фальшивой системы. Неограниченная печать денег и увеличение числа кредитов неизбежно разрушат валюту и финансовую систему. Как сказал фон Мизес:

Избежать окончательного краха, вызванного кредитной экспансией, невозможно…

Все дело в риске

Моя компания специализируется на анализе, понимании рисков и поиске решения и активов для защиты капитала и благосостояния. У нас нет возможности или средств спасти мир или финансовую систему. Вместо этого наша страсть — консультировать и помогать людям, которые заинтересованы в сохранении или страховании своих активов.

Сейчас мы приближаемся к концу столетия в мировой экономике, которое войдет в историю финансов. Как и большинство эпох чрезмерных долгов и расходов в сочетании с ложными рынками и фальшивыми деньгами, оно закончится плохо. Однако на этот раз вовлечен практически весь мир. Мы достигли конца пути, и системы безопасности центральных банков будет недостаточно, поскольку она состоит только из бесполезных фиатных денег.

Единственная надежда — это Deus ex Machina или «Бог из машины». В древнегреческих пьесах для разрешения безвыходной ситуации на сцену спускали фигуру (бога). К сожалению, я сомневаюсь, что это произойдет.

Сохранение капитала

В течение 18 лет в многочисленных статьях я обсуждал достоинства сохранения средств в виде физического золота, которое необходимо хранить вне банковской системы.

Рост дефицита и долга только ускорит создание денег в невиданном ранее масштабе. Это приведет к полному обесцениванию всех валют к их фактической внутренней стоимости — нулю. С 1971 года все они упали на 97-99% в реальном выражении, то есть, против золота. Смерть доллара и большинства основных валют, вероятно, произойдет в ближайшие 2-5 лет благодаря неограниченной печати.

Наследный принц металлов

Золото — это король драгоценных металлов и единственная валюта, которая пережила историю. Наследным принцем является серебро, и в следующие несколько лет оно может показать впечатляющий рост.

В 1980 году унция серебра стоила 50 долларов и снова достигла этого уровня в 2011. Сегодня серебро торгуется на уровне 25 долларов — самая что ни на есть выгодная сделка. Подобно тому, как золото служило деньгами в течение 5000 лет, серебро на протяжении многих периодов истории играло роль основной валюты. Например, французское слово «argent» означает и серебро, и деньги.

Серебро: инвестиция века

Серебро — одновременно промышленный и драгоценный металл, который используется во многих электрических и электронных продуктах. Ожидается, что в ближайшие 5-10 лет спрос на фотоэлектрические или солнечные панели резко возрастет.

Из 850 миллионов унций (21 миллиард долларов) годовой добычи (27.000 тонн) 66% отводится на промышленное использование. При значительном увеличении производства солнечных панелей этот процент существенно вырастет. Поскольку на ювелирные изделия приходится 25% добычи, на изготовление монет и слитков остается только 10%. Не учитывая лом, обычно в годовом выражении рынок серебра испытывает дефицит.

По мере роста спроса на золото будет существенно расти востребованность серебра, как это произошло в 2020 году. Серебро всегда считалось золотом для бедняков, и поскольку цены на золото станут слишком высокими для многих инвесторов, вместо него они будут покупать серебро.

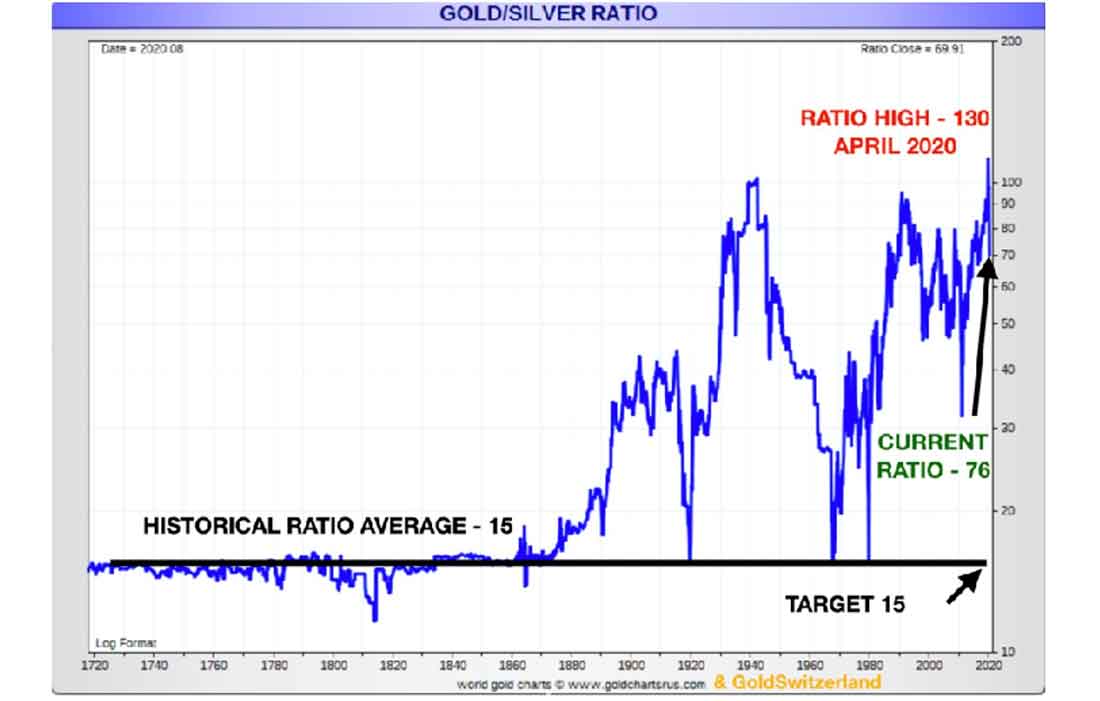

Соотношение золота и серебра (индекс GSR) в апреле достигло почти 130, что является крайне высоким показателем. Сейчас значение снизилось до 77 и, вероятно, достигнет 30, как в 2011 году. В конце концов, показатель может вернуться к историческому среднему значению 15 или даже 10 — естественному соотношению данных металлов в природе.

Как следствие, существенное увеличение промышленного и инвестиционного спроса приведет к значительному росту цен на серебро. Мое целевое значение для золота в 10.000 долларов относительно сегодняшних расценок придется существенно повысить. Если золото достигнет 10.000 долларов, а соотношение золото / серебро — 15, то цена серебра составит 666 долларов.

Интересный факт: в Библии говорится, что царь Соломон ежегодно получал 666 талантов золота, что на сегодняшний день составило бы 1,4 миллиарда долларов.

Но если мы посмотрим на серебро с поправкой на реальную инфляцию на основе ShadowStatistics, максимум 1980 года в 50 долларов равен 950 долларам сегодня. Так что серебро по цене от 600 до 1.000 долларов — вполне реальная цель.

Таким образом, серебро может вырасти в 24-40 раз по сравнению с сегодняшней стоимостью в 25 долларов. Актив для защиты богатства с таким потенциалом прибыли должен стать инвестицией века.

Это может показаться фантастикой, но все далеко не так. Как я отметил, цена серебра с поправкой на инфляцию сегодня составляет 950 долларов, так что эти уровни вполне реальны, особенно если принять во внимание ситуацию со спросом и предложением.

Но инвесторы должны понимать, что серебро чрезвычайно волатильно, поэтому фазы коррекции будут очень резкими. Данный металл — актив не для слабонервных. Самое главное: серебро следует покупать в целях сохранения благосостояния, а не для спекуляций. Следовательно, его должно хранить в его физической форме за пределами хрупкой банковской системы.