После финансового кризиса 2007–2009 годов подкомитетом BIS (Bank for International Settlements) внедряется серия правил Базель III с целью разработки гарантий того, что банки имеют глобальную адекватную капитализацию для ведения различных направлений своей деятельности без передачи системного риска другим банкам. В последние месяцы появлялись некоторые ограниченные комментарии относительно введения правил Базеля III и их последствий для торговли драгоценными металлами. Эти новые правила должны быть введены для европейских банков в конце июня — всего через семь недель — и в Великобритании с 1 января следующего года, что затронет все банки-члены LBMA (London Bullion Market Association, торговая организация по срочным сделкам с нерегулируемыми, нераспределенными драгоценными металлами в Лондоне).

В данной статье объясняются новые правила Базеля III и делается вывод о том, что недавний совместный консультационный документ LBMA / WGC (Всемирный совет по золоту — торговая организация, базирующаяся в Лондоне, которая исследует и количественно оценивает мировое предложение и спрос на золото), адресованный британскому регулирующему органу, вряд ли спасет лондонский рынок нераспределенной торговли золотом. И поскольку правила Базеля III планируется ввести в Великобритании в конце года, можно ожидать, что все банки на лондонском рынке золота сократят свои риски задолго до установленного срока.

Нераспределенный рынок форвардных расчетов будет фактически закрыт. Хеджирование фьючерсов на Comex из этого источника также прекратится. Прекращение поставок синтетических материалов имеет огромные последствия для будущих цен на драгоценные металлы, поскольку ценообразование передается физическим рынкам, на которых в настоящее время доминирует Китай.

Вступление

4 мая Лондонская ассоциация рынка драгоценных металлов совместно с Всемирным советом по золоту (WGC) представила в Управление пруденциального регулирования документ, в котором обосновывала необходимость избавления нераспределенного золота от необходимого стабильного фактора финансирования (RSF — требуемое стабильное финансирование, введенное Базель III, применяется к банковским активам) в размере 85% в соответствии с новыми правилами Базеля III.

Новые правила должны быть внедрены в Европе Европейским банковским управлением в конце июня, а в Великобритании — 1 января 2022 года. [см. «Влияние NSFR на рынок драгоценных металлов»] В документе утверждается, что если предлагаемый RSF в размере 85% будет наложен на золото. и других драгоценных металлов, это подорвало бы клиринговые и расчетные операции, истощило бы ликвидность, резко увеличило бы расходы на финансирование и ограничило бы операции центрального банка.

Это очень серьезные заявления о том, что, если лондонский рынок драгоценных металлов не получит отказ от расчета коэффициента чистого стабильного финансирования (NSFR — показывает соотношение между ASF и RSF, введенное Базелем III и никогда не опускающееся ниже 100%), он может с таким же успехом закрыться. А с жестким сокращением LBMA фьючерсные контракты CME (Chicago Metal Exchange, регулируемый фьючерсный рынок в США, используемый инвестиционными банками по всему миру) на золото и серебро также сильно проиграют как по объемам, так и по ликвидности, при этом количество активных торговых отделений инвестиционных банков (свопов) уменьшится, по крайней мере, до очень небольшого количества.

На первый взгляд кажется безумным, что влияние положений Базеля III позволит радикально подорвать форвардные и фьючерсные рынки, которые сыграли столь важную роль в отклонении накопительного спроса от физических слитков. Именно с помощью бумажных деривативов удерживалась сдерживаемая цена на золото в сочетании с лизингом центральным банком и, следовательно, не позволялось ставить под сомнение доверие к доллару США после замены золота в качестве мировой резервной валюты пятьдесят лет назад.

Срыв форвардных и фьючерсных рынков из-за Базель III станет серьезным шоком, но более широкие рынки, похоже, беспечно игнорируют эту проблему. Когда это произойдет, Базель III будет означать, что банки будут вынуждены свернуть свои позиции в нераспределенных драгоценных металлах, что почти наверняка вызовет серьезные нарушения и на физических рынках драгоценных металлов. Если расширение бумажных рынков подавляло цены на золото и серебро в течение последних пятидесяти лет, то резкое сокращение бумажных эквивалентов во время эскалации инфляции бумажных денег могло отправить цены на Луну.

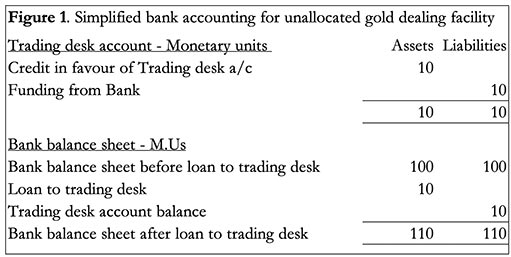

Чтобы понять предлагаемые правила, нам необходимо изучить их, принимая во внимание стандартную практику бухгалтерского учета с двойной записью, которая применяется к банковским балансам. В этом отношении важны три новых определения Базеля III:

- Фактор доступного стабильного финансирования (ASF введено Базелем III и применяется к банковским обязательствам) применяется к источникам финансирования банка на стороне пассивов его баланса. В зависимости от обязательств (акционерный капитал, депозиты клиентов, межбанковские кредиты и т. Д.) Они умножаются на коэффициент от 100% для наиболее стабильных форм финансирования, таких как собственный капитал банка первого уровня, до 0% для наименее стабильных. Находясь на их балансах, нераспределенное золото, причитающееся депонирующим клиентам банка, должно получить ASF Базель III в размере 0%, что означает, что ему не разрешено быть источником финансирования для любых балансовых активов, которые, следовательно, должны финансироваться от прочих обязательств.

- Требуемое стабильное финансирование (RSF) применяется к активам банка. Нераспределенные позиции по золоту оцениваются в 85% от их рыночной стоимости. Обратите внимание, что выделенное золото, находящееся на хранении, не находится на банковских балансах (за исключением случаев, когда банк фактически владеет физическим золотом самостоятельно) и поэтому не участвует в расчетах.

- Требование чистого стабильного финансирования (NSFR) — это ASF, разделенная на RSF, и всегда должна составлять не менее 100%.

Проблема LBMA с Базелем III становится очевидной. Нераспределенные золотые обязательства не могут быть использованы для финансирования активов банка, а нераспределенные золотые активы также обречены на скидку в 15% от рыночной стоимости. В будущем первое не может быть просто компенсировано вторым, но инвестиционные банки в Лондоне, естественно, имеют нераспределенные позиции на обеих сторонах своих балансов. Не имеет значения, владеет ли банк распределенным золотом для компенсации некоторого ценового риска.

Если это предложение Базеля III будет принято без изменений, это фактически станет концом бизнеса по форвардным расчетам LBMA, а также концом арбитража и хеджирования между членами LBMA и фьючерсными контрактами CME Comex. А свопы на Comex, которые являются торговыми отделениями банков маркет-мейкеров, можно было бы прекратить регулировать.

Мы еще не можем быть уверены, что это обязательно произойдет, потому что PRA (Управление пруденциального регулирования, финансовый сектор и банковский регулятор Великобритании) выставило данный вопрос на обсуждение до 3 мая. Крайний срок — до конца июня, после которого в Европе будет применяться Базель III, может быть снова продлен, что кажется все более маловероятным.

В исправленном компромиссе нераспределенное золото можно перенести на более высокий ASF и / или RSF, хотя, опять же, это кажется маловероятным. Кроме того, просьба LBMA к PRA, в случае успеха, будет применяться только к регулируемым банкам Великобритании, а не к банкам в других юрисдикциях, если только они не создадут полноценные дочерние компании в Лондоне. И даже это вряд ли будет приемлемо для европейских и других регулирующих органов, регулирующих деятельность их родителей, потому что регуляторы рассматривают такие меры как нормальная практика.

В документе LBMA предлагается компромисс, согласно которому Лондон может последовать примеру Швейцарии, которая намерена полагаться на пункт в своде правил Европейского банковского управления, позволяющий банкам вместо этого возвращать доход регулятору, а регулирующий орган должен решать вопросы стабильного финансирования. [см. Статью 428 EBA] Для того, чтобы это сработало, PRA необходимо достичь соглашения об общем подходе с банковскими регуляторами в Европе и других странах. Если это так, время быстро истекает.

Но швейцарский вариант работает только на том основании, что нераспределенные позиции по обе стороны баланса классифицируются как взаимозависимые. Любое несоответствие между нераспределенными золотыми обязательствами и активами не будет покрываться. Можно предположить, что хеджирование с помощью фьючерсов на Comex частично поможет решить эту проблему, но это только предположение. И даже если этот выход будет найден, ликвидность все равно иссякнет из-за требования NSFR, потому что свобода отделов торговли банков маркет-мейкеров будет сильно ограничена ведением отчетности на рынках.

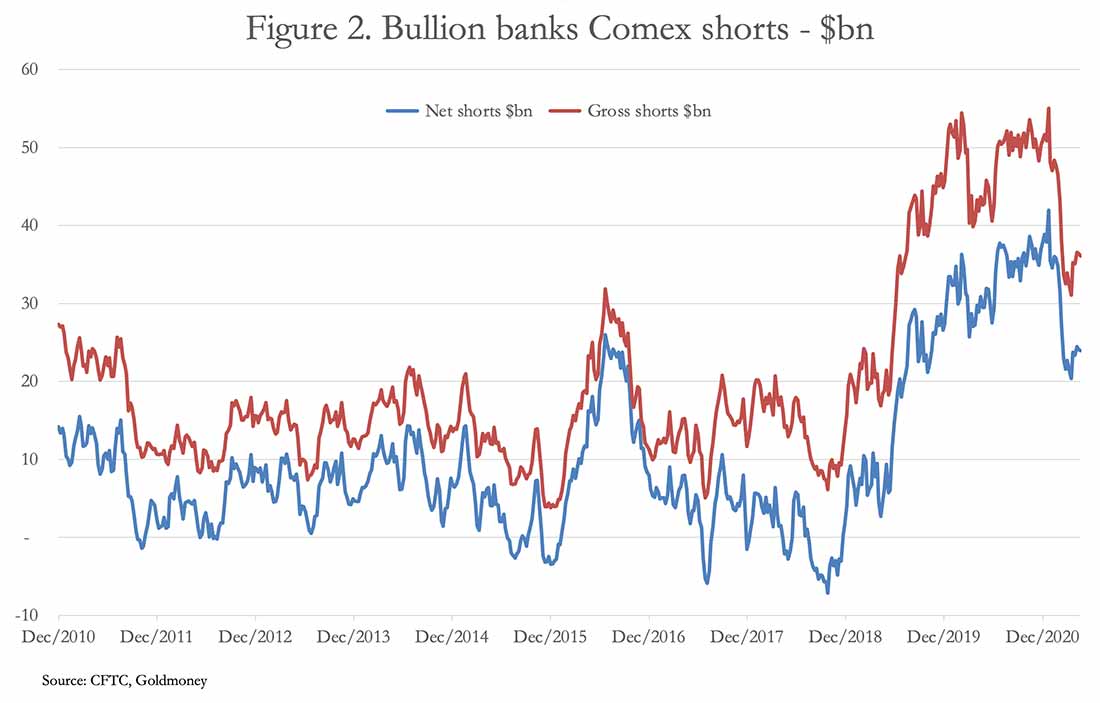

В категории «свопы на Comex» (торговые отделения банков маркет-мейкеров) в настоящее время нетто-дефицит около $24 млрд долларов по фьючерсным контрактам на золото GC и $1,6 млрд долларов по фьючерсам на серебро. Давление с целью вернуть права собственности на эти позиции нескольким настоящим маркет-мейкерам и торговым отделам американских банков неизбежно усилится, потому что короткие позиции, удерживаемые европейскими инвестиционными банками, должны быть покрыты в течение следующих шести недель. А в Лондоне все банки-члены LBMA аналогичным образом сократят свою нераспределенную деятельность, потому что несбалансированная отчетность будет иметь серьезные последствия в соответствии с новыми правилами, когда они войдут в силу в Великобритании. Это сделает контракты Comex на золото и серебро полностью зависимыми от хеджирования производителей.

Банк Англии почти наверняка выразит свое мнение о PRA, как и LBMA / WGC, не в последнюю очередь потому, что посредством свопов и аренды целевого золота центральным банком, он на протяжении многих лет играл важную роль в обеспечении физической ликвидности золота и поставок на рынок в Лондоне. Но PRA надлежит более внимательно изучить весь вопрос о торговле нераспределенным золотом и, в частности, риски для банковских систем Великобритании и Европы, связанные со средним ежедневным расчетом в 20 миллионов унций или 620 нераспределенных эквивалентных тонн между членами LBMA. По-видимому, сюда не включен дополнительный внутридневной оборот нераспределенными тоннажи между участниками рынка.

Лондонская «игра в наперстки»

В интересах понимания лондонского рынка драгоценных металлов будет полезно начать с определений нераспределенных и распределенных золотых счетов согласно сайту LBMA.

Нераспределенные счета

Большая часть инвестиционного золота в Лондоне торгуется и рассчитывается на основе нераспределенного счета, когда клиент не владеет конкретными слитками, но имеет общее право на определенное количество металла. Это самый удобный, дешевый и наиболее часто используемый способ владения металлом. Он работает очень похоже на банковский счет в валюте.

Обратите внимание, что вместо владения золотом у клиента есть только общие права. Также обратите внимание, что он работает как обычный банковский счет в валюте. И имейте в виду, что клиент с нераспределенным счетом не только не владеет золотом, но и является кредитором банка. Все нераспределенные золотые обязательства появляются на балансе банка.

Выделенные счета

Выделенные счета открываются, когда клиент требует права собственности на определенные золотые слитки, а дилер держит их от имени клиента. Золотые слитки в собственности клиентов закреплены за ним в списке слитков с указанием уникального номера слитка, веса брутто, точного веса и пробы золота в каждом слитке. Движение средств (дебет и кредит) на счете клиента связано с физическим перемещением слитков владельца. В этом отношении он подобен сейфовой ячейке, в которой оператор счета действует просто как хранитель.

Это совершенно другой тип счета, где банк является хранителем, и вклады не отображаются на балансе банка. Распределенное золото не находится в распоряжении банка и не может быть использовано для торговли. На практике банки «отговаривают» клиентов хранить выделенное золото высокими комиссиями за хранение и обслуживание счетов. Напротив, клиент, который ведет нераспределенный счет, часто полностью освобождается от банковских комиссий. Следовательно, подавляющее большинство клиентских счетов нераспределенные.

Письмо LBMA / WGC заставляет читателей предположить, что единственная разница между распределенным и нераспределенным золотом заключается в удобстве, которое нераспределенное золото обеспечивает для эффективного рынка. Нигде не упоминается о фактическом отсутствии физического золота, обеспечивающего нераспределенные счета. И, игнорируя процесс создания банковского кредита, он способствует наивному предположению, что банки являются просто сквозными посредниками с вкладчиками с одной стороны и ссудами с другой.

Как и банковские регуляторы, LBMA и WGC явно не понимают, что нераспределенные счета на банковских балансах создаются только в процессе расширения банковского кредита и не имеют ничего общего с физическим золотом. Источником всех нераспределенных счетов является не депонирование золота, а создание кредита. На схеме 1 показано, как таким образом создаются нераспределенные золотые счета.

Предположим, что у торгового отдела есть кредитная линия, предоставленная ей банком для торговли нераспределенным золотом в размере 10 денежных единиц. В своей отчетности банк регистрирует актив в денежных единицах (обычно в долларах или фунтах стерлингов, евро и т.д. в зависимости от валюты учета банка), отражая ссуду, созданную в пользу своего торгового отдела. В то же время банк регистрирует равное обязательство, соответствующее кредиту своему торговому подразделению, чтобы последний мог финансировать свою дилинговую отчетность. Теперь он может иметь дело с нераспределенным золотом в других банках, каждый из которых создает механизм для работы с нераспределенным золотом в рамках того же процесса кредитной экспансии.

Случилось так, что дилинговый центр финансировался за счет расширения банковского кредита из воздуха точно так же, как банковский кредит расширяется любым банком в любом другом направлении банковского бизнеса. Это стандартная бухгалтерская практика, давно установленная банковским законодательством. Из этого мы выводим два важных момента: финансирование нераспределенных позиций в Лондоне осуществляется просто за счет увеличения кредита, номинированного не в золоте, а в валюте; и поскольку все банки используют одни и те же методы, золото вообще не задействовано.

Клиенты банка, конечно, могут запросить физическую доставку золота или доставку на выделенный счет в банке, и в этом случае торговый отдел действует как брокер, занимающийся поиском физического металла. Но эту функцию не следует путать с нераспределенными операциями банков, действующих в качестве принципалов, или от имени своих клиентов с нераспределенными счетами.

В материалах LBMA / WGC утверждается, что золото является жизненно важным залогом для центральных контрагентов, которые полагаются на систему LBMA для управления как им, так и «физическими поставками деривативов на драгоценные металлы».

Формулировка вводит в заблуждение, потому что поставка производного контракта — это не то же самое, что поставка драгоценного металла. Единственная другая ссылка на обеспечение находится в Приложении 1, где WGC приводит обычные данные о золоте, не имеющем контрагентского риска и широко принимаемом в качестве обеспечения. Это верно для физического золота, но не относится к нераспределенному золоту, где риск контрагента является единственным соображением и является исключительным делом между банками-членами LBMA.

Нераспределенное золото — это не более чем бухгалтерские записи, привязанные к цене на золото, а его происхождение и дальнейшее существование полностью финансируются за счет создания банковского кредита. Именно это признает Базель III.

Вводя чистый стабильный коэффициент финансирования, Базель III фактически делает неприменимой стандартную банковскую практику в случае нераспределенных драгоценных металлов, не позволяя в торговом портфеле засчитывать длинные и короткие позиции. Регулирующие органы Базельского комитета не стали бы отказываться от торговли нераспределенным золотом, если бы они не рассматривали это как риск для глобальной банковской системы, который должен быть компенсирован надлежащим финансированием. Ясно, что они понимают, что такое «игра в наперстки» с нераспределенным золотом, и что неудача на этом рынке будет угрозой для всей банковской системы. Почти наверняка банковские эксперты Базеля III подробно изучат риски, прежде чем принять решение о таких применяемых ставках как ASF, так и RSF. Что касается взаимодействия с банковским регулятором ЕС, то существует возможность возникновения дополнительного риска, что PRA Великобритании может оказаться в трясине отказа от сотрудничества после Брексита.

Воздействие на физические драгоценные металлы

Нет никаких шансов, что LBMA удастся остановить введение NSFR в Европе через шесть недель. В то время как предложение Швейцарии обеспечит некоторые преимущества, оно фактически закроет торговые отделы банков из-за штрафов за некорректную отчетность. Европейские и швейцарские банки — это 10 из 43 членов LBMA. Большинство из них зарегистрированы в Великобритании. Маловероятно, что EBA (European Banking Authority, банковский регулятор ЕС) согласится просто игнорировать факт сокрытия рисков в дочерних банках, находящихся в полной собственности Великобритании.

Исключение же четверти банков-членов из нераспределенной торговли не может показаться серьезной катастрофой для LBMA. Но это лишь малая часть проблемы. Из этого анализа кажется крайне маловероятным, что у PRA есть другой выбор, кроме как навязать метод расчета NSFR на лондонском рынке золота, когда он примет правило, запланированное на 1 января 2022 года. [См. консультативный документ CP5 / 21: Внедрение Базельских стандартов, февраль 2021 г] Это означает, что к тому времени все британские дочерние компании и филиалы, иностранные и отечественные банки-члены LBMA должны будут соблюдать требования. На практике все неевропейские банки-члены обязаны прекратить работу по нераспределенным позициям в качестве принципалов и от имени клиентов до изменения правил.

Последний зарегистрированный уровень нераспределенных золотых позиций-членов LBMA содержался в статистике Банка международных расчетов по внебиржевым производным финансовым инструментам на конец июня 2020 года на уровне $572 млрд долларов, в то время как длинные и короткие позиции по свопам Comex составляли $63 млрд долларов. Подобно айсбергу, видимая регулируемая часть на Comex составляет одну девятую от общей скрытой массы. Если Лондон примет предложение Швейцарии (мы еще даже не знаем, примет ли его EBA), тогда банки могли бы продолжить работу с нераспределенными позициями на равной основе, но без дохода от торговли в этом мало смысла. Некоторые банки маркет-мейкеры прекратят торговлю, и баланс, вероятно, перестанет работать. В любом случае, половина этой суммы в $500 миллиардов долларов (представляющая из себя одну сторону нераспределенных золотых позиций в конце торгового дня) должна быть закрыта или заменена выделенной физической.

Регулирующее влияние на фьючерсные контракты Comex отличается тем, что режим Базель III регулируемых рынков с центральными контрагентами является отдельной темой, выходящей за рамки данной статьи.

Тем не менее, прекращение бешеной ежедневной торговой активности по золоту с расчетами более 600 тонн в день в Лондоне устранит хеджирование фьючерсов на Comex.

Было бы чересчур предполагать, что такое резкое сокращение торговли на рынке бумажного золота приведет к автоматическому переходу от бумажной торговли к физической. Но несомненно, что некоторые клиенты банков, держащие нераспределенные золотые депозиты в инвестиционных банках, обнаружат, что их счета закрыты, и попытаются заменить их физическим золотом. О полном воздействии можно только догадываться. Но в краткосрочной перспективе может показаться, что у категории свопов на Comex есть отдельная проблема с закрытием своих коротких позиций. Самая последняя позиция, полученная из отчета CFTC о приверженности трейдеров, показана на графике 2.

Мы не знаем, скольким из европейских банков не хватает Comex, что является непосредственной проблемой, но другие, имеющие в Лондоне торговые отделения, вскоре окажутся в аналогичном положении, если, как и ожидалось, PRA последует за EBA, введя расчеты NSFR с 1 января 2022.

Затруднения центробанков

Центральные банки могут оказаться в затруднительном положении из-за неизвестного количества золота, сданного в лизинг и обмениваемого на рынок. В то время как банки маркет-мейкеры играли в «передай другому» на нераспределенном рынке, на протяжении многих лет они были вынуждены доставлять физическое золото хранилищам слитков, ETF фондам, производителям ювелирных изделий и другим.

В последние десятилетия эти потребности значительно превысили предложение золотодобывающих компаний, особенно в связи со спросом в Азии. И хотя LBMA триумфально заявляет, что в хранилищах у членов LBMA хранится 9.461 тонн золота, но из них 5.616 тонн находятся в Банке Англии и практически полностью принадлежит центральным банкам или их правительствам. Остается 3.845 тонн, из которых около 2.500 тонн приходится на золото ETF, а остальные 1.345 тонн — на физическое золото. Из них неизвестное количество — это физические золотые слитки семейных офисов, состоятельных частных лиц и агрегированных объединенных счетов, что, вероятно, составляет баланс физической ликвидности золота всего в 500 тонн. Недавно нам напомнили, что большая часть этих физических активов была предоставлена центральным банкам в лизинг.

Мы знаем, что эта аренда золота для поставки на рынок была важным фактором с тех пор, как LBMA начала работать в ее нынешней форме.

Уважаемый аналитик Франк Венерозо еще в 2002 году оценил лизинг и предоставление официальных резервов в размере не менее 10 000 тонн. [См. gata.org/node/4249].

В те дни лизинг золота обеспечивал кэрри-трейд в качестве базы для финансирования казначейских векселей США, так что большая часть была скользящей суммой.

Можно подозревать, что некоторые из них были доставлены на рынки и впоследствии должны были быть заменены на активы из продаж в частном секторе. Но ясно, что, если торговля нераспределенными производными финансовыми инструментами иссякнет, возможно, придется найти значительные объемы физического золота, сданного в аренду инвестиционным банкам.

В то время как западные центробанки сдают золото в лизинг на лондонском рынке, азиатские центральные банки и правительства наращивают свои золотые резервы. В частности, мы можем быть уверены, что Китай имеет значительные физические запасы золотых слитков, не заявленных как золото, включенное в его денежные резервы. Законодательство, устанавливающее исключительную ответственность Народного банка за государственное управление золотыми и серебряными слитками, датируется июнем 1983 года, когда благодаря политике правительства Китай стал крупнейшим источником поставок золота горнодобывающими предприятиями, жестко контролируя переработку и экспорт.

В период с 1983 по 2002 год, до того, как гражданам Китая было разрешено покупать и владеть золотом, приток капитала и последующие излишки экспорта в сочетании с режимом строгого валютного контроля, которым управляет НБК, позволили бы китайскому государству накапливать значительные объемы слитков по современным ценам, в основном в пределах $200-400 долларов за унцию. Только после того, как государство достигло в 2002 году своих целей в накоплении золотых резервов, гражданам было разрешено владеть золотом — их действительно к этому поощряли.

Вполне вероятно, что у России тоже есть необъявленные резервы, и общеизвестно, что она заменяет долларовые резервы США золотом, что дает нам важное свидетельство ее денежно-кредитного и стратегического подхода.

Золотая политика Китая распространилась на более широкий контроль над мировой торговлей физическим золотом в сотрудничестве с другими азиатскими центрами. Пока что контроль Китая над физическими рынками затмевается нераспределенной торговлей в Лондоне и фьючерсным рынком Comex. Это изменится, и Китай и Россия передадут золоту окончательную власть над фиатными валютами, поскольку гегемония доллара будет подорвана, а цена на золото вырастет из-за прекращения подавления цен на бумажном рынке.

Заключение

Изменения, предложенные в Базеле III, знаменуют собой конец эпохи торговли деривативами, когда почти вся торговля золотом и серебром велась в нераспределенной форме. Последствия для рынков драгоценных металлов и цен не следует игнорировать или недооценивать. Последствия понятны LBMA, и их ответ регулятору Великобритании отражает их беспомощность перед лицом этих изменений.

Совместное представление LBMA и WGC позволяет избежать признания того, что нераспределенные и распределенные золотые счета являются полностью отдельными предприятиями. Происхождение первых связано с созданием банковского кредита. И поскольку все банки работают через кредитную экспансию, никакого физического золота здесь нет. Сделки полностью заключаются в нераспределенных условных слитках, а цена на золото служит точкой отсчета для оценки.

В то время как создание нераспределенного золота с помощью банковского кредита — это одно, требования клиентов о расчетах в физическом выражении — это другое, и, как правило, не приветствуются. С годами спрос на физическое сырье поглотил предложение физического золота в виде монет и слитков и дополнительную аренду золота центральным банком, добавив вторую, но совершенно другую проблему для инвестиционных банков.

Оставшийся пул доступного физического золота относительно невелик. Истинная ликвидность золота — это не 9.461 тонна в хранилищах Лондона, о которых объявляет LBMA, она минимальна — вероятно, всего несколько сотен тонн. Именно из этого небольшого пула удовлетворяются ежедневные дисбалансы в нераспределенных расчетах, возникающие из-за потребностей в доставке.

Никогда не бывает подходящего времени для внесения столь радикальных изменений в устоявшуюся рыночную практику. Но поскольку эмитенты фиатных валют обесценивают их ускоренными темпами, слитковые банки сталкиваются со значительными трудностями при закрытии своих нераспределенных позиций в то время, когда общественный спрос на физические слитки все чаще реагирует на инфляцию фиатных денег, выходя из-под контроля.