Откат продолжался в течение последних семи месяцев, и золото сформировало множество потенциальных минимумов, но, к сожалению, они не принесли ничего, кроме ложной надежды. Однако последний минимум возле отметки $1.680 долларов немного отличается от других.

И теперь, наконец, в игру вступило нечто более существенное — реальные процентные ставки. Как их рассчитать? Самый популярный и широко используемый метод — это вычесть текущее среднегодовое значение индекса потребительских цен США (ИПЦ) из доходности 10-летних казначейских облигаций. Если это вычисление дает положительный результат, значит, доходность с поправкой на инфляцию положительная. Если число отрицательное, значит, отрицательная и доходность.

Возьмите любой долгосрочный график реальных процентных ставок и золота, и вы обнаружите почти идеальную обратную корреляцию. Положительные реальные ставки сдерживают цену золота, в то время как отрицательные ставки толкают ее вверх. Но на самом деле не нужны никакие графики. Достаточно обратиться к недавнему опыту.

- Август 2020 года: доходность 10-летних облигаций составила +0,55%, а годовой индекс потребительских цен +1,6%. В результате скорректированная на инфляцию или реальная доходность 10-летних облигаций составила -1,05%. Цена золота? $2.100 долларов.

- Март 2021 года: доходность 10-летних облигаций выросла до +1,75%, но в годовом исчислении ИПЦ по-прежнему составлял всего +1,7%. В результате реальная доходность составила +0,05%. А цена золота — $1.700 долларов.

И вот тут все вскоре станет по-настоящему интересным.

Помните, что ключевым показателем инфляции является годовой индекс потребительских цен. Это скользящее среднее данных по инфляции в США за последние двенадцать месяцев. Но вспомните, что прошлой весной США переживали дефляцию, поскольку карантин в связи с распространением Covid-19 остановил экономическую деятельность. Еще в прошлом месяце текущая среднегодовая инфляция включала данные за март 2020 года.

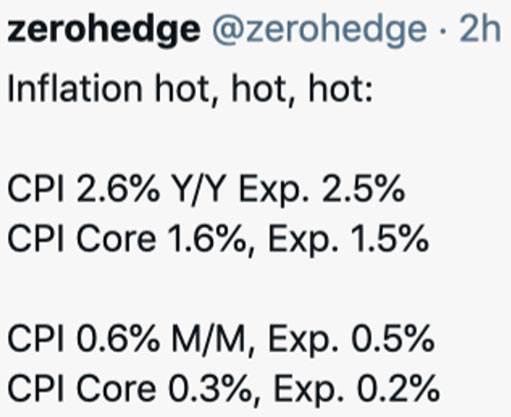

Однако самые последние данные по ИПЦ, опубликованные во вторник, отошли от марта 2020 и заменили его мартом 2021. Результат? Внезапно годовой ИПЦ больше не +1,7%, а +2,7%. Поскольку апрель 2020 года скоро будет заменен апрелем 2021, не стоит ожидать, что эта тенденция к повышению годового показателя замедлится.

Теперь давайте соединим все части паззла, чтобы выяснить, почему золото и серебро на COMEX, скорее всего, уже сформировали минимумы и почему в конце весны и летом нас ждет ралли.

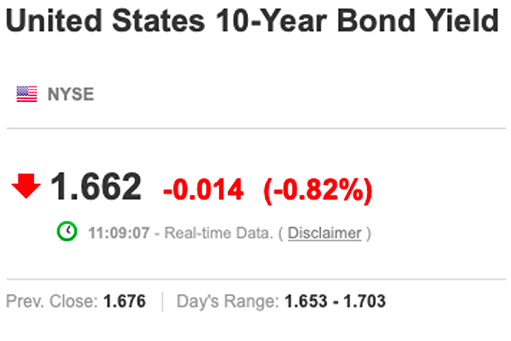

Во вторник утром после всплеска годовой инфляции рынок облигаций США был стабилен. Возможно, более высокие показатели инфляции уже учтены после того, как ставки поднялись с 1,00% в январе до 1,75% в марте. Тем не менее, на сегодняшний день ставка по 10-летним облигациям составляет 1,66% и остается стабильной.

Но подождите. Мы только что узнали, что годовая инфляция в США сейчас +2,6%. Следовательно, скорректированный с учетом инфляции или «реальный» уровень 10-летних процентных ставок внезапно вернулся к значению прошлого лета — почти -1,0%! (Ставка 10-летних облигаций 1,66% минус годовой ИПЦ 2,60% соответствует реальной доходности в -0,94%).

Как и следовало ожидать, во вторник золото и серебро на COMEX немного выросли, и рынок, возможно, только сейчас начинает понимать, что цена золота примерно на $300 долларов ниже, чем в августе прошлого года, когда реальные ставки были крайне отрицательными.

Когда прошлым летом трейдеры и инвесторы это осознали, цена золота на COMEX поднялась с $1.673 долларов 5 июня до $2.080 долларов 5 августа. Если цена облигаций будет стабильной в ближайшие недели, а доходность 10-летних облигаций останется на уровне 1,60-1,75%, рынок быстро одумается, и цена вырастет. Сможет ли цена этим летом двигаться так же быстро, как прошлым? Опять же, это почти полностью зависит от динамики облигаций в предстоящие недели.

Много усилий для того, чтобы цена золота снова пошла вверх, не потребуется. По мере роста трейдеры и технические специалисты буду следить за множеством ключевых уровней. Когда эти уровни будут пробиты вверх, импульс увеличится, и за этим последует еще один цикл более высоких максимумов.

А пока взгляните на 50-дневную скользящую среднюю и линию тренда «бычьего флага» на долгосрочном графике (фиолетовая стрелка). Оказавшись выше обоих, цена поднимется выше $1.780 долларов, и после этого направится к 200-дневной скользящей средней. Пробой этого ключевого индикатора вызовет еще больший ажиотаж в секторе.

Опять же, ключевую роль будут играть рынок облигаций и уровень номинальных процентных ставок. Если цены и доходность останутся стабильными перед лицом скачка ИПЦ, то индекс доллара, вероятно, упадет. Вместе эти факторы подготовят почву для ралли золота, которого все ждали.