Штиль — очень подходящий термин для летнего положения золота. Штили преобладают вблизи экватора. Здесь постоянно поднимается вверх горячий воздух, создавая долгоживущие области низкого давления. Здесь часто тихо, ветра мало. Истории известно много случаев, когда парусные корабли застревали в этой зоне на дни или недели, так как без ветра не могли продвинуться вперед. Штиль подрывал моральный дух на кораблях.

Экипажи не имели понятия, когда ветер вернется, но запасов воды и еды становилось всё меньше. Без движения воздуха от жары и влажности на этих кораблях было душно, так как кондиционеры тогда еще не были изобретены. Тоска и скука вели к дракам, а иногда и к бунтам. Оказаться в ловушке штиля казалось чем-то ужасным; это было очень тяжелое испытание.

Золотые инвесторы могут найти в этом что-то знакомое. В начале лета золото начинает безучастно дрейфовать в боковом тренде, как медленно вращающийся механизм. Часто оно не делает существенного прогресса, что бы ни обещали тренды на июнь, июль и август. Проходят дни и недели, и настроения заметно ухудшаются. Терпение постепенно истощается и сменяется глубоким недовольством. Многие трейдеры сдаются и покидают корабль.

Июнь и начало июля особенно часто оказывались для драгметаллов пустынями унылых настроений, лишенными сезонных скачков спроса. В отличие от остального года, в летние месяцы просто нет каких-либо существенных доходных циклов или культурных движителей высокого инвестиционного спроса на золото.

Однако три лета за последние годы были видным исключением из этих многодесятилетних сезонных закономерностей, и лето 2021 тоже может оказаться таковым.

Для количественной оценки летних сезонных тенденций золота во время бычьих рынков нужно представить поведение цены во все соответствующие годы в идеально сопоставимом процентном виде. Для этого необходимо индивидуально проиндексировать цену золота в каждый календарный год относительно закрытия последних торгов перед рыночным летом, то есть в последний торговый день мая. Данная точка получает значение 100, после чего всё поведение цены золота в каждое лето пересчитывается относительно этой общей индексной базы.

Таким образом, если золото торгуется на индексном уровне 105, это просто означает, что оно поднялось с конца мая на 5%, а 95 показывает, что оно опустилось на 5%. Такая методология представляет все золотые лета в годы бычьих рынков в аналогичном виде. Нужно это потому, что диапазон цены золота был очень широким, от $257 в апреле 2001 г. до $2.062 долларов в августе 2020 г. Данный диапазон охватывает два долгосрочных бычьих рынка золота, причем во время первого металл за 10,4 года до августа 2011 г. взлетел на 638.2%!

Хотя этот предыдущий мощный бычий рынок длился с 2001 по 2011 гг., 2012-й технически тоже был бычьим годом, поскольку падения на 20+% на формальную медвежью территорию еще не было. Оно последовало во 2-м квартале 2013 г., когда золото обвалилось на 22,8%, показав худшие квартальные результаты за 93 года! Беспрецедентное бессрочное третье количественное смягчение Федеральной резервной системы (ФРС) набирало обороты, толкая вверх фондовые рынки, что обрушило спрос на альтернативные инвестиции во главе с золотом.

Как следствие, с 2013 по 2015 гг. длился медвежий рынок, поэтому эти годы нужно исключить, потому что во время бычьего и медвежьего рынка золото ведет себя по-разному. В итоге золото в декабре 2015 г. опустилось до минимума за 6.1 года, что способствовало рождению сегодняшнего золотого бычьего рынка. С тех пор оно постепенно поднималось, ни разу не пережив подрывающих бычий рынок распродаж на 20+%. Таким образом, с 2016-го по 2021-й были бычьи годы для золота, и мы включим их в наш анализ.

Если индивидуально проиндексировать летнее поведение цены золота в каждый из этих современных бычьих годов и разместить на одном графике, получим то, что показано ниже. 2001-12 гг. и 2016-2019 гг. показаны желтым. Прошлое лето показано голубым, чтобы было проще сравнить с текущим. Когда видишь сразу это идеально сопоставимое проиндексированное летнее поведение цены, становится очевидной тенденция золота дрейфовать к центру массы.

Чтобы еще улучшить эти летние сезонные колебания, можно усреднить все 17 золотых бычьих лет в красную линию. Наконец, поведение золота в этом году с начала лета по настоящий момент наложено на всё остальное в виде синей линии, показывающей результаты золота в сравнении со средним сезонным поведением. Хотя золото начало лето 2021 г., блуждая вблизи средних сезонных показателей, вызванная неожиданным заявлением ФРС распродажа золотых фьючерсов сильно его обвалила!

График: Летние сезонные колебания золота

Перевод к графику

Лето 2001-12, 2016-21 гг., проиндексировано

Конец мая, индекс 100; Сезонный минимум летнего штиля; Дрейф летнего штиля к центру массы;

Поддержка; Сопротивление; Ускорение осеннего ралли

Золото 2021 г.

Золото 2001-12, 2016-20 гг., средн.

Золото 2001-12, 2016-20 гг.

Рыночное лето

Хотя некоторые годы отличаются, обычно золото безучастно дрейфует в летний штиль, подобно парусному кораблю вблизи экватора. На графике очевидна тенденция дрейфа к центру массы. Большую часть времени в июне, июле и августе золото просто блуждает в диапазоне +/-5% относительно последней цены мая. В этом году это соответствует вероятному летнему диапазону от $1.808 до $1.998 долларов. Обычно золото остается в пределах тренда.

Но интересно, что «золотой летний штиль» всё больше становится неподходящим названием, так как всё больше золотых бычьих лет медленно меняют средние сезонные показатели. Летний сезонный минимум золота статистически постепенно передвигался к середине июня. Золото обычно достигает сезонного минимума в 11-й торговый день июня — в этом году это 15 июня. Худшие сезонные показатели золота быстро проходят в начале лета!

В этой нижней точке в середине июня золото в среднем было лишь на 0,7% ниже, чем в конце мая. Дальше металл обычно начинает снова расти в июле и особенно в августе. В среднем в июне золото поднималось на 0,3%. В этом месяце наблюдается настоящий штиль. Затем золото начинает набирать обороты и в июле поднимается на 1,3%, а в конце лета по-настоящему ускоряется, поднимаясь в августе на 2,2%!

С сезонного минимума в середине июня до конца августа золото в среднем во все эти современные годы бычьих рынков показывало впечатляющее летнее ралли на 4,4%! Несколько выпадающих из закономерности лет нынешнего золотого бычьего рынка сжали летний штиль до более короткого периода. То было лето 2016 г., лето 2019 г. и прошлое лето. Каждый раз большому инвестиционному спросу летом способствовали разные катализаторы.

Исчерпывающие глобальные фундаментальные данные по спросу и предложению золота, включая инвестиции, публикуются Всемирным советом по золоту (ВСЗ) раз в квартал. Но последнее десятилетие в инвестиционной категории всё больше преобладают потоки капитала золотых индексных фондов. Золотые индексные фонды затмили традиционные золотые инвестиции, поскольку их акции дешевы и ими легко торговать. Они сообщают о своих золотых резервах ежедневно.

Таким образом, эти резервы — хороший приблизительный показатель глобальных золотых инвестиций, движущей силы, меняющей летний штиль. Ведущие и крупнейшие золотые индексные фонды — это американские GLD (SPDR Gold Shares) и IAU (iShares Gold Trust). Согласно последним данным ВСЗ, в конце 1-го кв. 2021 г. на GLD и IAU приходилось соответственно 29% и 14% всего физического золота, имеющегося у мировых золотых индексных фондов! Фонд, занимающий третье место, имеет лишь 6%.

Рост резервов GLD + IAU свидетельствует о притоке в золото американского фондового капитала, часто составляющего крупнейшую долю в общем мировом инвестиционном спросе. Чтобы отслеживать цену золота, золотые индексные фонды должны направлять избыточное предложение и спрос на свои акции непосредственно в золото, чтобы выровнять разницу потоков. Для этого они выпускают и погашают корзины акций, используя полученный капитал для покупки и продажи золота.

Летний штиль золота становится умереннее и сжимается, потому что в 2016, 2019 и 2020 гг. американские фондовые инвесторы массово вкладывались в золото через акции GLD и IAU. Все эти скачки инвестиционного спроса, идущие вразрез с сезонной нормой, были движимы ценой золота. Рост золота во время бычьих разбегов усиливал бычьи настроения. Трейдеры любят гоняться за победителями, поэтому они вкладывались в акции золотых индексных фондов, ускоряя рост золота.

Большой инвестиционный спрос на золото возник летом 2016 г., когда созревал начальный разбег нынешнего золотого бычьего рынка. Алчность трейдеров взлетела после того, как золото полгода поднималось всё выше, положив конец долгосрочному медвежьему рынку. Поэтому они стали вкладываться в акции золотых индексных фондов достаточно быстро, чтобы поднять золото с конца мая до начала июля на 12,3%. Резервы GLD + IAU за этот период выросли на 12,1%, или 129,1 тонны, что свидетельствовало о большом притоке капитала в золото.

Как следствие, золото оказалось крайне перекупленным, поэтому этот начальный рывок выдохся, но золото всё равно выросло за лето 2016 г. на 7,7%. В том году золото отклонилось от дрейфующего тренда летнего штиля, потому что инвестиционный спрос во главе с американскими фондовыми трейдерами был сильным! Так как акции GLD и IAU покупались быстрее, чем золото, их менеджеры выпускали достаточно новых акций, чтобы поглотить разницу спроса, и за выручку покупали золото.

Похожая динамика преследования золотого импульса развернулась летом 2019 г., когда созревал очередной значительный разбег золота. Фондовые трейдеры спешили воспользоваться большим ростом золота, активно покупая акции GLD и IAU. С конца мая по начало сентября того года золото взлетело на 19,0%! Такое резкое ралли подпитывал огромный приток капитала в золото, когда резервы GLD + IAU взлетели на 19,0%, или на 194,8 тонны!

За полное рыночное лето с конца мая по август 2019 г. прирост золота, вопреки сезонным закономерностям, составил 16,7%. Когда золото на относительно высоком уровне и в общей сложности растет достаточно долго, чтобы разжечь алчные настроения, американские фондовые инвесторы всё больше гоняются за этим ростом. И неважно, что сейчас на календаре. Таким образом, сильная цена золота подстегивает летний инвестиционный спрос.

Летом 2020 г. созревал очередной бычий разбег золота на волне мощного разворота после мартовской фондовой паники. Как обычно, чем дольше и выше росло золото, тем больше оно привлекало внимание и капитал фондовых трейдеров. Когда их возбуждение и алчность достигли пика, они бросились покупать акции GLD и IAU, чтобы иметь в своем портфеле ставку на золото. Как следствие, с конца мая по начало августа золото взлетело на 19,1%!

За этот короткий период резервы GLD + IAU взлетели на 12,8%, или на 200,0 тонны! Третий раз за время этого относительно молодого долгосрочного бычьего рынка золота летний инвестиционный спрос в погоне за большим приростом легко перевесил обычный летний золотой штиль. Хотя золоту пришлось скорректироваться после того, как его загнали до крайне перекупленных уровней, оно всё равно выросло за июнь, июль и август в общей сложности на 13,7%. То было отличное лето.

В 41 из 48 торговых дней в этот период разбега резервы GLD + IAU увеличивались в среднем на 0.3%. Большое положительное влияние на золото этого притока капитала в индексные фонды очевидно на графике. Золото сильно выросло на импульсных покупках и страхе перед умопомрачительным печатанием денег ФРС. В год безумной пандемической паранойи летний штиль золота не состоялся.

Лето 2021 г. всё еще имеет шансы стать третьим подряд летом большого инвестиционного спроса, который значительно поднимет цену золота. С тех пор как редкая затянувшаяся коррекция достигла дна в начале марта, золото в целом росло в рамках своего пятого разбега за этот долгосрочный бычий рынок. Восходящий импульс продлился достаточно долго и поднял золото достаточно высоко, чтобы начать снова привлекать фондовый капитал в акции ведущих золотых индексных фондов.

Американские фондовые трейдеры бежали прочь во время затянувшейся золотой коррекции, усугубив ее. Но когда золото резко отскочило, продажи акций GLD и IAU остановились. Когда разбег золота набрал обороты, продажи превратились в покупки, так как инвесторы погнались за усиливающимся восходящим импульсом металла. Хотя Федеральный комитет по операциям на открытом рынке (FOMC) недавно испортил картинку, разбег этим летом всё еще может возобновиться.

Решение FOMC в середине июня ничего не изменило, бессрочно оставив политику нулевых процентных ставок и количественное смягчение на $120 млрд долларов в месяц. Активные продажи золотых фьючерсов спровоцировало личное мнение трети высших должностных лиц ФРС, ожидающих двух повышений ставок через несколько лет. А следовательно, золото вполне готово к сильному отскоку.

Несмотря на эту вызванную ФРС панику, золотой спрос, идущий против сезонных закономерностей, уже вполне очевиден. В июне золотые резервы GLD + IAU выросли на 0,4%, или 6,8 т, несмотря на распродажу золотых фьючерсов. Если золото сильно отскочит, что оно должно сделать, так как у спекулянтов теперь супербычьи позиции по золотым фьючерсам, то отскочат и инвестиционные покупки золота. Поведение цены золота движет настроениями фондовых трейдеров и их покупками акций золотых индексных фондов.

Текущим летом также присутствуют аномальные катализаторы, способные усилить инвестиционный спрос, что, опять же, положит конец штилю. Главный из них — инфляция, стремительно растущие цены на всё в США. Так как ФРС продолжает создавать по $120 млрд в месяц для монетизации облигаций, денежная масса резко растет. Такое наводнение повсеместно поднимает цены на товары и услуги.

Всего за 15,4 месяца после фондовой паники в марте 2020 г., вызванной правительственным коронавирусным карантином, баланс ФРС вырос на 87,9%, или на $3.790 млрд долларов! То есть за такое короткое время американская денежная масса почти удвоилась, что подпитывало рост цен. Последние данные общего индекса потребительских цен в середине июня показывали годовой рост на 5,0%, но в реальном мире цены растут двухзначными темпами.

Чем больше спекулянты и инвесторы беспокоятся об инфляции, тем больше капитала они вкладывают в золото, серебро и акции соответствующих горняков. Столетия благоденствия на фоне эпизодов, когда расточительные центральные банки необдуманно обесценивают свои валюты, дали золоту статус лучшей страховки от инфляции. Золотой инвестиционный спрос должен значительно усилиться, даже еще этим летом, поскольку пугающих новостей об инфляции становится всё больше.

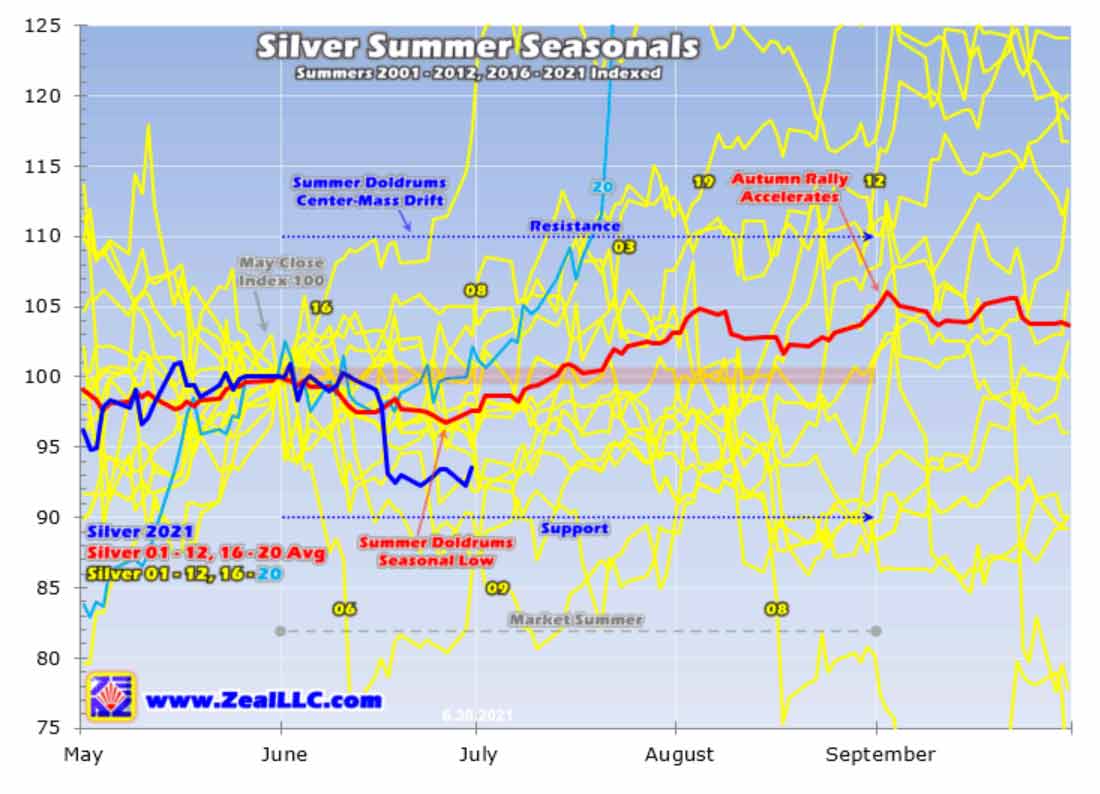

На протяжении многих лет я включал в свой анализ летнего золотого штиля серебро и акции золотодобытчиков. Успех золота движет всем комплексом драгметаллов. Серебро и акции компаний, добывающих драгметаллы, — это фактически ставки на золото с эффектом рычага. Их летнее поведение отражает и умножает то, что происходит с золотом. Так что, если золото до конца этого лета заметно вырастет, серебро и акции горняков должны преуспеть еще больше.

График: Летние сезонные колебания серебра

Перевод к графику

Лето 2001-12, 2016-21 гг., проиндексировано

Конец мая, индекс 100; Сезонный минимум летнего штиля; Дрейф летнего штиля к центру массы;

Поддержка; Сопротивление; Ускорение осеннего ралли

Серебро 2021 г.

Серебро 2001-12, 2016-20 гг., средн.

Серебро 2001-12, 2016-20 гг.

Рыночное лето

Методология летних сезонных колебаний серебра здесь такая же, как у золота, и показывает, как оно вело себя в современные годы золотого бычьего рынка. Имея намного меньший глобальный рынок, серебро значительно более волатильно, чем золото. Поэтому его летний дрейф к центру массы шире, +/-10% от конца мая. Для этого года получается летний диапазон от $25,11 до $30,69 долларов. Но в целом летние сезонные закономерности серебра слабее, чем у золота.

Сезонный минимум летнего штиля серебра обычно наступает через несколько недель после минимума золота, в конце июня. В среднем это 20-й торговый день в июне, или 28 июня этого года. При этом серебро в среднем опускалось с начала лета на 3,3%, что значительно хуже, чем падение золота до летнего сезонного минимума на 0,7%. Однако общие летние сезонные показатели серебра за последние годы улучшились вместе с показателями золота.

Во время движимых инвестициями летних разбегов золота в 2016, 2019 и 2020 гг. серебро умножило прирост золота. Серебро в те же периоды взлетело с начала лета соответственно на 26,9%, 34,5% и 61,6%, тогда как золото выросло на 12,3%, 19,0% и 19,1%! Соответственно, рост серебра был в 2,2, 1,8 и 3,2 раза больше, чем рост золота. Огромный рост серебра прошлым летом по-настоящему усилил его сезонные показатели.

За все современные годы бычьих рынков серебро в среднем поднималось с конца мая до конца августа на 4,6%. Это немного лучше, чем средний летний прирост золота на 3,7%. Год назад в аналогичном анализе я жаловался на серьезное отставание серебра от золота. Тогда их средний летний прирост был лишь 1,3% и 3,1%.

Как показал поразительный прошлогодний летний рост серебра на 58,1%, этот драгметалл способен совершить прорыв несмотря на штиль. Но серебро всегда зависит от золота — своего главного движителя. Трейдеры не бегут к серебру, если золото не растет так, чтобы привлечь внимание. Для того чтобы серебро увидело большой летний прирост благодаря притоку капитала, золото должно подняться значительно выше за счет горячего инвестиционного спроса. В конце этого лета это может снова случиться, что подогреет и серебро.

Акции золотодобытчиков также существенно выигрывают от силы золота. Для летних сезонных показателей золотых акций я использую более старый индекс золотых акций HUI, близко отражающий индексный фонд GDX (VanEck Vectors Gold Miners), более популярный сегодня. Поскольку GDX был запущен только в мае 2006 г., у него недостаточная ценовая история, чтобы охватить рассматриваемые современные годы золотого бычьего рынка.

График: Летние сезонные колебания золотых акций

Перевод к графику

Лето 2001-12, 2016-21 гг., проиндексировано

Конец мая, индекс 100; Сезонный минимум летнего штиля; Дрейф летнего штиля к центру массы;

Поддержка; Сопротивление; Ускорение осеннего ралли

HUI 2021 г.

HUI 2001-12, 2016-20 гг., средн.

HUI 2001-12, 2016-20 гг.

Рыночное лето

Летние сезонные показатели ведущих золотых акций также за последние годы улучшились благодаря сильному росту золота в 2016, 2019 и 2020 гг. У более волатильных золотых акций также более широкий диапазон дрейфа к центру массы +/-10% от конца мая. Для HUI это означает от 287,0 до 350,7 в этом году. Для GDX это соответствует возможному торговому диапазону летом 2021 г. от $35,48 до $43,36.

Что интересно, в среднем минимум летнего штиля золотых акций наступает в 10-й торговый день июня, что в этом году соответствует 14 июня. Это согласуется с летним сезонным минимумом самого золота. Золотые акции, если измерять по HUI, обычно падают к тому времени с конца мая на 1,4%, умножая слабость золота в начале лета в 2 раза. Ведущие золотые акции, входящие в HUI и GDX, обычно умножают движение физического золота в 2-3 раза.

В среднем в 2001-12 гг. и 2016-20 гг. золотые акции поднимались в июне на 2,4%, замедлялись в июле до прироста на 0,9% и затем заканчивали лето сильным ростом на 3,7% в августе. Для золота показатели в те же летние месяцы +0,3%, +1,3% и +2,2%. В целом с конца мая до конца августа HUI в среднем поднимался на 7,1%, что в 1,9 раза больше, чем средний прирост золота на 3,7%.

Как и серебро, золотые акции лучше всего преуспевают летом, когда золото растет достаточно быстро, чтобы вызвать возбуждение. Тогда трейдеры, наслаждающиеся радостями лета, возвращаются на рынки, чтобы закупиться и выиграть от такого роста. Во время нынешнего золотого бычьего рынка в 2016, 2019 и 2020 гг. летом GDX поднимался на 35,3%, 43,4% и 28,9%, тогда как золото росло на 12,3%, 19,0% и 19,1%!

Следовательно, рост золотых акций был в 2,9, 2,3 и 1,5 раза больше, чем рост золота. Показатель прошлого лета кажется слабым, но тут скорее вопрос времени. Если измерять GDX за весь разбег золота, достигший пика в начале августа 2020 г., то прирост на 107,9% превышает общий прирост золота на 40,0% в 2.7 раза. И так как минимум и максимум GDX был не в те же дни, что у золота, его собственный разбег в общей сложности был на 134,1%.

Как обычно, успех золотых акций этим летом зависит от золота. Если после заседания FOMC оно резко развернется вверх, когда вернутся спекулянты на золотых фьючерсах, что будет способствовать высокому инвестиционному спросу и усилит рост, то золотые акции резко пойдут вверх. Трейдеры увеличат долю золотых акций в своем портфеле, чтобы выиграть на свойстве прибыли горняков умножать прирост золота. До конца лета 2021 г. всё еще есть большой потенциал роста.

Если в вашем портфеле нет достаточного количества золотых акций для этого необычайного времени, когда стремительно растет инфляция, еще не поздно. Текущий пятый разбег GDX за этот бычий рынок пока поднял его лишь на 28,4%. Предыдущие четыре разбега в среднем приносили 99,2%! Торговые портфели наших платных сервисов полны лучших по фундаментальным показателям золотых акций, способных превзойти GDX.

Итак, летний штиль золота в современные годы бычьего рынка обычно был не таким серьезным, как можно было бы опасаться. Сезонная слабость обычно сосредоточена в начале июня, и в среднем золото и акции золотодобытчиков достигают летнего минимума в середине этого месяца. Дальше в июле и августе золото и золотые акции обычно растут, причем в конце лета прирост ускоряется.

И несмотря на обвал золотых фьючерсов после заседания ФРС, летом 2021 г. всё еще есть неплохие шансы увидеть большой прирост золота под влиянием нетипичного для этого времени года инвестиционного спроса. Когда золото возобновит свой разбег, фондовые трейдеры станут гнаться за ним, покупая акции золотых индексных фондов. И рост покупок должен еще больше ускориться на волне растущего страха инфляции. Так что золото и акции золотодобытчиков запросто может ждать еще одно сильное лето.