Иногда наблюдается склонность путать цели и средства. Например, в аэропорту дотошно досматривают пассажиров. Прежде чем подняться на борт, нужно пройти всё более назойливую и нарушающую личные границы процедуру. Считается, что это для безопасности. Но как мы знаем, что это нас защищает?

Потому что досмотр дотошный.

Видите подмену понятий? Количество отнятого у нас времени и перерытых вещей слабо связано со степенью безопасности.

Точно так же и во многих других регулируемых областях. Банковское дело не исключение. На самом деле здесь всё еще хуже, так как правительства и центральные банки предлагают коммерческим банкам бесчисленное множество извращенных стимулов, чтобы действовать самым небезопасным образом. Сверхнизкие процентные ставки предоставляют средство и мотив для того, чтобы рисковать. Средство — дешевое кредитное плечо. Мотив — сжатая доходность, из-за чего банки не могут выжить без кредитного плеча.

Так что банки реагируют на извращенные стимулы, идя на извращенные сделки. Отсюда целый ряд проблем. Проблем вроде тех, которые привели к всемирному финансовому кризису 2008 г.

И правительства реагируют на это, вводя то, что они называют «макропруденциальным регулированием». Они не убирают извращенные стимулы. Нет, это вопрос политики (и непрестанной потребности в неконвертируемой валюте). Вместо этого они думают, что компенсируют это, контролируя то, что могут делать банки.

Базель III как макропруденциальная компенсация

Компенсация целенаправленно делает не то, что нужно. Когда что-то не могут или не хотят должным образом исправить, обращаются к чему-то другому. Например, когда спустило одно колесо, выпускают воздух из трех других.

Или вводят макропруденциальное регулирование при провальном режиме неконвертируемой валюты и патологических падающих процентных ставок, делающих для банков возможным и необходимым брать на себя такие риски, как экстремальное кредитное плечо или экстремальное несовпадение сроков, ради нескольких базисных пунктов доходности.

Делает ли макропруденциальное регулирование банки более безопасными? Повышает ли вашу безопасность тот, кто лапает вашу зубную щетку теми же перчатками, которыми только что трогал грязное нижнее белье предыдущего пассажира?

Повышает ли вашу безопасность спасательный жилет на полуметровой глубине? «Не спорь. В первую очередь безопасность».

Базель III делает финансовую систему не более безопасной, а более податливой, принуждая банки использовать так называемые «стабильные» источники фондирования для своих золотых активов. Вместо межбанковского кредитования или бессрочных депозитов они должны продавать больше долгосрочных облигаций (или даже акций). Подобно тому как ношение всех обязательных средств личной защиты может вас обременить и вам будет сложнее видеть, слышать и дышать… использование более дорогого капитала для финансирования золота усложняет клиринг транзакций золотого рынка.

Вышесказанное нацелено на популярное представление о рисках и безопасности банковской системы. Однако многие золотые комментаторы совершают другую ошибку. Майкл Крайтон (Michael Crichton), обсуждая эффект амнезии Гелл-Манна (Gell-Mann), говорит, что в газетах полно заголовков, трубящих о том, что «мокрые дороги вызывают дождь».

Некоторые золотые комментаторы утверждают, что Базель III сказывается только в тех случаях, когда банки держат так называемое «нераспределенное» или «бумажное» золото. Что еще хуже, некоторые утверждают, что золото получает статус «актива первого порядка». Первый порядок относится к пассивам, а не активам. Капитал первого порядка относится к стабильности банковского фондирования, а не к ценовым рискам активов. Капитал первого порядка включает средства с продажи акций, а также нераспределенную выручку. Называть золото «активом первого порядка» совершенно неверно.

Если заставить бизнес добавить очередной бесполезный ингредиент, это увеличит издержки, и бизнес попытается поднять свои цены, чтобы сохранить прибыль. В случае слитковых банков это означает более широкие спреды между спросом и предложением (а также более высокие процентные ставки по лизингу и ссудам золота).

В пятницу британский регулятор, Управление пруденциального контроля Банка Англии, дал банкам небольшую отсрочку. Было сказано, что банки могут подать заявку на специальное разрешение снизить требуемое количество дорогого капитала, зарезервированного для золота. По крайней мере, для клиринга.

Однако регулятор сказал, что не будет «классифицировать золото как высококачественный ликвидный актив». То есть банки по-прежнему ждут более высокие издержки на лизинг и ссуды.

Делает ли Базель III золото более дорогим?

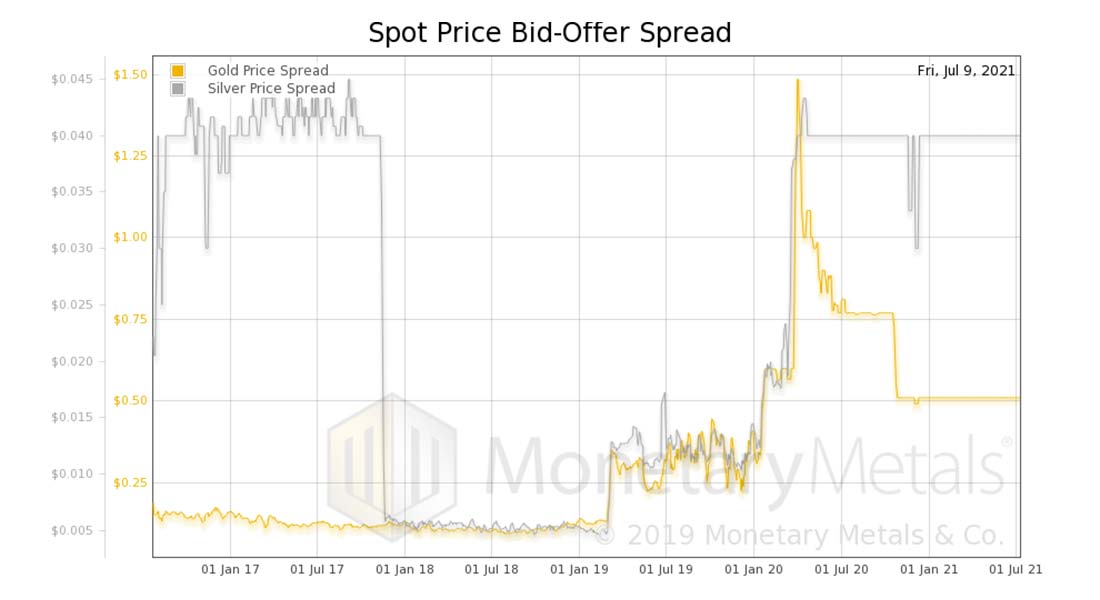

Хотим поделиться с вами поразительным графиком. Вашему вниманию пятилетний график спреда спроса и предложения золота и серебра.

Спред показывает, сколько вы можете потерять, если купите и сразу же продадите без того, чтобы рынок поднялся или опустился.

Перевод к графику:

Очень перекупленный / Крайне перекупленный

Спред спотовой цены спроса и предложения

Спред цены золота

Спред цены серебра

Спред спроса золота и его предложения почти три года был стабильным, около $0,15 доллара на унцию. Между прочим, это необычно, если посчитать процент от цены актива.

Затем в марте 2019 г. спред увеличился до $0,30 доллара. В два раза. Он оставался на таком уровне, пока не пришел коронавирус.

После этого он взлетел, как ракета. 25 марта 2020 г. он достиг $25 долларов. Затем он начал падать, так как логистическая индустрия драгметаллов разобралась, как действовать в условиях карантина. К июню спред опустился до всего лишь 80 центов. Затем в октябре — до 50 центов. А это, кстати, более чем в три раза больше, чем в предыдущие годы.

Далее спред устойчиво держался на этом достаточно высоком уровне, хотя в сравнении с недавним прошлым полдоллара — это еще вполне терпимо.

Виновен ли в этом более высокий «коэффициент чистого стабильного фондирования» Базеля III? Мы не знаем наверняка. Но логично, что новые нормативы, увеличивающие издержки, должны были сказаться. Плюс, вероятно, остающиеся последствия карантина.

Основы спроса и предложения на золото и серебро

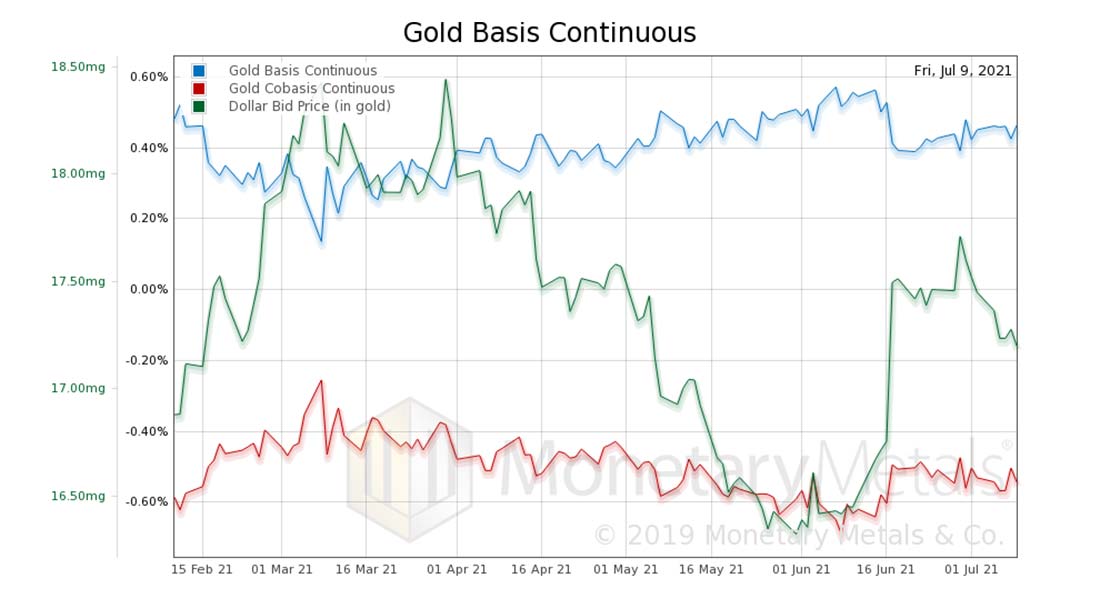

Вот единственный график истинных фундаментальных показателей спроса и предложения на золото.

Вы можете видеть (относительно) большое уменьшение индикатора изобилия (basis, синяя линия) и увеличение дефицита (cobasis), когда цена доллара резко повышается с примерно 16,5 миллиграммов золота до 17,5 мг (обратно падению цены золото, измеряемой в долларах, как думает большинство).

Примерно с 0,5% индикатор базиса снижается до 0,4%. Примерно с -0,6% индикатор кобазиса возрастает приблизительно до 0,5%.

По мере того, как цена доллара падает, базис и кобазис возвращаются на прежнее место. Другими словами, это всего лишь позиционирование и репозиционирование спекулянтов с использованием заемных средств.

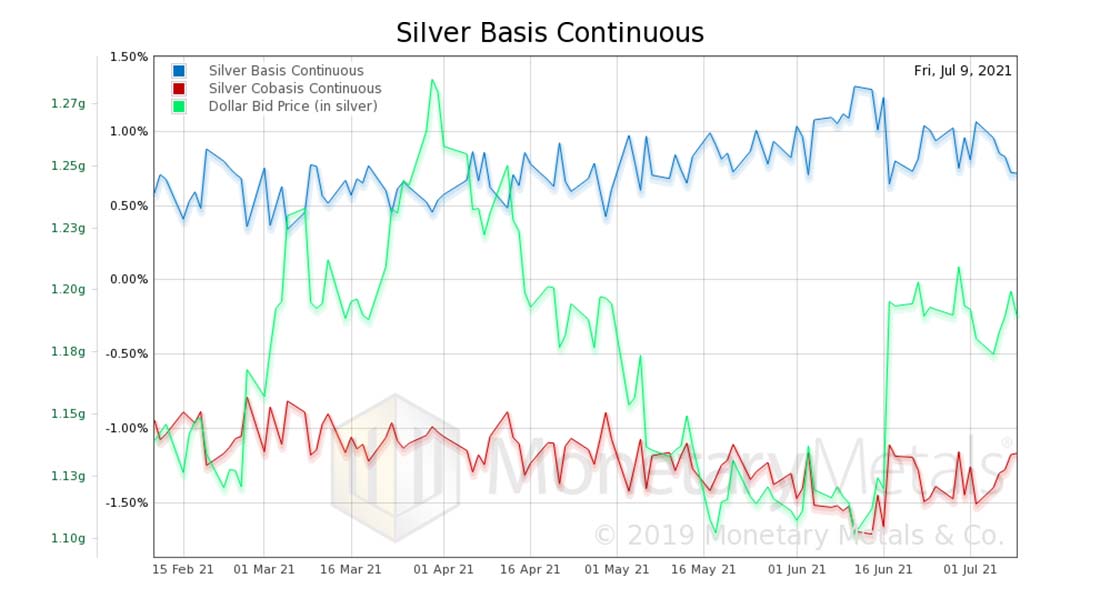

Ниже приведен аналогичный график фундаментальных показателей для серебра.

График серебра в основном показывает то же самое, что и график золота, только с большим шумом. Цена не вернулась на прежний уровень, и у нее нет ни базиса, ни кобазиса.

Могут ли цена и базис вернуться к уровням начала июня? Надо подождать и посмотреть.