Рефляционная торговля

Эта решающая победа стала катализатором для «рефляционной торговли», так как многие сделали ставку на то, что демократы потратят дополнительные триллионы долларов на борьбу с пандемией, инфраструктуру и экологические инициативы. Процентные ставки резко выросли, в результате чего 12 января доходность 10-летних казначейских облигаций достигла 10-месячного максимума в 1,18%. Следом за ставками поднялся и доллар США — индекс доллара (DXY) достиг месячного максимума 18 января. При этом золото упало до месячного минимума в $1.804 доллара.

Аналитики верили, что победа демократов положительно скажется на золоте, поскольку она могла привести к увеличению дефицитных расходов, повышению налогов и усилению регулирования. Однако краткосрочный рост доходности и доллара перевесили долгосрочные последствия, по крайней мере, на данный момент. Во второй половине января золото росло на фоне ослабления ставок и доллара. Драгметалл закончил месяц на уровне $1.847,65 доллара, потеряв $50,71 (2,7%). Индекс акций золотодобытчиков NYSE Arca Gold Miners (GDMNTR) упал на 3,8%, а индекс MVIS Global Junior Gold Miners (MVGDXJTR) — на 7,0%.

Привет, серебро!

В конце месяца золото также получило поддержку на фоне ажиотажа вокруг серебра. На Reddit, популярном онлайн-сообществе, есть форум WallStreetBets, где розничные инвесторы и дневные трейдеры обмениваются идеями. В начале месяца инвесторы с этого форума нацелились на акции магазина электронных игр GameStop Corp и другие относительно небольшие компании, по которым открыто много коротких позиций. Розничные покупки и короткие покрытия хедж-фондов привели к росту акций GameStop на 1,625% в январе.

28 января трейдеры с Reddit обратили внимание на серебро, цена на которое, как они утверждают, искусственно занижается банками маркет-мейкерами для маскировки инфляции. По состоянию на 1 февраля за последние три торговых дня стоимость серебра выросла на 15% до $29 долларов за унцию, индекс Solactive Global Silver Miners поднялся на 23%, а серебряные акции — на целых 59%. Объемы торгов и приток активов в торгуемые на бирже фонды, обеспеченные физическим серебром, резко возросли.

Нельзя сравнивать манипуляции и фундаментальные факторы

Трейдерам с Reddit пришлось приложить намного больше усилий, чтобы устроить короткое сжатие серебру. Нельзя сравнивать скромную компанию GameStop и многомиллиардную серебряную промышленность. Похоже, что их инвестиционные решения сосредоточены на теориях заговора, социальной справедливости и правлении мафии, а не на фундаментальных факторах сырьевых товаров и промышленности.

Тем не менее, они представляют собой новый тип инвесторов в серебро, которые могут позволить ему торговаться на более высоких уровнях. Серебро находится на бычьем рынке по отношению к золоту, поэтому вряд ли ему можно устроить короткое сжатие. Фактически, чистое спекулятивное позиционирование фьючерсов на серебро длится уже больше года. Соотношение золото / серебро в настоящее время составляет 68, что близко к среднему показателю за десять лет, равному 70. В 2011 году это соотношение достигло минимума 31, когда серебро установило новый исторический рекорд в $49,80 доллара. Кроме того, в августе прошлого года серебро поднялось до уровня $30 долларов за унцию, когда золото достигло новых рекордных максимумов. Следовательно, более высокие цены на серебро были бы в пределах исторических норм. Тем не менее, многие серебряные акции сейчас торгуются значительно выше и могут упасть, когда безумие Reddit исчерпает себя.

Reddit / WallStreetBets — первый феномен теории «Черного лебедя» после кризиса COVID. Это непредвиденное последствие радикальной государственной политики по снижению ставок до нуля, созданию триллионов долларов свободных денег и общества с большим количеством свободного времени. Система свободного рынка не может выполнять свою функцию определения цен и эффективного распределения капитала, если она подвергается манипуляциям, правительственным предписаниям или правлению толпы. Reddit / WallStreetBets ослабили свободные рынки. В нынешних условиях следующий «черный лебедь» может нанести практически непоправимый ущерб финансовой системе.

Рефляция против инфляции

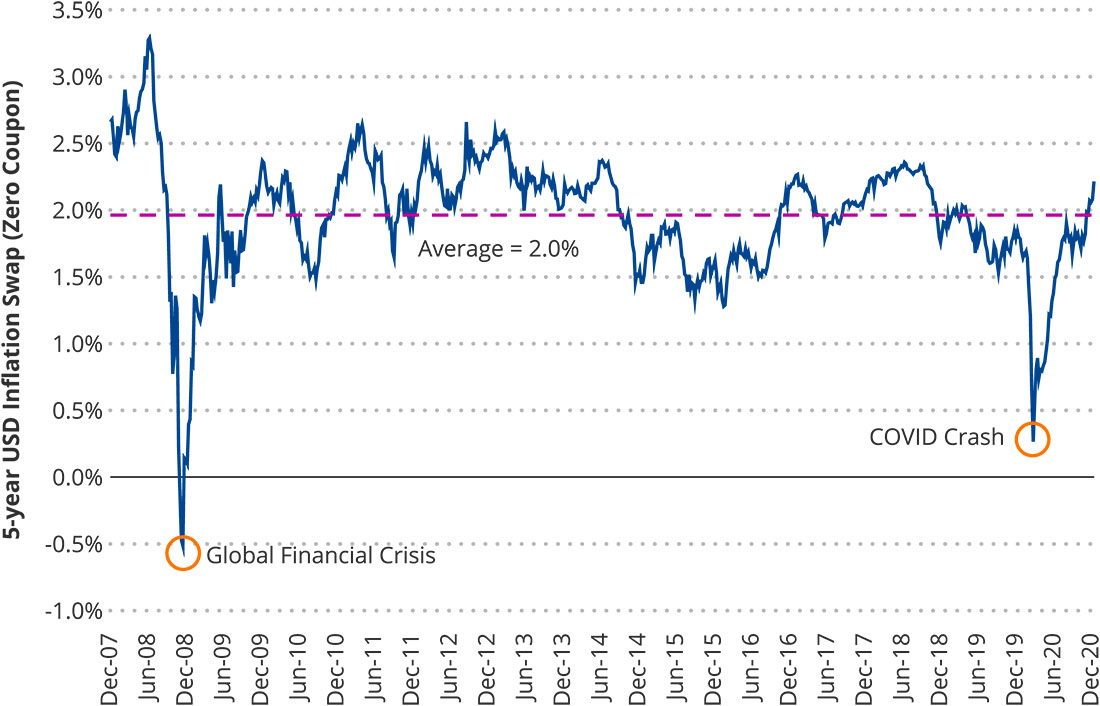

В прессе было много разговоров об инфляции с тех пор, как демократы взяли под свой контроль Вашингтон. Но это безосновательно, поскольку существует разница между рефляцией, которая стимулирует экономику вернуться к нормальному росту, и чрезмерной инфляцией, которая представляет собой рост заработной платы и цен. График ниже показывает, что инфляционные ожидания просто вернулись к нормальному уровню около 2%, где они были в течение десятилетий. Кроме того, видно, что инфляционные ожидания преодолели дефляционные шоки финансового кризиса 2008 года и кризиса COVID 2020-го. В обоих случаях инфляционные ожидания вернулись к историческим нормам. Золото не реагирует на инфляционное давление, потому что пока нет никаких свидетельств чрезмерной инфляции.

Инфляция: за и против

Далее представлены все доводы «за» и «против» инфляции.

«За» инфляцию:

- Нехватка производственных рабочих из-за новых рабочих мест в электронной коммерции с более высокой заработной платой.

- Конец дешевой рабочей силы в Китае и Азии в целом.

- Пандемия привела к снижению производственных мощностей во многих отраслях.

- Пандемия также снизила темпы глобализации и международной торговли.

- Избыток сбережений и отложенный спрос приведут к резкому увеличению расходов после пандемии.

- ФРС никогда не сможет поднять ставки из-за страха обрушить фондовый рынок и сделать обслуживание долга невозможным.

- ФРС скорректировала политику, чтобы инфляция превысила 2% целевой показатель.

- Трудно поверить, что переход к согласованным налогово-бюджетным / денежно-кредитным стимулам в беспрецедентных масштабах не приведет к инфляционному циклу.

- В последний раз такой объем стимулирования в США ввели в ответ на депрессию и Вторую мировую войну, что привело к инфляционному циклу, при котором годовое изменение ИПЦ достигло пика в 19,7% в марте 1947 года.

«Против» инфляции:

- В условиях пандемии деньги расходовались на товары, поэтому будущий спрос был удовлетворен.

- Нет отложенного спроса на услуги, только возврат к нормальному состоянию; вам нужна только одна стрижка, или вы можете отправиться в круиз, а не в пять разом

- Высокий уровень безработицы будет постоянно сдерживать рост заработной платы.

- Ускорение технологических изменений будет держать стоимость товаров под контролем.

- Федеральная резервная система США (ФРС) уже более десяти лет безуспешно пытается спровоцировать рост инфляции.

- Чрезмерный долг и старение населения будут сдерживать рост.

- Миллионы людей задерживают выплаты по аренде и ипотеке.

- Избыток сбережений отражает более консервативных потребителей, травмированных пандемией, которые тратят меньше.

- Отрицательные ставки, масштабное количественное смягчение и бюджетные стимулы не могли вызвать инфляцию в Японии в течение последних десятилетий, в Японии дефляция длилась три месяца.

И победителем становится...золото!

Взвешивая все «за» и «против», я считаю, что лучше всего руководствоваться историей. Японская модель представляет собой убедительный аргумент против инфляции; однако модель после Второй мировой войны намекает на то, что инфляционный цикл — наиболее вероятный исход с учетом огромных усилий по стимулированию экономики. Второй сценарий оптимистично скажется на цене золота, хотя низкий экономический рост и инфляция сопряжены с серьезными рисками, которые также могут влиять на золото в течение многих лет. К таким рискам относятся долговые проблемы, еще более радикальная фискальная и денежно-кредитная политика, усиление неравенства доходов и социальные волнения.