Инвесторы, которым удалось совместить хорошую долю удачи со скромными инвестиционными навыками, могли бы увеличить свои вложения в 2000 раз с 1997 года на Apple или в 2170 раз на Amazon.

Таким образом, $10.000 долларов, вложенные в Apple и Amazon в 1997 году, сегодня будут стоить $40 миллионов долларов.

Биткойн вырос в 470.000 раз

А что насчет биткойна? Если в 2010 году вы потратили $10.000 долларов на биткойны по цене 10 центов, сегодня у вас будет 100.000 биткойнов на сумму $4,7 миллиарда долларов. Если да, то, надеюсь, вы не потеряли ключ. Полагаться исключительно на электронные записи на компьютере или карте памяти — явно худшая форма сохранения богатства.

Взгляд в прошлое — прекрасный метод инвестирования и самая точная из всех наук. Но для того, чтобы зарабатывать деньги в последние десятилетия, не нужно было быть экспертом по выбору акций.

Если вы, например, потратили $10.000 долларов на Nasdaq в 2009 году, у вас сегодня было бы более $140.000 долларов, и это без выбора одной единственной акции. Используя 2009 год в качестве отправной точки, вы легко забудете, что раньше теряли 80% на Nasdaq с 2000 года.

Мы всегда можем доказать максимальную эффективность, выбрав правильную отправную точку.

Золото — худший актив с 2011 года, лучший с 1999

Когда противники золота хотят опровергнуть преимущества золота, они выбирают 1980 год и цену в $850 долларов в качестве отправной точки. Затем они высмеивают инвесторов в золото, которым потребовалось 28 лет, прежде чем этот уровень был снова достигнут. И для удобства забывают упомянуть, что с 1971 по 1980 год золото выросло в 24 раза.

Инвесторы в акции могут также указать, что с 2011 года они превзошли золото на 200%. Но они забывают упомянуть, что с 1999 года индекс Доу-Джонса потерял 60% по сравнению с золотом (без учета дивидендов).

Это показывает, что вы всегда можете доказать свою точку зрения, выбрав подходящую отправную точку. Тем не менее это неоспоримый факт, что золото было лучшим классом активов в этом столетии.

Как сегодня кто-то может ошибиться. Инвестирование — это лотерея, в которой вы каждый раз гарантированно выигрываете главный приз.

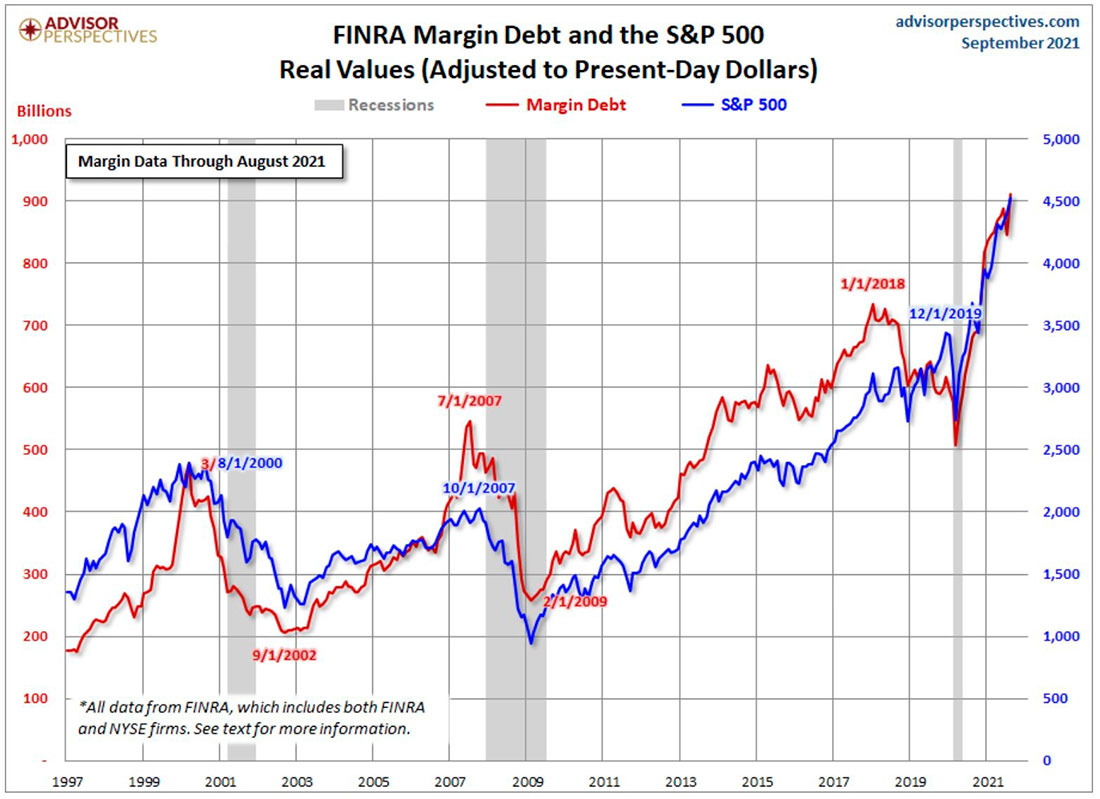

Практически ни один инвестор не верит, что удача когда-нибудь закончится. Достаточно взглянуть на маржинальный долг США, который составляет $900 миллиардов долларов по сравнению с $250 миллиардами долларов в 2009 году.

Мы должны помнить, что эффект левериджа от маржинального долга гораздо быстрее работает в обратном направлении, чем на пути вверх. Когда рынки падают, это приводит к принудительной ликвидации и панике. И это то, что мы увидим в недалеком будущем.

Метод «покупайте на падении» работал каждый раз — до сегодняшнего дня

По крайней мере полвека ни одному инвестору не приходилось беспокоиться о спадах. То, что в то время казалось ужасающими крахами в 1987, 2000, 2007 и 2020 годах, всего лишь отметки на графике.

Возьмем «Черный понедельник» 19 октября 1987 года. Индекс Доу-Джонса упал на 40% за считанные дни.

Я очень хорошо помню этот день. Я был в Токио для листинга британской компании FTSE 100, в которой работал заместителем председателя. Это определенно был не лучший день для листинга ритейлера бытовой электроники. Рынку явно было о чем беспокоиться.

Покупай и держи — «рынок всегда растет»

Поскольку принцип «покупай и держи» без исключения работает по крайней мере 50 лет, нет никаких оснований полагать, что он не будет работать еще 50 лет. Потому что печать денег, кредитная экспансия, мягкая денежно-кредитная и фискальная политика, низкие процентные ставки и неограниченная доступность капитала сегодня полностью устранили необходимость в каких-либо инвестиционных навыках.

Учитывается только одно правило инвестирования — рынок всегда растет!

Но разве из этого правила нет исключений? Конечно, есть. Возьмем, к примеру, 1929 год. К 1932 году вы потеряли бы 90% своих инвестиций в Доу. Чтобы возместить эту потерю, нужно было ждать 25 лет!

Опять же, ретроспективный анализ — наиболее совершенный метод инвестирования, поскольку он всегда верен. Но имеет значение, конечно, то, что происходит с этого момента.

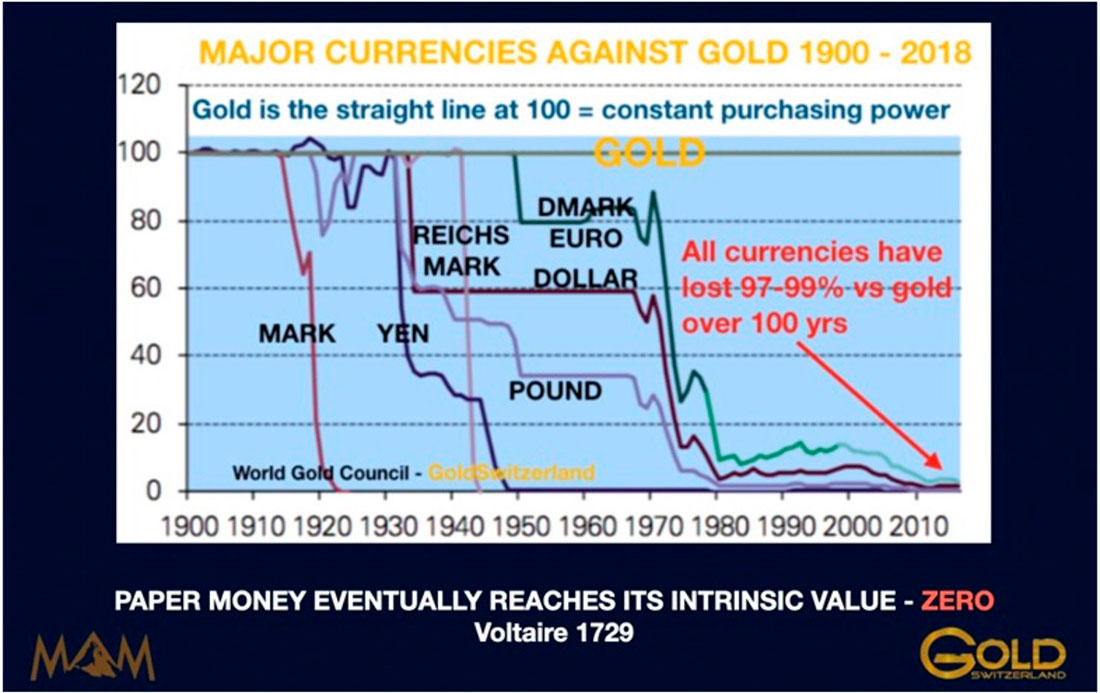

Не измеряйте свое богатство в бесполезных фиатных валютах

Ошибка большинства инвесторов заключается в том, что они измеряют свое богатство валютой, которая потеряла 98% своей стоимости за 50 лет. Это все равно что жить в стране фантазий. У вас есть иллюзия, что ваше богатство растет, в то время как на самом деле деньги, которыми вы его измеряете, обесцениваются.

С 1971 года сильный доллар потерял 79% по отношению к швейцарскому франку и 98% по отношению к реальным деньгам — золоту.

Поэтому, если вы посмотрите на РЕАЛЬНЫЙ рост ваших активов с 1971 года, вы должны дисконтировать его на 98%. И тут же возникнет вопрос, куда делись ваши деньги?

Что ж, ваши деньги были конфискованы вашим правительством. С начала 1930-х годов США потратили больше денег, чем собрали налогов, и компенсировали разницу созданием фальшивых денег, называемых долларами.

Постоянный бюджетный дефицит привел к постоянно растущему долгу и большей печати денег. И когда вы создаете деньги из воздуха, как это делали США и большая часть мира с 1971 года в ускоренных темпах, ваша валюта обесценивается.

Но поскольку у 2/3 американцев нет действующего паспорта, они никогда не осознают, что их валюта уничтожается.

Американцы, которые уехали в Швейцарию в 1971 году и вернулись сегодня, обнаруживают, что их доллар потерял 80% своей покупательной способности. Намного лучше быть швейцарцем и обнаружить, что, путешествуя по США, все на 80% дешевле, если измерять в швейцарских франках.

Поэтому я советую любому инвестору измерять свое богатство в реальном выражении, например, как стоимость Биг Мака. В 1970 году Биг Мак стоил около 60 центов. Сегодня тот же Биг Мак стоит $4 доллара, что на 85% снижает покупательную способность доллара.

Еще лучше измерить унции или граммы золота. Как единственная валюта, которая выжила в истории, а также единственная валюта, которая сохраняла свою покупательную способность на протяжении тысяч лет, золото, несомненно, является королем денег.

Во времена Римской империи на унцию золота можно было купить хороший костюм. То же самое можно сделать и сегодня. Так что со временем золото не растет в цене. Все, что оно делает, — это сохраняет стабильную покупательную способность.

Зачем инвестировать в золото?

Что ж, бесполезно хранить золото, если:

- Правительство сохраняет профицит.

- Ни государственный, ни частный долг, ни денежная масса не увеличиваются более чем на (очень скромную) инфляцию.

- Существует разумная денежно-кредитная политика, при которой деньги не печатаются.

- Инфляция на нуле или почти нулевая. Целевой показатель инфляции в 2% — это нонсенс, поскольку он увеличивает цены вдвое за 36 лет.

- Валюта сохраняет свою реальную стоимость, что почти неизбежно при соблюдении вышеуказанной политики.

Итак, добро пожаловать в Шангри-Ла!

Описанная выше финансовая и денежная система никогда не существовала в истории, за исключением очень ограниченного периода времени. Вот почему ни одна валюта не выжила.

В наше время Швейцария, вероятно, единственная страна с системой, которая несколько напоминает приведенное выше определение.

Итак, на фоне этих грандиозных фондовых рынков, зачем инвестировать в золото?

Во-первых, физическое золото — лучший актив для сохранения богатства. Золото, находящееся непосредственно вне финансовой системы, защищает от следующих рисков:

- Систематических;

- Финансовых;

- Монетарных;

- Контрагентских.

Ни один другой актив в истории не служил идеальной страховкой на протяжении 5000 лет. Земля, возможно, также является хорошим долгосрочным активом для сохранения благосостояния, но ее нельзя транспортировать, нелегко разделить и она неликвидна.

Риск на финансовых рынках сейчас больше, чем когда-либо в истории, поскольку мы приближаемся к концу огромного «пузыря всего».

Любой, кто сегодня не имеет физического золота в качестве страховки от этих рисков, должен рассматриваться как полностью безответственный по отношению к своим заинтересованным сторонам, будь то его семья, акционеры, инвесторы или пенсионеры.

Но у безответственного защитника теперь есть последний шанс, поскольку золото сегодня так же дешево, как в 1971 году или в 2000 году по отношению к денежной массе США.

Золото вскоре достигнет уровней, которые сложно представить сегодня

Мой коллега Мэттью Пайпенбург недавно ответил на вопрос, почему золото не растет. Он заявил, что к концу десятилетия золото должно достичь $4.000 долларов. Я полагаю, что он основывал это заявление на отчете «In Gold We Trust» нашего хорошего друга и советника MAM Ронни Стоферле, который установил ценовую цель золота на $4.800 долларов к 2030 году.

Я считаю, что эта цель слишком консервативна. Я уже более 10 лет официально заявляю, что в сегодняшних деньгах золото достигнет $10.000 долларов. Но этот прогноз, как и все другие, совершенно бессмысленен. Как я уже говорил выше, измерять золото в валюте, которая обесценивается с каждым днем, абсолютно бесполезно.

Есть только одна действительная мера золота. Это то, сколько унций или граммов вы держите. Любые другие меры совершенно бессмысленны.

Самый ценный актив, которым владеет большинство людей, — это их семья. Кто оценивает ее в долларах?

Рынок недвижимости с пузырем также оценивается в деньгах, особенно потому, что дешевые и неограниченные деньги ежедневно повышают цены. Но собственный дом не стоит оценивать в долларах. Вы покупаете дом, который можете себе позволить, и после этого никогда не должны думать о его стоимости, а только как о доме.

Тем не менее большинство людей не могут отличить инвестиционный актив или актив, приобретенный для удовольствия или сохранения богатства, и будут настаивать на ежедневном анализе его стоимости.

Возвращаясь к прогнозам по золоту, как обычно, существует огромный спред между максимумом и минимумом.

Две крайности: например, в отчете «In Gold We Trust» — $4.800 долларов в 2030 году и прогноз Джима Синклера — $50.000 долларов в 2025 году и $87.000 долларов в 2032 году.

Если бы меня заставили выбрать, я бы поддержал мнение Джима относительно $50.000 долларов в 2025 году. Но я возвращаюсь к единице измерения, то есть к доллару в данном случае.

Если кто-то может сказать мне, что будет, например, с долларом к 2025 году, я дам вам более точный прогноз.

Лично я очень давно считаю, что мы будем рассматривать гиперинфляцию как предпоследнюю фазу, завершающую этот вековой цикл в истерической и отчаянной попытке центральных банков спасти систему.

Эти тщетные попытки, конечно, потерпят неудачу, но приведут к полному обесцениванию доллара и всех валют.

В чем измерять золото, когда доллар обесценивается?

Более важно то, что золото не только сохранит покупательную способность, но и значительно превзойдет все классы активов.

Для справки, в Веймарской республике золото достигло 100 триллионов марок.

Но, как я упоминал выше, гиперинфляция, которая может произойти в следующие 5 и максимум 10 лет, является лишь предпоследней фазой нынешней денежной системы.

Заключительной фазой будет полное обрушение всех классов активов, таких как акции, облигации и собственность, и дефляционная депрессия.

Затем золото также упадет с чрезмерно высоких уровней. Но поскольку золото будет единственными деньгами в течение определенного периода, оно по-прежнему будет очень хорошо расти по сравнению с другими активами.

Помните, что в этом нет ничего нового. Так происходило на протяжении всей истории. Но из-за размера пузыря взрыв будет сильнее, чем когда-либо в истории.

В такой депрессии сильно пострадают все, даже обладатели золота. Но, как и в любой кризис в истории, физическое золото будет лучшей страховкой, которой вы можете владеть.