Правительства, вероятно, продолжат печатать деньги для выплаты своих долгов обесцененными валютами.

Это самый простой и наименее спорный способ снизить долговую нагрузку без повышения налогов.

Как сказал американский миллиардер Рэй Далио, управляющий хедж-фондом и филантроп, который с 1985 года работал в крупнейшем в мире хедж-фонде Bridgewater Associates:

Наличные — это мусор.

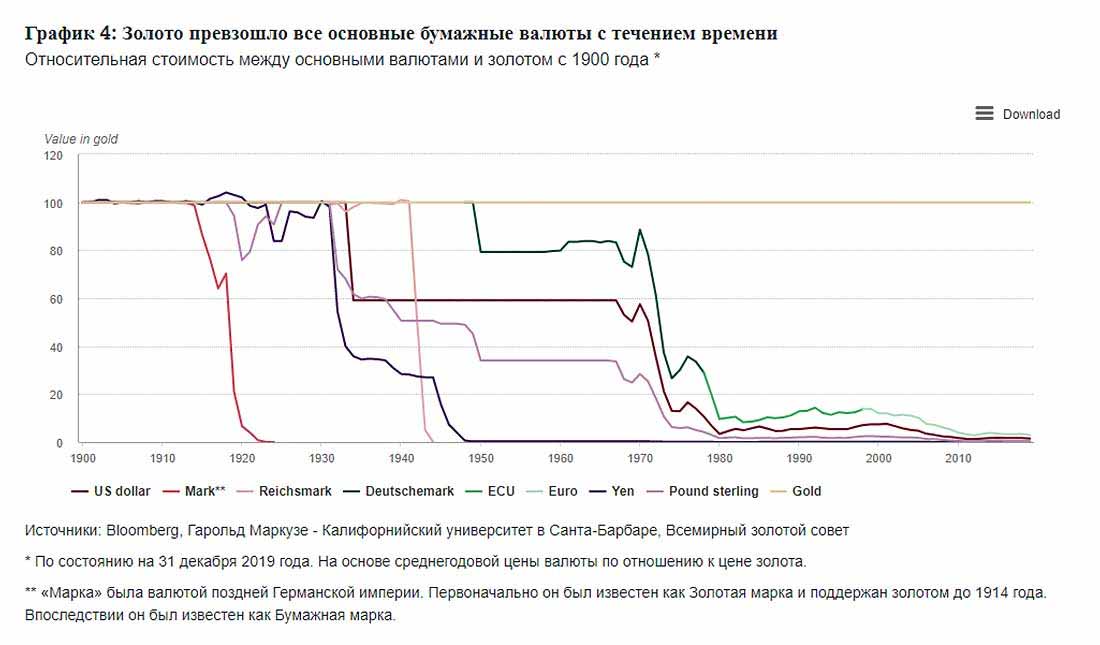

Ниже представлен график из отчета Всемирного Совета по золоту (WGC) — единственный, по мнению Стивена Флуда, который сегодня имеет мировое значение.

Ключевые моменты:

- Золото можно производить только под 1,6% годовых. Это относительная константа.

- За последние 20 лет золото приносило доход 8% годовых в евро и 9% в долларовом эквиваленте.

- Доходность золота за последние 50 лет составила около 12% годовых в евро и 10% в долларах.

- Население мира растет на 1,1% в год.

- Денежная масса долларов США, находящихся в обращении, согласно определению денежной базы M1, выросла на 41% за последний год по данным на ноябрь 2020 года.

За тот же период золото, которое в октябре 2019 года торговалось по $1.465 долларов, подорожало на 25% до $1.812 долларов. Это ошеломляет, поскольку покупательная способность наличных денег на Вашем банковском счете упала (или скоро упадет) на ту же величину — он будет обесценен инфляцией, когда цены начнут расти темпами, намного превышающими доход населения, и это вызовет некоторые очень опасные экономические последствия для общества.

За последние 20 лет мы были свидетелями чрезвычайных финансовых потрясений, и каждый раз власти тянулись к одному и тому же старому эликсиру — наращиванию долгов! От пузыря на фондовом рынке Nasdaq в 2000 году до глобального финансового кризиса с 2008 по 2012 годы, кризиса суверенного долга в 2007 и 2008 гг, а теперь и пандемии Covid 19 — если не причина, то лекарство в каждом случае было одним и тем же — увеличение долга, чтобы погасить рыночный пыл и заставить рынок подчиниться.

Власти ни разу не пытались изучить факторы, которые привели к этим кризисам, и устранить их, чтобы они не повторились снова.

Между тем, на горизонте назревают огромные риски: политика сплоченности ЕС после Брекзита, подъем Китая как экономической сверхдержавы, демографические бомбы замедленного действия, растущий экологический кризис и, самое главное, потенциальная катастрофическая потеря доверия к рынку в результате глобального долгового кризиса.

С 2000 года мировой инвестиционный спрос на золото увеличивался в среднем на 14% в год, а цены на золото за это время выросли в 4 раза.

Исторически все основные валюты были привязаны к золоту. Ситуация изменилась в 1971 году, когда Никсон закрыл «золотое окно», и доллар США стал полноценной бумажной валютой, поддерживаемой только авторитетом казначейства США. С тех пор фиатные валюты или валюты, поддерживаемые только правительствами, которые ими управляют, резко упали в цене.

Фиатные валюты всегда в конечном итоге терпят неудачу, как это красноречиво показывает график WGC. Это вопрос времени, как в игре с музыкальными стульями — если Вы не хотите, чтобы Вас застали врасплох, когда музыка остановится. Как по команде сильные мира сего ищут альтернативы.

Вы заметите, что заголовки новостей разлетаются, как воздушные змеи на ветру: об инновациях, криптовалютах, глобальных падениях на рынках, прощении долгов и т. д. Все они означают одно и то же: смерть денег и, как следствие, сбережений многих людей.

В основе дела лежит не какой-то глобальный заговор, как некоторые пытаются заставить нас думать. Это нечто гораздо более безобидное и опасное. Это называется «апатия». Видите ли, люди обычно пассивны и ленивы во многих отношениях, особенно в вопросах, которые они считают сложными и не относящимся к лично к ним. Чаще всего они становятся активными только тогда, когда на их пороге возникает проблема. Политики, чиновники и технократы, которым платят за решение этих сложных вопросов, также ленивы. Они бы предпочли, чтобы люди не задавали сложных вопросов, не поднимали шума и не раздражали никого.

Наибольшая ответственность за это лежит на так называемой свободной прессе и академической братии, чья задача как раз в оценке и проверке целостности систем, на которые мы полагаемся. Вся эта публика обычно снимает с себя ответственность различными отговорками, в глубине души сознавая опасности и надеясь, что кто-то другой с ними разберется. Только общественность может способствовать изменениям, и ей нужно проявить активность, пока не стало слишком поздно.

Золото: «лучший друг» инвестора

Говорят, что только настоящий друг может сказать нам то, что мы иногда не хотим слышать. В том же смысле и золото кричит всем, кому не терпится услышать, что происходит что-то очень-очень гнилое.

Почему золото невосприимчиво к чрезмерным денежным махинациям? — ответ кроется в очень простом факте. Это случается очень и очень редко. Кроме того, золото активно продается по всему миру, и его нельзя напечатать наподобие бумажным деньгам. Ценность золота, как хранилища богатства, выходят за рамки границ языка, культуры и времени. Золото ценно еще и тем, чем оно не является (в смысле долга и ответственности), и тем, чем оно является — редким и желанным.

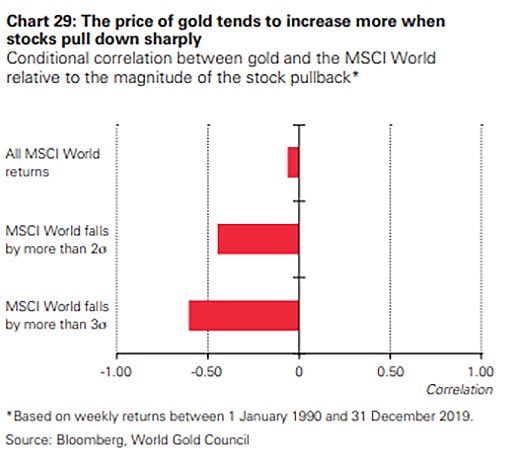

Взгляните на график: почти 30 лет аналитики World Gold Council изучали, как цена золота реагирует на падение рынков. Они измеряют падение в стандартных отклонениях, чтобы обозначить степень колебаний, ощущаемых на рынке. Степень реакции золота минимальна, пока экономическая ситуация не станет лишь немного опасней.

Таким образом: когда все в порядке, золото никак не реагирует, как и друг, который давно не звонил, зная, что у Вас все хорошо.

Средняя степень — вот где золото начинает реагировать. Когда на рынках наблюдается сильное падение с точки зрения нормального диапазона, цена золота начинает движение в обратном направлении, и растет тем быстрее, чем стремительнее падает рынок. В этой ситуации золото действует как преграда: сигнализирует, регулирует и защищает от неблагоприятного события. Именно такое поведение подкрепляет репутацию золота как отличного диверсификатора портфеля от рисков. Это сродни тому, как друг смотрит на Вас в конце вечеринки и указывает на часы, когда Вы уже вскарабкались танцевать на стол.

Последняя степень — это когда золото (как Ваш друг) вытаскивает Вас и Ваши финансы из адского пламени: рынок уже сильно распродан, а золото движется в безопасном направлении и растет. За каждый потерянный $1 доллар золото возвращает Вам почти 60 центов.

Имейте ввиду: когда пресловутые экскременты полетят в своих фанатов, у нас уже не будет рынка для многих активов, и люди будут их продавать по центу за доллар.

Поздно покупать золото, когда дом уже горит. Вы должны войти в него до того, как начнется пожар.