Золото недооценено по сравнению с акциями

Фрисби обратился к своему многолетнему опыту и воссоздал в памяти траекторию цен на золото с конца 1990-х годов до наших дней.

Однако это не просто ностальгия. Фрисби указал на три важных ценовых рубежа в истории золота: $250 долларов в 1999 году, $1.910 долларов в 2011 и $1.920 долларов сегодня. Почему именно на них?

В 1999 году золото торговалось на минимуме $250 долларов, и в этот период канцлер казначейства Британии Гордон Браун продал более половины золотого запаса страны на дне рынка без особого повода.

В оправдание Гордона Брауна можно сказать, что он предположил, будто золото больше не является разумной инвестицией. (Но чем он его заменил? Понятия не имею). В 1999 год пузырь доткомов был близок к своему пику. Инвестиции в активы безопасности вышли из моды. В моде были убыточные быстрорастущие технологические компании — и да, это звучит знакомо.

Пузырь доткомов лопнул, рынки рухнули, и вслед за ним надулся еще один пузырь — тот, который история запомнила как Великий финансовый кризис. Гордон Браун, вероятно, был сильно раздосадован в день, когда в 2011 году золото достигло своего исторического максимума $1.920 долларов, поднявшись с 1999 года на 668%.

Фрисби отмечает, что пик цен на золото в 2011 году стал кульминацией исторического бычьего тренда, который длился несколько лет. И, как это всегда происходит после продолжительного роста, последовавшая коррекция была значительной. И вполне возможно, душераздирающей для некоторых владельцев золота. (Однако даже самые низкие ценовые уровни 2013 и 2014 годов были существенно выше цены продажи Банка Англии).

Перенесемся в сегодняшний день — цены на золото снова превысили отметку $1.920 долларов. Означает ли это, что драгметалл находится на пике очередного бычьего рынка? Фрисби так не думает.

Если взять соотношение индекса S&P 500 и золота 2011 года и рассчитать эквивалент с учетом текущих значений, золото должно стоить $5.700 долларов за унцию.

Это, конечно, довольно спорно. В настоящее время оценка S&P 500 примерно на 30% выше, чем тогда. Таким образом, золото значительно недооценено по сравнению с акциями даже после того, как их цены упали с «крайне завышенных уровней» до «всего лишь в два раза выше исторических средних». Фрисби не думает, что золото обязательно вырастет до $5.700 долларов — это возможно, но, на мой взгляд, скорее акции продолжат падать к более реалистичным ценовым уровням.

Таким образом, либо золото вырастет, чтобы соответствовать S&P 500, либо S&P 500 снизится до разумных цен. В любом случае, предсказывает Фрисби, владельцы золота окажутся в выигрышном положении.

Рекордные данные о продажах британского монетного двора

Королевский монетный двор Великобритании объявил, что продажи золота увеличились на 25% г/г, а продажи серебра за тот же период поднялись на 29%. Самый большой объем месячных продаж был зафиксирован в марте, когда российско-украинский конфликт подстегнул спрос на активы-убежища и подтолкнул золото к новому историческому максимуму.

Интересно, что число новых покупателей выросло на 5%, так что спрос стимулировали не только опытные, но и новые инвесторы, заинтересованные в сохранении своих сбережений.

Эндрю Дики, директор британского монетного двора по инвестициям в драгоценные металлы, оптимистично оценивает перспективы драгметалла на этот год. Он сказал, что опасения по поводу рецессии, общая неопределенность и турбулентность на рынке криптовалют должны способствовать росту спроса на золото:

Многие финансовые эксперты ожидают, что в этом году тенденции останутся в силе, что повысит уровень доверия инвесторов в драгоценные металлы после предупреждений МВФ о рецессии. Как показывает история, золото росло во время рецессий, так как металл всегда считался «убежищем».

Продажи Монетного двора США, похоже, отстают от показателей британской компании. Дело в недостатке спроса, или есть что-то еще? Из всех данных о продажах драгметаллов, которые обнародовал американский монетный двор, больше всего внимание привлекают продажи серебра. Например, в этом месяце было продано 3.499.000 серебряных монет «Американский Орел» весом в 1 унцию по сравнению с 5.001.000 монет, проданных в январе прошлого года.

Догонят ли продажи серебряных «Орлов» январские продажи прошлого года? Вернее будет спросить: если этого не произойдет, можно ли верить, что это связано с отсутствием спроса? Уже давно известно, что Монетный двор США испытывает трудности с поставками серебра.

Если общий объем продаж за этот месяц окажется ниже прошлогодних продаж серебряных «Американских Орлов», в то время как другие мировые монетные дворы публикуют рекордные цифры, можно будет заключить, что проблема не в спросе.

Скорее, Монетный двор США не в состоянии удовлетворить спрос. Надеюсь, премии не взлетят до заоблачных значений, которые шокировали покупателей серебра в разгар паники из-за пандемии.

Тем не менее, купить серебро заранее не будет лишним — на всякий случай.

Почему страны накапливают золото во время роста процентных ставок

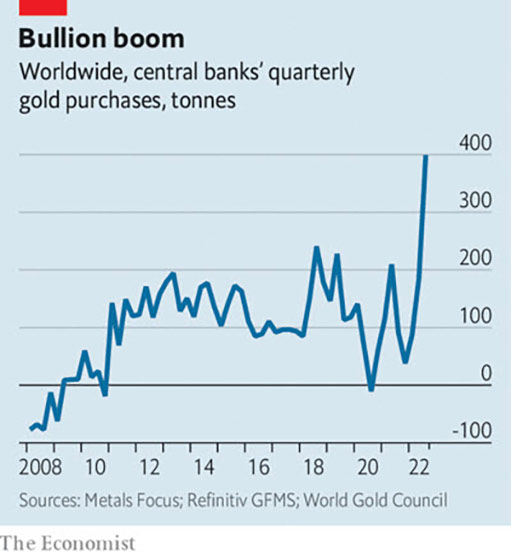

Не так уж часто официальный сектор привлекает всеобщее внимание на рынке золота, но сейчас именно тот случай. И не просто так! Во всем мире центральные банки не скупали золото такими темпами в течение 50 лет.

Это вовсе не совпадение, что в последний раз центробанки скупали золото в 1967 году, когда металл все еще был мировой резервной валютой. И это важно. В 1967 году центральные банки покупали золото, потому что к нему были привязаны валюты. Теперь драгметалл представляет собой нечто иное.

Kitco провел углубленный анализ и выяснил, почему страны скупают золото в период роста процентных ставок и стремительного повышения инфляции. Это длинная история, которую, однако, можно охарактеризовать одним предложением. Или, если на то пошло, одним словом: независимость.

Потребность в независимости возросла из-за превращения доллара США в оружие. В ответ на российско-украинский конфликт США заморозили долларовые активы России. Перегнули ли Штаты палку? Боюсь, что да.

Сухи Ютла, соучредитель и главный операционный директор MarketOrder, выразилась следующим образом:

В последние месяцы многие центральные банки накапливали золото — возможно, из-за роста инфляции, но это также может быть частью стратегии, которая поможет им защититься от санкций.

БРИКС — своего рода торговый конкурент западных объединений. В БРИКС входят страны, которые были отрезаны от западной финансовой системы, и мириться с этим они не будут. И какую бы цель они ни поставили для дальнейшего развития союза, золото последует за ними.

По словам Уильяма Стэка, финансового консультанта Stack Financial Services LLC, все больше стран будут использовать золото в качестве торгового механизма или, в некоторых случаях, для поддержки других торговых механизмов — будь то местные/региональные валюты или цифровые активы.