После заседания ФРС цена на золото резко опустилась.

Драгметалл подешевел на $80 долларов, снизившись на 4,4% в начале торгов в четверг.

На данный момент золото потеряло 8% с недавнего максимума около $1.920 долларов. Более того, цена на драгметалл сейчас примерно на 15% ниже своего исторического максимума в $2.090 долларов.

В четверг на рынке золота наблюдалось одно из самых сильных нисходящих движений за год.

Пять дней непрерывных продаж вызывают логичный вопрос у многих участников рынка: «Торговля золотом подошла к концу?»

Что стоит за распродажей золота?

Простой ответ — ФРС. Но что именно сделала ФРС, чтобы инициировать одну из самых мощных распродаж золота за последние годы? Стали ли причиной разговоры о повышении ставок к концу 2023 года?

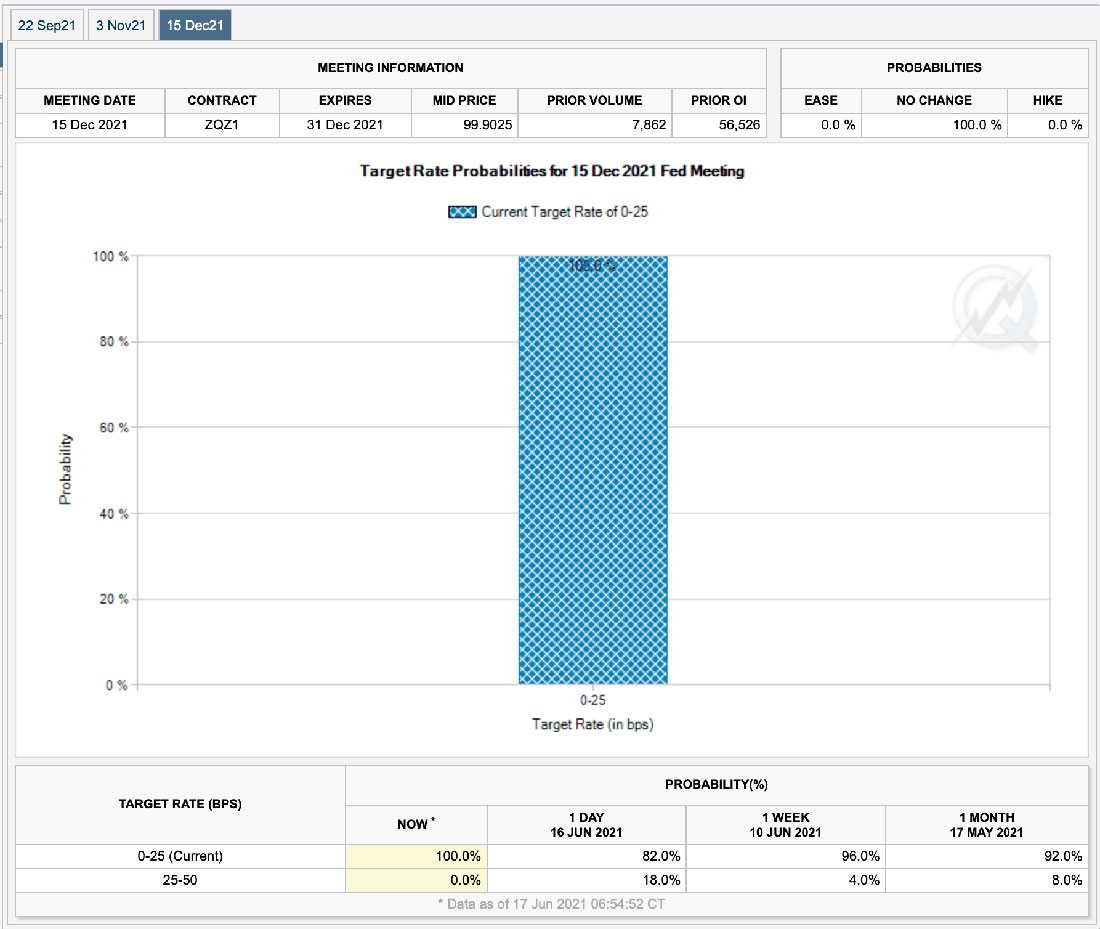

Такое умеренное повышение звучит не так уж плохо, при условии, что мы сможем оставаться в среде с нулевой базовой ставкой еще 1-2 года. Более того, председатель Пауэлл сказал, что точечные графики следует рассматривать с некоторой долей скептицизма, подразумевая, что траектория повышения ставок может быть даже более постепенной, чем предполагалось. Интересно, что инструмент наблюдения за ФРС CME перешел с 18% -ной вероятности одного повышения ставки к концу этого года до 0% -ной вероятности.

Таким образом, если Федрезерв звучал по-ястребиному, этого не было заметно, но золото все равно распродается. Кроме того, что, если ФРС скромно повысит процентные ставки через год, два или три. Это не похоже на то, чтобы эталонная ставка увеличилась до 5% или даже 3%, если на то пошло. Возможно, ФРС в конечном итоге добьется нескольких повышений ставок, но сомнительно, что доходность может заметно вырасти по сравнению с текущими уровнями. Следовательно, казначейские облигации и другие «безопасные» облигации, вероятно, будут обеспечивать очень ограниченную или отрицательную с поправкой на инфляцию доходность в будущие годы, создавая благоприятные условия для будущего золота. Кроме того, ФРС продолжает расширять денежную базу США, предоставляя больше причин для инвестиций в золото и другие устойчивые к инфляции активы.

Золото искало повод для распродажи?

Несмотря на исключительно благоприятный фон для золотодобывающих компаний, рынок золота остается нестабильным. Золото часто торгуется относительно технических уровней, и значительные распродажи могут происходить в периоды событий, связанных с новостями ФРС.

Золото продемонстрировало мощное ралли после того, как образовало двойное дно около ключевой поддержки в $1.670 долларов. Золото подорожало примерно на 15% за короткий период. Драгметалл потерял импульс, поскольку не смог решительно преодолеть сопротивление на уровне $1.900–$1.920 долларов, и затем наступил день заседания ФРС. Золото уже начало падать в связи с решением ФРС, и разговоры о будущем повышении ставок дали участникам рынка прекрасный повод для получения большей прибыли от золота и других металлов.

Принципиально ничего не изменилось

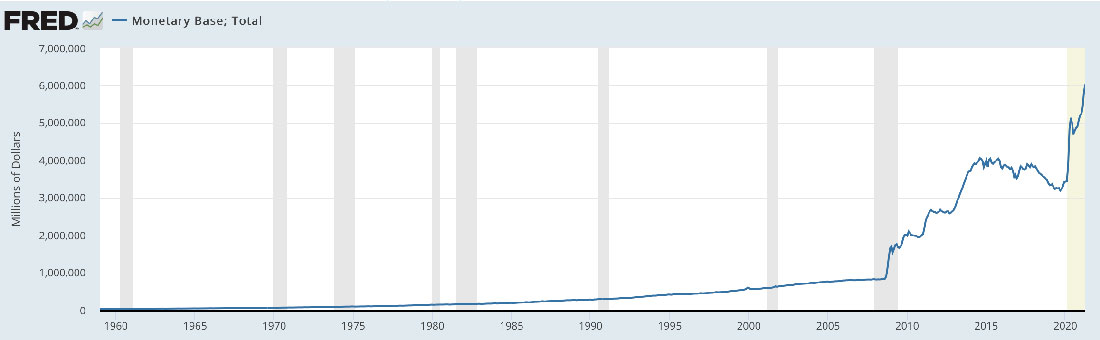

Мы по-прежнему находимся в самой благоприятной экономической среде в истории. В результате денежная база продолжает расширяться, а долг — расти. Более того, инфляция увеличивается, а казначейские облигации остаются на низком уровне.

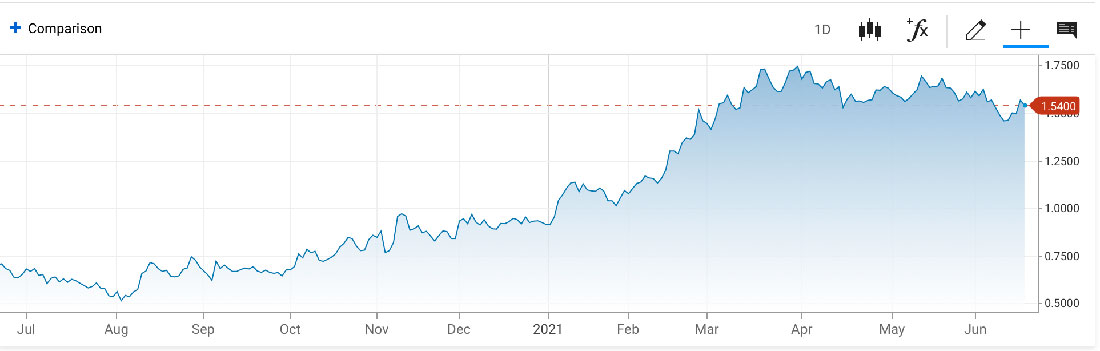

Примечательно, что потребительская инфляция составляет 5%, а доходность 10-летних казначейских облигаций — около 1,5%. Эта динамика означает, что инвесторы теряют около 3,5% в год по некоторым из наиболее распространенных казначейских облигаций с поправкой на инфляцию. Эта отрицательная скорректированная на инфляцию доходность делает золото чрезвычайно привлекательным по сравнению со многими надежными инвестициями, связанными с облигациями.

Более того, расширение денежной базы исторически очень тесно коррелировало с повышением цены на золото. Доллар США полностью отделился от золотого стандарта в начале 1970-х годов. До этого времени золото стоило стабильно $35 долларов за унцию. К 2000 году золото торговалось по цене около $290 долларов за унцию, что примерно на 700% больше.

Между прочим, денежная база выросла примерно с $75 миллиардов долларов до более чем $600 миллиардов долларов за тот же период времени, то есть примерно на 700%. Теперь, после финансового кризиса 2008 года, денежная экспансия началась. К 2020 году и денежная база, и цена золота выросли примерно на 4400% по сравнению с уровнем 1970 года. Однако цена на золото отстает от роста денежной массы в этом последнем цикле смягчения. Денежная база сейчас составляет примерно $6 триллионов долларов, что примерно на 8000% больше, чем в 1970 году. Тем не менее, цена на золото выросла только примерно на 4800%, поскольку драгметалл не поспевает за быстрой печатью денег в последние годы.

Это отставание может оказаться временным, и золото должно вырасти примерно на 67%, чтобы догнать рост денежной базы. Повышение на 67% относительно текущих цен приведет к тому, что золото будет стоить около $3.000 долларов за унцию. Также нет гарантии, что денежная база перестанет расти или уменьшится. При наличии всех переменных, таких как огромный долг, торговый дисбаланс в США, инфляция и низкие процентные ставки, денежная база, вероятно, будет дальше только расширяться.

Заключение

ФРС может незначительно повысить ставки в 2022 или 2023 году, но, учитывая огромную нагрузку государственного долга на 128% по отношению к ВВП, процентные ставки вряд ли существенно вырастут. Более того, ФРС ставит точки на будущее. Кроме того, председатель ФРС говорит, что точечные графики «следует воспринимать с недоверием». Инфляция здесь, и теперь доходность казначейских облигаций низкая. Более того, долг продолжает расти, а денежная база — расширяться. В результате рынки находятся в самой благоприятной денежно-кредитной атмосфере в истории. Тем не менее, золото распродается. Да, финансовые рынки могут быть иррациональными, и эта значительная распродажа может стать отличной возможностью для покупки золота.