Сейчас золото торгуется примерно на том же уровне. Тем не менее, это мини-ралли следует рассматривать в контексте предшествовавшего крутого спада. С промежуточного пика в $1.951 доллара за унцию 6 ноября цена золота опустилась до $1.769 30 ноября — за три недели общее падение составило 9,3%. Этот стремительный шаг вниз стал последним этапом среднесрочного падения с уровня $2.063 долларов, достигнутого 26 августа 2020 года. С этого исторического максимума золото обвалилось на 14,3% за три месяца.

Такое сильное падение насторожило инвесторов. Неужели бычий рынок золота закончился? Движется ли золото к диапазону $1.200-$1.400, где оно торговалось с начала 2016 до середины 2019 года?

Говоря конкретнее, инвесторы хотят знать, является ли улучшение ситуации на прошлой неделе признаком того, что грядет новое ралли, или это был просто небольшой скачок в рамках долгосрочного нисходящего тренда.

Мой ответ: бычий рынок еще не закончился. Золото не вернется к отметке $1.400 долларов. И сейчас оно готово двигаться к $2.000 долларов за унцию и выше.

Инвесторы в золото понимают, что произошло, но не все осознают почему. Причины недавнего падения цены золота объяснят почему ралли на прошлой неделе было реальным, а новые исторические максимумы не за горами. На снижение с августа повлияли четыре фактора.

Первый и самый мощный фактор — это рост процентных ставок. Ни для кого не секрет, что золото не приносит дохода и вынуждено бороться за место в портфеле инвестора с наличными деньгами и казначейскими облигациями. Примерно за три недели до пика золота, 4 августа 2020 года, доходность к погашению десятилетних казначейских облигаций достигла минимума 0,508%. С тех пор ставки неуклонно росли.

Еще 29 сентября ставка по десятилетним облигациям составляла всего 0,654%. Затем она поднялась до 0,970% 4 декабря. Повышение ставок спровоцировало увеличение капитальных убытков держателей и приток капитала от новых покупателей. Часть вливаний произошла за счет золота.

Второй фактор — это выборы. Большинство верило, что Байден станет президентом, а республиканцы возьмут под контроль Сенат, что предполагало новые крупные расходы. При этом худшие идеи прогрессивного крыла Демократической партии были отодвинуты на второй план. Такой сценарий — нирвана для фондового рынка. С приближением больших расходов и политическим тупиком в области экстремизма привлекательность золота как актива безопасности снизилась.

Третий фактор — вакцины против COVID и новые методы лечения вируса. Эти события укрепили в людях веру в то, что пандемия скоро закончится. Сочетание повсеместного открытия бизнесов и сдерживаемого спроса быстро восстановит устойчивый рост и снизит безработицу. Сильная экономика предполагает более высокие процентные ставки, что отрицательно сказывается на цене золота. Такая ситуация также предполагает повышение цен на акции. Позитивные экономические новости — еще одна причина отвернуться от золота.

Четвертый фактор — это технические данные и динамика рынка. «Цена» золота на самом деле не является стоимостью физического золота, если принять во внимание дефицит предложения и высокие комиссии. На самом деле речь идет о цене фьючерса на COMEX.

Торговля фьючерсами автоматизирована и основана на алгоритмах, имитирующих другие алгоритмы. В результате, когда цены снижаются, срабатывает больше заказов на продажу, нарастает импульс, достигаются уровни стоп-лосса, игроки с кредитным плечом покрывают свои убытки за счет большего количества продаж и т. д. Все это происходит в рекурсивной динамике, которая перекрывает фундаментальную оценку, основанную на денежной массе или экономических прогнозах аналитиков. Именно так сегодня работают автоматизированные рынки с использованием заемных средств.

Такая динамика рынка золота предполагает, что рост цены на драгметалл по-прежнему будет сдерживаться. Каков контртезис в пользу увеличения долларовой цены золота?

Прямо сейчас мои технические модели показывают, что долларовая цена золота будет значительно выше.

Ценовое движение на прошлой неделе не было аномалией нисходящего тренда. Это начало нового восходящего движения.

Процентные ставки, политика, экономические прогнозы и автоматическая торговля заставили долларовую цену золота опуститься, а затем они ускорили это снижение до уровня, который наблюдался недавно. Хорошие новости: ни один из этих факторов не является устойчивым. Все они скоро перестанут влиять на падение драгметалла, вернув цену золота к уровню в $2.000 долларов за унцию.

Процентные ставки по десятилетним казначейским облигациям колебались в течение последних десяти лет с общей тенденцией к снижению. Ставки достигли 3,6% в феврале 2011 года, затем упали до 1,38% в мае 2012-го. В декабре 2013 года они снова подскочили до 2,87%, а потом опустились до 1,28% в июле 2016-го. Еще один скачок привел к росту ставок до 3,10% в октябре 2018 года, а за ним последовало очередное падение до 0,50% в августе 2020-го.

Из данных следует, что за каждым скачком ставок следовало снижение. И каждый раз показатель был все ниже (1,38%, 1,28%, 0,50%). Причина ясна. Когда ставки повышаются на рассуждениях об инфляции, росте или «конце пузыря облигаций», вмешивается реальность и слабая экономика становится еще слабее, а ставки снова падают.

Рынок каждый раз выносит неверные суждения (но продолжает попытки). Облигационные медведи путают номинальные ставки (которые низки) с реальными (которые все еще относительно высоки). Эти высокие реальные ставки препятствуют росту.

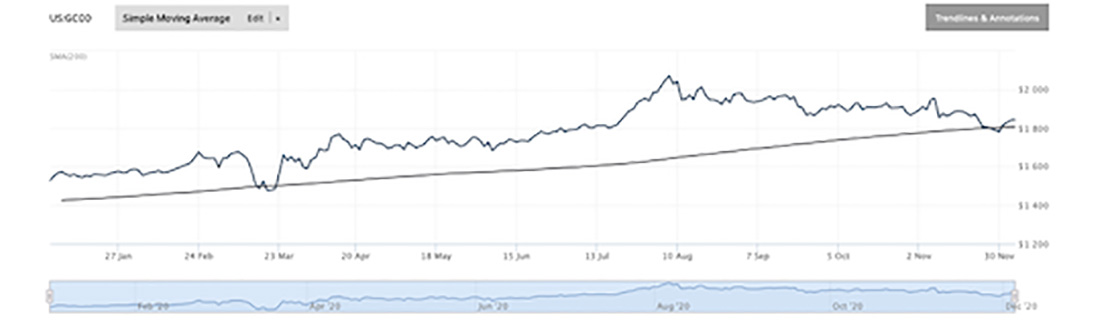

Устойчивость золота к этим периодическим повышениям ставок видна на графике ниже. Стоимость золота в долларах указана в двух вариантах: дневная цена закрытия и простая скользящая средняя за период с начала года до настоящего момента.

Кажется, что, несмотря на волатильность дневной цены закрытия, простая скользящая средняя имеет устойчивый восходящий тренд. Дневная цена ненадолго опустилась ниже скользящей средней только два раза:

- Первый раз это произошло 23 марта, когда спрос на ликвидность (из-за потерь по акциям) привел к распродаже золота, так как инвесторам пришлось искать деньги для покрытия маржин-колла.

- Второй случай произошел во время открытия рынка 30 ноября, когда более высокие процентные ставки и разговоры об огромном пакете расходов на борьбу с COVID подогрели ожидания относительно роста фондового рынка, что снизило привлекательность золота.

В обоих случаях цена золота быстро вернулась в строй вместе со скользящей средней. Восходящий тренд не прервался.

Сегодняшняя реальность такова, что число случаев коронавируса и смертельных исходов растет, приближаются новые ограничения, и мы движемся к новой рецессии. Ставки снова упадут, на этот раз примерно до 0,35% или ниже. Это спровоцирует мощный рост цены золота.

Рынки слишком довольны результатами выборов. Они рассчитывали на победу Байдена, республиканское большинство в Сенате и комбинацию больших расходов и политического тупика в прогрессивной сфере. Тем не менее, нельзя отметать вероятность того, что Сенат попадет в руки демократов после тура выборов в штате Джорджия 5 января 2021 года.

Победа Байдена и контроль республиканцев над Сенатом открывают дверь новой «зеленой» программе и многому другому. По мере того, как в ближайшие несколько недель внимание будет смещаться в сторону этих политических перспектив, акции будут падать, и золото — расти.

Радужный сценарий с кучей вакцин и возвращением растущей экономики также является миражом. Да, вакцины появились, но пройдет от шести месяцев до года, прежде чем массовая вакцинация поможет остановить пандемию. И хотя кризис в здравоохранении постепенно сойдет на нет, экономический ущерб останется.

Мы находимся в новой великой депрессии. Неблагоприятные последствия будут передаваться из поколения в поколение, а большинство закрытых малых предприятий никогда не откроются. Все больше людей и бизнесов становятся банкротами. Коронавирус все еще опасен. Безработица будет расти, тогда как новые ограничения вызовут очередную рецессию.

Опять же, фондовый рынок заложил в цены восстановление экономики на основе взвешенных по капитализации индексов, которые отдают предпочтение технологическим компаниям, создающим относительно мало рабочих мест. Реальная экономика малых и средних предприятий (около 45% ВВП и 50% всех рабочих мест) находится в ужасном состоянии. Все это вызовет рост сбережений, снижение потребления и сокращение участия рабочей силы.

Наконец, импульс — это улица с двусторонним движением. Те же силы, которые заставили рынок золота упасть, вызовут следующее ралли. Покупка порождает покупку, короткие позиции с кредитным плечом начнут закрывать, а роботы будут покупать, опасаясь не поспеть.

С августа золото столкнулось с препятствиями в виде более высоких ставок, политических тенденций, радужных экономических сценариев и увеличения темпов роста. Эти сдерживающие факторы вот-вот превратятся в драйверы роста, поскольку экономика замедляется, ставки падают, политическая неопределенность растет, а импульс становится повышательным.

Разумные инвесторы будут покупать золото, пока оно находится на дне, чтобы затем насладиться его ростом до $2.000 и выше.