Желание обладать золотом, это не самоцель. Цель обладания золотом — свобода и выгода.

Ральф Уолдо Эмерсон

В настоящее время существует большое количество научных и независимых исследований, доказывающих природу золота как актива безопасности и показывающих важность данного металла в инвестиционном и пенсионном портфелях. Данная часть распределения инвестиционных средств предназначена как для повышения доходности, так и для борьбы с общим уровнем волатильности.

Полезность золота для эффективно диверсифицированного портфеля была продемонстрирована в многочисленных научных статьях, которые включают в себя независимые исследования компаний по распределению активов Mercer Consulting и Ibbotson Associates, консалтинговой группы New Frontier Advisors и ведущего международного аналитического центра Chatham House.

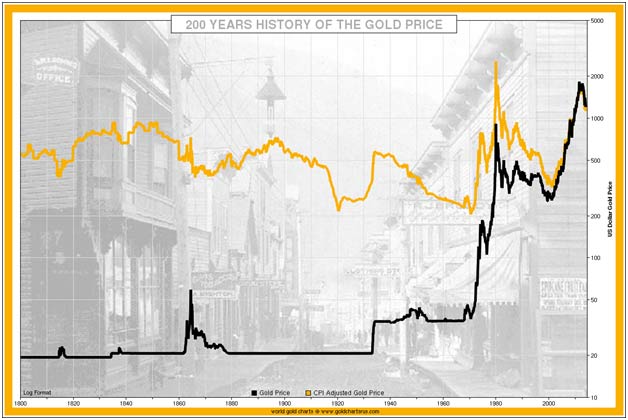

На протяжении тысячелетий желтый благородный металл защищал средства людей от инфляции и обесценивания валюты. Сама история показывает, как золото служило щитом в периоды обвала фондового рынка и рынка недвижимости, а также конфискации активов.

Золото в долларах США с 1971 по сегодняшний день (квартальный график) — Bloomberg

Что такое актив-убежище?

Таковыми называют инвестиции, чья стоимость сохраняется или растет в моменты нестабильности на рынках. Инвесторы вкладываются в активы безопасности, чтобы ограничить возможные потери в случае рыночных спадов. Однако понятие «тихой гавани» меняется вместе с рыночными условиями, и то, что считается «безопасным» вложением на одном нисходящем рынке, может быть катастрофической инвестицией на другом.

Академические исследования

С начала финансового кризиса число исследований в отношении золота значительно возросло. Представители академических кругов начинают сходиться во мнении, что благородный металл в полной мере выполняет роль актива-убежища.

В последние годы специалисты тщательно изучают качества желтого драгметалла как инструмента хеджирования и актива безопасности. По словам Шермана (1982), выделение 5% от общего портфеля на золото приводит к снижению риска и более высокой доходности.

Исследование, проведенное Хильером, Дрэйпером и Фаффом (2006), предлагает выделять небольшой процент на различные драгоценные металлы, среди которых золото выступает в качестве наиболее эффективного диверсификатора. В более свежем исследовании Баур и МакДермотт (2010) подтвердили, что желтый металл является отличным способом хеджирования для инвесторов в акции и безопасным убежищем для вкладчиков в облигации на международном уровне.

Квартальный график изменения цены золота в долларах США с 1971 по сегодняшний день — Bloomberg

Возможно, на данный момент роль и место золота в портфеле являются наиболее изученной областью. В своем исследовании Бруно и Чинкарини предлагают неамериканским инвесторам выделять 10% на вложения в золото. Фондам национального благосостояния Шерер рекомендует вкладывать в данный актив 5-10%. Семейным инвестиционным фирмам и состоятельным частным лицам Клемент и Лоншан (2010) советуют отводить от 5 до 10%.

Люси, Поти и соавторы (2006) рекомендуют инвесторам, заинтересованным в защите от падения на рынке, распределять от 6 до 25% средств на вложения в золото в зависимости от периода времени и других включенных активов. Бару и Люси (2010) предоставили первый статистический тест, демонстрирующий, когда драгметалл действует как безопасное убежище, а когда — как инструмент хеджирования.

В ноябре 2011 года на конференции, организованной Банком международных расчетов (BIS), ЕЦБ и Всемирным банком, была представлена научная статья доктора Константина Гурджиева и доктора Брайана Люси.

Их анализ так же ясно показал важность золота для диверсифицированного портфеля, ведь желтый металл одновременно является способом хеджирования и активом безопасности.

Независимые исследования и исследования по распределению активов

Многие работы показали, что драгоценные металлы являются одним из немногих классов активов с положительным коэффициентом корреляции с инфляцией. По мнению экспертов по распределению активов Ibbotson Associates, драгметаллы имеют наиболее позитивную взаимосвязь с инфляцией. Согласно Ibbotson, со стратегической точки зрения, портфель может снизить риски и повысить доходность при 7-15% распределения на слитки из благородных металлов.

Всестороннее изучение так же провела независимая исследовательская фирма Wainwright Economics. По ее словам, золото является наиболее эффективным индикатором роста инфляции. Их исследование также доказывает эффективность желтого металла в качестве защиты от инфляционных шоков (с одновременным использованием других средств) и показывает, что он является наиболее точным показателем будущей инфляции.

Движение золота и S&P 500 с 1998 года по сегодняшний день — Bloomberg

Wainwright Economics подтвердила, что золото — превосходный индикатор инфляции по сравнению с другими индексами и нефтью. Исследование поддерживает важность использования данного металла в качестве хеджирования от экстремальных событий и экономических потрясений, включая инфляционный шок. Поскольку золото — это актив, который растет вместе с инфляцией, он является отличным выбором для использования наряду с индексированными облигациями.

Анализ Oxford Economics от 2011 года показал, что золото является хорошим средством защиты как от инфляции, так и дефляции.

Другие независимые исследования подтвердили уникальную роль золота в качестве диверсификатора и основного актива в портфелях инвесторов, особенно в период повышенного валютного, инвестиционного и системного риска. В своем исследовании в 2012 году New Frontier Advisors (NFA) продемонстрировали, что желтый металл является важным элементом портфеля, особенно для европейцев и инвесторов, чьи вклады зависят от евро.

Изучение этого вопроса Всемирным советом по золоту показало, что увеличение денежной массы на 1% приводит к росту цены золота в среднем на 0,9% шесть месяцев спустя. Если денежная масса в еврозоне возрастет, стоимость благородного металла поднимется на 0,9% в течение полугода.

Кроме того, золото является отличным показателем скорости обращения денег, особенно в США. Цена актива прогнозирует увеличение скорости обращения денег и интерпретирует ее как будущую инфляцию.

Золото — это хорошая защита от негативных событий и различных рисков. Согласно исследованию, проведенному Mercer, так называемая условная стоимость на риск может быть значительно снижена путем вложения всего 5% средств в золото. Этот параметр риска (также называемый ожидаемой потерей) определяет степень отклонения в случае экстремального события.

Изменение индекса доллара США (USDX) с 1970 года по сегодняшний день — Bloomberg

По мнению Форума изучения работы монетарных и финансовых институтов (OMFIF), «золото — это убежище от валютных штормов». Отчет OMFIF предупреждает о «двойном шоке» для доллара и евро и о «приближающемся долларовом шоке», а также рассказывает, как золото станет «тихой гаванью» при долларовом кризисе.

Спрос на золото, вероятно, будет расти, поскольку мир движется к мультивалютной резервной системе под воздействием неопределенности относительно стабильности доллара и евро, основных официальных активов, которыми владеют центральные банки и национальные фонды.

Влиятельный исследовательский институт Великобритании Chatham House, или Королевский институт международных отношений, заявил, что желтый драгметалл как часть диверсифицированного портфеля можно использовать для хеджирования от девальвации валюты и других рисков.

Золото может служить средством защиты от снижения стоимости основных фиатных валют, а также быть полезным для центральных банков, стремящихся диверсифицировать свои резервы в иностранной валюте.

Исторический подход

Помимо научных исследований, существуют также исторические факты и опыт владельцев золота — как в последние годы, так и раньше.

Со времен Древней Греции, Древнего Рима и средневековой Европы и до Германии 1920-х годов и многих других стран 20-ого века, золото служило способом защиты сбережений и благосостояния людей от обесценивания бумажных денег и инфляции.

Мобильность золота помогала людям сохранить средства и начать новую жизнь в других регионах или странах. От еврейских беженцев, бегущих из нацистской Германии, до вьетнамцев, спасающихся от войны.

Вот некоторые из многочисленных случаев, когда золото смогло спасти средства людей за последние 100 лет: Германия в 1920-х годах, большая часть мира в годы Великой депрессии в 1930-х годах и во время Второй мировой войны, Китай в 1949 году, западный мир в 1970-х годах, СССР в 1990 году, Аргентина в 1989 и 2001 годах и Зимбабве в 2008 году.

С 2007 года и мирового финансового кризиса ирландцы и большая часть западных стран, владеющие золотом, активно защищали и наращивали свое богатство. В прошлом году желтый металл буквально спас людей Кипра от реструктуризации долговых обязательств и конфискации депозитов.

Заключение

Владение золотом погубило меньше людей, чем его отсутствие.

Томас Бейли Олдрич

Многочисленные исследования доказывают, что золото уменьшает общий риск и повышает доходность. Этот актив уникален, так как не имеет статистически значимой корреляции с экономическими данными. Он сглаживает колебания в портфеле, особенно в периоды высокой волатильности.

Золото не подвержено риску утраты ликвидности или кредитному риску, а его рыночный риск незначителен. В отличие от акций, облигаций и валюты, оно не связано с какими-либо обязательствами и не может обанкротиться или упасть до нуля. Исходя из этого, диверсификация портфеля с помощью данного металла обоснована.

Отсутствие контрагентского риска при владении физическим золотом является одной из уникальных особенностей, которые делают его оптимальным способом страхования портфеля.

Согласно эмпирическим данным научных и независимых исследований, динамика цен в течение истории показывает, что золото является активом-убежищем в среднесрочной и долгосрочной перспективе.

Драгметалл защищает от экономических потрясений, что подтверждает каждое десятилетие последнего века.

Тем не менее, внимание инвесторов к золоту остается довольно вялым, и подавляющее большинство отводит желтому металлу крохотные проценты, если отводят. Это подвергает капитал риску и может привести к плачевным последствиям.

Однако доказательств в пользу стратегического распределения средств путем вложений в золото становится больше, и эффективность драгметала как составляющей инвестиционного портфеля постепенно получает признание.