Согласно их точке зрения, фондовый рынок рухнет, что вызовет обвал на рынке золота и акций, и только после этого они смогут отправиться в полет к рекордным максимумам. Те, кто придерживается этого мнения, рьяно защищают его, несмотря на любые новые контраргументы.

Единственный раз, когда этот страх был оправдан, — в 2007 году и, возможно, прямо перед кризисом Covid, который всего за несколько недель полностью изменил ход событий. Рынок действительно рухнул в 2008 году, как и золото и золотые акции. Нарратив о крахе был точным из-за понимания проблем ипотечного и жилищного рынков.

Прежде чем мы оценим текущую ситуацию, нужно отметить, что каждый крах и медвежий рынок отличается друг от друга, и что падения в результате краха довольно редки. Если в ближайшем будущем нас ждет крах или длительное падение, одним из исторических шаблонов для этого события может быть период 1987–1990 годов.

В 1987 году фондовый рынок рухнул почти так же, как и в 2020-м, но быстро восстановился, хотя и далеко не так быстро. Однако в 1987 году не было рецессии. Кроме того, через три года после краха последовал умеренный медвежий рынок.

Значительный обвал или медвежий рынок (в масштабе 1929, 1937 и 2007 годов) требует предшествующего экономического роста, ужесточения политики ФРС и проблем в банковской системе.

Сегодня это не так, поскольку подход ФРС остается гибким, а банки были рекапитализированы после последнего кризиса. Более того, частные балансы находятся в гораздо лучшем состоянии, чем в 2007 году, и рост долга происходит на стороне правительства и нефинансовых корпораций.

На данный момент существует спекулятивный пузырь, сконцентрированный в технологическом секторе, и спекуляции из-за легкодоступных и дешевых денег и демократизации финансов распространились на другие области, такие как криптовалюта. Кроме того, оценки активов зашкаливают, и поэтому ожидаемая доходность крайне низка.

С учетом того, что ФРС сохраняет гибкий подход, больше свободных денег поступает от «дяди Сэма», а бизнес-цикл растет, вероятность краха в этом году мала. Однако резкая коррекция и частичные спекуляции новичков вполне возможны.

Если текущие тенденции сохранятся, следующим шаблоном медвежьего рынка может стать технологический спад в начале 2000-х или инфляционная рецессия 1973–1974 гг., которая последовала всего за тремя годами расширения экономики.

Между прочим, это были 4-й и 5-й худшие медвежьи рынки за всю историю наблюдений (после трех упомянутых выше падений), и золото и золотые акции показали невероятные результаты в ходе обоих.

Поскольку доходность в течение следующего десятилетия будет чрезвычайно низкой и вероятна более высокая инфляция, следует рассматривать 1960-е и 1970-е как образец для следующего десятилетия.

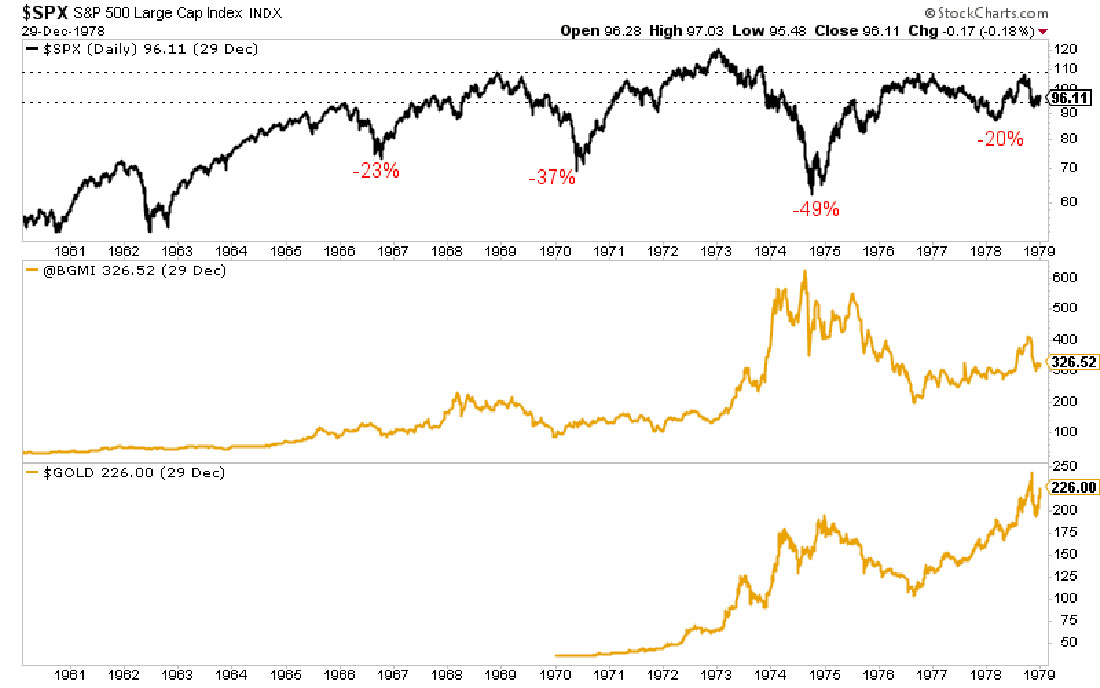

Давайте построим графики S&P 500, индекса Barron’s Gold Mining и золота с 1960 по 1979 год.

В 1966 году ценные бумаги стоили дороже, чем в любой другой период, кроме 1929-го, конца 1990-х, 2007-го и 2021-го. В течение следующих 12 лет рынок испытал четыре падения как минимум на 20% и номинальный прирост на 0.

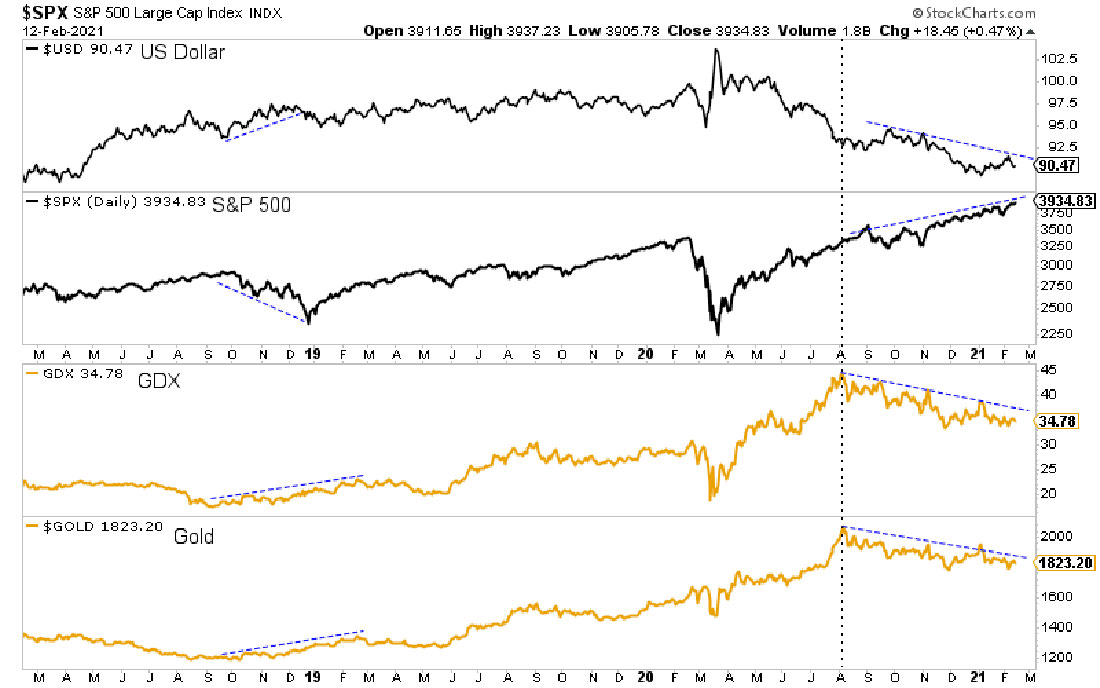

Возвращаясь к настоящему, я хочу отметить потенциал резкой коррекции на фондовом рынке (от 15% до 20%) и воздействие на золото и другие драгоценные металлы. За последние полгода золото, серебро и платина скорректировались должным образом. Прошлой весной и летом они пережили потрясающее рекордное ралли, вслед за которым следовало ожидать устойчивой коррекции. В этот период инвестиционный капитал и «горячие деньги» потекли практически во все остальные сектора.

S&P 500 поднялся почти на 20%, индекс CRB — на 25%, а рост биткойна стал параболическим. При этом золото и облигации показали худшие результаты, и это во время небольшого падения доллара.

Предположим, фондовый рынок упал на 20%, а капитал возвращается в облигации и доллар США.

Насколько негативно это скажется на золоте и золотых акциях, если они снизились в период сильного притока денег в другие сектора? Намного вероятнее сценарий, при котором падение фондового рынка станет основным драйвером роста цен на золото и золотые акции.

Чтобы золото совершило следующий большой прорыв и двинулось к уровню $3.000 долларов за унцию, ему нужно будет превзойти фондовый рынок. На приведенной ниже графике видно, что с 2014 года золото и золотые акции по отношению к золоту формируют крупную модель основания. Следующая резкая коррекция, скорее всего, повлияет на стремительный рост золота и других драгметаллов.

Давайте подведем итоги. Предпосылки для краха еще не созданы, но перспективы акций на следующее десятилетие ужасны. Если следующий медвежий рынок станет инфляционным, золото и другие драгоценные металлы покажут хорошие результаты.

В этом году существует риск резкой коррекции акций, но золото и золотые акции не разделяют этот риск, потому что с августа 2020 связь между их ценами стала непрямой. Инвестиционный капитал и «горячие деньги» покинули сектор.

Может потребоваться резкая коррекция акций и других рисковых активов, чтобы подготовить драгоценные металлы к следующему прорыву и импульсному росту. Золото и золотые акции могут немного упасть, но развернутся задолго до окончания коррекции.

Если вас по-прежнему беспокоит крах, который приведет к падению драгоценных металлов, но вы хотите продолжать инвестировать в золото, другие драгметаллы и акции горнодобывающих компаний, я бы посоветовал следующее:

- Избегайте опционов и серебряных акций. Они пострадают больше всего.

- Ориентируйтесь на качественных юниоров. Это не значит самый большой или самый безопасный. Для меня это компании с наилучшим сочетанием фундаментального качества и потенциала роста. Их акции первыми восстановятся после коррекции.

- Покупаете, когда актив торгуется около дна, как сейчас.

Основная цель в этом году — собрать высококлассных юниоров, чтобы получить возможность извлечь выгоду из следующего крупного прорыва, который отправит золото с почти $2.100 до $3.000 долларов.