Каждую неделю я замечаю, что агония трейдеров и инвесторов постепенно усиливается. В то время как фондовый рынок взлетает в спекулятивные небеса, золото и акции золотодобытчиков топчутся на одном месте в постоянной понижательной коррекции. Или так просто кажется. На самом деле, это стандартное явление, и далее я объясню почему.

Во-первых, не стоит выступать против невидимых гнусных манипулятивных интересов. Это эмоции, а они не должны руководить инвестором или трейдером (и да, я тоже иногда злюсь, но это никак не влияет на мои инвестиционные цели). Вы должны взять то, что дает вам рынок, и смириться с этим. Все рынки подвергаются манипулированию, если учесть, что самая большая из всех манипуляций — это любезность Федеральной резервной системы, которая применяет свою современную денежную теорию, или, точнее, тотальное манипулирование рынком, для достижения желаемых целей.

Главным инструментом этой манипуляции является инфляция. Самый старый трюк в арсенале ФРС. Но они могут провоцировать инфляцию только под прикрытием дефляционной макроэкономической политики, а COVID 2020 года обеспечил все условия для действий инфляторов. Весьма вероятно, что где-то в 2021 году наши индикаторы будут сигнализировать о провале очередной дефляции или о более серьезной инфляционной проблеме. Любой из этих сценариев негативно скажется на экономике.

Одним из многих индикаторов, указывающих на то, что инфляция по-прежнему «существует» и, следовательно, рефляция и риск, является доходность 30-летних облигаций, которая достигла опасной зоны, но также демонстрирует потенциальный инфляционный рост, хотя и ограниченный. Я не буду подробно анализировать график, но внимательно взглянув на него, вы, вероятно, увидите необходимые подсказки.

Макроэкономический фон выглядит инфляционным. Мы заметили это довольно рано, и теперь каждый об этом знает. То, о чем я говорю с момента, как золото достигло пика в августе на фоне новости о покупке драгметалла Уорреном Баффетом, — надо отключить всех промоутеров золотых акций, рекламирующих добытчиков золота как защиту от инфляции. Горнодобывающие компании могут расти во время инфляционных фаз, что было ясно видно в период 2003-2008 годов, но их акции могут и будут продолжать почти бесконечные корректировки.

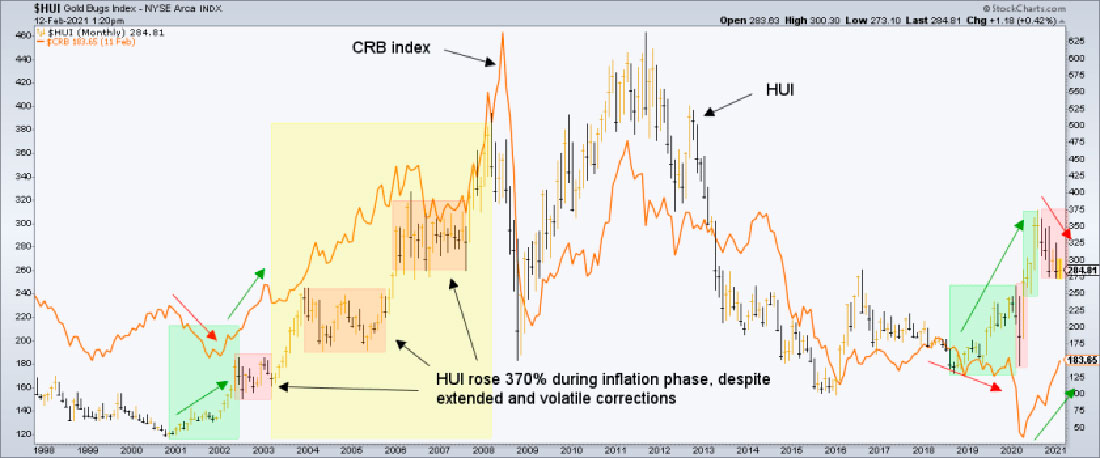

На графике ниже четко видно коррекции в пределах от многих месяцев до почти двух лет в рамках продолжающегося бычьего рынка золотых акций во время инфляционного бычьего рынка 2003–2008 годов, который возглавляло золото, но в конечном итоге поднялись товары и акции. Обратите внимание на то, как индекс HUI скорректировался в 2002 году, когда сырьевые товары впервые направились вверх. Выглядит знакомо? Коррекция золотых акций — это стандартное явление.

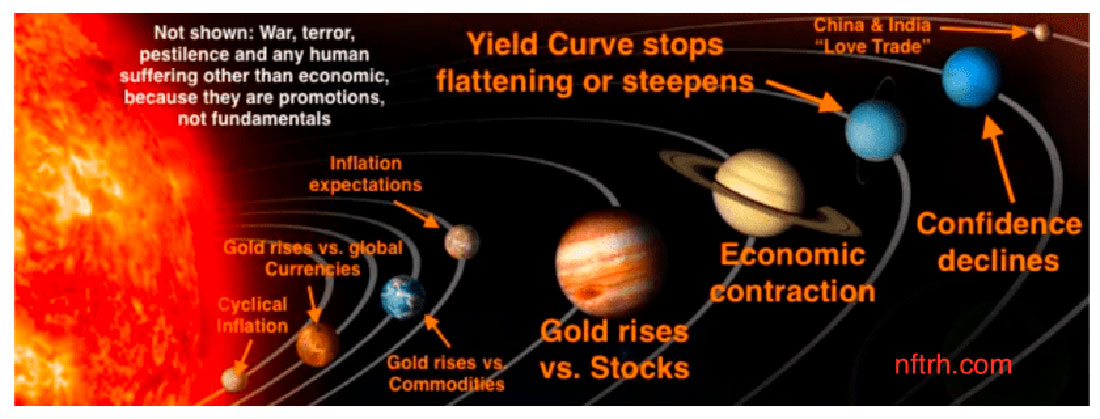

Для визуального эффекта давайте воскресим Макрокосм, который является моим способом изобразить фундаментальные факторы для сектора золотых акций. Видите, насколько малы планеты с инфляцией и инфляционными ожиданиями? Золото падает по сравнению с сырьевыми товарами и акциями, и это плохо. Надежды на то, что ФРС раздует экономику (на самом деле, они просто раздувают активы, увеличивая и без того огромный разрыв в уровне благосостояния) с помощью постоянной денежно-кредитной политики, которая будет подпитывать фискальную политику, на данный момент нейтрализуют падение экономики.

В настоящее время, единственным положительным моментом для золота и золотых акций является рост кривой доходности. Но одно это не поможет.

Коррекция акций компаний, добывающих золото, оправдана, поскольку сектор сверхразрекламирован, а чрезмерный энтузиазм ослабевает — особенно на бычьем рынке — с целью запустить новый виток ралли.

Месячный график индекса золотодобытчиков (HUI), приведенный выше, показывает нормальную коррекцию во время инфляционной фазы. Кроме того золото вело себя так, как и должно, с момента достижения максимума прошлым летом.

Так что, по крайней мере, согласно нашему анализу, с золотом сейчас все хорошо. Перестаньте обращать внимания на теории заговора, и я вас умоляю, не действуйте в соответствии с ними! У бычьей «чашки» золота просто появляется «ручка», и это нормально.