Обычно именно 20 лет необходимо для того, чтобы стереть воспоминание о какой-либо катастрофе и чтобы какой-то вариант предыдущего слабоумия проявился и захватил финансовый разум. Это также время, которое обычно требуется новому поколению, чтобы выйти на сцену, впечатленное, как и его предшественники, своим собственным новаторским гением.

Гэлбрейт написал эти слова в 1990 году, около 31 года назад. До того как интернет распространил свое влияние. До социальных сетей. Прежде чем Федеральная резервная система смогла очистить центры памяти, сжать объем внимания и испортить суждение.

С тех пор финансовая память сократилась — с лет до месяцев.

Память сокращается

Великая депрессия оставила глубокие и ужасные борозды в памяти инвесторов. Акции восстановили свои максимумы 1929 года только в 1954 году, 25 лет спустя. Но после «черного понедельника» 1987 года зародился «путь Гринспена». Федеральная резервная система занялась активной поддержкой фондового рынка и сдерживанием воспоминаний.

Акции компенсировали убытки доткомов 2000–2001 годов, возможно, за шесть лет, и убытки 2008 года за четыре года. В марте прошлого года разразился коронавирус. Акции подверглись самому жестокому давлению с 1929 года. Финансовая пресса неистовствовала от мрачных предупреждений о том, что Доу достигнет 10.000 или даже ниже. Муки болезненных воспоминаний начали пузыриться, отзвуки финансовых ужасов прошлого.

Но мистер Пауэлл принялся за работу и погрузил инвесторов в состояние великолепной амнезии. Чем сильнее разглагольствовал Федеральный резерв, тем быстрее люди забывали прошлые беды.

На инвесторов обрушились триллионы долларов. Баланс Федеральной резервной системы увеличился с докризисных $4,1 триллиона долларов до головокружительных $8,4 триллиона долларов. Денежная масса M2 за 18 месяцев яростно увеличилась на $3 триллиона долларов. А что в результате?

Через несколько месяцев после величайшего экономического потрясения со времен Великой депрессии фондовый рынок отыграл все свои потери. В течение нескольких дополнительных месяцев он достиг рекордных высот, невероятных высот — Доу по 30.000 и даже выше. Сегодня индекс Доу-Джонса составляет 35.000. От десятилетий до лет или месяцев — финансовая память, таким образом, сокращается.

Новый бред, старый бред, тот же бред

Спустя восемнадцать месяцев после террора инвесторы дрожат не от страха, а от жадности. Маржинальный долг достиг рекордных высот — почти $850 миллиардов долларов (хотя в последнее время он снизился). Никогда раньше инвесторы не занимали столько денег для покупки такого количества акций. Переоцененных акций.

Они забыли. Забыли о доткомах. Забыли о субстандартной ипотеке. По всей видимости, они забыли о коронавирусе и его варианте Дельта.

На сцену вышло новое поколение спекулянтов. Как и все предыдущие, во главе со своим инновационным гением. Эта группа спекулирует на биткойнах. Она присоединяется к Reddit и устраивает «короткое сжатие» Уолл-стрит. Она вызывает восхищение при первичном публичном размещении акций и делает упор на приобретение компаний специального назначения (SPAC).

То есть старый бред уступил место новому бреду.

Финансовая память этой новой породы, сбитая с толку Федеральной резервной системой, не продлится и одного года. Но поколения различаются только объемом памяти. Новое поколение глубоко в сердце является старым поколением. И поколение до них. И поколение до них.

Хорошая жизнь

Излишества нового поколения встречаются на каждом углу. Как сказал обозреватель Кевин Уильямсон:

Витрины национальных бутиков Rolex обнажены, как супермаркет Сан-Антонио после полярного водоворота. Трудно представить себе еще одну чуму, которая сопровождалась бы столь заметным потреблением элитных товаров.

Высококачественные джипы, грузовики Toyota, Range Rover, Corvettes, Mercedes S-класса и другие эмблемы среднеамериканского хвастовства разлетаются как горячие пирожки.

Винные магазины делают удивительную выручку на Château Margaux за $750 долларов, и если вы захотите купить новый Rolls-Royce или Lamborghini, вам повезет, если вы получите его хотя бы к концу 2022 года.

Стоит напомнить, что это происходит во время самых серьезных экономических потрясений со времен Великой депрессии.

Форма благосостояния

Тем не менее, богатые спекулянты разъезжают в своих Lamborghini. Они надевают часы Rolex на запястья. Они пьют вина за $750 долларов. Неужели мы завидуем этому человеку с его Lamborghini, часами Rolex и вином? Совсем нет. Он просто слепо хватается за протянутую руку мистера Джерома Пауэлла и его товарищей по Федеральной резервной системе. Он говорит:

Вы не можете бороться с Федеральным резервом, так что стоит воспользоваться ситуацией.

Его суждение кажется очень обоснованным на сегодняшний день. И все же его грандиозная жизнь зависит — в определенном смысле — от государственной помощи. То есть он зависит от какой-то формы благосостояния.

В отсутствие доброго влияния Федеральной резервной системы шансы на то, что он продолжит жить в той же манере, крайне низки. Его роскошь не является продуктом свободного рынка.

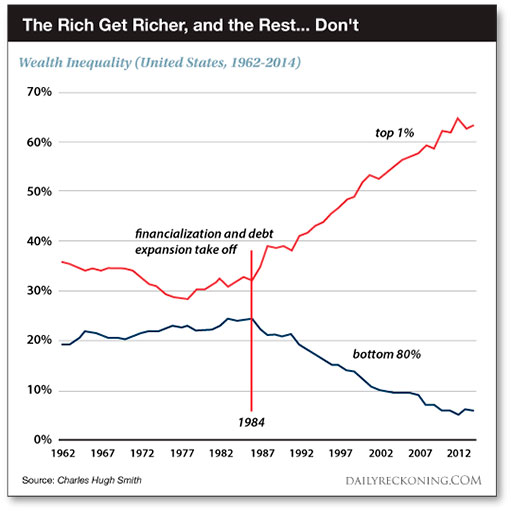

Эта тенденция усилилась за последние 18 месяцев. Но она уходит глубоко в прошлое.

Финансирование экономики

Финансовая индустрия составляла 10% ВВП в 1970 году. К 2010 году она выросла до 20% ВВП, раздуваемая искусственно заниженными процентными ставками. Финансируемая экономика требует постоянного увеличения кредита — долга — для того, чтобы шоу продолжалось.

Обслуживание этого долга поглощает все большие доходы общества. Зарплаты падают. Это, в свою очередь, оставляет меньше средств для экономии и инвестирования в производственные активы. Спекуляция требует вложений.

Великая пропасть начала образовываться в середине 1980-х годов.

Приносит ли такое финансирование пользу экономике Соединенных Штатов в целом?

Экономисты Джеральд Эпштейн и Хуан Антонио Монтесино проверили цифры. Эти цифры показывают, что такое финансирование на самом деле пагубно с экономической точки зрения.

Утечка в размере $22,7 триллиона долларов

Экономисты приходят к выводу, что с 1990 года финансовый сектор выкачал из экономики США триллионы долларов:

Сколько стоит эта ущербная финансовая система экономике США? Мы оцениваем эти затраты, анализируя три компонента: рента или сверхприбыль; издержки неправильного распределения или цена отвлечения ресурсов от нефинансовой деятельности и кризисные издержки, означающие издержки финансового кризиса 2008 года. Суммируя все это вместе, мы оцениваем, что финансовая система потребует дополнительных затрат в размере $22,7 триллиона долларов в период с 1990 по 2023 год, что сделает финансирование в его нынешней форме чистым тормозом для американской экономики.

Тем не менее, эти эксперты остановились на своей цифре в $22,7 триллиона долларов до пандемии. Нам неизвестно, как обстоят дела сейчас. Вероятно, масштабы стали более грандиозными.

Между тем, всего за 12 лет государственный долг подскочил более чем на 400%. Насколько увеличился национальный доход? Возможно на 30%.

В настоящее время экономике требуется около $4,50 долларов долга на $1 доллар роста. Но Федеральная резервная система должна продолжать шоу с большим долгом, иначе занавес упадет.

В этот раз все по-другому

Между тем, финансовая память сокращается, Lamborghinis выкатываются из выставочных залов, часы Rolex надеваются на запястья, вина за $750 долларов выпиваются. Но насколько устойчив бизнес? Это наводящий вопрос.

Сегодняшний пузырь будет соответствовать пузырю Южных морей, утверждает легендарный Джереми Грэнтэм:

Долгий бычий рынок с 2009 года наконец превратился в полноценный огромный пузырь. Я считаю, что это событие, сопровождающееся чрезвычайно завышенной оценкой, взрывным ростом цен и истерически спекулятивным поведением инвесторов, будет записано как один из величайших пузырей финансовой истории, наряду с пузырем Южных морей.

Вероятно, Джереми Грэнтэм прав. Этот пузырь войдет в историю.

Последнее поколение спекулянтов отбросило всякую осторожность, всякую настороженность. И в настоящее время они наслаждаются очень хорошими выплатами от государства. Тем не менее они, вероятно, получат суровый урок.

Как сказал Бенджамин Франклин, опыт — это тяжелая школа, но дураки учатся только на нем.