Повышенный глобальный риск из-за пандемии COVID-19 привел к сильному инвестиционному спросу на золото в качестве средства хеджирования. В 2020 году золотые запасы ETF увеличились на 20% или 49 миллиардов долларов. Большое число участников рынка торгует золотом, инвестирует в него и комментирует ситуацию. Это означает, что игроки очень быстро закладывают в стратегии текущие макроэкономические события, которые теперь включают в себя растущие опасения по поводу глобальной рецессии и инфляции, вызванной масштабным вмешательством со стороны центральных банков и правительств.

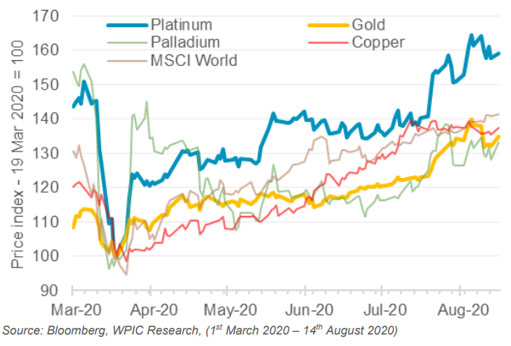

В 2020 году цена золота выросла на 27%, достигнув 6 августа нового рекордного максимума на отметке $2067 и превзойдя почти все классы активов за указанный период.

Однако на фоне «золотой лихорадки» от внимания многих вкладчиков ускользнул такой драгоценный металл, как платина. В текущем году глобальные запасы платиновых ETF увеличились на 6% (+202 тысячи унций), в то время как активы под управлением выросли на 3% (89 миллионов долларов), а стоимость платины снизилась на 3%.

Однако после минимумов, достигнутых платиной и золотом 19 марта 2020 года на уровнях $599 и $1474 доллара за унцию соответственно, платина значительно превзошла золото, поднявшись на 58% по сравнению с ростом желтого металла на 32%. Важно отметить, что впервые за многие годы настроения относительно платины стали положительными.

Факт того, что цена платины обошла цену золота не является аномалией. За два года после дна, зафиксированного в результате глобального финансового кризиса в конце 2008 года, недельная доходность платины превысила доходность золота на 30–65%.

После кризиса рост платины был обусловлен не только повышением инвестиционного спроса.

Позитивные настроения инвесторов, несмотря на слабый интерес со стороны автомобильной промышленности, поддержали исключительно высокий спрос на платиновые ювелирные изделия и ограниченное предложение.

По истечении двух лет после минимумов финансового кризиса платиновые активы биржевых фондов увеличились на 860 тысяч унций, объем чистых длинных позиций на NYMEX вырос на 1 миллион унций, а спрос на ювелирные изделия поднялся более чем на 1 миллион унций.

В 2020 году фундаментальные показатели для рынка платины заметно улучшились, как мы уже отмечали в наших июльских обзорах автопромышленности и дефицита платины.

Отношение инвесторов к платине стало исключительно положительным, благодаря большому объему импорта платины из Китая, высокой потребности в слитках и монетах из платины, замене палладия в автокатализаторах, а также сокращению поставок.

После начала пандемии коронавируса сильная корреляция между платиной и золотом восстановилась до 0,7 пункта.

На основе одной лишь корреляции гораздо больше золотых инвесторов могут рассмотреть платину в качестве заменителя золота, где дополнительным бонусом окажется потенциальное превосходство первого над вторым.

Привлекательность платины в качестве инвестиционного актива заключается в следующем:

- Предложение относительно невелико из-за ограниченных инвестиций в новые месторождения металлов платиновой группы (платиноидов).

- Цена платины близка к историческим минимумам по отношению к золоту и к рекордным минимумам по сравнению с палладием.

- Спрос на платиноиды будет расти из-за ужесточения норм токсичности выхлопов.

- Баланс рынка и несоответствие цен на палладий и платину свидетельствуют в пользу замещения палладия платиной.

- Инвестиционный спрос резко вырос, поскольку учреждения начинают учитывать низкие цены и позитивные фундаментальные перспективы.