Обзор рынка золота

Что касается рынка золота, мы ожидали, что должен был сформироваться следующий краткосрочный пик в рамках самой малой отслеживаемой волны, десятидневного цикла.

Мы уже упоминали ранее, что показатель 10-дневной скользящей средней был отмечен как ценовой магнит для недавней нисходящей фазы десятидневного цикла — движение подтвердилось. Вероятность того, что это падение закончится сменой тренда на противоположный, уступила место более высоким максимумам при следующем колебании вверх.

Как минимум, стоит ожидать еще одно краткосрочное снижение в рамках того же 10-дневного цикла. Теперь, как и раньше, 10-дневная скользящая средняя выступит ценовым магнитом, движение, которое вероятно закончится контртрендом из-за положения более длительных 34- и 72-дневных циклов.

Обзор рынка золота на 3-6 недель

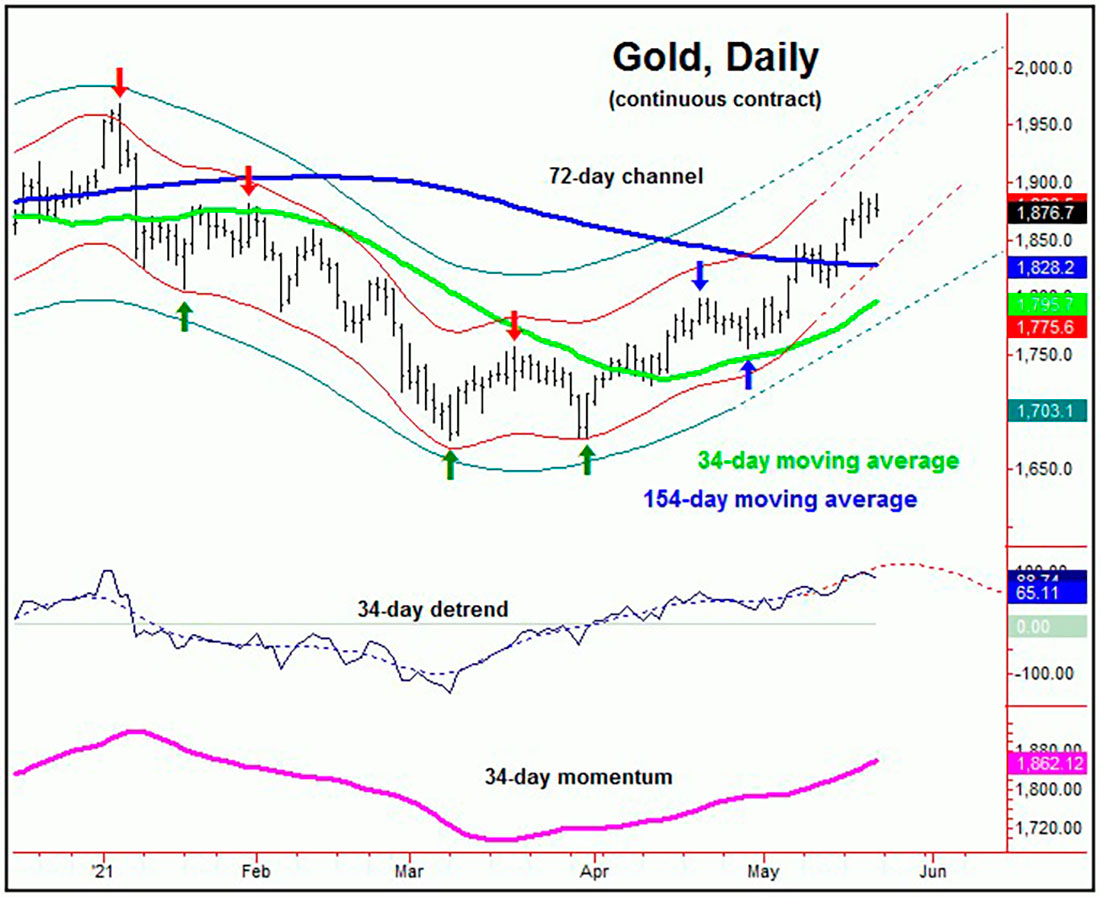

Восходящая фаза 34- и 72-дневного циклов рассматривалась как действующая, в идеале продвигающаяся выше начиная с середине мая. На приведенном ниже графике представлена 34-дневная волна:

Более высокая 154-дневная скользящая средняя была отмечена как идеальный магнит для роста цены. Этот показатель также выступил как уровень сопротивления, который недавно был пробит, тем самым став первой поддержкой для любого краткосрочного снижения.

Следующая вершина колебания — и, следовательно, фаза коррекции — ожидается в рамках меньшей 34-дневной волны, которая должна материализоваться в любой момент, с прогнозируемым спадом этого цикла в июне. 34-дневный показатель, вероятно, выступит как магнит для следующей фазы снижения этой волны, действие которой еще не подтверждено.

Среднесрочные перспективы

Здесь ожидалось подтверждение разворота вверх в рамках крупной 310-дневной волны:

Благодаря действиям, наблюдавшимся в последние недели, теперь существует лучшее подтверждение разворота вверх в рамках 310-дневной волны, при этом ее текущая восходящая фаза произойдет не ранее начала следующего года, но со стандартными промежуточными движениями вверх и вниз.

С учетом изложенного, следующая фаза коррекции меньшего 34-дневного цикла, вероятно, закончится контртрендом, уступив место более высоким максимумам в ближайшие месяцы по мере развития восходящей фазы большего 310-дневного цикла.

Фондовый рынок США в «вакууме»

Американский фондовый рынок, измеряемый индексом S&P 500 или SPX, выступал лидером в середине апреля и начале мая. Затем последовала значительная коррекция: индекс упал примерно на 4,2% в последующие недели, на данный момент формируя минимум середины мая 4.056,88 по SPX.

Даже при этом, стоит ожидать гораздо большей коррекции в ближайшие месяцы, так называемый период «вакуума» для акций США —период, в ходе которого цены акций существенно снизятся — это наиболее значимое процентное падение в текущем году.

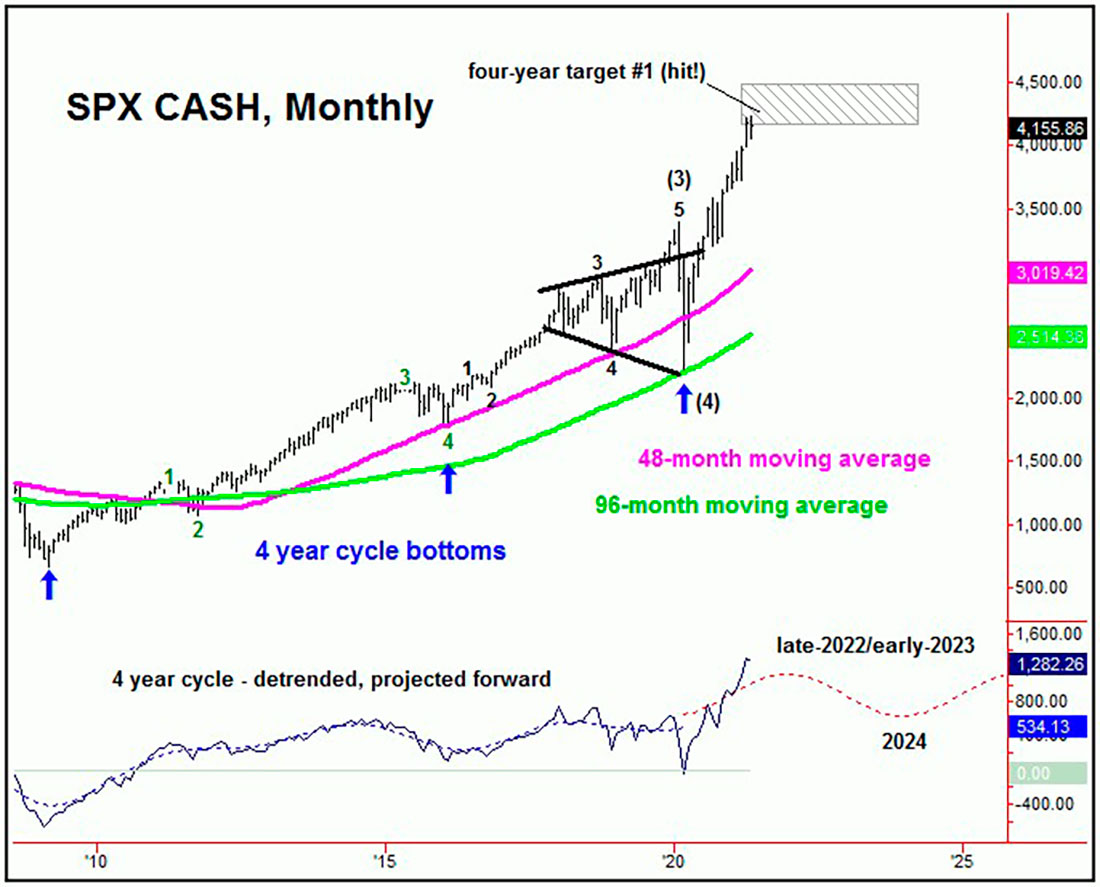

Грядущий период «вакуума» для фондового рынка США должен произойти в рамках двух крупнейших отслеживаемых волн, 180 и 360-дневных циклов, при этом более крупная 360-дневная составляющая показана на графике ниже:

Но еще не ясно, достигли ли 180- и 360-дневные циклы вершины — с более высоким максимумом, который станет «идеальный» техническим завершением этого пика. Очень скоро наступит важный момент поворота, который может означать достижение этого максимума.

С другой стороны, уровень 3.988,00 SPX CASH представляется текущей «точкой разворота» в рамках 180- и 360-дневных волн. Другими словами, это станет лучшим показателем, что фаза подъема этих волн завершена — и их следующая фаза снижения снова в силе.

Хорошая и плохая новость

Плохая заключается в том, что на фондовом рынке США готовится более серьезный спад, опять-таки связанный с вышеупомянутыми 180- и 360-дневными временными циклами. Хорошая новость — этот спад, вероятно, приведет к более крупному контртренду из-за положения 4-летней волны:

4-летний цикл составляет 294 торговых дня и в настоящее время обозначен как «бычий», в идеале продвигающийся выше, как предполагается, в период до конца 2022 года и дальше. При этом ожидается, что следующая нисходящая фаза меньших 180- и 360-дневных циклов закончится контртрендом.

Приближающееся падение акций США — если 180- и 360-дневные циклы золота сделают свое дело — заставит многих думать, что более крупная фаза бычьего рынка исчерпала себя.