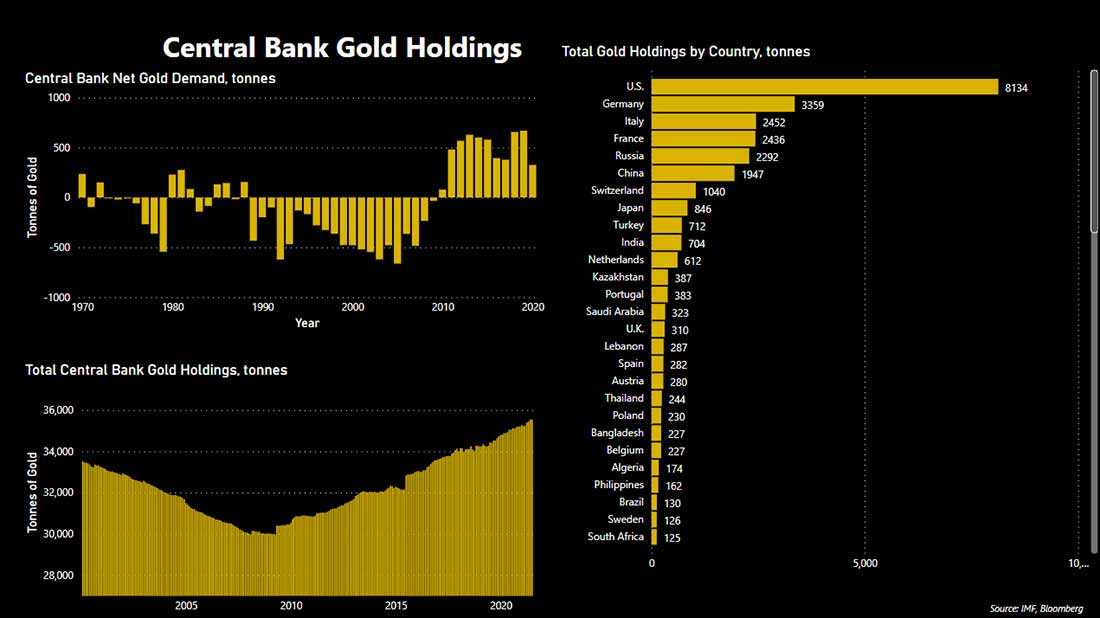

Давайте начнем с вопроса, почему центробанки по-прежнему пополняют золотые запасы? Чистый спрос со стороны центральных банков остается положительным с 2010 года, и в совокупности они держат более 35.000 метрических тонн золота. Это приблизительно 1/5 всего когда-либо добытого золотого металла.

Золото и его основная роль

Согласно Всемирному совету по золоту, одна из основных причин покупки золота центральными банками — стремление диверсифицировать свои резервы. Банки несут ответственность за валюты своих стран, однако их стоимость может колебаться в зависимости от силы или слабости лежащей в основе экономики.

В случае необходимости банки вынуждены печатать больше денег, поскольку процентные ставки, традиционный рычаг денежно-кредитного контроля, остаются около нуля более десяти лет. Такое увеличение денежной массы может быть необходимо для предотвращения экономических потрясений, хотя и ценой девальвации валюты.

Золото, напротив, представляет собой конечный физический товар, чье предложение не так просто увеличить. Таким образом, оно является естественной защитой от инфляции.

Поскольку драгметалл не несет кредитных рисков или рисков контрагента, он служит источником доверия в стране и любой экономической среде, что делает его одним из важнейших резервных активов в мире наряду с государственными облигациями.

Суть в том, что центральные банки покупают золото по тем же причинам, что и любой инвестор. Ни один центральный банк мира не может «напечатать» золото. Другими словами, его нельзя обесценить.

Драгоценный металл также обладает привлекательными характеристиками с точки зрения инвестиционного портфеля. В портфеле центрального банка, состоящем только из нескольких валют, которые могут быть квалифицированы как резервные (например, доллар, евро и иена), золото обеспечивает хорошую диверсификацию. Например, драгметалл имеет обратную корреляцию с американской валютой, а это означает, что в целом, если доллар США падает, цена на золото растет.

Золото и международная финансовая система

Какую роль золото может играть в международной финансовой системе в будущем? Тот факт, что многие центральные банки снова заинтересованы в нем в качестве резерва, предполагает, что в дальнейшем у драгоценного металла может появиться новое применение.

Одним из примеров является его будущее включение в состав корзины валют специальных прав заимствования (SDR) Международного валютного фонда (МВФ).

SDR — это корзина валют, спонсируемая МВФ, которая в настоящее время включает доллар, иену, фунт, евро и юань (доля каждой валюты определяется размером ВВП, торговлей и т.д.).

SDR были введены в 1968 году и должны были выполнять функцию доллара и золота в резервах центрального банка. Сперва SDR называли «бумажным золотом», и их первоначальная стоимость была установлена равной одному доллару США.

Достаточно сказать, что специальные права заимствования не смогли вытеснить доллар, ведь он намного полезнее для центральных банков, поскольку является популярным активом для инвестиций и его можно использовать при интервенциях на валютном рынке.

Действительно, сегодня SDR в значительной степени остается неактуальной валютой за пределами конкретных операций МВФ.

Почему МВФ может включить золото в SDR в будущем? Потому что растущее число центробанков снова рассматривают драгметалл как финансовый актив. В 2011 году Бен Бернанке сказал, что золото — это не деньги, но допустил, что оно является финансовым активом, как, например, казначейский вексель.

Учитывая, что финансовые активы обычно используется в качестве залога, можно сделать вывод, что роль золота как финансового залога, вероятно, снова возрастет, независимо от политики МВФ.

Золото не является валютой, по крайней мере, с точки зрения существования национального центрального банка, который создает драгметалл и устанавливает процентную ставку. Но для многих инвесторов, включая центробанки, золото является исходной валютой (первоначальное средство сбережения, расчетная единица, средство обмена), которая позже была заменена фиатными аналогами.

Золото повысит приемлемость SDR. Это означает, что такие страны с крупными резервами, как Китай, Индия и Россия, вполне могут увеличить долю SDR в своих резервах.

Таким образом, в денежной системе драгоценный металл играет потенциально меньшую, неофициальную роль, что также зависит от приемлемости золота в качестве финансового актива и залога.

Золото может стать ключевым компонентом новой товарной корзины, которую центральные банки будут использовать в качестве целевого ориентира денежно-кредитной политики. Более того, его можно использовать в качестве обеспечения государственных облигаций, размещенных на бирже.

Золотой металл также может служить неофициальной поддержкой для валюты, к которой рынки внезапно потеряли доверие; эта функция, конечно, будет временной.

В дополнение к причинам, по которым центральные банки держат золото, хотелось бы упомянуть, что центральный банк Венгрии увеличил свои золотые резервы до 94,5 тонны (с 31,5 тонны) в начале этого года и назвал пополнение золотого запаса задачей долгосрочной национальной и экономической стратегии.

По словам банка, глобальный всплеск государственных долгов и опасений по поводу инфляции только усиливает значение драгметалла для национальной стратегии как безопасного актива и средства сбережения. Центральный банк добавил, что золото является одним из наиболее важных резервных активов во всем мире, который не несет кредитного риска или риска невыполнения обязательств.