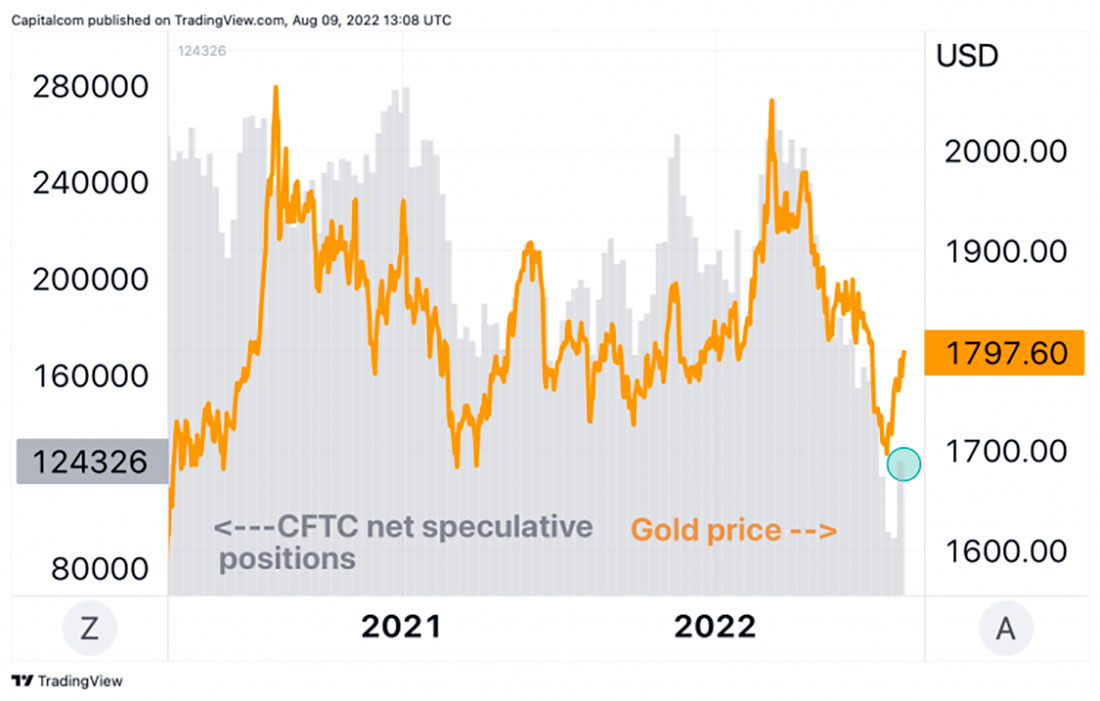

Чистые спекулятивные позиции по золоту недавно увеличились по сравнению с экстремально низкими уровнями, наблюдавшимися в июле. Исторически сложилось так, что растущие длинные позиции трейдеров были хорошим индикатором восходящего тренда цены на золото.

ФРС и другие центральные банки продолжают бороться с инфляцией. Ожидается, что в июле индекс потребительских цен в США также окажется выше 8%. Банк Англии уже признал, что инфляция сохранится. Повышение целевого показателя инфляции до 3% больше соответствовало бы инфляционной тенденции в ближайшие годы и оказывало бы повышательное давление на золото.

Согласно техническому анализу, цена на золото недавно достигла $1.800 долларов, пробив как нисходящий канал от максимума 2022 года, так и 50-дневную скользящую среднюю. Ключевые уровни сопротивления, за которыми нужно следить, теперь составляют $1.828 долларов (38,2% Фибоначчи от максимумов/минимумов 2022 года) и $1.875 долларов (50% Фибоначчи). Прорыв на этих уровнях, вероятно, откроет дверь для тестирования уровня психологического сопротивления в $1.900 долларов.

Позиционирование по золоту: трейдеры добавили чистые длинные позиции

Согласно последнему еженедельному отчету Commitments of Traders (COT) Комиссии по торговле товарными фьючерсами (CFTC), чистые спекулятивные позиции по золоту увеличились на 34% до 124,3 тыс. контрактов на неделе, закончившейся 2 августа, по сравнению с 92,7 тыс. на предыдущей неделе.

Это самый большой недельный прирост чистых спекулятивных позиций по золоту в этом году. Позиции спекулянтов по золоту постоянно снижались с пикового значения 274,4 тыс. в первую неделю марта до 92,7 тыс. в конце июля, самого низкого уровня с мая 2019 года.

Несмотря на это увеличение, длинные позиции по золоту остаются относительно чистыми по сравнению со средним значением за год, а это означает, что дальнейшее усиление оптимистичных настроений может привести к значительному росту цены.

Макроэкономический прогноз: стагфляция сохранится

Соединенные Штаты вступили в техническую рецессию в первом квартале года, но рынок труда остается исключительно устойчивым.

Экономика США добавила 528.000 работников в несельскохозяйственном секторе в июле, что более чем вдвое превышает прогнозы экономистов, а рост заработной платы продолжал превышать установленный предел, при этом годовой прирост почасовой оплаты труда составил 5,2% (против ожидаемых 4,9%).

Теперь перед ФРС стоит непростая задача резко и быстро охладить чрезвычайно горячий рынок труда, чтобы не допустить дальнейшего давления на заработную плату, которое может вылиться в более высокую потребительскую инфляцию.

Однако в Европе сгущаются тучи серьезного спада, поскольку потребительское доверие упало до докризисного уровня в разгар газового энергетического кризиса и стремительного роста инфляции. По данным Банка Англии, в четвертом квартале этого года Великобритания войдет в затяжную рецессию, которая также предупредила о возможности длительного периода ценовой инфляции.

Более слабые экономические перспективы и устойчиво высокая инфляция создают условия для продолжительной фазы стагфляции, режима, при котором золото традиционно преуспевало, особенно в 1970-х годах.

Связь между золотом и инфляцией сильна и растет

Корреляция между золотом и инфляционными ожиданиями (10-летние ставки безубыточности в США) в этом году была чрезвычайно сильной и в настоящее время равна 0,89 для 90-дневного скользящего таймфрейма.

В настоящее время рынок ожидает, что инфляция в Соединенных Штатах в среднем составит примерно 2,5% в течение следующего десятилетия, что, безусловно, выше среднего показателя за 10 лет (1,97%) и целевого показателя ФРС в 2%.

Таким образом, золото рассматривается как защита от инфляции, которая остается выше целевого уровня в течение длительного времени.

Если ИПЦ США продолжит оставаться выше ожидаемого уровня и превысит 7-8% в ближайшие месяцы, возникнет больше сомнений в том, можно ли контролировать эту инфляцию только за счет повышения процентных ставок. В итоге, инфляционные ожидания могут вырасти, оказав давление на доллар и поддержку золоту.

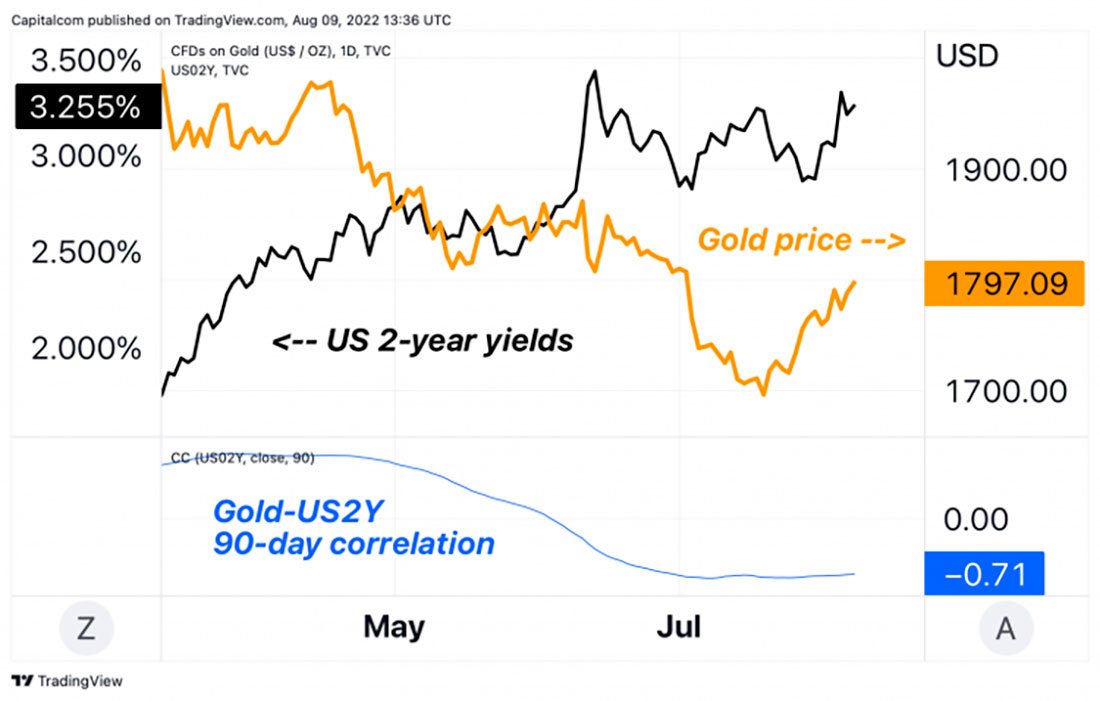

Связь между золотом и процентными ставками отрицательная, но исчезает

Глядя на взаимосвязь между золотом и процентными ставками, можно сказать, что ожидания будущих повышений процентных ставок ФРС тормозили цену на золото в этом году. Более высокая доходность по казначейским облигациям США и сильный доллар негативно сказываются на драгоценном металле, поскольку увеличивают альтернативную стоимость владения беспроцентным активом.

90-дневная скользящая корреляция между ценой на золото и доходностью 2-летних облигаций США — показатель учетной ставки ФРС в ближайшем будущем — в настоящее время составляет -0,72, что указывает отрицательную корреляцию между золотом и процентными ставками.

Однако, в отличие от предыдущих эпизодов пересмотра ставок ФРС в мае и июле, тот, который произошел недавно после отчета о рынке труда США, не привел к значительному падению цен на золото. Несмотря на рост доходности двухлетних облигаций США, цены на золото фактически выросли.

Следовательно, это может быть ранним признаком того, что негативная связь между золотом и ожидаемыми процентными ставками ФРС начинает исчезать, поскольку инвесторы начинают верить, что одного повышения процентных ставок уже недостаточно для удержания инфляции под контролем.

Технический анализ золота: быки нацелены на $1.900 долларов

На дневном графике золота цена недавно пробила нисходящий канал, существовавший с пика 8 марта, а также 50-дневную скользящую среднюю.

В течение последних двух недель 14-дневный RSI колеблется выше 50, отскочив от уровней сильной перепроданности в июле и указывая на то, что быки одержали верх в краткосрочном импульсе. MACD также растет, линия MACD пересекает нулевую линию впервые с мая.

Анализ уровней Фибоначчи предполагает, что следующими препятствиями для золота являются $1.828 долларов (уровень коррекции Фибоначчи 38,2% от диапазона максимумов и минимумов на 2022 год) и $1.875 долларов (уровень Фибоначчи 50%). Преодоление этого значительного порога послужит дополнительным подтверждением разворота тренда и, вероятно, предоставит возможность для проверки психологической отметки в $1.900 долларов.

С другой стороны, непосредственная поддержка уже находится на уровне $1.771 доллара (уровень Фибоначчи 23,6%). Пробой этого уровня окажет большее давление на уровень поддержки $1.735-$1.750 долларов.