Из всех драгоценных металлов золото и серебро долгое время служили отличным денежным средством, поскольку мировые валюты были привязаны к биметаллическим стандартам на протяжении нескольких столетий. Связь американской валюты с серебром сохранялась до 1960-х годов, в то время как привязка доллара США к золоту была прекращена в 1971 году, когда президент Никсон отменил конвертируемость доллара в золото по фиксированному курсу. Это снятие привязки цены на золото часто называют «первичным публичным предложением золота», которое демократизировало драгметалл как актив и проложило путь к его стратегической инвестиционной роли в современном портфеле, помогающей ориентироваться в меняющихся бизнес-циклах.

От валюты к классу активов: понимание двух ценовых драйверов драгметаллов

С момента своего скромного начала в качестве валют золото и серебро прошли разные пути, но сейчас оба они привлекательны для глобальных инвесторов как потенциальное средство сбережения и источник диверсификации портфеля. Тем не менее существуют некоторые значимые различия с точки зрения уникальной роли, которую каждый актив может играть в портфеле с точки зрения цены, производительности, волатильности и управления рисками.

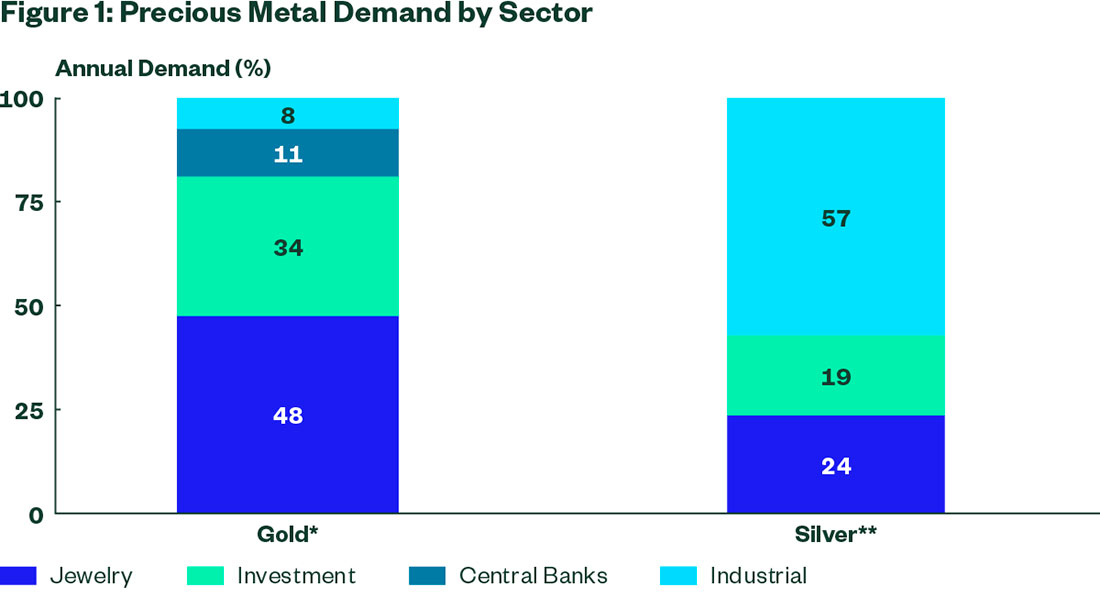

Как и в случае с большинством реальных активов, динамика цен на оба актива определяется их уникальными источниками спроса и предложения. Сегодня серебро остается широко используемым драгоценным металлом, а его цена в значительной степени определяется промышленным спросом и добычей полезных ископаемых. Со временем спрос на серебро имеет тенденцию подниматься и падать линейно с общим ростом экономики, в основном из-за его разнообразных промышленных применений.

Напротив, у золота более разнообразный набор драйверов спроса, начиная от промышленного и технологического использования и заканчивая развитым мировым рынком ювелирных изделий. Помимо использования среди инвесторов, золото также служит резервным активом для центральных банков по всему миру. Это разнообразие спроса, как циклического, так и контрциклического, помогло поддержать низкую корреляцию золота с традиционными акциями, облигациями и некоторыми реальными активами на различных этапах полного экономического цикла.

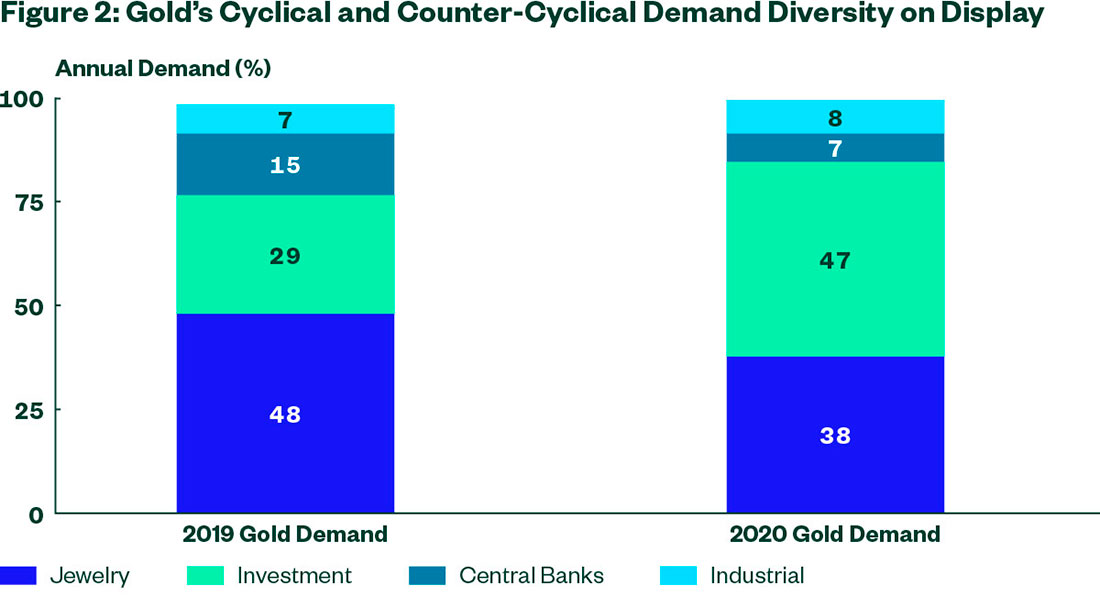

Фактически, уникальная динамика спроса на золото делает его подходящим для управления рядом системных рисков и рыночных проблем во время различных бизнес-циклов. В 2020 году многие отметили его разнообразные преимущества золота, поскольку мировые инвесторы устремились к золоту с его безопасностью и высокой ликвидностью, что привело к изменению спроса. Рост инвестиций в золото помог компенсировать связанное с пандемией снижение востребованности ювелирных изделий и закупок центральными банками.

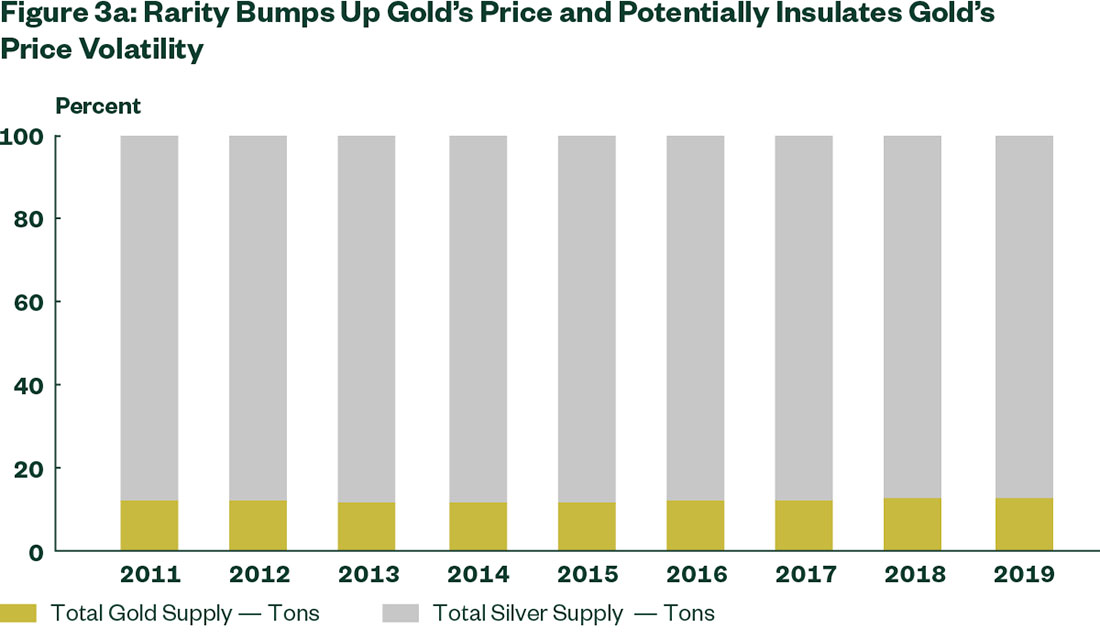

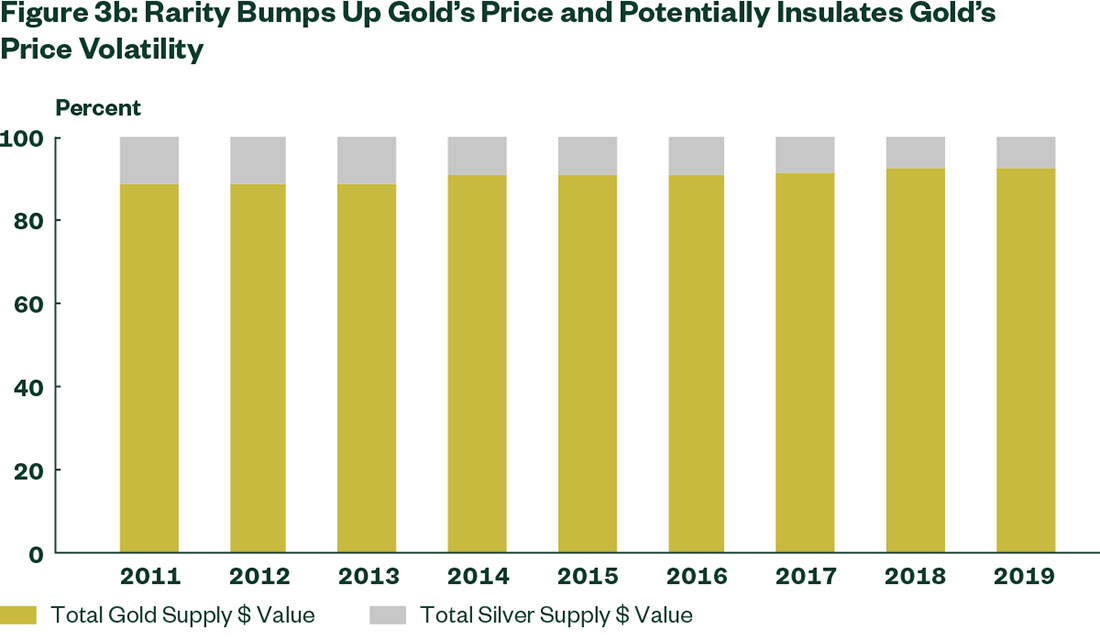

Что касается динамики предложения, то более высокий дефицит золота по сравнению с серебром отражается в исторической разнице цен на эти два драгметалла. Но анализ этой разницы показывает, как уникальные характеристики спроса и предложения на золото привели к снижению общей волатильности цен с течением времени и в периоды различных бизнес-циклов. Как показано на первом графике, в тоннах годовое предложение серебра примерно в семь раз превышает предложение золота. Однако, исходя из рыночной стоимости, годовое предложение серебра составляет небольшую долю от предложения золота, что может привести к снижению ликвидности и более высокой волатильности на мировом рынке серебра (см. график ниже).

Доходность золота и серебра

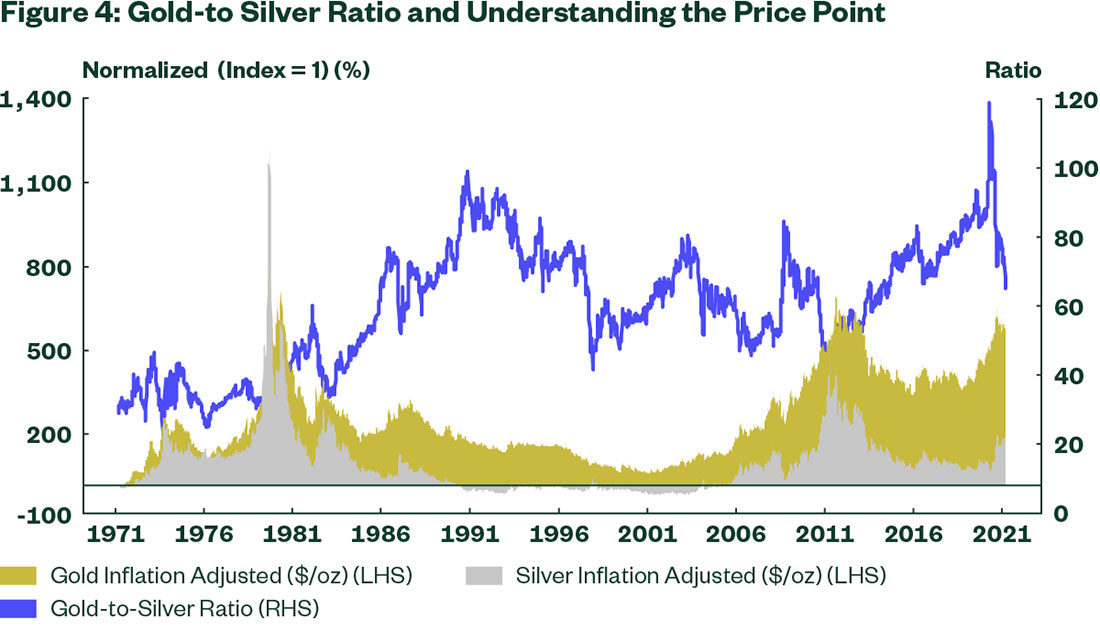

Соотношение золота и серебра — это технический индикатор ценообразования, который можно использовать для оценки относительной стоимости каждого драгоценного металла. Как видно на графике ниже, более низкий показатель отражает недооценку золота, а более высокий подразумевает, что серебро является относительно более привлекательным. Хотя соотношение часто показывает, какой драгметалл может быть переоценен в настоящее время, оно также демонстрирует тот факт, что зависимость серебра от промышленных применений для поддержки спроса делает его более уязвимым для снижения реальной доходности в течение определенных бизнес-циклов, что, в свою очередь, помогает золоту сохранять высокую реальную доходность с течением времени.

Анализ эффективности диверсификации каждого актива

Понимание свойств диверсификации каждого драгметалла — или силы и направления линейной зависимости между ними — это еще один инструмент, который инвесторы используют для достижения улучшенного профиля риска / доходности. Добавление активов, имеющих низкую корреляцию друг с другом, также может обеспечить диверсификацию, которая помогает инвесторам, стремящимся оптимизировать производительность портфеля за счет циклических и контрциклических изменений рынка.

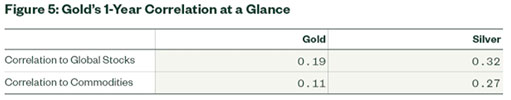

Из таблицы справа видно, что более низкая корреляция золота за последний год как с мировыми акциями, так и с сырьевыми товарами в целом подчеркивает его потенциал в плане обеспечения более высокой эффективности диверсификации на относительной основе по сравнению с широким движением этих классов активов.

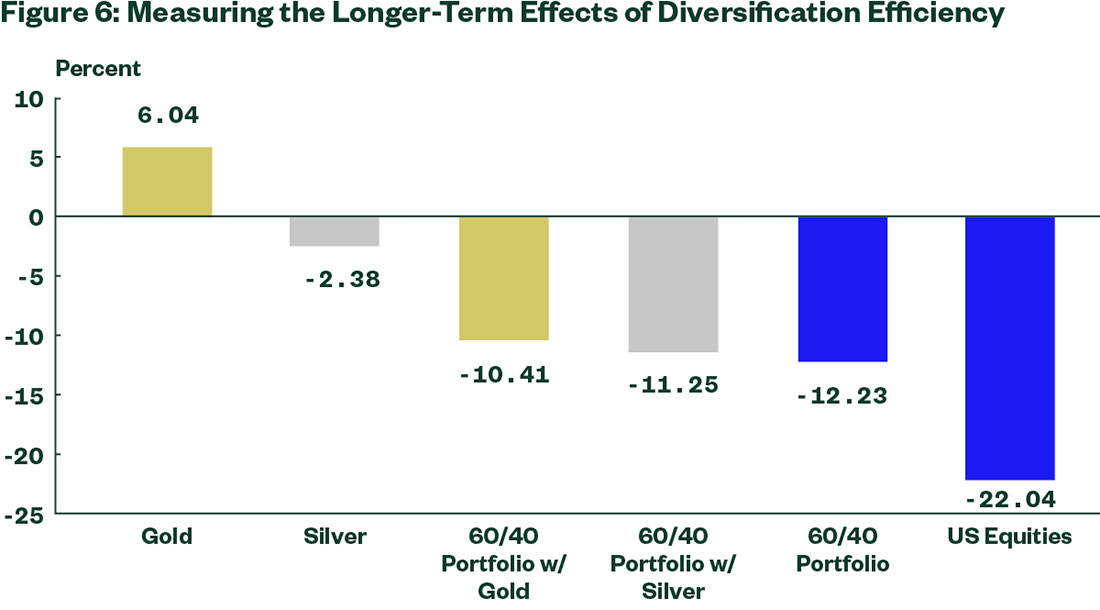

Эффективную диверсификацию портфеля можно измерить по его доходности с поправкой на риск с течением времени. На графике справа видно, что золото исторически приносило конкурентоспособную прибыль и в среднем превосходило серебро в течение ряда прошлых событий типа «черный лебедь». Способность золота хеджировать значительные спады капитала, тем самым снижая просадку портфеля, является ключевым примером одного из потенциальных преимуществ диверсификации.

Понимание показателя стоимости под риском

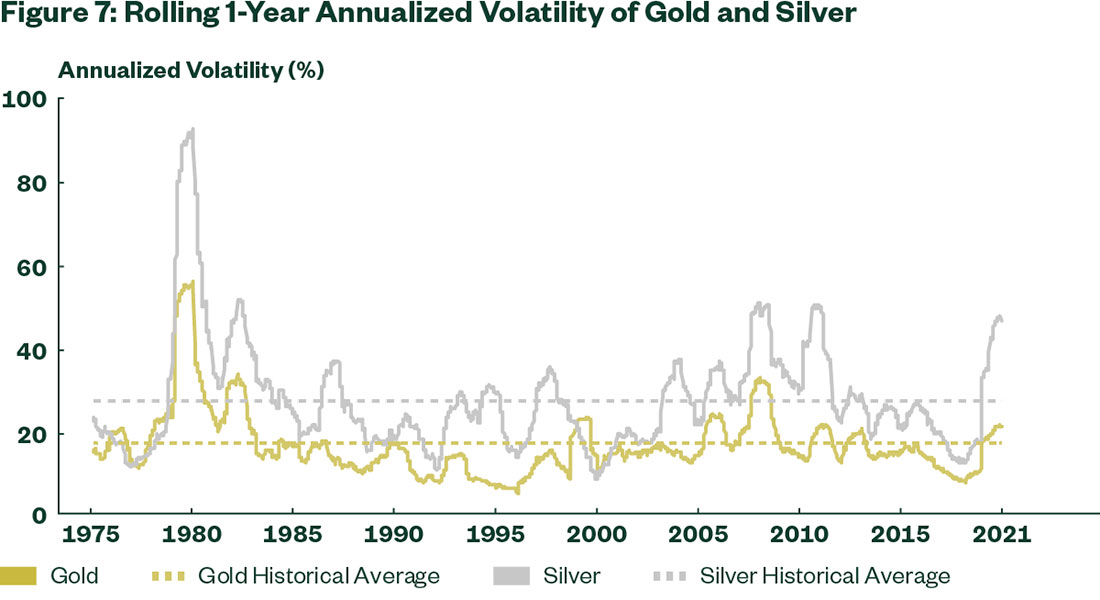

Волатильность — это еще один показатель, который инвесторы используют для понимания уровня риска, связанного с инвестициями. В целом, более волатильные активы считаются более рискованными, обеспечивая больший разброс доходов и меньшую уверенность в ожидаемых результатах. Исторически серебро более волатильно из-за его относительно небольшого размера рынка и спроса, который зависит от обрабатывающей промышленности и производства. Среднегодовое стандартное отклонение недельной доходности для золота и серебра за один год подчеркивает более высокую волатильность серебра по сравнению с золотом.

Получение максимальной отдачи от драгметалла

По ходу 2021 года несколько факторов могут по-прежнему выступать драйвером роста для золота, серебра и других товаров. Фактически, диверсификаторы, вероятно, будут играть все более важную роль в этом году, помогая инвесторам ориентироваться в портфелях на фоне растущих технических рисков и изменения бизнес-циклов. Понимание того, как каждый актив может потенциально помочь в оптимизации производительности с учетом рисков, является жизненно важным. Для инвесторов, которые хотят эффективно управлять своими портфелями, золото может стать отличным, менее волатильным источником постоянной диверсификации.