Введение

Первая часть данного анализа была введением в текущую структуру ценообразования на золото.

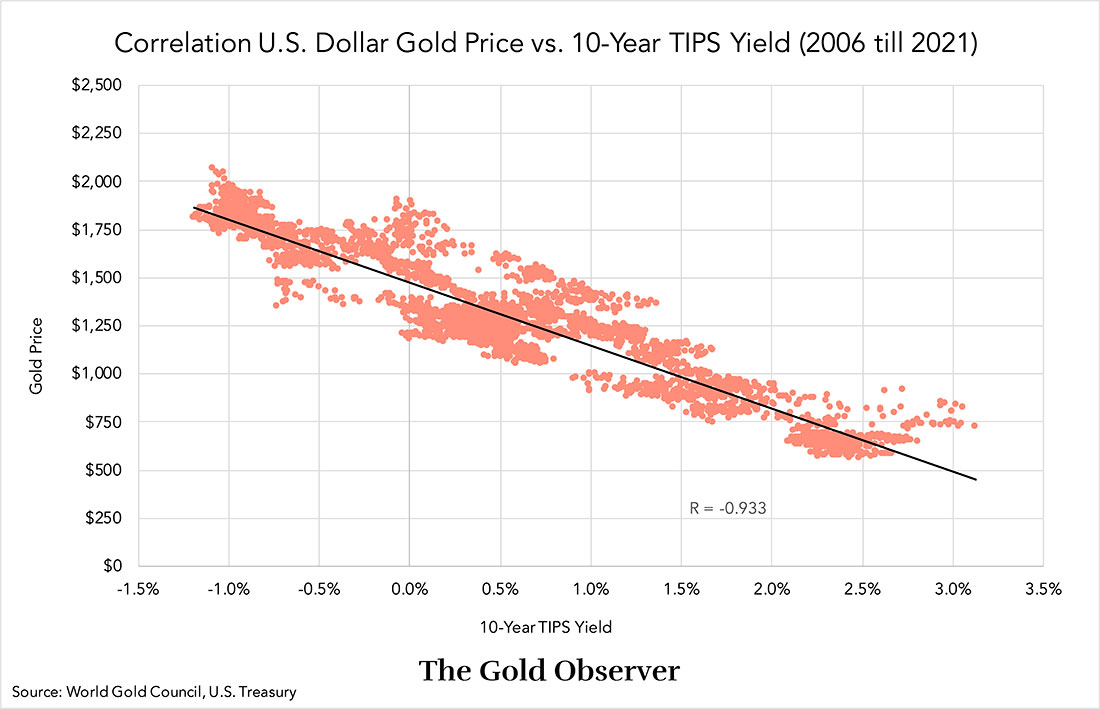

Причинно-следственную связь между золотом и доходностью TIPS трудно доказать, но корреляция очень сильная (коэффициент корреляции -0,933) и существует «рациональный» нарратив.

Существует три этапа, на которые стоит обратить внимание, чтобы понять текущую структуру. Первый этап проходил во время Бреттон-Вудских соглашений, когда американская валюта была «так же хороша, как золото», потому что была привязана к нему по цене $35 долларов за тройскую унцию. Вскоре после Второй мировой войны стабильность доллара почти не вызывала сомнений.

Однако в 1960-х годах рынок забеспокоился о девальвации доллара по отношению к золоту, поскольку американцы печатали слишком много долларов. На рынке существовал компромисс между владением золотом — единственным международным резервным активом, который не может быть произвольно обесценен, но не приносил доход, — и владением государственными облигациями США (казначейскими облигациями), которые приносили доход, но были номинированы в долларах.

Процентная ставка Казначейства и ожидания девальвации доллара играли роль в решении рынка продавать или покупать золото.

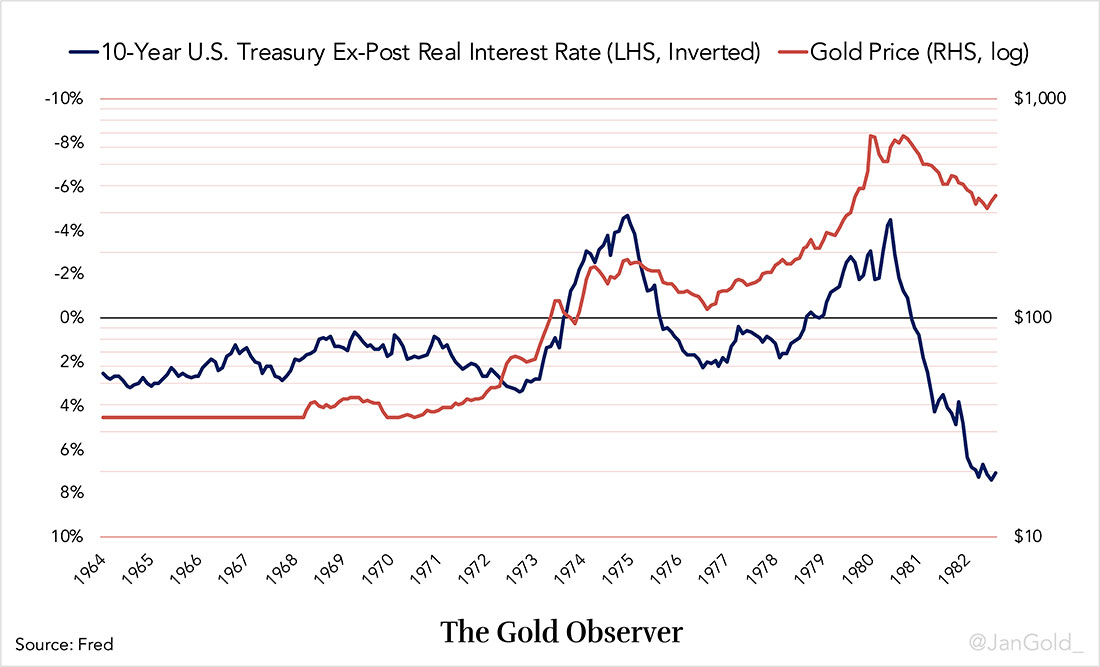

Второй этап начался в 1968 году, когда золоту разрешили колебаться по отношению к доллару на свободном рынке. Инвесторы бежали в золото как в актив-убежище, взвинчивая его цену, когда они ожидали, что инфляция потребительских цен вырастет (и постфактум реальные ставки снизятся).

Когда Федеральная резервная система повышала ставки, а инфляция снижалась (а реальные ставки постфактум увеличивались), инвесторы продавали золото, снижая его цену. Следовательно, наблюдалась обратная корреляция между золотом и фактическими реальными ставками с 1968 по 2005 год. Ставка по облигациям и инфляционные ожидания играли роль в решении рынка покупать или продавать золото.

После периода фактических ставок ниже нуля в 1970-х, стоимость драгметалла не восстановилась до уровней, когда реальные ставки были выше нуля, что указывает на снижение покупательной способности доллара (обесценивание).

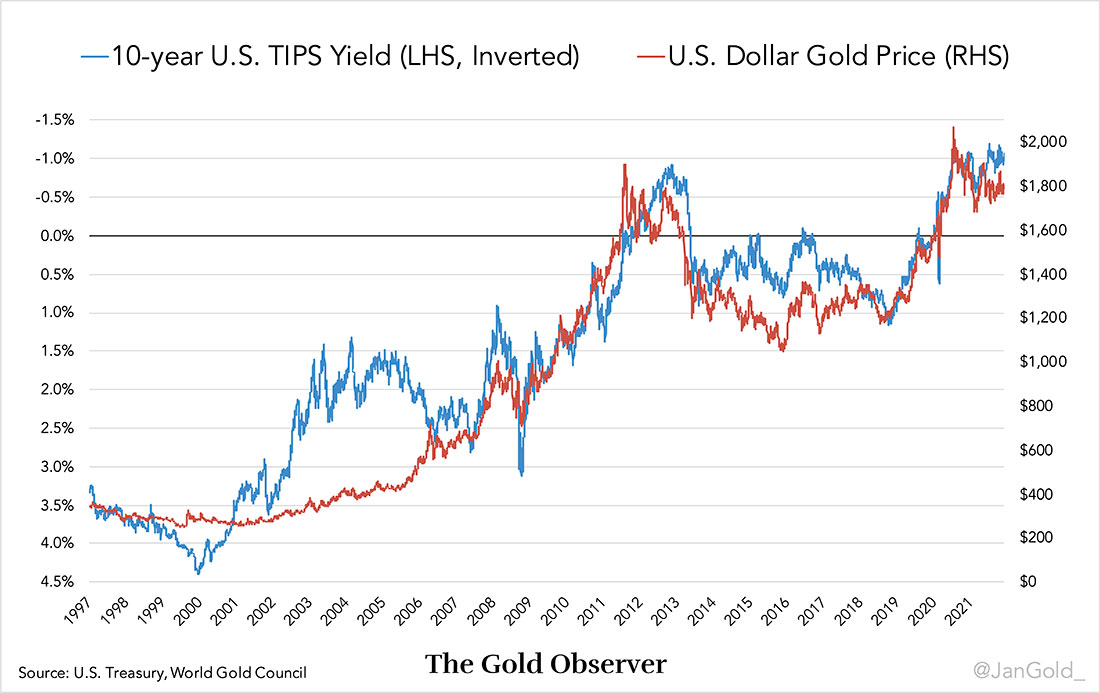

Третий этап начался в 1997 году, когда в США были запущены казначейские ценные бумаги, защищенные от инфляции (TIPS), которые привели к появлению реальных процентных ставок ex-ante. Несколько лет спустя, в 2006 году, золото стало тесно коррелировать с доходностью 10-летних TIPS.

Доходность TIPS — это ожидаемая реальная процентная ставка. Формула ставки TIPS:

Ожидаемая реальная процентная ставка = ставка по казначейским облигациям – инфляционные ожидания

Другими словами:

Ставка TIPS = ставка по казначейским облигациям – ставка безубыточности

Снижение доходности TIPS способствует росту золота; рост доходности TIPS ведет к падению золота. Ставка по казначейским облигациям и инфляционные ожидания играют роль в решении рынка покупать или продавать золото.

Механика облигаций TIPS

Начнем с некоторых основ рынка облигаций. По словам известного казначейского инвестора Лейси Хант, стандартом для оценки номинальных государственных облигаций является уравнение Фишера:

Безрисковая процентная ставка = реальная процентная ставка + инфляционные ожидания

Другими словами:

Ставка по казначейским облигациям = реальная процентная ставка + инфляционные ожидания

Ставка по казначейским облигациям считается безрисковой, поскольку правительство США может печатать любое количество долларов, необходимое для погашения своего долга. Возвращенные доллары могут не стоить ничего, но их, скорее всего, вернут. Основываясь на уравнении Фишера, инвесторы принимают решение о покупке или продаже казначейских облигаций. (Вот как это работает в теории, в действительности многие финансовые учреждения по закону вынуждены покупать государственные облигации.)

Номинальные казначейские облигации со сроком погашения 10 лет и купоном (процентной ставкой) 3% ежегодно выплачивают 3% от основной суммы в виде процентов, а через 10 лет основная сумма возвращается. Когда инфляция оказывается выше, чем ожидал кредитор, и он держит облигацию до погашения, его доход в реальном выражении уменьшается.

Облигации TIPS «гарантируют» кредитору реальный доход.

Например: инвестор покупает 10-летнюю облигацию TIPS с основной суммой в $1 миллион долларов и купоном в размере 2%. При каждой выплате купона основная сумма облигации корректируется с учетом инфляции, которая также корректирует выплату купона. По истечении срока Казначейство вернет кредитору $1 миллион долларов с поправкой на 10-летнюю инфляцию. Инвестор по облигациям TIPS получал 2% годовых и возвращал основную сумму в реальном выражении (с поправкой на инфляцию). Итак, почему не все инвесторы в облигации хотят держать облигации TIPS?

Поскольку облигации TIPS компенсируются инфляцией, рынок будет покупать эти ценные бумаги, снижая их доходность по сравнению с номинальной доходностью казначейских облигаций до тех пор, пока не станет безразлично, держать ту или другую.

Вот почему разница между ставкой TIPS и номинальной ставкой по казначейским облигациям называется «ставкой безубыточности». Следовательно, ставка безубыточности отражает рыночные инфляционные ожидания. Если рынок ожидает, что годовая инфляция в среднем составит 1% в течение следующих 10 лет, а номинальная ставка 10-летних казначейских облигаций составляет 3%, доходность 10-летних TIPS будет оценена в 2%.

Поскольку доходность TIPS рассматривается как (ex-ante) реальная доходность, формула облигации TIPS представляет собой преобразование уравнения Фишера:

Ставка TIPS (2%) = ставка по казначейским облигациям (3%) – инфляционные ожидания (1%)

В случае, если рыночные инфляционные ожидания окажутся точными в течение срока действия облигаций TIPS и номинальных казначейских облигаций с одинаковым сроком погашения, оба принесут одинаковую доходность. Основная причина держать облигации TIPS заключается в том, что они превосходят номинальные казначейские облигации во время неожиданного роста инфляции. Облигации TIPS — это хеджирование. Излишне говорить, что номинальные казначейские облигации показывают лучшую доходность, когда инфляция оказывается ниже ожидаемой.

Что произойдет, если доходность TIPS будет отрицательной? Во-первых, невозможно периодически снимать наличные с держателей облигаций. Чтобы установить отрицательную доходность, покупатель должен заранее заплатить премию сверх основной суммы долга. Более высокая цена, уплачиваемая за основной долг, возвращенный в будущем, аналогична отрицательной доходности.

Если доходность 10-летней облигации TIPS составляет -1%, покупатель платит примерно 110% основной суммы авансом и получает 100% возврата через десять лет без купонных выплат. В течение срока действия облигации 100% основной суммы корректируется с учетом инфляции, но при погашении инвестор теряет -1% в год в реальном выражении.

Заключение

Является ли текущая структура цены на золото устойчивой? Давайте проверим ее собственную логику.

Ниже приведен график, показывающий обратную корреляцию между ценой на золото и доходностью 10-летних TIPS.

Начиная с 2006 года, всякий раз, когда доходность TIPS снижалась, цена золота росла, и наоборот. Мы должны заключить, что рынок считает инвестиции в золото более привлекательными, когда реальные ставки падают, потому что золото является единственным международным резервным активом без контрагентского риска — золото не может объявить дефолт.

Снижение доходности TIPS (рынок облигаций ожидает меньше прибыли в реальном выражении) компенсируется ростом цены на золото. Но как ни странно, корреляция не меняется, когда доходность TIPS переходит на отрицательную территорию. Когда доходность TIPS падает с -0,5% до -1% (рынок облигаций ожидает больше потерь в реальном выражении), цена на золото реагирует так же, как когда доходность TIPS падает с 1% до 0,5%.

Еще более странно, что в нынешних условиях, если доходность 10-летних TIPS останется на постоянном уровне -1% в течение многих лет, рынок облигаций готов нести большие убытки, но золото не будет двигаться по цене $1.800 долларов за тройскую унцию. Нет компенсации. Это кажется бессмысленным.

Последний вопрос, который следует рассмотреть, связан с тем фактом, что федеральный долг США растет намного быстрее, чем наземный запас золота. За последние десять лет федеральный долг США удвоился, но наземные запасы золота выросли на 17%.

Теперь учтите, что и в 2012, и в 2022 году доходность TIPS составляла –1%. Таким образом, в 2022 году общие ожидаемые потери рынка казначейских облигаций в два раза больше, чем десять лет назад, однако цена на золото — цена количества золота, выросшего на 17% за 10 лет — такая же, как и десять лет назад. Нынешняя структура кажется асимметричной.

Вполне вероятно, что доходность 10-летних TIPS останется отрицательной, поскольку отношение общего долга к ВВП в США составляет рекордные 370% (государственный долг к ВВП составляет 120%). Правительство США не может допустить, чтобы номинальные ставки стали намного выше в таких условиях. Между тем, печать денег и проблемы с цепочками поставок вызвали инфляцию.

Я думаю, что чем дольше доходность TIPS остается отрицательной, тем больше вероятность того, что золото разъединится и будет расти. Другим важным элементом этого является то, что банковские сберегательные счета во многих странах имеют отрицательную (ex-post) реальную ставку в течение почти десяти лет. Как следствие, люди восприняли акции и недвижимость как «идеальное средство сбережения», потому что эти активы продолжали расти и приносить дивиденды или арендную плату.

Хотя пузыри могут длиться дольше, чем вы думаете, когда они в конце концов лопнут, инвесторы будут искать альтернативное средство сбережения. Куда идти, когда акции обваливаются, а государственные облигации не могут предложить положительной реальной доходности? Исторически сложилось так, что золото обычно служило активом последней инстанции.