Российско-украинский конфликт и его эскалация были основными движущими силами рынков. Геополитическая напряженность, вероятно, останется в центре внимания, учитывая ее последствия для инфляции и ожиданий роста. Кроме того, важную роль продолжит играть и направление денежно-кредитной политики в будущем.

Конфликт, инфляция и волатильность способствуют росту золота

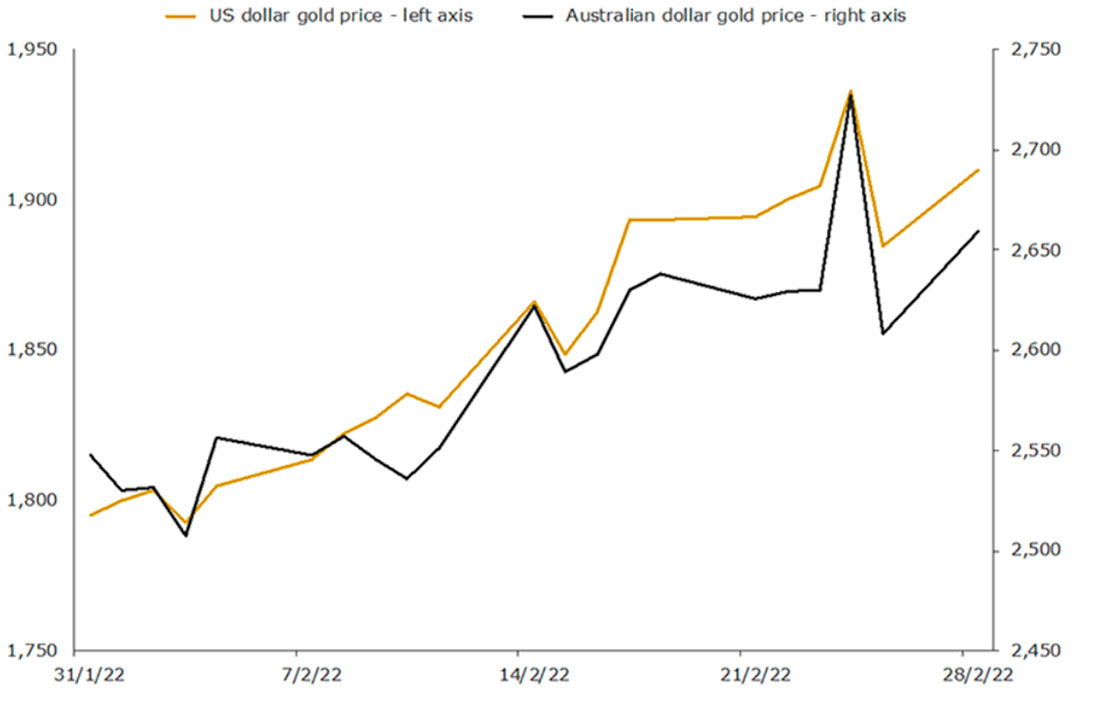

Цена на золото практически непрерывно росла в течение большей части февраля, как видно на графике ниже. Этому ралли способствовало несколько факторов, в том числе более высокие, чем ожидалось, показатели инфляции в США, при этом ИПЦ в настоящее время составляет +7,5% в годовом исчислении. Продолжающийся откат на фондовых рынках также оказал поддержку. Однако основной движущей силой послужила эскалация конфликта между Россией и Украиной.

В то время как золото было сильным в течение большей части месяца, в конце прошлой недели наблюдался временный откат, частично вызванный верой в то, что Россия столкнется со значительными санкциями в ответ на свои действия.

Однако падение оказалось недолгим: появились новости о том, что российские банки будут отключены от платежной системы SWIFT, а часть активов российского центрального банка заморожены.

Даже Швейцария, прославившаяся своим политическим нейтралитетом, который длился более двух столетий с Венского конгресса 1815 года, ввела санкции в отношении России.

Хотя мы можем только надеяться, что боевые действия не обострятся, последствия российско-украинского конфликта для мировой экономики и финансовых рынков, вероятно, будут глубокими и долгосрочными.

В ближайшей перспективе следует отметить следующее:

- Инфляционные ожидания растут, при этом уровень 5-летней безубыточной инфляции увеличился с 2,82% до 3,11% в течение месяца.

- Экономический рост, вероятно, пострадает, поскольку последняя оценка GDPNow Федерального резервного банка Атланты предполагает, что рост реального ВВП составит 0,00% в первом квартале года по сравнению с их прогнозом 0,6% всего несколько дней назад.

- Многие все еще задаются вопросом, насколько агрессивно центральные банки смогут повышать процентные ставки в связи с конфликтом в Украине. В статье Bloomberg отмечается, что «свопы, связанные с заседанием ФРС 16 марта, сократились до всего лишь 22 базисных пунктов ужесточения во вторник. Это говорит о том, что трейдеры даже не ожидают повышения на четверть пункта — в отличие от прошлого месяца, когда движение на полпункта было почти полностью учтено в цене».

Энергетическая политика в Европе также, вероятно, существенно изменится, что неудивительно, учитывая зависимость Европейского союза от России, причем последняя поставляет первому почти 40% природного газа и 25% сырой нефти.

Драгоценные металлы — единственное место, где можно спрятаться?

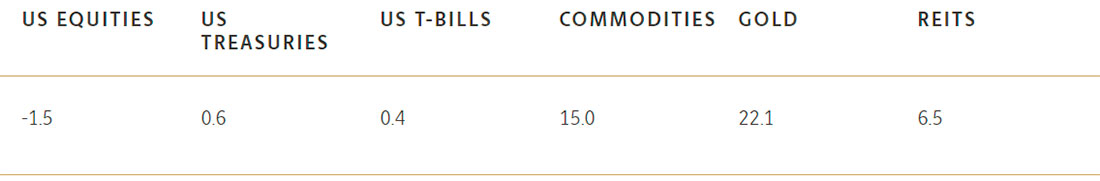

Все эти факторы повышают риск (но не уверенность) того, что мировая экономика движется к затяжному периоду стагфляции, когда темпы экономического роста значительно отстают от инфляции.

Если это произойдет, золото будет не только явным лидером рынка, но и одним из немногих активов, приносящих положительную реальную прибыль.

Об этом свидетельствует приведенная ниже таблица, основанная на исследовательском отчете Schroders за 2021 год о влиянии стагфляции на доходность класса активов.

Подобные исторические данные подтверждают, почему инвесторы, ищущие защиты и роста, могут захотеть увеличить инвестиции в золото в будущем, поскольку акции, денежные средства и облигации (которые сегодня составляют большую часть инвестиций, удерживаемых в диверсифицированных портфелях) имеют плохой послужной список в периоды стагфляции.

Роль золота может быть еще более важной на этот раз, учитывая, что сегодня акции оцениваются гораздо дороже, чем в последний период стагфляции (коэффициент CAPE для S&P 500 составлял всего 18,71 в начале 1973 г. по сравнению с 37,47 в начале 2022 г.).

На этот раз ситуация с уровнем долга также намного хуже. Если в 1973 году отношение государственного долга США к ВВП составляло всего 33%, то к концу прошлого года оно выросло до более чем 120%.

Это почти наверняка не позволит центральным банкам значительно повысить процентные ставки в будущем, что ограничивает способность наличных денег и облигаций защищать богатство.

Золото опережает акции на 13%

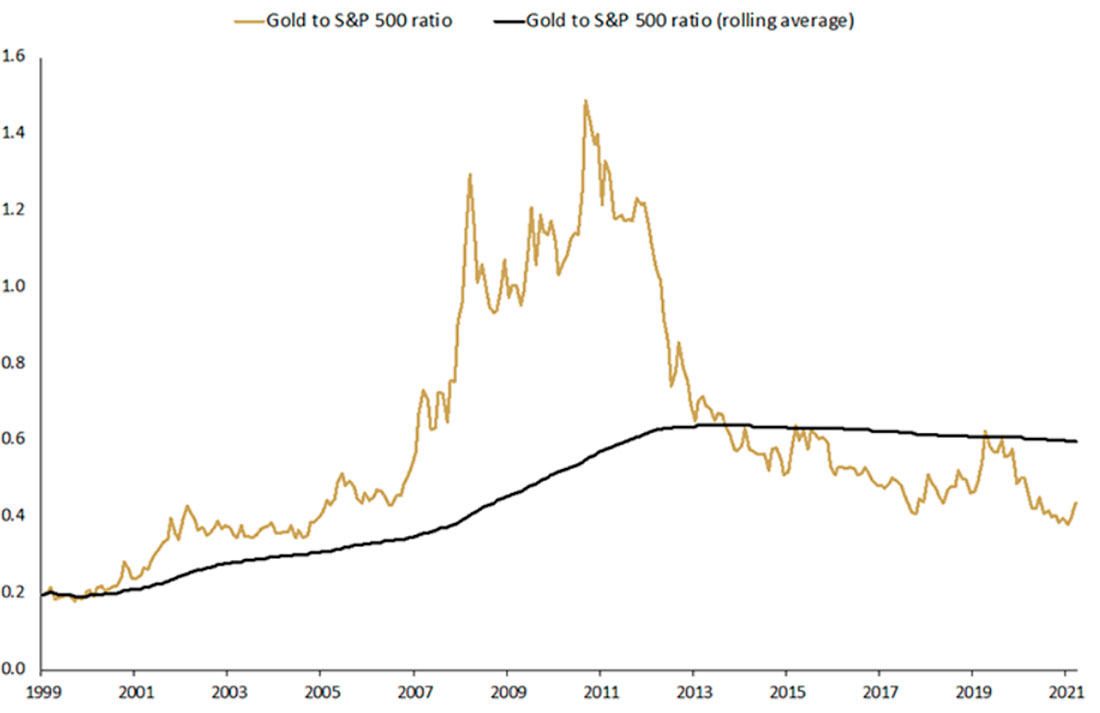

Одним из показателей, за которым мы внимательно следим, является отношение золота к S&P 500. Он измеряет количество акций в S&P 500 (при условии, что индекс представляет одну компанию), которые инвестор может купить за каждую унцию золота.

Еще в 2011 году это соотношение достигло пика около 1,4, что означает, что за унцию золота можно было купить 1,4 акции S&P 500. За 10 лет, прошедших с тех пор, это соотношение значительно упало, в основном из-за 280% роста S&P 500, при том, что золото поднялось всего на 19%. Динамику этого соотношения можно увидеть на графике ниже, который охватывает весь период с начала века.

В первые два месяца этого года коэффициент начал расти (с 0,38 до 0,44), при этом золото опережает S&P 500 на 13%.

Хотя еще слишком рано говорить о том, что золото вступает в эру, когда оно будет сильно опережать акции, это не станет сюрпризом.

По крайней мере, коэффициент предполагает, что длительный период превосходства фондового рынка подошёл к концу или близится к концу. Теперь инвесторы могут извлечь выгоду из инвестирования в золото.

Валютный бонус для австралийских инвесторов

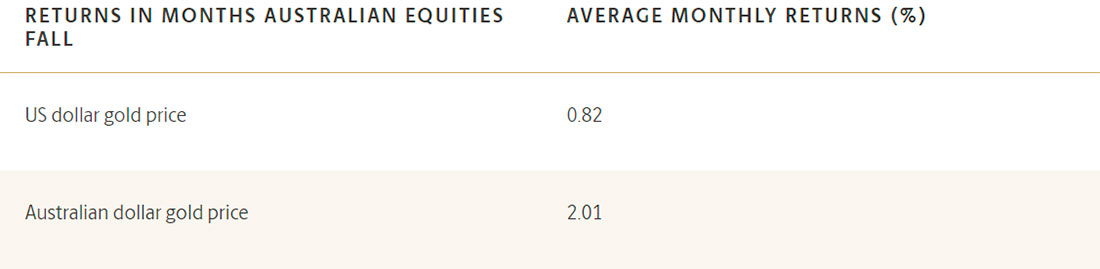

Для австралийских инвесторов защитные свойства золота, о которых вновь вспоминают в связи с текущими событиями, обычно усиливаются влиянием валютного рынка.

Это связано с тем, что австралийский доллар обычно падает в периоды слабости фондовых рынков. Это снижение повышает доходность золота, оцененного в австралийских долларах, по сравнению с доходностью золота, оцененного в долларах США.

Согласно исследованиям Пертского монетного двора, с начала века это влияние на валюту составило почти 1,2% с точки зрения увеличения доходности портфеля, которую австралийские инвесторы могли бы получить от владения золотом в месяцы падения австралийских акций.

Прогноз

В краткосрочной перспективе движение золота, скорее всего, будет зависеть от ситуации на Украине, при этом в настоящее время на ряде рынков, вероятно, будет наблюдаться более высокая волатильность.

Однако картина спроса очень обнадеживает, так как объем покупки слитков и монет из золота на западных рынках находится на исторически высоком уровне.

Инвесторы в золотые ETF теперь также увеличивают свои позиции (после сокращения их примерно на 5% в 2021 году), хотя пока приток относительно скромен, а активы увеличиваются всего на 2% в годовом исчислении.

Наибольшие движения наблюдались на фьючерсном рынке: общая длинная позиция спекулянтов увеличилась на 30% в феврале (+48% с начала года), в то время как чистая длинная позиция составила +37% за месяц (+94% с начала года).

Хотя это изменение в спекулятивном позиционировании повышает риск того, что золото может испытать краткосрочный откат, среднесрочная и долгосрочная картина остается благоприятной, при этом аргументы в пользу включения золота в портфель значительно подкрепляются кризисом в Украине и его последствиями в ближайшие годы.