Текущий откат в секторе драгоценных металлов открывает возможность для покупок. С момента закрытия торгов на максимуме $2.064 доллара за унцию 6 августа, цена золота упала на 8,34% на момент написания статьи1. За ней последовали акции золотодобывающих компаний, снизившись на 9,26% с августовского максимума2. Золотые ценные бумаги вместе с акциями золотодобытчиков могут продолжить снижение до тех пор, пока не станут известны результаты президентских выборов в США, и вплоть до конца года, пока все не уляжется. Каким бы ни был исход выборов, путь к монетарной дестабилизации ничто не остановит. Инвесторам крайне важно сосредоточиться на долгосрочном тренде и не отвлекаться на краткосрочные соображения.

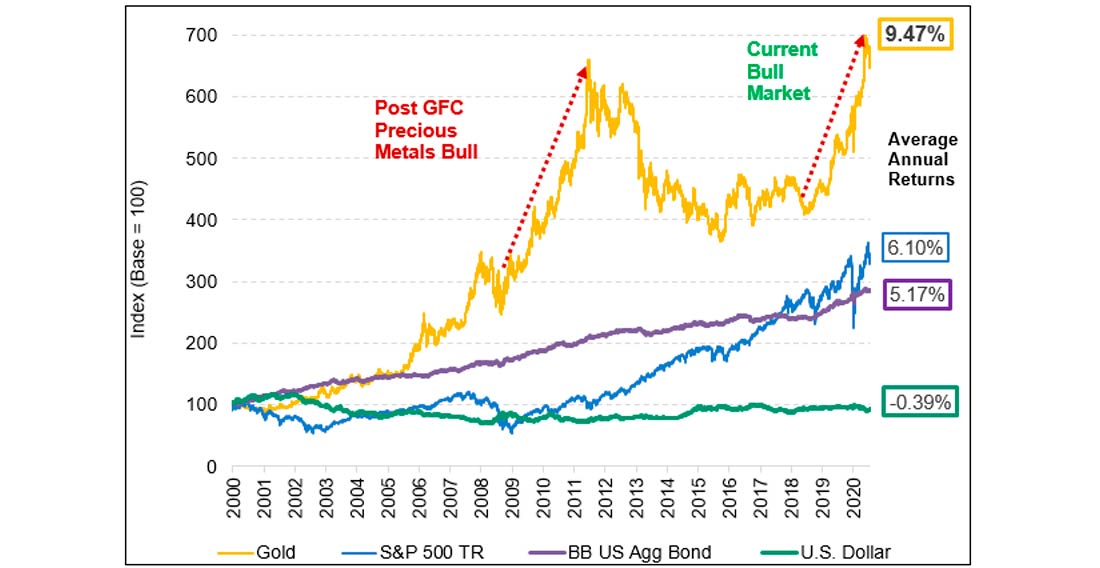

Чрезвычайно благоприятный фундаментальный фон для инвестиций в золото и акций добывающих предприятий основан на медленном и необратимом движении в сторону серьезной девальвации доллара США (USD). Бумажные активы, в том числе акции, облигации и валюта, отстают от долларовой цены золота с 2000 года, когда центральные банки начали проводить радикальные денежные эксперименты. До недавнего времени сила золота мало привлекала внимание ведущих инвесторов. Повсеместная незаинтересованность может быть приписана скрытному, долгосрочному характеру опережающих темпов роста золота. Кроме того, акции и облигации демонстрировали положительные показатели на протяжении двух десятилетий: в таком случае, зачем искать что-то еще?

Рис. 1. Золото в сравнении с акциями, облигациями и долларом США

Относительная доходность за период с 31.12.1999 по 30.09.2020. Источник: Bloomberg. Период с 31.12.1999 по 30.09.2020. Золото измеряется индексом GOLDS Comdty Index; S&P 500 TR измеряется SPX; Индекс совокупных облигаций США измеряется Bloomberg Barclays US Agg Total Return Value Unhedged USD (индекс LBUSTRUU); доллар США измеряется DXY Curncy.

Отсутствие признания дает возможность

Недооцененный рост комплекса драгоценных металлов вполне может продолжиться в среднесрочной перспективе. Отсутствие признания толпы дает возможность накопить позиции в преддверии более ожесточенной ценовой конкуренции, появление которой, по нашему мнению, весьма вероятно в ближайшие месяцы. Пока большинство инвесторов дремлет, другие могут рассматривать потенциал роста цены золота и акций золотодобывающих компаний. Если перефразировать рыночного аналитика Ричарда Рассела3, «природа любого бычьего рынка заключается в том, чтобы на протяжении всего ралли захватить с собой наименьшее возможное количество инвесторов».

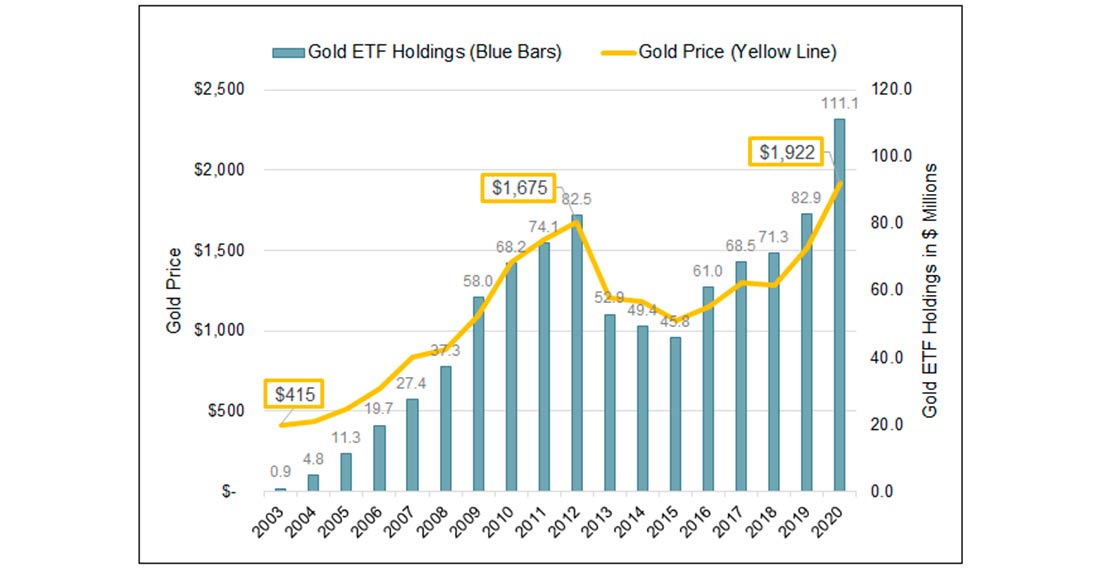

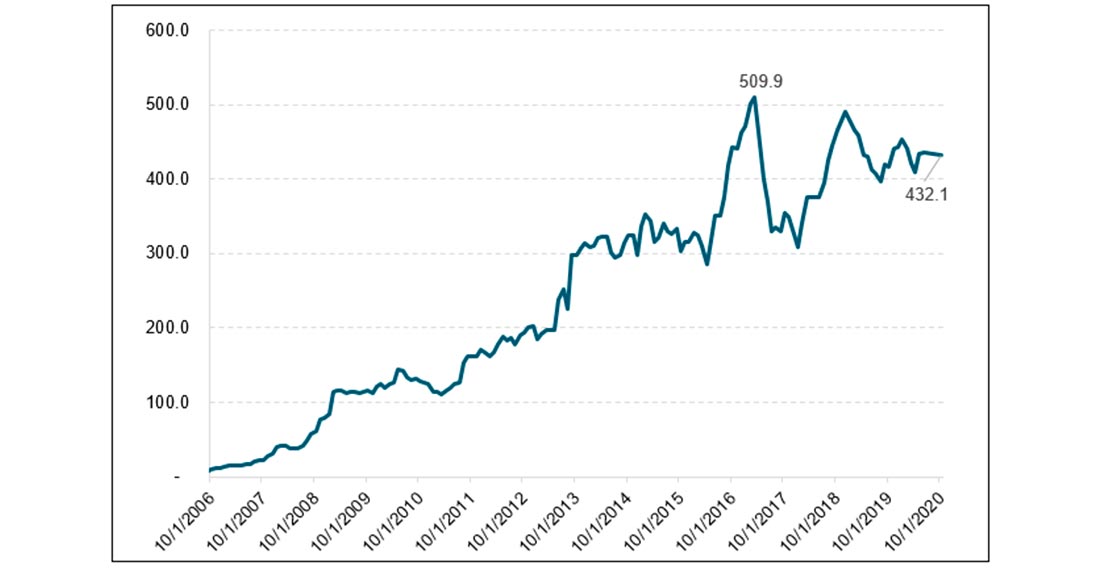

Говоря простыми математическими терминами, при текущей цене рынок золота не смог бы выдержать приток даже 1% из примерно $100 триллионов долларов4 управляемых институциональных активов в физический металл. Рекордный приток в обеспеченные золотом ETF с начала года превысил все известные показатели. Но в долларовом выражении он составляет ничтожные $51,2 миллиарда долларов, необходимые для приобретения 936,2 метрических тонны золота (по данным Meridian Macro Research). Для притока $1 триллиона долларов потребуется 18.000-19.000 тонн, что равно примерно шести объемам годовой мировой добычи золота. Подобный сдвиг со стороны распорядителей активов привел бы к скачку цены золота до $5.000-10.000 долларов за унцию.

Рис. 2. Приток в обеспеченные золотом ETF достигли рекордных уровней в 2020 г. (2003-2020 гг.)

Источник: Bloomberg. Период с 31.12.2003 по 02.10.2020. Золото измеряется с помощью GOLDS Comdty Index. Gold ETF Holdings измеряется индексом ETFGTOTL.

Рост предложения бумажных денег превысит доступное золото

Временные рамки для гипотетического притока в $1 триллион долларов могут варьироваться от нескольких лет до десятилетия. По мере увеличения предложения бумажных денег приток $1 триллиона долларов может оказаться вполне скромным. Однако известно, что будущее увеличение предложения долларов намного превзойдет ежегодный рост предложения золота в 1-2%. Именно изменения денежно-кредитного режима, а не циклические или эпизодические факторы, как COVID, объясняют увеличение предложения бумажной валюты по сравнению с золотом.

6 сентября председатель Федеральной резервной системы Джером Пауэлл объявил о новой программе количественного смягчения (QE), которая вдвое превышает размер предыдущих программ с точки зрения ежемесячной кредитной экспансии. В рамках текущего плана ФРС должна покупать казначейские облигации США на $80 миллиардов долларов и ценные бумаги с ипотечным покрытием на $40 миллиардов долларов в месяц. Это приведет к увеличению баланса ФРС на 21% в течение следующих двенадцати месяцев. Пауэлл заявил:

Фактически, курс останется адаптивным до тех пор, пока экономика не начнет уверенно восстанавливаться... Мы обладаем необходимой гибкостью, чтобы адаптировать инструменты, включая процентную ставку.

Устойчивое V-образное восстановление маловероятно

Комментарий Пауэлла подразумевает, что экономика США восстановится до докоронавирусных уровней, после чего дальнейшая поддержка ФРС уже не потребуется. Согласно ходу его мыслей, факторы экономического цикла и лекарства от COVID-19 восстановят нормальное состояние, что позволит Федрезерву прекратить поддержку финансовых рынков. Мы считаем, что Пауэлл, его коллеги из ФРС и согласные с ними не понимают, что американская и мировая экономика, обремененная гигантскими долгами, неспособна к устойчивому V-образному восстановлению. Более вероятно, что экономические показатели останутся ниже нормы и станут неприемлемыми для следующей и будущих администраций президента.

Страны с крупной задолженностью обречены на несоответствие собственному потенциалу. Производственные ресурсы должны быть направлены на обслуживание долга и выплату основной суммы для выполнения кредитных обязательств. Денежно-кредитная политика связана по рукам и ногам, потому что любое ужесточение, включая повышение процентных ставок, увеличит риск кредитного дефолта и экономической нестабильности. Кредиторы неохотно предоставляют кредиты по субэкономическим ставкам, тогда как заемщики тонут в долгах. Следовательно, будущие денежно-кредитные и налогово-бюджетные интервенции, вероятно, будут увеличиваться и учащаться. Чрезвычайные меры станут обычным делом.

До начала экономического спада, связанного с коронавирусом, потребительский, деловой и государственный долг США составлял $64 триллиона долларов, что более чем в три раза превышало валовой внутренний продукт Соединенных Штатов5. Сегодня это соотношение, несомненно, выше, и при продолжающейся эмиссии государственных и корпоративных долговых обязательств оно будет расти. Высокий долг запускает порочный круг создания денег, который невозможно повернуть вспять без длительного периода жесткой экономии.

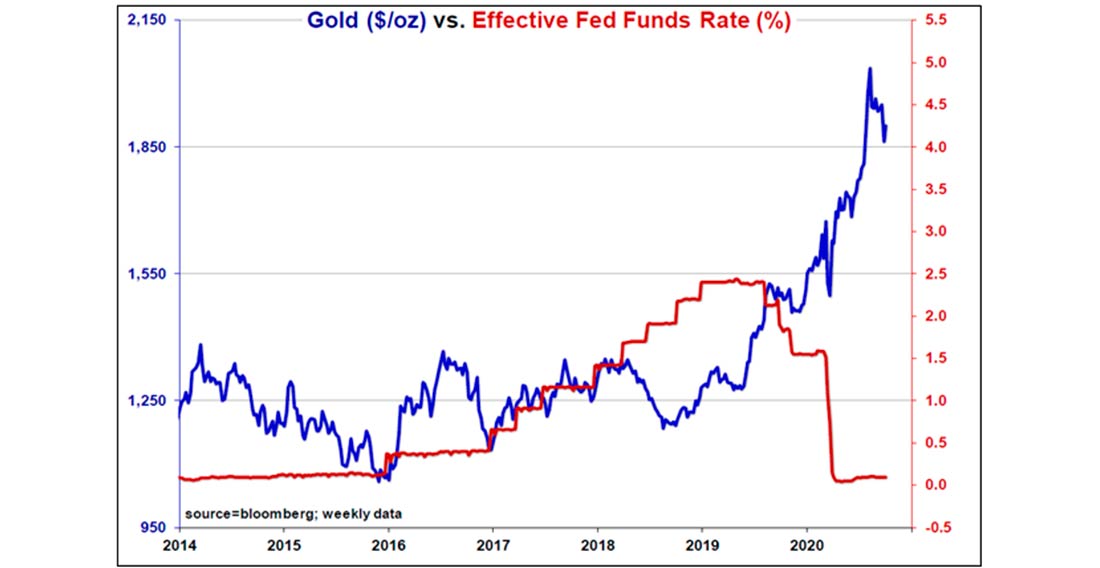

Чрезмерная задолженность практически гарантирует, что процентные ставки останутся возле нуля. По состоянию на сентябрь смешанная процентная ставка по долгу США достигла рекордно низкого значения 1,77%. В сентябре расходы по обслуживанию долга за 2020 финансовый год составили $522 миллиарда долларов и вырастут примерно до $560 миллиардов долларов за полный год, заканчивающийся 31 октября. Увеличение данных расходов на 1% равняется более $300 миллиардов долларов. Как отмечает компания FFTT, основанная Люком Громеном6, за год до настоящего времени расходы по уплате процентов плюс выплаты обязательных пособий составили 97% налоговых поступлений. С учетом расходов на оборону затраты составляют $1,4 триллиона долларов. Если предположить, что процентные ставки не увеличиваются, мы оцениваем повышение обязательных расходов на 5-10% в годовом исчислении.

Рис.3. Процентные ставки стремятся к нулю

Источник: Meridian Macro Research LLC. Данные на 03.10.2020.

Добавьте дополнительные меры стимулирования и другие текущие правительственные программы, и можно легко представить себе увеличение дефицита на 2-3 триллиона и ежегодный рост долга Казначейства США на 15–20%, что значительно превышает повышение ВВП. По словам Громена, с учетом того, что федеральные расходы составляют 45% ВВП, любые попытки сократить их «фактически означают снижение ВВП». Предлагаемое повышение налогов, вероятно, вызовет новую рецессию. В фискальном плане у США больше нет выбора.

Денежно-кредитная политика попала в ловушку. Как сказал бывший губернатор ФРС Кевин Уорш в обзоре Wall Street Journal от 7 сентября, Федрезерв превращается в подразделение Казначейства США.

Если в ближайшие кварталы экономика преуспеет, я ожидаю, что ФРС значительно расширит масштабы, объем и продолжительность покупки активов. Если экономика ослабнет или финансовые рынки упадут, ФРС удвоит усилия. Это то, что политологи называют инерцией развития. Когда учреждение долго придерживается одной траектории, со временем возможности становятся ограниченными, обходные пути — малодоступными, а выход и вовсе недостижимым.

Роль ФРС в нашей экономике и правительстве будет только усиливаться. При нынешних обстоятельствах Банк Японии может послужить для нее политической моделью: крупный покупатель государственных акций и единоличный партнер с фискальными полномочиями. Невообразимое может стать неизбежным.

Корреляция облигаций и акций стала положительной

Ослабление ФРС означает, что облигации больше не могут защищать традиционные, сбалансированные портфели от риска фондового рынка. Взаимосвязь между облигациями и акциями значительно усилилась. Нормальный цикл предполагает обратную корреляцию ценных бумаг и долга, согласно которой облигации и акции движутся в противоположных направлениях во время спадов и периодов восстановления.

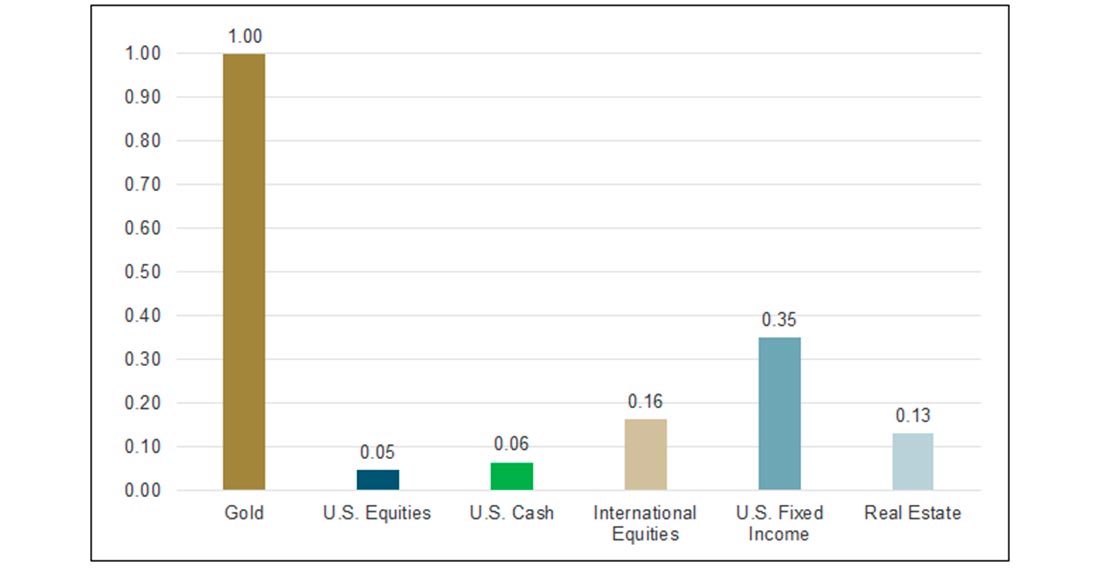

При значениях, близким к нулю, облигации предлагают только риск без прибыли. Потенциал роста, похоже, полностью зависит от повышения курса, связанного с переходом на отрицательную номинальную территорию, что, безусловно, можно назвать возможностью, но лишь спекуляцией для искушенного инвестора. Если доллар ослабнет, вернется инфляция или кривая доходности станет круче, риск снижения станет существенным. Раз рынок облигаций оказался в тупике, распределяющим активы нужно искать в другом месте. Золото может заполнить большую часть пробела, образованного облигациями, чтобы помочь сбалансировать риск фондового рынка.

Рис. 4. Корреляция спот-цены золота с традиционными финансовыми активами

Источник: Bloomberg. Период с 30.09.2000 по 30.09.2020. Золото измеряется GOLD Comdty Index; Акции США — индексом S&P 500; Наличные деньги США — индексом S&P US Treasury Bill 0–3 месяцев; Международные акции — индексом MSCI EAFE; фиксированный доход США — US Aggregate Bond Index Bloomberg Barclays; недвижимость — индексом Dow Jones US Select REIT.

Распределяющие активы могут вскоре обнаружить, что акции золотодобывающих предприятий демонстрируют динамическую подверженность рыночному риску со стороны падающего доллара США и растущей цены золота. Несмотря на рост с начала года до настоящего момента на 37,86% (по данным GDX на 13.10.2020) по сравнению с увеличением цены золота на 24,66%, приток средств в акции золотодобытчиков был вялым. Акции GDX7, которые находятся на руках акционеров, остались на 15% ниже пика 2017 года, несмотря на то, что их стоимость почти удвоилась.

Рис. 5. Размещенные акции GDX упали на 15% по сравнению с уровнем 2017 г. (2006-2020 гг.)

Источник: Bloomberg. Период с 12.05.2006 по 10.12.2020.

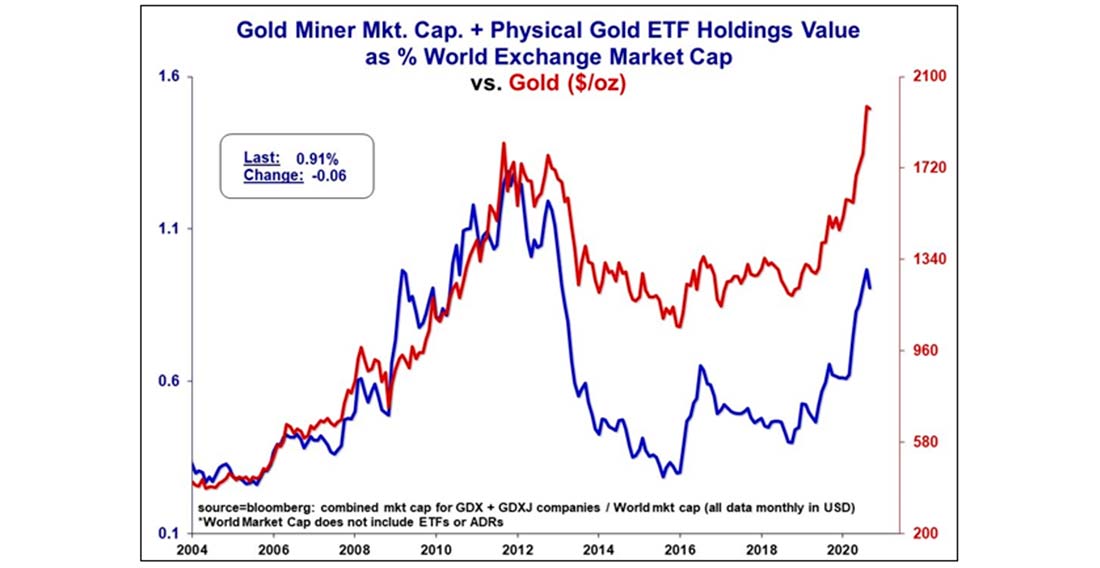

Несмотря на очень благоприятный макроэкономический фон, золото и акции золотодобывающих компаний представлены в значительно меньшем количестве. График Meridian Macro показывает, что обеспеченные золотом ETF и связанные с ними акции добывающих предприятий составляют лишь 0,91% совокупной рыночной капитализации мировых бирж, что значительно ниже предыдущего пика, достигнутого в 2011 году.

Рис. 6. Рыночная капитализация золотодобывающих компаний + стоимость запасов физического золота в ETF как % капитализации мирового биржевого рынка против цены золота (в долларах за унцию)

Источник: Meridian Macro Research LLC. Данные на 03.10.2020.

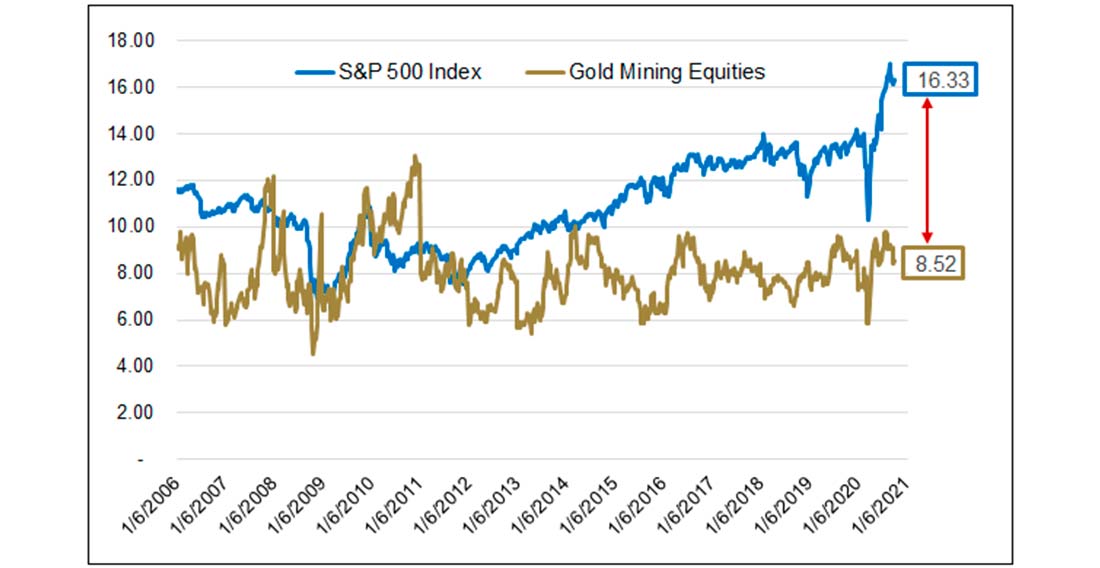

Акции золотодобывающих компаний представляют собой беспрецедентную ценность по сравнению с их историческими значениями и с традиционными альтернативами в виде ценных бумаг. Например, горнодобывающие компании торгуются с коэффициентом EV / EBITDA (отношение стоимости предприятия к прибыли до вычета процентов, налогов, износа и амортизации)8 на уровне 8,52x по сравнению с равновзвешенным S&P 500 на уровне 16,33x, что является самым большим спредом за 10 лет.

Рис. 7. Акции золотодобывающих компаний и индекс S&P 500: EV / EBITDA (2006-2020)

Источник: Bloomberg. Данные на 12.10.2020. Индекс S&P 500 измеряется индексом SPXEVEBT, а акции золотодобытчиков измеряются индексом GDMEVEBT.

Кроме того, отношение индекса HUI9 к цене золота составляет 0,18, что указывает на невысокую стоимость золотодобытчиков по сравнению с самим золотом. Данное значение можно сравнить с диапазоном от 0,14 до 0,64 во время бычьего рынка с 2000 по 2010 год, как показано на рис. 8.

Рис. 8. Соотношение HUI / Gold отражает настроения инвесторов в отношении золота

Источник: Bloomberg. Данные на 12.10.2020. Оранжевая линия измеряет соотношение индекса HUI и GOLDS Comdty Index.

Сектор золотодобычи является финансово устойчивым из-за высокой цены золота и значительного сокращения долга, которое стало возможным благодаря стабильному генерированию денежных средств. Повышение дивидендов стало частым явлением, и им есть куда расти. Наше исследование показывает, что двенадцать горнодобывающих компаний объявили об увеличении дивидендов в 2020 году, но коэффициенты выплат по-прежнему низкие. Возможностей для дальнейшего роста более чем достаточно, поскольку условия для компаний будут улучшаться при стоимости золота в $1.900 долларов за унцию. Исход сравнения годовой прибыли будет оптимистичным, так как средние цены на золото в 2020 году выше, чем в 2019.

Благоприятный прогноз цены золота означает рост будущих доходов. Все еще недооцененный сектор может завоевать расположение инвесторов.

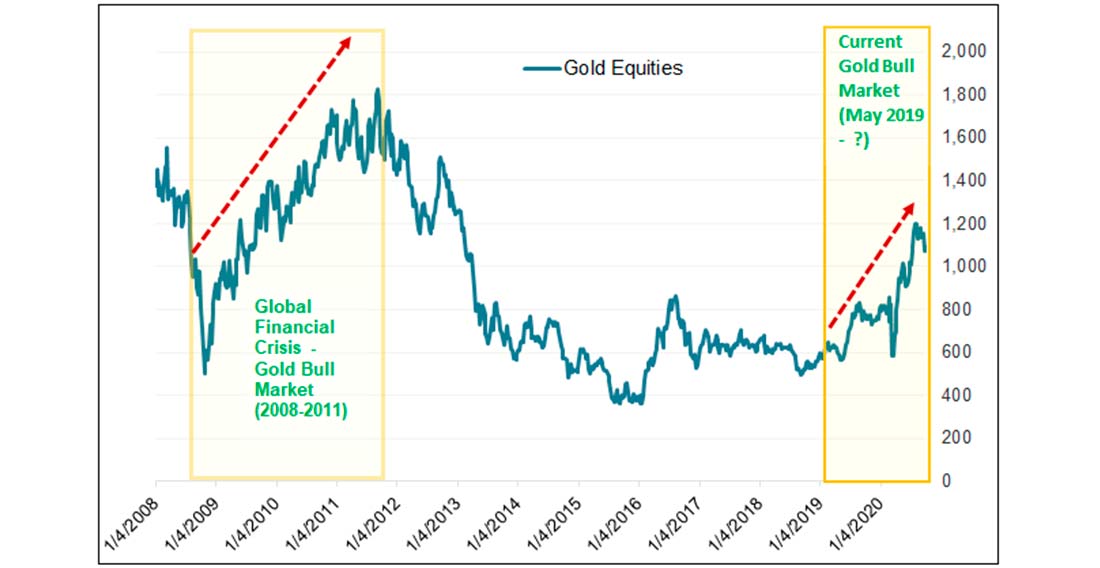

Нас часто спрашивают, как акции золотодобывающих компаний могут повести себя в условиях масштабного спада рынка, подобного марту 2020 или 2008 года. Обвал рынка происходит, когда инвесторы продают все, что могут, чтобы получить наличные. Ни один класс активов или группа акций не защищены от панической ликвидации позиций, включая акции золотодобывающих компаний. Однако цена золота и акции золотодобытчиков быстро оправились после паники и продемонстрировали значительный рост, как показано на рис. 9.

Рис. 9. Динамика акций золотодобывающих компаний (2008-2020 гг.)

Источник: Bloomberg. Данные на 30.09.2020. Акции золотодобывающих компаний измеряются индексом NYSE Arca Gold Miners Index (GDM).

Рынки обречены на разрушение?

С другой стороны, риск падения для портфелей ведущих акций очень велик и, по нашему мнению, требует большей защиты, чем когда-либо. Практически по всем критериям фондовый рынок (измеряемый S&P 500 Index 10) уже достиг пика 2000 года или даже переоценен.

Как подытожил 3 октября менеджер хедж-фонда Майкл Соломон из Marlin Sams Fund, L.P.

Рынки обречены на разрушение... Инвесторы игнорируют тот факт, что реальная прибыль корпораций после уплаты налогов (под данным Бюро экономического анализа США) не менялась с 2010 года... С 2008 рынки падали четыре раза (включая истерику рынка облигаций). Массовое заблуждение состоит в том, что Федеральная резервная система может спасти положение. Мы полагаем, с течением времени ФРС окажется в ловушке, из которой не сможет выбраться. Инвесторы верят, что все хорошо, но это не так. Иллюзия поддерживается только безрассудными, крайними и безответственными действиями ФРС.

Высокая оценка финансовых активов сильно зависит от поддержки Федеральной резервной системы. Мы не думаем, что рынки смогут обойтись без помощи Федрезерва, и фискальное стимулирование продолжится. Как сказал Соломон, иллюзия в отношении благополучия зависит от создания все большего количества денег.

Печать валюты, рыночное вмешательство или манипулирование ценами усугубляют системную нестабильность. Условия, вызванные следующей финансовой катастрофой, похожей на Великий финансовый кризис, или события из теории «Черного лебедя», отражающие пандемию COVID-19, могут обесценить денежные и фискальные контрмеры. Тогда произойдет существенная девальвация доллара США.

Время инвестировать в золото

Рэй Далио в своем исследовании «Меняющийся мировой порядок» отметил, что «большинство людей не уделяют достаточного внимания валютным рискам». Недавно он вновь опубликовал свой ранний прогноз о падении доллара на 30% в течение следующих нескольких лет. Большинство инвесторов полагают, что доллар сохранит постоянную стоимость, но мы считаем это утверждением неверным. По словам Далио, все бумажные валюты обесценились или уже канули в Лету. Без исключений.

Мы считаем, что сейчас самое время начать инвестировать в золото, а не тогда, когда это будет делать остальной мир.

Беглый анализ бюджетной ситуации в США показывает, что доллар может полноправно занять одно из лидирующих мест в списке исчезающих видов. Для девальвации доллара есть много причин. Инфляция, явная потеря стоимости по отношению к другим валютам или дефляционный кредитный кризис — все это возможные варианты. При любом из этих сценариев долларовая цена на золото вырастет.

Четырехлетнее повышение цены золота с $1.100 долларов в конце 2015 года до $1.900 долларов в 2020 является ранним сигналом о несостоятельности валютной системы. Когда инвесторы откроют глаза, долларовая цена золота может вырасти более чем в 5-10 раз. Это вопрос простой математики. Сроки пока неточны, но результат кажется неизбежным.

Примечания

- Цена золота определяется спот-ценой металла, устанавливаемой биржами драгметаллов на условиях немедленной поставки.

- По оценке Sprott Gold Miners Exchange Traded Fund (NYSE Arca: SGDM), ETF, который стремится к инвестиционным результатам, которые соответствуют (без учета комиссий и расходов) в целом производительности его базового индекса, Solactive Gold Miners Custom Factors Index (индексный тикер: SOLGMCFT). Индекс направлен на отслеживание результатов более крупных золотодобывающих компаний, акции которых котируются на канадских и основных биржах США.

- Ричард Рассел был американским писателем в сфере финансов. Он начал публиковать информационный бюллетень под названием Dow Theory Letters в 1958 году. В письмах освещались его взгляды на фондовый рынок и рынки драгоценных металлов. По состоянию на 2015 год Dow Theory Letters была самой продолжительной новостной рассылкой, постоянно создаваемой одним человеком в компании.

- Источник: Boston Consulting Group, май 2020 г.

- WSJ: Еще до коронавируса экономика США была обременена долгами. Это плохие новости для будущего восстановления, Шейн Шиффлетт. 1 октября 2020 г.

- Люк Громен, финансовый директор, является основателем компании по макроэкономическим исследованиям Forest for the Trees (FFTT). Два раза в месяц FFTT издает подробный макроэкономический и тематический информационный бюллетень для институциональных инвесторов.

- ETF VanEck Vectors Gold Miners (GDX) отслеживает общие показатели деятельности компаний, работающих в золотодобывающей отрасли.

- Коэффициент EV / EBITDA — это популярный показатель, используемый в качестве инструмента оценки для сравнения стоимости компании, включая долг, с ее денежными доходами за вычетом неденежных расходов.

- NYSE Arca Gold BUGS Index (HUI) — это модифицированный взвешенный индекс компаний, занимающихся добычей золота. BUGS — это корзина обеспеченных золотом нехеджированных акций.

- Индекс S&P 500 (SPX) — это индекс акций, выпущенных 500 крупнейшими компаниями США.

- К рисункам и графикам: прошлые результаты не являются гарантией будущих. Вы не можете напрямую инвестировать в индекс.