Люди, расслабьтесь, это всего лишь коррекция. Если вы серьезный инвестор в золото, я вам сочувствую. Если вы паникуете, то это не для вас.

В конце концов, что изменилось с тех пор, как в августе прошлого года цена на золото достигла нового исторического максимума, превысив $2.000 долларов?

На самом деле, большинство фундаментальных факторов, поддерживающих золото, просто укрепились. А это, в конечном итоге, означает гораздо более высокий рост цены на золото в следующие несколько лет.

Итак, нынешнее падение становится вопросом перспективы. В конце концов, за последнее время было установлено много рекордов… в плохом смысле.

Если вы не верите, что рекордные уровни долга, рекордно низкие процентные ставки, рекордно высокие оценки акций и рекордные уровни денежной массы повредят цене на золото, тогда расслабьтесь.

А пока полезно просто попытаться лучше понять, что оказывает давление на золото. Таким образом, мы можем решить, является ли его слабость временной или структурной.

Скорее всего, вы знаете, к чему я веду, но давайте все равно проанализируем данные.

Рост доходности, дефицита и долга

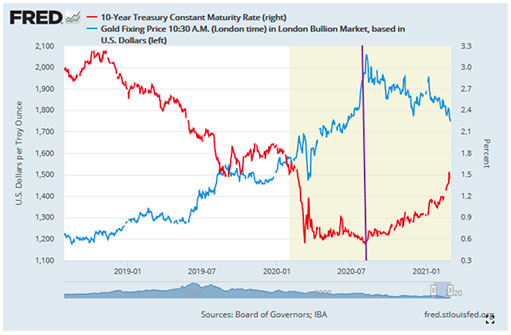

По моему мнению, главным фактором, который негативно влиял на цену золота последние несколько месяцев, является рост доходности долгосрочных облигаций.

Доходность облигаций растет с первых чисел августа. Не случайно, что золото начало корректироваться практически в то же время.

Золото не приносит дивидендов. И инвесторов привлекла более высокая доходность по облигациям, поскольку акции стали еще дороже.

С этим тесно связано укрепление доллара США. Поскольку рост доходности ускорился в начале 2021 года, иностранцы, вероятно, начали конвертировать свою валюту в доллары для покупки облигаций США.

Это вызвало рост индекса доллара США, который может немного подняться прежде чем достигнуть пика.

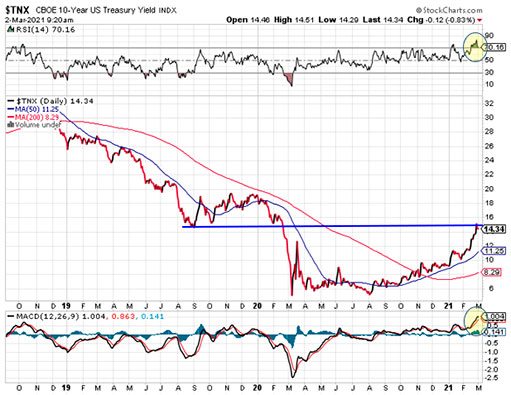

Судя по индикаторам импульса RSI и MACD, индекс 10-летних казначеек выглядит перекупленным. А уровень доходности десятилетних облигаций в 1,5%, который несколько раз выступал в качестве поддержки в конце 2019 года, теперь может стать уровнем сопротивления.

Между тем дефицит США стремительно увеличивается. Как поясняется в февральском исследовательском письме Crescat Capital, готовится «спасительный» пакет на $1,9 триллиона долларов. Вдобавок Байден нацелен еще на один пакет стимулов.

Пока еще ведутся дискуссии, но предполагается, что он может достигнуть $3 триллионов долларов. Общая сумма, вероятно, составит $4,9 триллиона долларов против $3,1 триллиона долларов в прошлом году.

А в 2020-м крупные иностранные держатели долговых обязательств США купили жалкие 5,2% всех выпущенных казначейских облигаций.

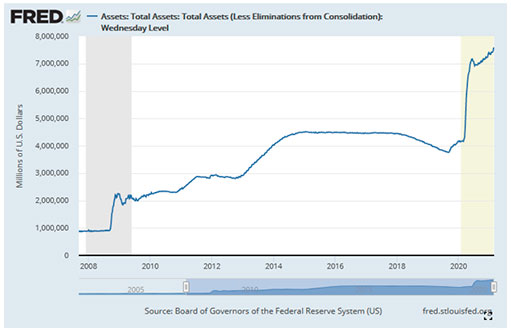

Естественно, это оставляет ФРС в качестве покупателя последней инстанции. Давайте посмотрим, что это означало последнее десятилетие.

Я считаю, что на графике справа особого внимания достоин тот факт, насколько кратковременными и относительно неглубокими были любые сокращения активов.

Самым очевидным выводом, естественно, является чистый рост активов. За 12 коротких лет с 2008 по 2020 годы активы выросли с $1 триллиона долларов до $7 триллионов долларов.

Теперь давайте вернемся к перспективам золота.

Общая картина по золоту и золотым акциям

Если мы посмотрим на двадцатилетний график золота, недавняя коррекция приобретет совсем другой контекст.

Обратите внимание на значительный рост золота с конца 2018 года до пика 2020 года — с $1.175 до $2.070 долларов. Прирост в размере 76% всего за два года. И это, безусловно, оправдывает нынешнюю коррекцию.

Глядя на двухлетний график, можно предположить, что коррекция золота почти завершена.

С апреля по июнь золото активно торговалось в текущем диапазоне между $1.700 и $1.750 долларов. Индикаторы RSI и MACD предполагают, что золото находится на уровне перепроданности или очень близко к нему.

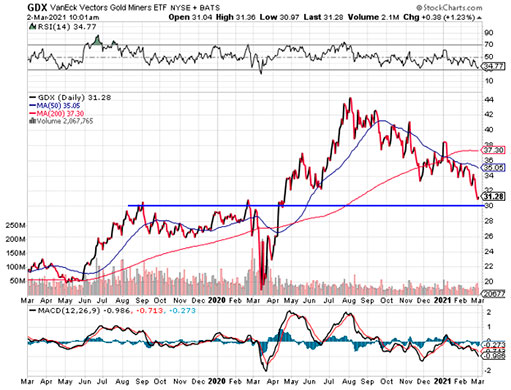

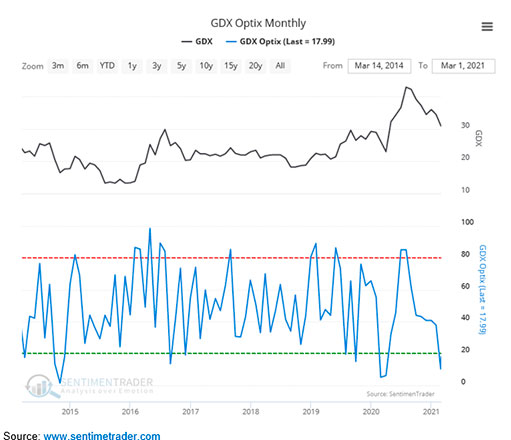

С точки зрения цены и настроений, золотые акции выглядят так, будто они близки к минимуму. Дно для GDX вполне может находиться около уровня $30 долларов.

С другой точки зрения, золотые акции находились на таком низком уровне только дважды за последнее десятилетие.

В Gold Resource Investor я излагаю свой взгляд на то, какие золотые акции предлагают наилучшие перспективы по мере развития этого бычьего рынка.

Недавно я добавил в портфель две компании, которые, как я считаю, имеют исключительный потенциал и способны превзойти своих конкурентов в следующие 12 месяцев.

Итак, суть в том, что золото по цене $1.700 долларов — не повод для волнения. Вместо этого нужно увидеть возможность для покупки. По всей вероятности, после восьми месяцев корректировки почти на 18% драгметалл находится на дне или около него.

Вам решать: текущая цена на золото — это кризис или возможность? Но логично предположить, что последнее.