Многое было сказано о текущем падении скорректированных на инфляцию или «реальных» процентных ставок. А что такое реальные процентные ставки? Норма прибыли, которую видит держатель облигации с учетом инфляции и потери покупательной способности.

В простейшей форме вычтите годовой уровень инфляции из номинальной процентной ставки.

- Текущая доходность десятилетних казначейских облигаций США: 1,60%;

- Текущий годовой индекс потребительских цен: 5,25%;

- Текущие процентные ставки с поправкой на инфляцию: -3,65%.

Таким образом, любой инвестор, покупающий сегодня 10-летние казначейские облигации США, теряет покупательную способность на 3,65%, если инфляция останется неизменной. Со временем этот инвестор может ожидать, что инфляция замедлится, но доходность зафиксирована на уровне 1,60%. Следовательно, потребуется очень резкое снижение инфляции в будущем, чтобы в конечном итоге получить положительные реальные процентные ставки по 10-летним облигациям.

Подобная почти гарантированная потеря покупательной способности исторически была очень позитивным фундаментальным фактором владения золотом. Почему? Итак, каковы основные аргументы против золота?

- Не приносит дивидендов;

- Имеет издержки из-за сборов за хранение и страхование.

Объедините эти два пункта, и вы можете сказать, что физическое золото дает «реальную доходность» -0,50%. Но даже если вы упускаете из виду тот факт, что ваша 10-летняя облигация обещает только возврат первоначальной основной суммы при наступлении срока погашения, в то время как физическое золото предлагает потенциальное повышение цены, сам по себе простой факт, что -0,50% лучше -3,65%, должен быть достаточной причиной для того, чтобы переключить часть средств с фиксированного дохода на золото.

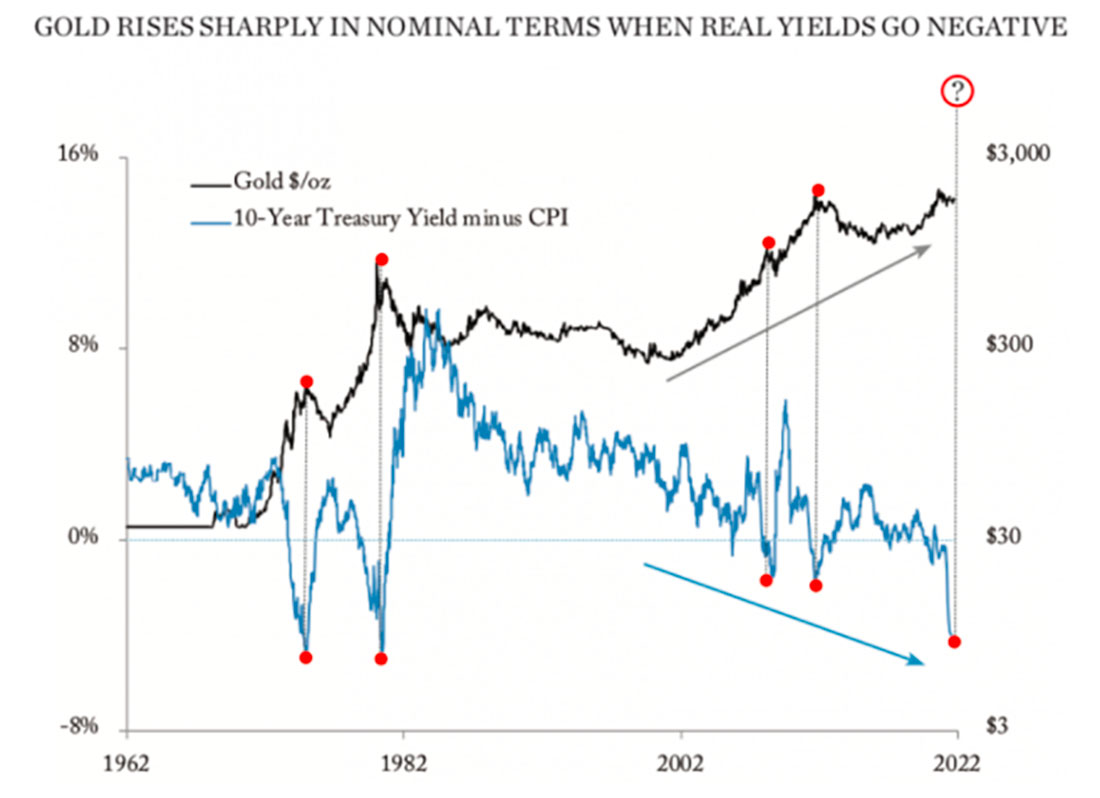

Так было исторически. На приведенном ниже графике от Myrmikan Research вы можете ясно увидеть долгосрочную взаимосвязь между реальными процентными ставками и золотом:

Но обратите внимание на расхождение в 2021 году.

Так что происходит? Мы ожидали такого падения реальных процентных ставок в этом году, поскольку стагфляция усиливается и ФРС пытается раздувать долг. Это привело к прогнозу цены золота в размере $2.300 долларов, который оказался на 100% неверным. Но почему? Реальные ставки упали еще сильнее, чем мы прогнозировали, так почему золото не реагирует так, как оно это делало исторически?

Ответ кроется в ожиданиях. Центробанки эффективно убедили «рынки» в том, что вся эта инфляция цен — сбои в цепочке поставок, резкий рост цен на энергоносители, нехватка вводимых ресурсов, резкий рост цен на жилье, рост заработной платы — все это «временное явление». Центробанки говорят нам, что это всего лишь временная неприятность, и что инфляция цен скоро упадет ниже 2,0%.

Но так ли это? Даже некоторые руководители центральных банков начинают сомневаться в этом. В то время как к концу этого года ожидалось снижение ИПЦ ниже 2,0%, многие из этих «экспертов» сейчас хеджируют свои «ставки».

Так что же произойдет, если инфляция и стагфляция в конечном итоге сохранятся намного дольше, чем прогнозировалось? Как обычно бывает, когда рынки недооценивают что-то, коррекция часто бывает яростной и решающей. И если вы не думаете, что золото и серебро могут быстро двигаться после такого, напомню, что летом 2020 года золото выросло на 25% за восемь недель, в то время как серебро поднялось на 50% всего за три недели!

Перефразируя Хемингуэя: рынок приспосабливался к новой реальности медленно, а потом внезапно быстро.

Что ж, посмотрим, куда драгметаллы отправятся дальше. Может быть, ФРС и «рынки» правы? Может быть, номинальная доходность вырастет по мере того, как ФРС сократит свой план количественного смягчения, а может это, в свою очередь, сокрушит инфляцию и реальные ставки станут положительными? А может и нет.