На данный момент результаты показывают, что Джо Байден станет следующим президентом США, но, как многие ожидали, результаты выборов были близки, и правовые проблемы остаются — и будут продолжаться — отсрочивая официальный результат как минимум на месяц, если не больше.

При этом цена на золото выросла в дни после выборов.

В то время как продолжала разворачиваться эпопея с выборами в США, мир встретил в понедельник захватывающие новости: компании Pfizer / BioNTech объявили о многообещающих результатах третьего этапа вакцины, которая, похоже, станет первой вакциной, доказавшей свою эффективность против COVID-19. В результате фондовые рынки оживились, доходность облигаций выросла и, что неудивительно, на повысился спрос.

Ценовое движение в понедельник, хотя и большое (-5%), не было беспрецедентным. За последние 15 лет произошло примерно 16 однодневных падений цен на золото более чем на 4%, последнее из которых произошло в августе — 11 августа 2020 года цена на золото упала на 5,7% на фоне прогноза LBMA Gold Price PM. В данном конкретном случае откат золота был вызван в первую очередь позитивным настроением рынка (снижением рисков) после объявления Pfizer о вакцине, а также моментальным позиционированием инвесторов.

Что будет с золотом дальше?

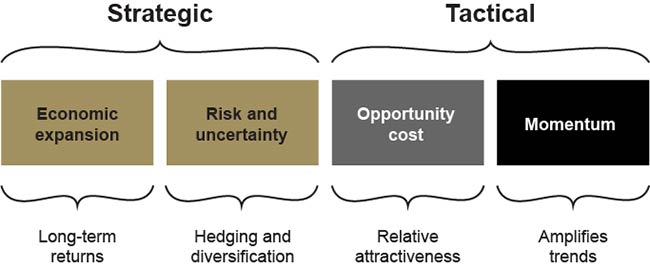

Ключевой вопрос, который сейчас стоит перед инвесторами в золото: это начало разворота тренда, временное движение или же возможность для покупки. Чтобы понять доходность золота, важно учитывать четыре его ключевых фактора:

- Экономический рост: периоды роста способствуют развитию производства ювелирных изделий, технологий и долгосрочной экономии.

- Риск и неопределенность: рыночные спады часто повышают инвестиционный спрос на золото как на безопасную гавань/

- Альтернативная стоимость: процентные ставки и относительная сила валюты влияют на отношение инвесторов к золоту.

- Импульс: потоки капитала, позиционирование и ценовые тенденции могут усилить или ослабить доходность золота.

Золото восстановило позиции во вторник, и, хотя волатильность цен может сохраниться в краткосрочной перспективе, мы считаем, что это можно рассматривать как возможность покупки для многих стратегических инвесторов. Причин три:

- Потребительский спрос может начать замечать признаки восстановления. Коррекция цен и несколько более позитивные экономические перспективы могут оживить потребительский спрос на золото, устранив — по крайней мере частично — одно из серьезных препятствий, с которыми оно столкнулось в этом году. Исторически сложилось так, что индийские и китайские потребители часто использовали падение цен для покупки золота. И мы видели подобное поведение среди более стратегических западных инвесторов.

- Инвестиционный спрос вряд ли исчезнет. Хотя новости о вакцине определенно положительны и по праву вселяют оптимизм, впереди все еще есть проблемы. К ним относятся дальнейшие результаты испытаний, экспертная оценка, утверждения и логистика распределения, что может задержать его распространение среди широкой публики, таким образом сохраняя уровень неопределенности в ближайшие месяцы. И некоторые значительные риски, которые существовали до пандемии COVID-19, по-прежнему вносят вклад в повышенную глобальную неопределенность (например, Брекзит, политический тупик в США, торговая напряженность и т.д.), негативное воздействие на мировую экономику, преодоление которого потребует времени — и большого количества стимулов со стороны правительств.

- Слабая денежно-кредитная политика изменит распределение активов. В дополнение к фискальной щедрости, процентные ставки будут оставаться очень низкими в течение длительного времени. Как мы обсуждали в нашем среднегодовом прогнозе, это может не только привести к высокой инфляции, но и, вероятно, изменить стратегию распределения активов на долгие годы. В таких условиях золото может играть все более важную роль в качестве диверсификатора и источника дохода.

Что будет происходить дальше? 2020 год отмечен как пандемией COVID-19, так и выборами в США. По мере того, как мы начинаем медленно преодолевать эти два события, инвесторы по понятным причинам смотрят в будущее. Может ли повышенный уровень интереса к золоту, который мы наблюдали в этом году, начать исчезать? Мы так не думаем. Мы стали свидетелями заметных изменений в том, как инвесторы воспринимают и используют золото за последние пару лет, и с учетом вопросов, возникающих в отношении эффективности традиционных моделей распределения активов в будущем, золото, вероятно, по-прежнему играет важную роль.