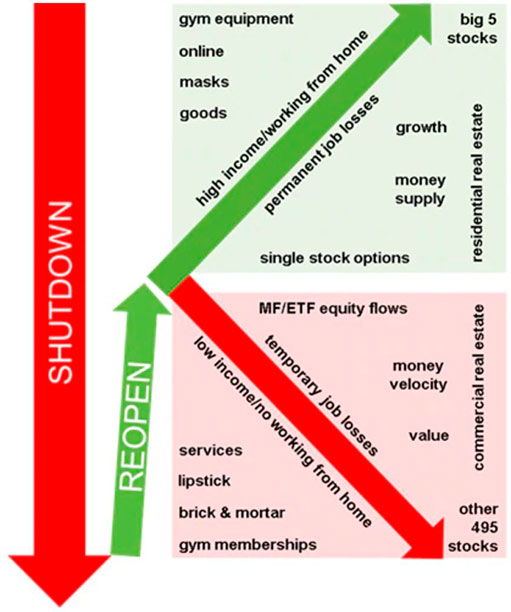

Первая фаза кризиса COVID во многом походила на прошлые бедствия: по размаху — на Великую депрессию, по скорости — на крах фондового рынка 1987 года, а по страху среди населения — на теракт 11 сентября 2001. Некоторые группы и отрасли оказались гораздо лучше подготовленными к этой ситуации, в то время как другие до сих пор сталкиваются с угрозой долгосрочной выживаемости. Все это привело к «K-образному» восстановлению рынков.

Когда прошлым летом бизнесы начали потихоньку открываться, мы увидели серьезные разрывы в показателях компаний самых разных отраслей экономики.

В этом и заключается сложность принятия 100% инвестиционных решений на основе какой-либо одной формы анализа. Фундаменталисты склонны игнорировать предсказательную силу ценовых моделей и других количественных данных, которые часто могут выявить изменения в потоках капитала в секторе золота и серебра. Технические специалисты, напротив, сосредотачиваются исключительно на краткосрочных сигналах, которые игнорируют фундаментальные изменения макроэкономических тенденций, либо фискальной, либо денежно-кредитной политики.

Восстановление, которое идет полным ходом

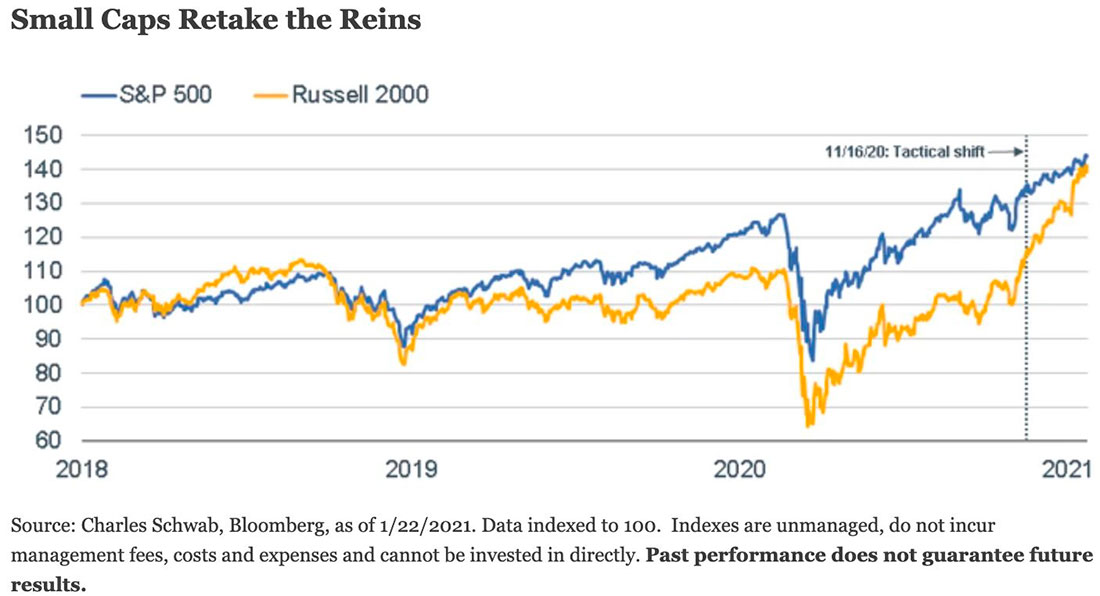

На первом месте на восстанавливающихся рынках находятся акции компаний с большой и малой капитализацией.

Как вы можете видеть на графике ниже, первые справились намного лучше в ходе падения и вхождения на территорию медвежьего рынка, впоследствии восстановившись к прежним уровням, в то время как акции компаний с малой капитализацией не могли подняться вплоть до ноября.

Тем не менее, объявление об эффективности вакцины как Pfizer, так и Moderna в начале ноября — наряду с другими циклическими областями рынка — подтолкнуло их вверх, поскольку ожидания инвесторов относительно восстановления рынка начали оправдываться. 16 ноября мы дали тактическую рекомендацию «повысить» долю акций компаний с малой капитализацией с недостаточной до нейтральной и «снизить» количество акций компаний с большой капитализацией с избыточной до нейтральной.

В прошлом году одна из благоприятных динамик наблюдалась среди балансов, поскольку компании с сильным финансовым положением продемонстрировали хорошие результаты как во время, так и после медвежьего рынка. Их акции продолжали расти в преддверии нового года. При этом акции компаний со слабыми балансами начали подниматься только с начала ноября, что подчеркивает широкое участие на рынке, основанное на надежде на улучшение экономического фона.

Аналогичным образом явные расхождения в показателях секторов наблюдались и в самый тяжелый период кризиса. Как видно ниже, компании в сфере технологий, потребительских и коммуникационных услуг неплохо справились с ситуацией, поскольку сервисы, облегчающие возможность работать из дома, электронная коммерция и веб-коммуникации активно поддерживались на фоне пандемии. И наоборот, падение процентных ставок, цен на нефть и общей активности / инвестиций нанесло огромный удар по финансовым, энергетическим и промышленным отраслям. При этом за последние несколько месяцев они показали хорошие темпы восстановления, вызванные позитивными новостями об успехе вакцин.

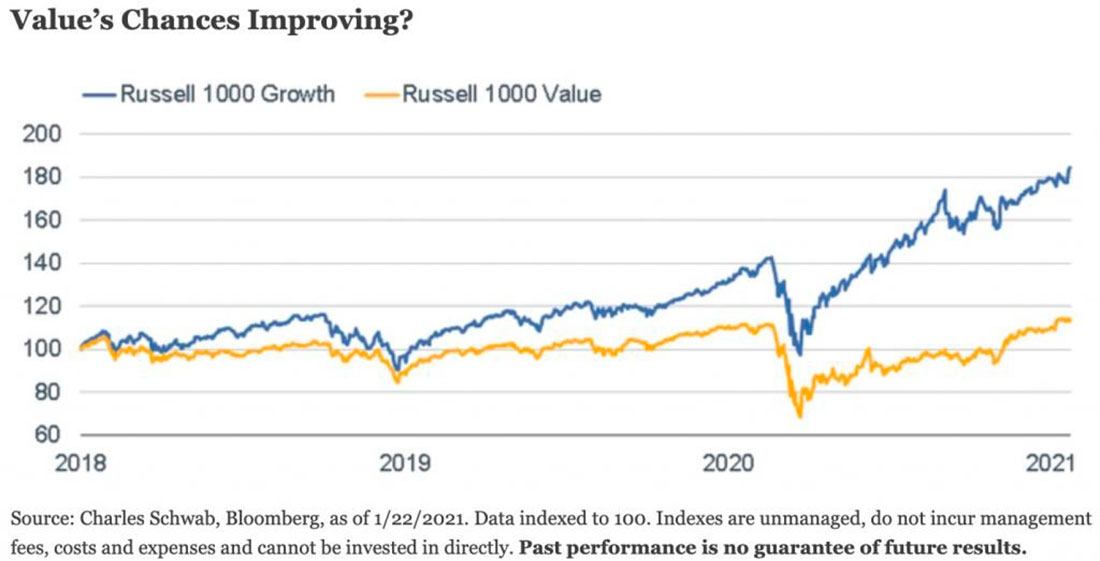

Ажиотаж вокруг циклических акций вызвал энтузиазм в отношении акций недооцененных компаний. По мере того, как восстановление экономики набирает обороты, они в целом должны показывать хорошие результаты, но это во многом будет зависеть от доли сектора в стоимостных индексах. Только технологический сектор составляет почти 45% индекса Russell 1000 Growth, в то время как финансы и энергетика занимают почти 25% индекса Russell 1000 Value.

Таким образом, мы ожидаем, что акции роста испытают трудности в сравнении с недооцененными, если инвесторы будут использовать цикличность не в пользу технологических компаний, хотя разрыв между ними все еще велик.

Одной из наиболее обсуждаемых тем прошлого года стало превосходство акций «большой пятерки» — пяти крупнейших акций в S&P 500 по рыночной капитализации — по сравнению с остальным рынком. С начала года до 2 сентября 2020-го, когда на долю «большой пятерки» приходилось 25% индекса S&P 500, они превзошли остальные 495 компаний на 62%. Впоследствии они претерпели значительную коррекцию, и, как видно ниже, с тех пор они в основном торговались в боковике.

Последний скачок, вероятно, связан с недавними слабыми экономическими данными, которые могут продолжать оказывать поддержку компаниям, получившим значительную прибыль на фоне коронавируса, по крайней мере, пока восстановление снова не наберет обороты.

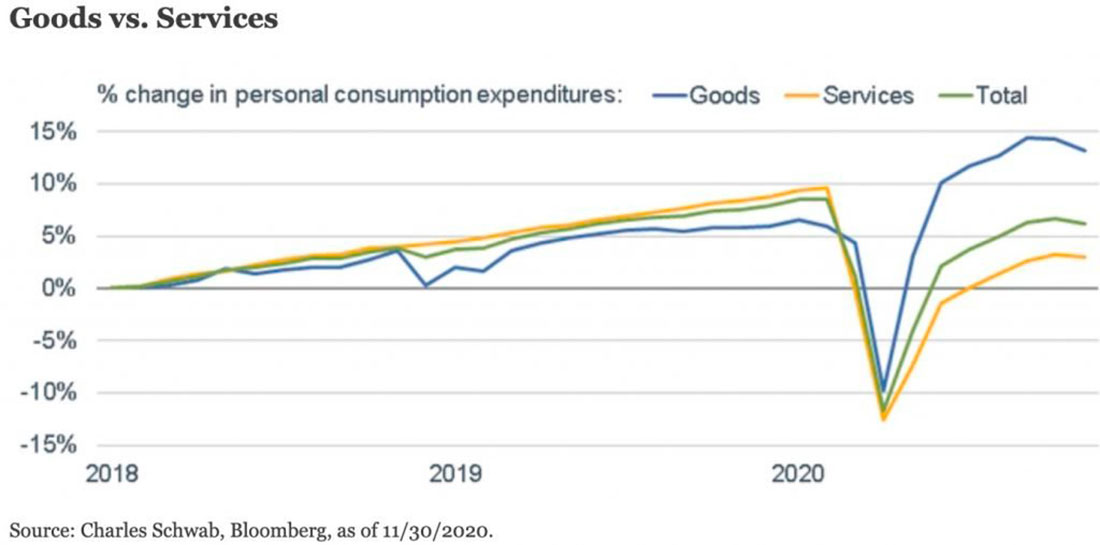

В 2020 году сфера услуг (досуг / гостиничный бизнес) испытала сильные трудности, в то время как сфера товаров показала неплохие результаты — это изменение обычных тенденций, которые мы наблюдаем во время рецессии.

Как видно на графике, расходы на услуги остаются ниже уровня до пандемии, тогда как расходы на товары полностью восстановились. По мере восстановления экономики, роста доверия потребителей и адаптации бизнеса, сфера услуг начнет возвращаться к прежним показателям.

Восстановление, которое произойдет в будущем

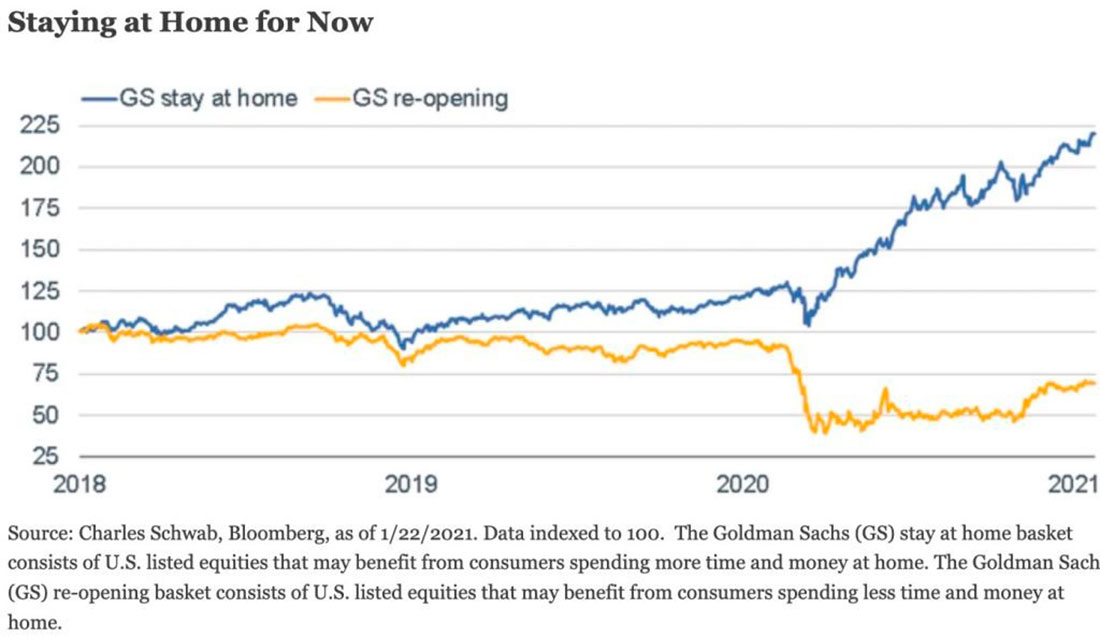

Восстановление некоторых секторов может потребовать больше времени. На графике: акции компаний, которые позволили людям работать из дома, по-прежнему опережают акции только начавших открываться предприятий, на 150% с начала прошлого года. В краткосрочной перспективе последние, вероятно, продолжат сталкиваться с проблемами, особенно с учетом того, что быстрое распространение вируса означает сохранение режимов самоизоляции.

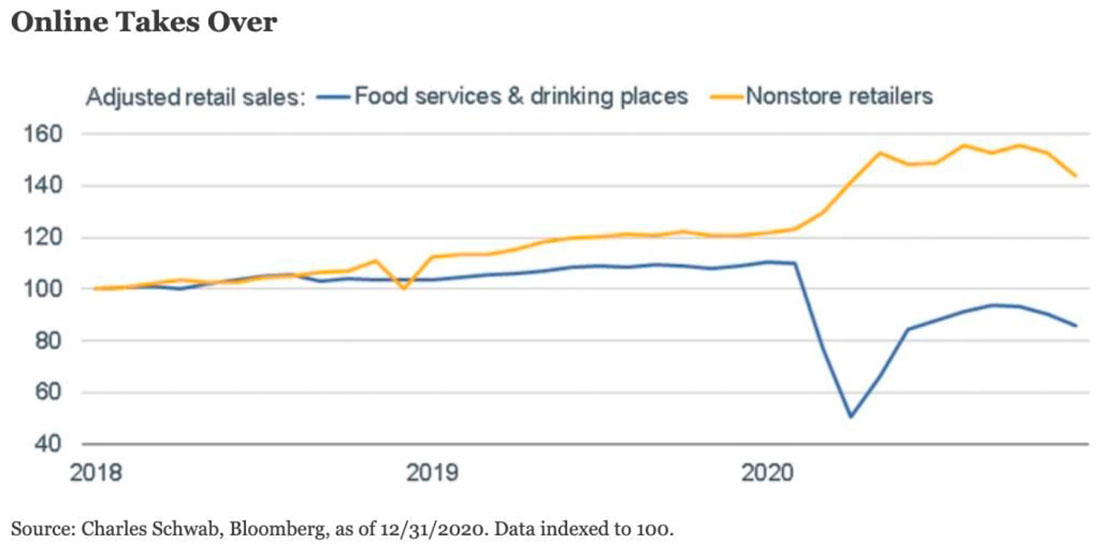

Неудивительно, что рестораны оказались в числе наиболее пострадавших от пандемии предприятий, учитывая меры социального дистанцирования и нежелание потребителей выходить на улицу. Как показано ниже, в прошлом году розничные продажи продуктов питания и напитков сильно опустились и все еще находятся значительно ниже допандемических уровней, в то время как онлайн-продажи, не сдерживаемые отсутствием мобильности, увеличились. Поскольку внедрение вакцины происходит довольно медленно, ресторанной индустрии может потребоваться немного больше времени, чтобы наверстать упущенное, тем более что многие навсегда закрыли свои двери.

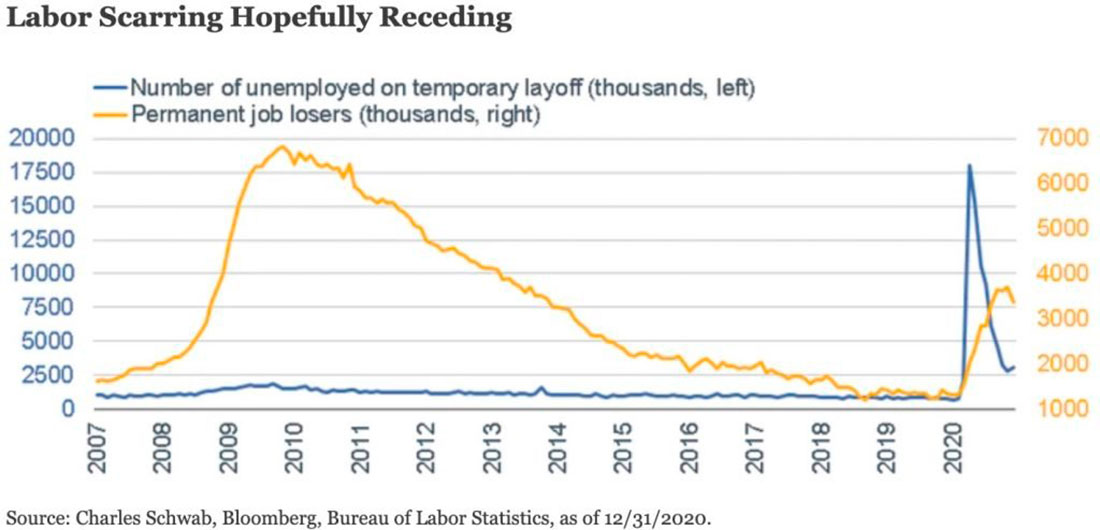

Мы по-прежнему считаем, что рынок труда является ключевым показателем в оценке долгосрочного благополучия экономики. Декабрьский отчет Бюро статистики труда о занятости в несельскохозяйственном секторе подтвердил, что на данный момент в США все еще не хватает 9,8 миллиона рабочих мест до пика, достигнутого до пандемии, но уже заметны некоторые улучшения.

Скорость роста потерь рабочих мест замедлилась, при этом уровень временной безработицы повысился, учитывая массовые увольнения в сфере досуга / гостеприимства. Еще слишком рано говорить о том, достиг ли пика показатель потери рабочих мест, но до тех пор, пока они не возобновятся, давление на экономику должно быть уменьшено.

Кому далеко до восстановления

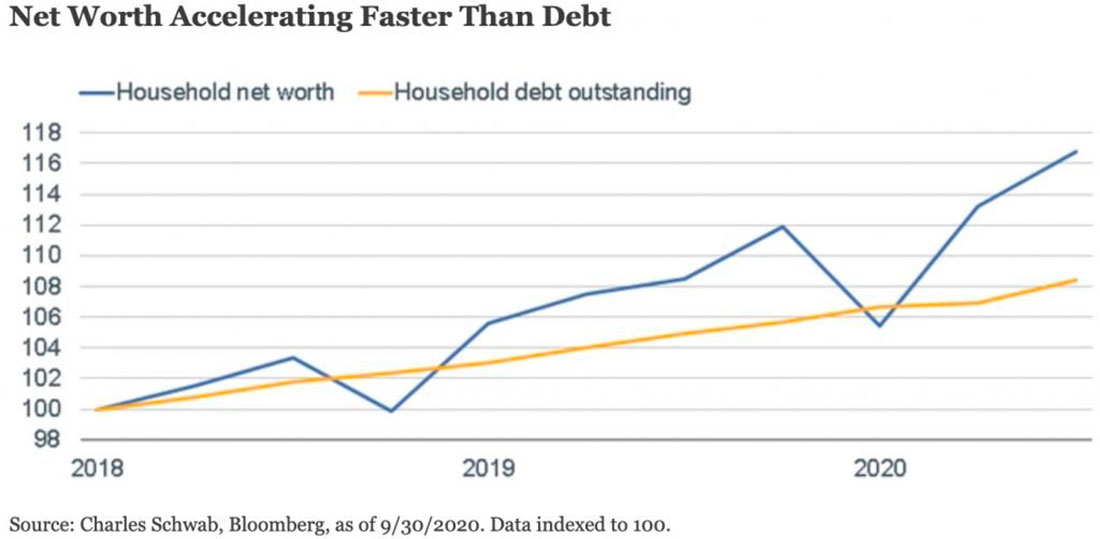

Пандемия послужила импульсом для многих тенденций, которые уже развивались и приближали нас к кризису. Одна из наиболее позитивных дивергенций наблюдалась между собственным капиталом домохозяйств и долгом. За последние пару лет балансы потребителей укрепились, отчасти благодаря многолетнему сокращению заемных средств, начавшемуся после глобального финансового кризиса. Чистая стоимость активов значительно выросла благодаря резкому росту фондового рынка, а также повышению цен на жилье, в то время как потребители также действовали осторожно, увеличивая сбережения и выплачивая долги.

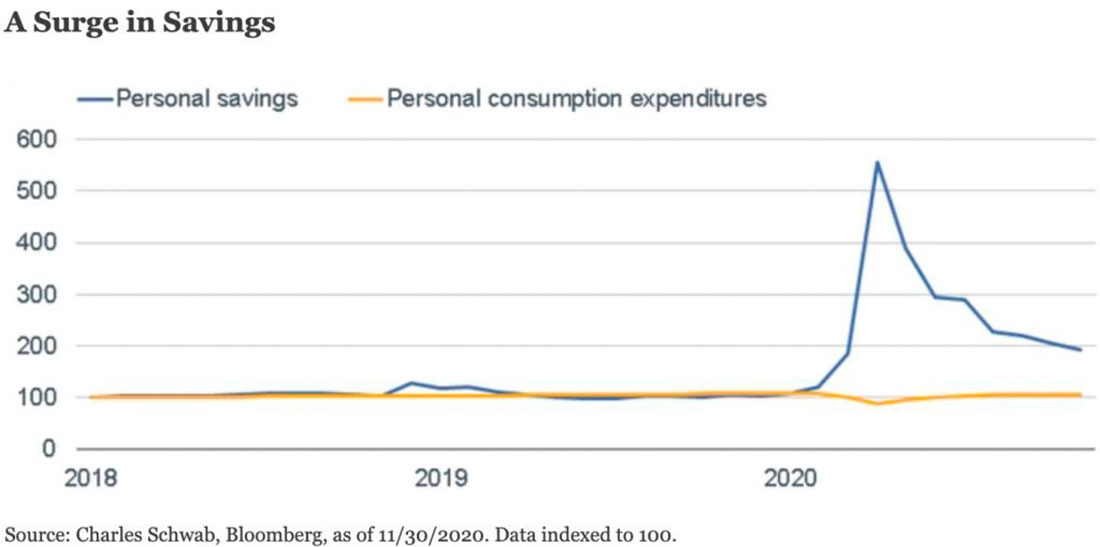

Рост сбережений в прошлом году был стремительным и рекордным. К апрелю уровень сбережений вырос до 33,7%, а расходы снизились. Сочетание дополнительных налоговых льгот и усиленной дисциплины в отношении расходов может удерживать их в таком состоянии еще долго, особенно если восстановление рабочих мест будет происходить более медленными темпами, а потребители не решатся начать увеличивать расходы.

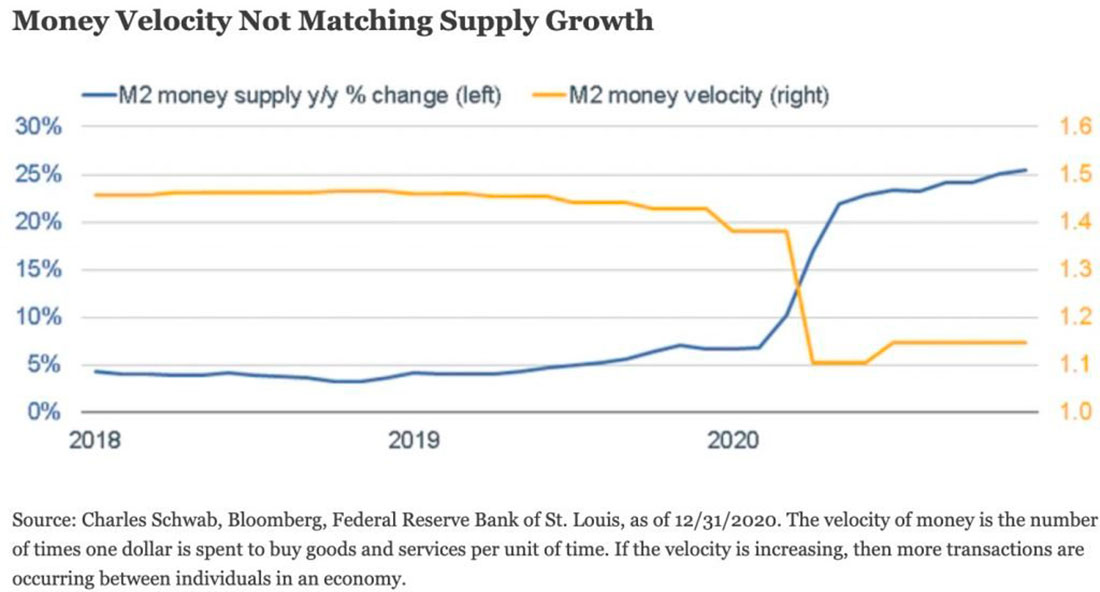

На фоне массивных денежно-кредитных и мер монетарного стимулирования произошел рекордный рост денежной массы M2, как показано на графике. И наоборот, скорость обращения денег упала и остается примерно на том же уровне, поскольку средства все еще не прошли через каналы заимствования / кредитования, инвестирования и расходования. Поскольку Федеральная резервная система по-прежнему занимает крайне гибкую позицию, рост M2 может оставаться достаточно высоким.

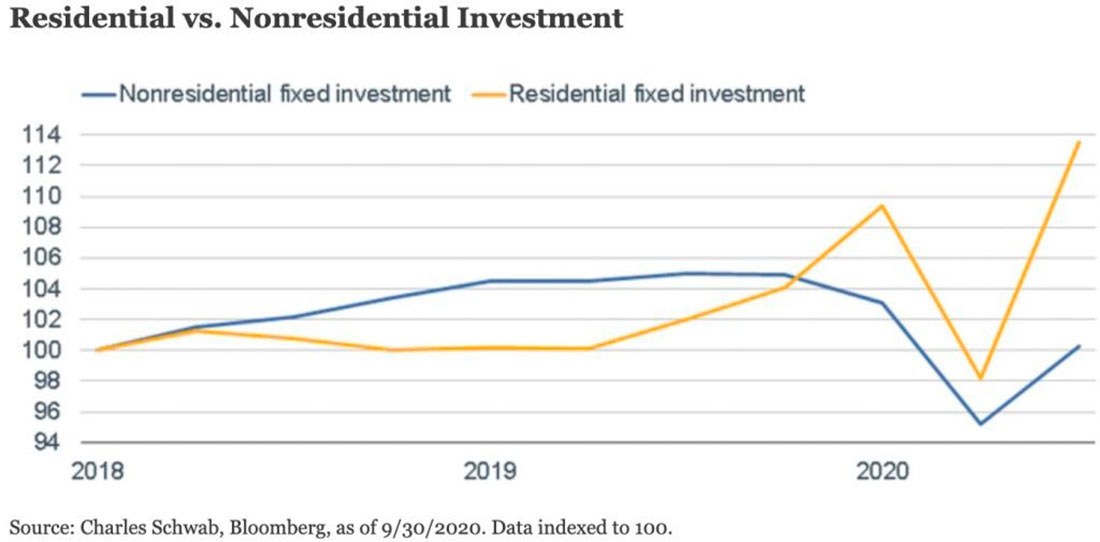

Уникальной особенностью этого кризиса было закрытие экономики по приказу правительства, что фактически заморозило инвестиции в бизнес. Решения компаний работать виртуально нанесли удар по крупным городам и капитальным расходам (вложения в основной капитал), но обеспечили значительный рост инвестиций в жилищное строительство, как показано ниже. Рост покупок жилья не будет длиться вечно, а для восстановления коммерческих расходов может потребоваться некоторое время, учитывая сохраняющуюся неопределенность в отношении возобновления деятельности и моделей потребления.

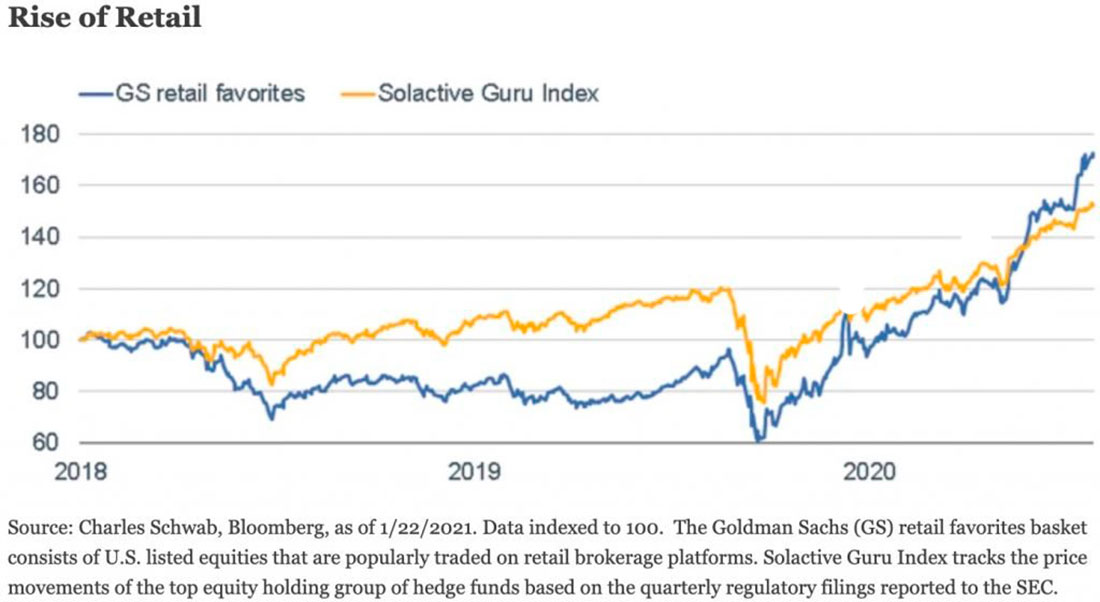

Особенно интересное расхождение наблюдается между ростом акций, предпочитаемых розничными трейдерами, по сравнению с акциями хедж-фондов. Как видно ниже, первые опережают вторых с ноября прошлого года. Эти две группы могут сойтись в какой-то момент, но пока что «фавориты» розничной торговли решительно остаются впереди.

Ясно, что розничные торговцы были начеку на протяжении большей части ралли с момента достижения дна в марте прошлого года, но успехи рынка также породили, возможно, самый большой риск: рост спекулятивного поведения. На протяжении большей части почти двух месяцев мы подчеркивали рост чрезмерного оптимизма почти по всем индикаторам настроений — как поведенческим, так и оценочным. Подобно тому, что мы видели в преддверии максимумов 2 сентября, торговля опционами среди индивидуальных инвесторов снова увеличилась в разы, а покупки опционов колл оказались близки к рекордным уровням. В течение последних нескольких недель рынок оказывал сильное влияние на рост и динамику.

Заключение

Хорошо это или плохо, но пандемия послужила ускорителем основных сдвигов в тенденциях, частично наблюдавшихся еще до кризиса. В то время как мир продолжает добиваться прогресса в области вакцин, что, в свою очередь, вселяет надежды на возвращение к какой-то норме, мы остаемся в фазе «созидательного разрушения», что будет означать скачкообразное восстановление как экономики, так и фондового рынка