Я не собирался писать новую статью в ближайшее время, но пятничный отчет по обязательствам трейдеров COT не смог оставить меня равнодушным.

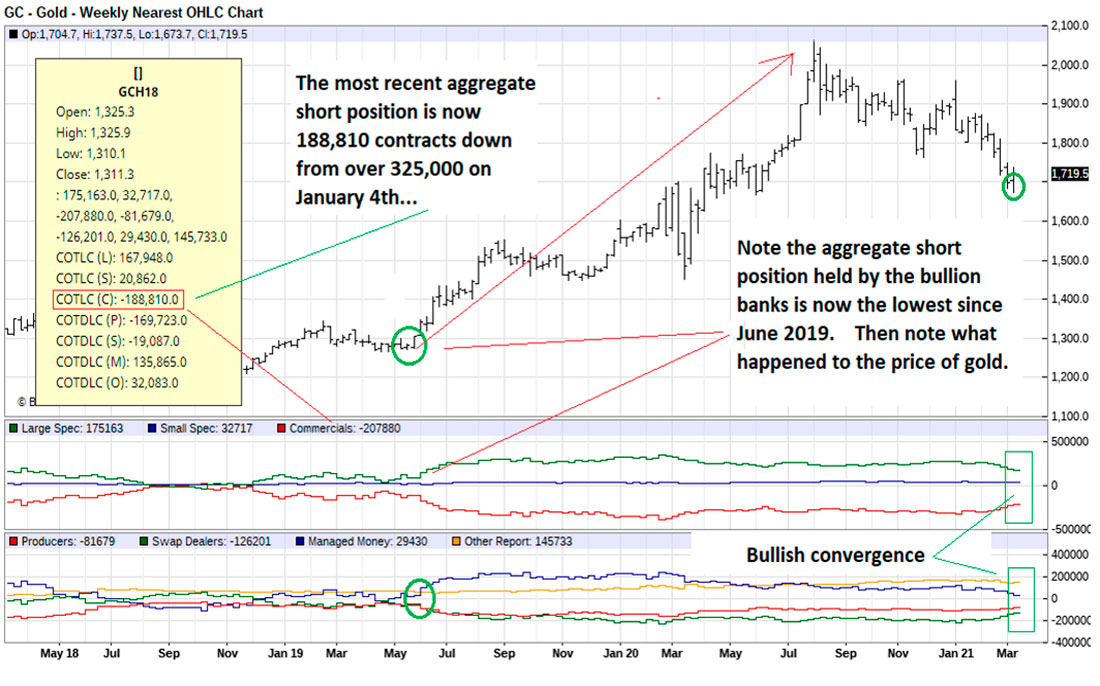

Банки маркет-мейкеры, управляющие ценами на золото на фьючерсной бирже COMEX, особенно искусны в запугивании, и именно выпуклые кошельки заставляют кротких инвесторов искать убежище. Я наблюдал за COT на протяжении многих лет, и хотя раньше принимал все торговые решения на основе этих данных, с тех пор, как мир перешел в «маниакальный режим» с появлением коронавируса, они были омрачены.

Если бы я позволил действиям банков маркет-мейкеров быть единственным фактором, определяющим мои торговые решения в марте прошлого года, их чистые короткие позиции в размере 375.000 контрактов заставила бы меня рвать волосы на голове. К счастью для меня (и тех, кто следит за мной), моя ставка на другой актив сыграла — в выходные 14–15 марта прошлого года я проигнорировал навязываемые точки зрения «экспертов» и пошел «ва-банк». Как говорится, остальное уже история. Последовало самое большое ралли акций золотодобывающих компаний за многие годы.

Однако именно в ноябре 2015 года движение коммерческих трейдеров стало критически важным для определения конца Большого медвежьего рынка 2011–2015 годов по золоту, серебру и акциям драгоценных металлов. В течение очень короткого периода в самом начале декабря того же года коммерческие трейдеры фактически открывали длинные позиции на фьючерсных рынках (а они обычно никогда этого не делают), закрывая короткие позиции неделю за неделей с конца лета вплоть до конца ноября.

Тогда «подсказкой» послужило не только количество совокупных коротких позиций, но и свирепость направленного движения; гиганты из банков маркет-мейкеров были неумолимыми покупателями, демонстрирующими крайне ненормальное поведенческое предубеждение, которое стало «триггером» нового бычьего рынка золота.

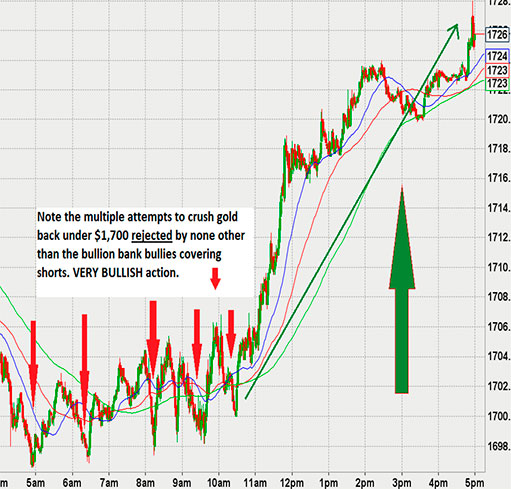

Поскольку в прошлый понедельник утром, 8 марта, я выставил ордер на покупку золота по цене $1.680 долларов, я решил, что хочу увеличить позиции, но прежде стоило проанализировать данные СОТ. В итоге я получил представление о том, как торопятся банки маркет-мейкеры сократить свои шорты, ведомые бычьим настроением. График выше не относится к типу «Конец медвежьего рынка золота», а скорее к типу «Конец коррекции на золоте», после того, как совокупные короткие позиции крупных банков стремительно сократились в прошлый вторник, 9 марта.

В пятницу, 12 марта, цена золота выросла с $1,696.60 до $1,728 долларов, что отражает отчаяние коротких продавцов, желающих как можно быстрее сократить свою позицию. Все это намекает на то, что без коммерческих трейдеров тут не обошлось.

Я уверен, что минимумы для коррекции теперь позади и пора снова вкладываться в акции предприятий, добывающих золото. Я продолжаю отдавать предпочтение разведывательным компаниям, и хочу отметить, что любимый золотодобытчик GGMA Getchell Gold Corp (GTCH:CSE; GGLDF:OTCQB) также вошел в фазу коррекции и теперь находится на 30% ниже своего 52-недельного максимума. Имейте в виду, что он все еще на 340% выше своих минимумов марта 2020 года и торгуется на уровне $21,75 доллара за унцию золота в недрах. Поскольку они наращивают ресурс за счет бурения, я рассматриваю текущую цену как подарок и планирую добавить их акции в портфель.

Хотя отскок цен на энергоносители наводит золотых жуков на мысль об инфляции, я бы не хотел, чтобы стоимость затрат для компаний, добывающих золото, росла. Важно помнить, что сырьевой суперцикл 2001–2011 годов, связанный с великим китайским инфраструктурным бумом, включал нефть по $100 долларов за баррель, и это ограничило маржу для многих золотодобытчиков, из-за чего они начали показывать довольно плохие результаты после 2007 года.