Хотя за последние несколько лет золото показало хорошие результаты, его превосходство по-прежнему для многих остается тайной. Если наступит общий медвежий рынок, гораздо больше индивидуальных и институциональных инвесторов обратят внимание на золото и связанные с ним акции золотодобывающих компаний. Между тем, макроэкономические и оценочные факторы продолжают укрепляться в пользу золота.

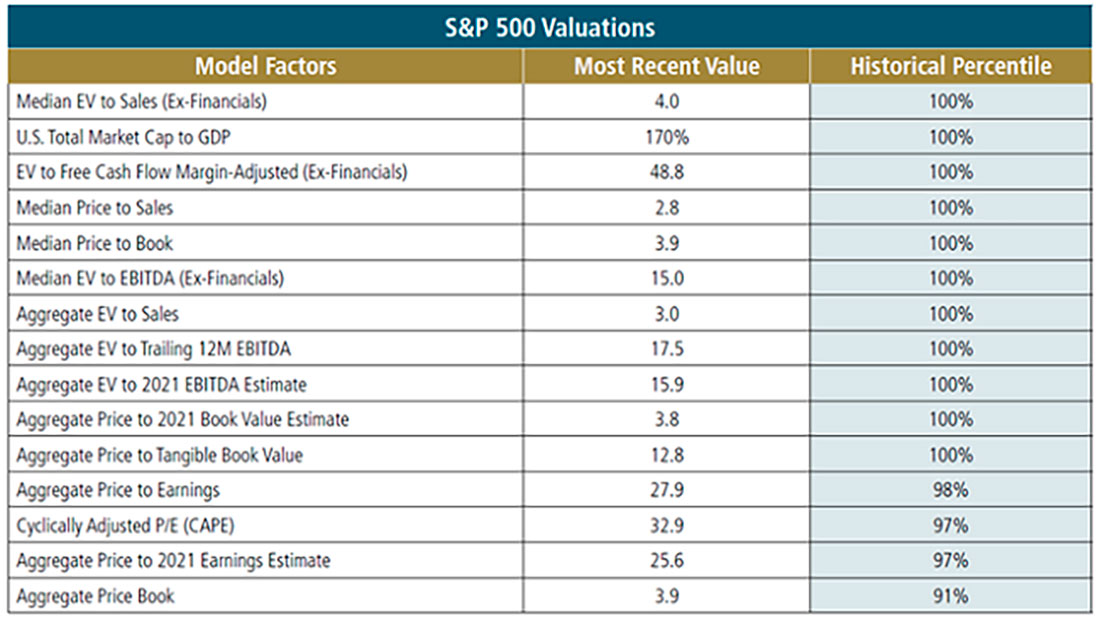

Победа Демократической партии на ноябрьских выборах в США стала еще одним драйвером роста золота. Меры финансового стимулирования, которые, вероятно, будут приняты при демократической администрации и Конгрессе, приведут к более широкому дефициту, чем это было бы при республиканцах или разделенном Конгрессе. В краткосрочной перспективе финансовые рынки рассматривают эти события как очень оптимистичные для восстановления экономики после COVID, что уже учитывается при оценке финансовых активов. Рынки акций и облигаций находятся на исторических максимумах и при этом сильно уязвимы.

Вопреки оптимистичным ожиданиям

Существует несколько негативных последствий нынешнего шаткого сочетания радужных ожиданий и высоких оценок:

- Восстановление может не оправдать ожиданий — на него может потребоваться больше времени. Кроме того предполагаемые темпы роста ВВП (валового внутреннего продукта) могут быть не достигнуты.

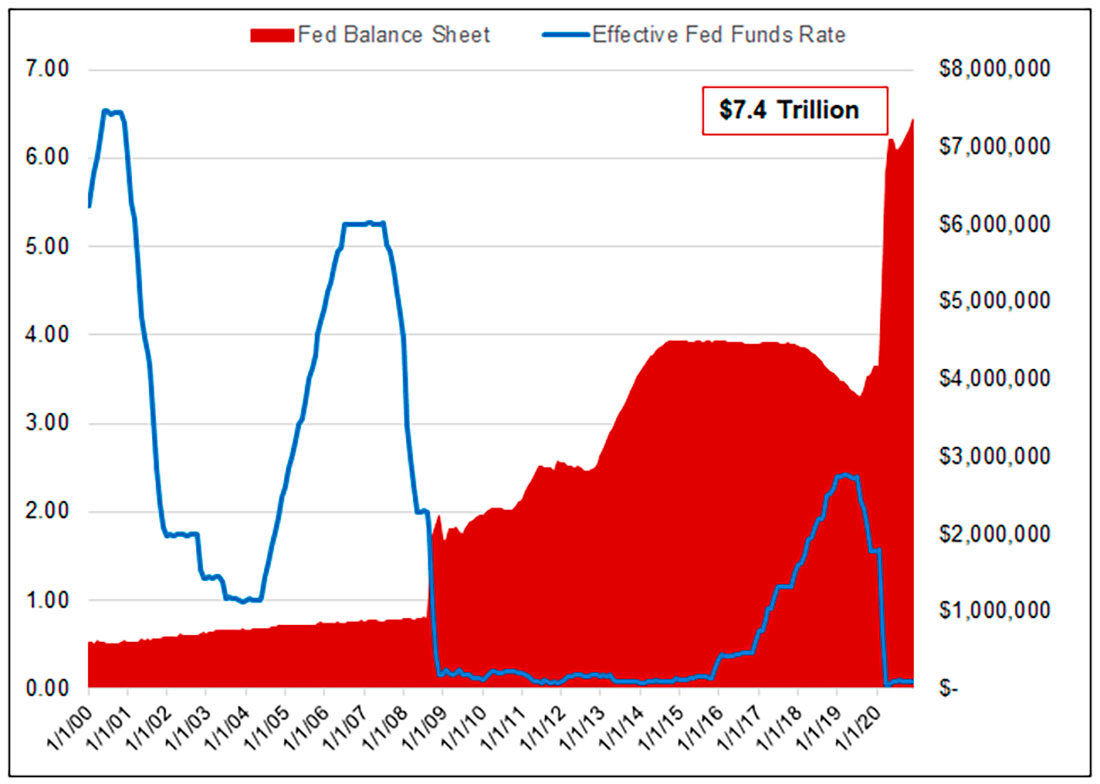

- Инфляция может стать проблемой. Федеральная резервная система США (ФРС) официально заявляет, что денежно-кредитная политика останется мягкой, даже если инфляция превысит целевые 2%. История показывает, что как только инфляция начинает расти, ее нелегко приручить, и она может сохраняться годами. В начале 1980-х годов цена обуздания инфляции заключалась в многолетнем медвежьем рынке.

- Восстановление может произойти в соответствии с высокими ожиданиями, но поскольку оно уже учтено в оценках, у акций нет причин для роста, и они могут стать уязвимыми для небольшого или большого разочарования от ожидаемого идеального роста. Уместно будет последовать совету «Покупайте слухи, продавайте новости».

- Повышение процентных ставок опасно для высоких оценок, даже если они означают восстановление экономики. Скорее рост ставок будет симптомом назревающего финансового кризиса. В любом случае ФРС, вероятно, будет бороться с повышением ставок с помощью ускоренного расширения баланса.

- Налоговые поступления в значительной степени зависят от постоянно растущего фондового рынка, потому что очень высокий процент этого крупнейшего источника государственных доходов связан с использованием опционов на акции в рамках пакетов вознаграждения руководителей. По этой причине медвежий рынок может угрожать еще большим бюджетным дефицитом, чем ожидают пессимисты.

На двух стульях не усидишь

По словам легендарного инвестора и 50-летнего ветерана финансовых рынков Джереми Грэнтэма из Grantham, Mayo, Van Otterloo & Co. LLC:

Истина, которую никто не сможет изменить, — актив с более высокой ценой принесет меньшую прибыль, чем актив с низкой. На двух стульях не усидишь. Вы можете посидеть на одном сейчас, или же стабильно сидеть на другом в отдаленном будущем, но не одновременно на двух — и цена, которую мы платим за то, чтобы этот рынок поднимался все выше и выше, — это более низкая 10-летняя доходность.

Грэнтэм считает, что мы находимся в эпицентре «одного из величайших пузырей в истории», который, несомненно, приведет к значительным потерям капитала. Когда это произойдет, цена золота в долларовом выражении будет заметно пересмотрена в сторону повышения.

Невозможно точно предсказать, когда инвесторы разочаруются в акциях и обратят внимание на золото. Грэнтем предсказал пик японского фондового рынка 1989-го за три года до того, как он был достигнут, но сейчас, 30 лет спустя, он все еще торгуется ниже максимума бычьего рынка. Неизбежное наступление медвежьего тренда на фондовом рынке США служит основанием для инвестиций в золото и другие некоррелирующие активы.

Даже если налогово-бюджетная и денежно-кредитная политика преуспеет в краткосрочной перспективе и удержит пузырь финансовых активов раздутым дольше, чем ожидают аналитики, существуют веские доводы в пользу дальнейшего повышения цены на золото просто потому, что при почти нулевых процентных ставках облигации больше не могут уравновесить возможные риски. Если бы только 1% из $100 триллионов долларов управляемых инвестиционных активов был переведен в золото, чтобы заполнить вакуум облигаций, созданный низкими процентными ставками, это равнялось бы спросу на весь объем мировой добычи золота в течение следующих шести лет. Устойчиво низкая доходность облигаций может привести к двукратному или трехкратному росту цены на золото даже если финансовый рынок не обвалится.

ФРС в ловушке

Недавний сдвиг в сторону более высоких процентных ставок в сочетании с ослаблением доллара США негативно влияет на высокую оценку финансовых активов. ФРС в ловушке. Дефицит растет, и Федрезерв понимает, что любое серьезное повышение процентных ставок опрокинет финансовые рынки и помешает начавшемуся восстановлению экономики после COVID. Рост баланса в 2021 году превысит все опубликованные прогнозы. Фактически, ФРС окажется перед выбором — медвежий рынок акций или медвежий рынок доллара США. Последнее — путь наименьшего сопротивления. Как только этот выбор станет очевидным, золото получит огромный повышательный импульс, а финансовые активы в конечном итоге пострадают.

Акции золотодобытчиков невероятно привлекательны

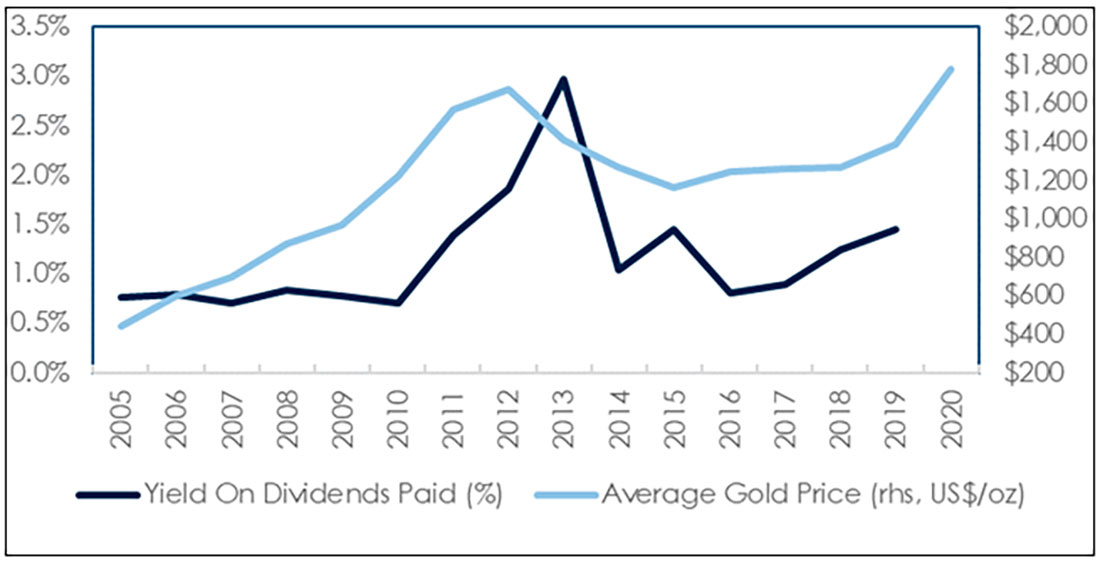

На рост акций компаний, добывающих золото, влияет несколько сильных фундаментальных факторов. При текущей цене на золото прибыль высока, а дивиденды растут. Многие компании генерируют значительный свободный денежный поток (FCF), что приведет к дальнейшему увеличению дивидендов. Компании в этом секторе обеспечивают дивидендную доходность выше, чем у облигаций и многих акций (10-летние казначейские облигации США принесли 0,91%, а индекс S&P 5001 — 1,55% на конец прошлого года).

Например, Barrick Gold Corporation в настоящее время приносит 1,56% (по состоянию на 20.01.2021), но сможет генерировать свободный денежный поток в размере $20 миллиардов долларов уже к 2025 году по сравнению со стоимостью предприятия чуть более $40 миллиардов долларов. Весьма вероятно, что они повысят размер дивидендов. Barrick Gold — не единичный пример. На графике ниже показаны широкие возможности для дальнейшего увеличения дивидендов целой группы компаний.

Избыток денежного потока также приведет к обратному выкупу акций. Alamos Gold объявила о программе выкупа до 10% акций в обращении. Newmont Mining рассчитывает выкупить свои акции на $1 миллиард долларов в 2021 году после покупки на $990 миллионов долларов в 2020 году. Kirkland Lake Gold заплатила $732 миллиона долларов за собственные акции в 2020 году и продолжила их обратный выкуп в начале 2021 года. Вероятно, благодаря рекордным уровням генерирования свободного денежного потока другие золотодобывающие компании последуют их примеру.

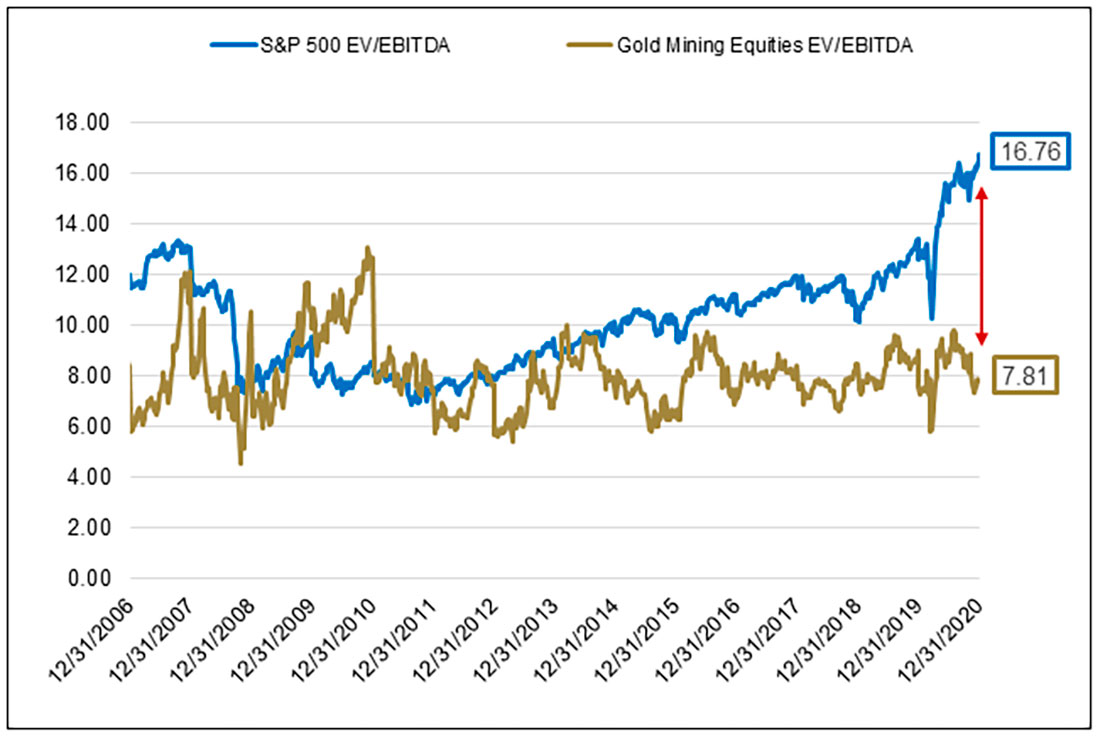

Акции компаний, добывающих золото, являются отличной инвестицией. По оценкам акции золотодобытчиков торгуются с 50% дисконтом к сводному индексу общей доходности S&P 500. Компании, добывающие золото, торгуются с коэффициентом EV / EBITDA на уровне 7,81x по сравнению с равновзвешенным S&P 500 на уровне 16,76x — самый широкий спрэд за 10 лет.

Повышение цены на золото на $100 долларов, или на 5,4%, приведет к увеличению денежного потока до налогообложения примерно на 20%, исходя из общеотраслевых денежных затрат в размере $1000 долларов за унцию.

Акции и облигации предлагают небольшой потенциал роста наряду со значительным риском снижения. Инвестировать в них имеет смысл только в том случае, если вы вместе с портфельным менеджером Fidelity Марком Шмелем считаете, что «оценка — это бесполезный инструмент». Многие по-прежнему игнорируют золото. Обоснование инвестирования в золото кажется оскорбительным для сторонников импульсного инвестирования, искусственного интеллекта, машинной торговли и преобладающего оптимистичного консенсуса в макроэкономическом мировоззрении.