На неделе, когда цена золота в долларовом выражении выросла более чем на 100 долларов, достигнув нового максимума $1,984 за унцию, главный инвестиционный директор Goldman Sachs по управлению частным капиталом сказал, что золото не играет роли в портфеле состоятельных клиентов. Многих это заявление озадачило, поскольку другое подразделение Goldman ранее советовало не продавать золото.

Мы считаем, что золото подходит только в том случае, если вы твердо уверены, что в курсе доллара США произойдут сдвиги. Мы же так не считаем.

Падение доллара

Итак, доллар потерял 85% по отношению к золоту в этом столетии и 40% с 2018 года. Как может директор великого GS говорить, что курс доллара не меняется? История показывает нам, что это неправда. Или она полагает, что доллар не упадет в ближайшие годы? Как инвестиционный директор она должна ясно видеть то, что видят остальные — перспективы доллара обречены, учитывая происходящее в экономике США с растущим дефицитом и неограниченным выпуском бумажной валюты.

Правда явно в другом. Ни один управляющий активами не заинтересован в защите средств своих клиентов путем инвестирования в высшую форму сохранения богатства, то есть физическое золото. Причина очень проста. Управление частным капиталом Goldman не заинтересовано в хранении физического золота для своих клиентов, потому что банк не будет получать достаточный доход, просто храня драгоценный металл. Вместо этого они включают в клиентский портфель дорогие патентованные продукты и собственные управляемые фонды, а также регулярно покупают и продают акции для получения комиссии.

Ни один банк, управляющий портфелями, не сообщает своим клиентам, что за последние 20 лет золото превзошло все основные классы активов, включая акции. Например, с 1999 года индекс Доу-Джонса упал на 70% по отношению к золоту (без учета дивидендов).

Вместо этого управляющие активами придерживаются своих обычных портфелей акций, облигаций и некоторых альтернативных вариантов. Сейчас соотношение индекса Доу и цены золота составляет 13 пунктов и движется в сторону значения 1 к 1, как в 1980 году, или 0,5 к 1, как я писал в предыдущей статье.

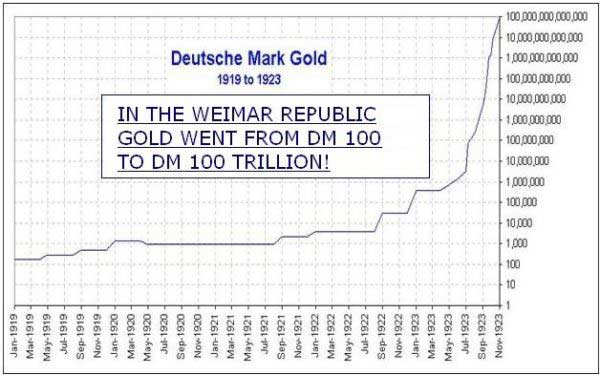

Золото за 100 триллионов в Веймарской республике

Сказать, что означает соотношение Dow-Gold 0,5 : 1 в денежном эквиваленте сегодня, невозможно. Это может быть 20,000 долларов золотом и 10,000 Доу. Или 50,000 долларов золотом и 25,000 Доу. А если нагрянет гиперинфляция, что, я думаю, весьма вероятно, мы можем увидеть золото в 100 миллиардов долларов. В этот момент соотношение рухнет, как и большинство акций, и будет существенно ниже 0,5 : 1. Золото за 100 миллиардов может звучать поразительно, но истории известны куда более высокие цифры.

В Веймарской республике 1923 года цена золота достигла 100 триллионов марок.

Измерение стоимости золота в бесполезных бумажных деньгах явно бесполезно. 100 триллионов марок могут показаться большой суммой, если придется платить наличными. Но проблема в том, что бумажная валюта утратила свою полезную функцию, и в настоящее время про нее все чаще забывают. В Швеции, например, никто не носит и не платит наличными. Даже для небольших покупок, таких как буханка хлеба, шведы используют кредитную карту.

Смерть бумажных денег

Отмена бумажных денег — это запланированный правительствами и центральными банками процесс. Во-первых, это не позволяет сбежать от банковской системы. Банки просто отключат банкоматы. Очевидно, они также могут остановить электронные переводы. Самый важный аспект электронных денег — синдром следящего Большого Брата. Теперь у государства есть полный электронный контроль над деньгами граждан не только с налоговой точки зрения. Власти могут принять решение о блокировке индивидуальных счетов или взимании штрафов или налогов без разрешения владельца счета.

Рост инфляции остается вопросом времени, поскольку печать денег ускоряется в соответствии с коллапсом экономики. Текущий скачок баланса ФРС в сочетании с растущим государственным долгом приведет к экспоненциальному увеличению денежной массы. А это, в свою очередь, обеспечит ускорение падения доллара.

Обвал доллара и денежная масса

В марте этого года индекс доллара достиг пика в 103 пункта и с тех пор упал на 10% до 93. Поскольку доллар продолжает снижаться, инфляция в США будет расти. Пока что официальный уровень инфляции в стране чуть выше нуля, но любой, кто покупает продукты или оплачивает страховку, знает, что это значение ложное. Настоящая причина низкой инфляции, несмотря на значительное увеличение денежной массы, заключается в низкой скорости обращения денег.

Напечатанная валюта не доходит до потребителя, вместо этого оставаясь в банках и других крупных учреждениях для укрепления их балансов. Лишь малая доля попадает в реальную экономику.

На графике справа показан рост денежного агрегата MZM в США — самого обширного показателя ликвидных денег. В 2000 году он составлял 4,3 триллиона долларов, а сейчас — 21 триллион. Только с марта 2020 он вырос на 4 триллиона.

Если посмотреть на скорость обращения MZM, можно увидеть, как он достиг 3,5 в 1981 году, когда инфляция была высокой, а процентные ставки достигли 20%. Сегодня скорость упала до рекордно низкого уровня 0,9. Таким образом, напечатанные деньги не тратятся, а используются для предотвращения краха финансовой системы.

По мере снижения доллара, скорость обращения будет увеличиваться

По мере падения валюты США и ускорения ее обращения, инфляция будет стремительно расти. Рост инфляции приведет к повышению процентных ставок. Подобное происходило в Великобритании в 1970-х годах. Свою первую ипотеку я взял в 1974 под 21% годовых.

Сегодня центральным банкам удается искусственно подавлять процентные ставки и игнорировать законы спроса и предложения в краткосрочной перспективе. Сильный спрос на кредиты на свободном рынке должен привести к высоким процентным ставкам и, следовательно, к сокращению спроса на эти самые кредиты. Но в мире, контролируемом центробанками, законы природы временно отменены. В результате мы имеем ложные рынки и цены.

Каков же вероятный ход событий на ближайшие несколько лет?

Катастрофичный сценарий для мира:

- Увеличение дефицита и долгов;

- Падение доллара и других валют;

- Неограниченный выпуск денежных единиц для спасения банков и финансовой системы;

- Еще больше напечатанных денег для спасения обанкротившихся компаний;

- Постоянное повышение выплат для уволенных и безработных;

- Безусловный базовый доход (UBI) будет введен в большинстве западных стран;

- UBI предполагает выплату базовой заработной платы абсолютно всем — трудоустроенным и безработным;

- Это приведет к сокращению числа работающих людей;

- Повышение уровня безработицы означает увеличение объема производства валюты;

- Печать денег ведет к их обесцениванию;

- В итоге скорость обращения денег ускорится наряду с инфляцией;

- Центральные банки потеряют контроль над ставками, так как на рынке долговых обязательств начнутся распродажи;

- Высокие долгосрочные процентные ставки спровоцируют рост краткосрочных ставок;

- Ставки достигнут 5%, затем подскочат до 10% и как минимум 15-20%;

- При ставке 10% затраты на выплату процентов по глобальному долгу в 275 триллионов долларов составят 27 триллионов.

- 27 триллионов долларов США — это 34% мирового ВВП, что просто невообразимо;

- И снова печать денег;

- Рост безнадежных долгов приведет к дефолтам: государственным, корпоративным и частным;

- Увеличение безработицы потребует расширения UBI и очередного печатания денег;

- Банки падут вместе с рынком деривативов на 1,5-2 квадриллиона долларов;

- Выпуск валюты достигнет квадриллионов долларов, что закончится гиперинфляцией;

- Финансовая система рухнет наряду с основными составляющими промышленности и общества;

- Начнутся социальные волнения, гражданские войны, кибервойны и крупные конфликты;

- Политические системы падут, поскольку правительства потеряют контроль и не смогут предотвратить анархию.

Мир проснется и осознает свой крах

Власти и ЦБ будут совершать отчаянные попытки провести перезагрузку, внедряя новые цифровые валюты, проводя магические ритуалы с долгом и делая вид, что он исчез. США могут даже пересмотреть оценку своих предполагаемых запасов золота в 8,000 тонн. Но их блеф будет разоблачен. Последствия любых мер, которые примут правительства, будут временными, поскольку мир осознает, что в действительности он банкрот.

Я искренне надеюсь, что все вышеперечисленное останется лишь ночным кошмаром и никогда не произойдет. Потому что в противном случае мы вернемся в средневековье.

Откат на 100 лет

Если человечество совершит откат вековой эволюции, впереди его ждут как минимум 50 очень трудных лет. После первоначального шока и адаптации жизнь большинства людей продолжится, но уже не будет прежней. Уровень жизни существенно снизится, как и степень безопасности.

Все лучшее в жизни — бесплатно

Положительным моментом является то, что моральные и этические ценности вернутся, когда семья и друзья снова станут ядром общества. Многие из лучших и бесплатных вещей в жизни сохранятся, такие как природа, книги, музыка, приятные беседы, близкие дружеские отношения и т.д. При отсутствии многих поверхностных материальных ценностей мы по достоинству оценим новую простую жизнь, хотя поначалу она будет казаться намного тяжелее.

То, что я изложил выше, — не прогноз, а лишь потенциальный сценарий, который, я надеюсь, не сбудется, но риск все же есть.

Золото продолжит играть роль антикризисного актива

Сейчас золото и серебро находятся в фазе ускорения векового бычьего рынка. Однако стоит учесть, что коррекции на пути к гораздо более высоким уровням никто не отменял.

В период описанного кризиса золото возьмет на себя свои традиционные обязанности, а именно роль денег и единственной валюты, которая сохранит покупательную способность и будет служить способом страхования и сохранения благосостояния. Но помните, что драгоценный металл нужно хранить в физической форме и в очень безопасном месте вне банковской системы.

Измерять золото в пустых долларах или евро будет бессмысленно. Вместо этого измеряйте его в унциях или граммах и в рамках покупательной способности.