Третий квартал: все внимание доллару США

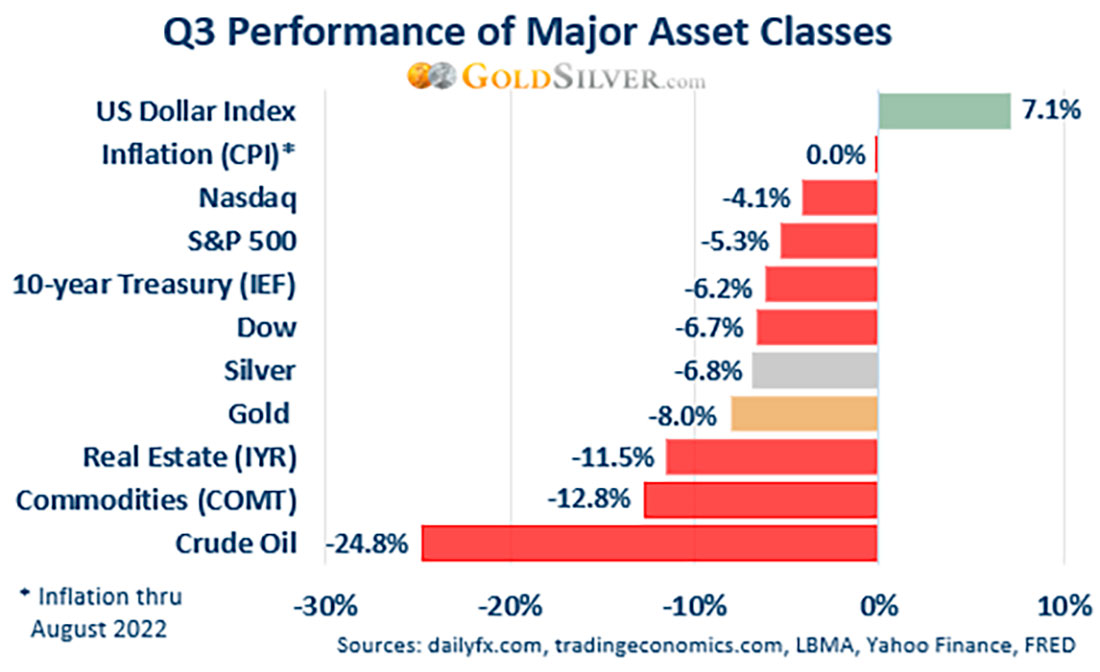

Повышение процентных ставок и неумолимый рост доллара США нанесли ущерб большинству классов активов в прошлом квартале.

Серебро продолжало испытывать трудности, упав на 6,8% за квартал.

Доллар США вырос более чем на 7%, что является сильным движением для валюты за короткий период времени. Его непрекращающийся рост оказал давление на акции, казначейские облигации, сырьевые товары, недвижимость, золото и серебро.

Инфляция показала признаки выравнивания, но мы сомневаемся, что ФРС вернет ее к своему целевому уровню в 2%. Падение цен на сырую нефть было значительным, хотя и неудивительным, учитывая масштабы ее недавнего ралли.

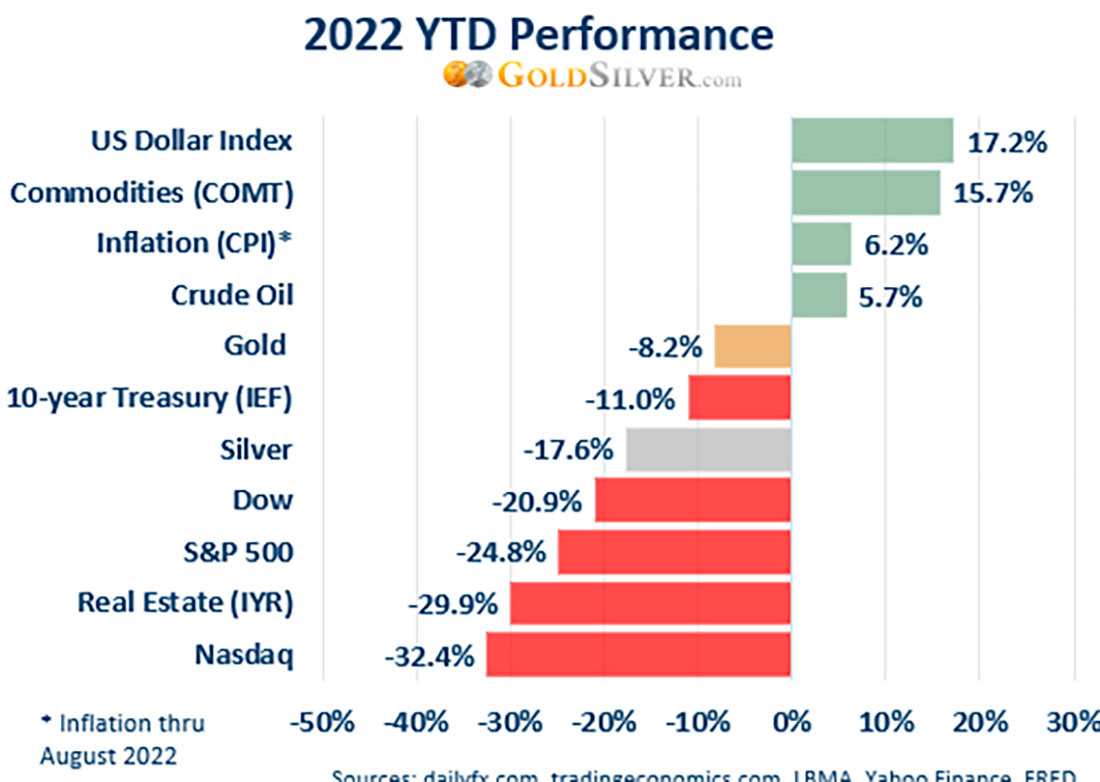

С начала года: золото смягчает потери акций

Золото упало на 8,2% с начала года, но эти показатели значительно лучше, чем у акций, казначейских облигаций и недвижимости.

Серебро упало более чем на 17% в годовом исчислении. Оно постепенно падает с тех пор, как в августе 2020 года достигло $30 долларов, с некоторыми кратковременными подъемами, такими как рост в прошлый понедельник почти на 9%.

Констатируем очевидное: обыкновенные акции в 2022 году показали себя не очень хорошо. Nasdaq упал на треть, а S&P 500 теперь сообщает о третьем квартальном убытке подряд. Сырая нефть вернулась к небольшому росту по сравнению с прошлым годом.

Что принесет четвертый квартал?

Трудно представить себе более неблагоприятную среду для последнего квартала года.

Агрессивное повышение процентных ставок

Базовая кредитная ставка ФРС в настоящее время находится в диапазоне 3%–3,25%, что является самым высоким уровнем со времен мирового финансового кризиса 2008 года и самым жестким политическим шагом с 1980-х годов.

Снизит ли это инфляцию до цели ФРС в 2%? Большинство экономистов отмечают, что повышенный ИПЦ больше связан с проблемами цепочки поставок, а не с перегревом спроса, и поэтому более высокие ставки могут не помочь.

Они могут обсуждать это сколько угодно, но история показывает, что более высокие процентные ставки — бесплатный сыр в мышеловке. Скорее всего, они сильно ударят по предприятиям и домохозяйствам, поскольку стоимость займов теперь значительно выше. История также показывает, что циклы повышения ставок приводили к росту безработицы и снижению государственных доходов из-за сокращения личных доходов и корпоративных налогов.

Когда ФРС сменит курс? Ответ на этот вопрос, вероятно, сигнализирует о том, когда многие активы, включая золото, начнут расти.

Часы рецессии тикают все громче

Утверждения некоторых представителей «мейнстрима» о том, что ВВП слишком высок для того, чтобы США пережили рецессию, теперь кажутся особенно недальновидными. Например, в сентябре индекс деловой активности в Чикаго неожиданно упал, достигнув самого низкого уровня с июня 2020 года. Фактически, каждый базовый компонент упал по сравнению с предыдущим месяцем.

И, как показал Майк Мэлони, кривая доходности (доходность 10-летних казначейских облигаций минус доходность 2-летних) также стала отрицательной в прошлом квартале, событие, которое предсказало последние 6 рецессий.

Между тем, как Международный валютный фонд, так и Всемирная торговая организация предупредили, что страны по всему миру сползают в глобальную рецессию. Президент Всемирного банка Дэвид Малпасс заявил, что развитые страны должны в равной степени подготовиться к замедлению экономического роста.

Серия суровых событий и беспрецедентная макроэкономическая политика угрожают привести к кризису в развитии… Это будет иметь последствия для всех нас из-за взаимосвязанного характера глобальной экономики и цивилизаций во всем мире.

Уязвимость фондового рынка

2022 год до сих пор был худшим годом для рынков за последние пять десятилетий. И облигации, и акции распродавались одновременно, поэтому традиционным портфелям 60/40 негде было спрятаться, что подчеркивает преимущество золота.

По данным Bloomberg, с ноября 2021 года мировая фондовая биржа потеряла колоссальные $32 триллиона долларов. Многие экономисты заявляют, что рынок останется уязвимым до тех пор, пока ФРС не изменит курс, что подтверждает история фактов.

Разворот на рынке недвижимости?

Средняя 30-летняя фиксированная ставка по ипотеке закончила третий квартал на уровне 6,7%, что является самым высоким показателем с середины 2007 года. Для сравнения, 30-летняя ставка год назад составляла всего 3,01%.

С ростом ставок по ипотечным кредитам и упорно высокими арендными ставками спрос, вероятно, снизится, что приведет к снижению цен.

Европейские встречные ветры

Энергетический кризис в Европе становится все более серьезным. Цены на энергоносители выросли на 44% по сравнению с прошлым годом, в основном из-за того, что Россия приостановила экспорт газа. В результате Германия объявила о плане финансовой помощи в размере 200 миллиардов евро ($195 миллиардов долларов). В сочетании с 19% ростом цен на продукты питания инфляция сейчас составляет 10%, что является самым высоким уровнем с момента создания союза в 1990 году. В ответ некоторые министры установили предельные цены на бензин.

Протесты также вспыхнули в Германии, Чехии и других странах Европы. Затем был взорван газопровод Северный Поток II.

Тем временем Банк Англии пообещал неограниченную покупку облигаций, чтобы предотвратить то, что некоторые считают неминуемым крахом ценных бумаг. Доходность 30-летних облигаций Великобритании упала больше всего за всю историю наблюдений в прошлом месяце.

Долги и дефициты

Дефицит расходов в США по-прежнему находится на почти рекордном уровне, а план Байдена по списанию студенческих кредитов все еще находится в разработке, принятие которого, вероятно, приведет к повышению налогов и/или увеличению дефицитных расходов.

США закончили финансовый год с долгом в размере $30,928 трлн долларов, что на $2,5 трлн долларов больше, чем в предыдущем финансовом году.

Проблема с таким повышенным уровнем долга заключается в том, что более высокие ставки делают процентные платежи все большей частью государственного бюджета.

Выборы в США

Промежуточные выборы в США состоятся в следующем месяце, и страна как никогда поляризована. Согласно «Альманаху фондового трейдера», с 1946 года второй год правления нового президента-демократа закончился падением S&P 500 в среднем на 2,3%.

Слабость криптовалют

Биткойн и другие криптовалюты остаются слабыми, индустрия привлекает гораздо меньше внимания со стороны инвесторов и спекулянтов, чем год назад. Кажется очевидным, что криптовалюты в настоящее время в значительной степени рассматриваются как класс активов с высоким риском.

Необходимость в активе-убежище очевидна. Ядовитая смесь экономических, рыночных и финансовых рисков не оставляет инвесторам места, где можно было бы спрятаться. Золото — очевидный и исторически сильный выбор для балансировки портфеля в текущих условиях, а серебро превзойдет его в следующем раунде.