Конечно, мистер Байден, деньги дешевы. Но чьи это деньги? Белый дом недавно направил в Конгресс план бюджета на $6 триллионов долларов. Позвольте этой мысли осесть в вашей голове.

Первый широкомасштабный бюджет Байдена предусматривает большие расходы на инфраструктуру, образование и, конечно же, на изменение климата. Его план представляет собой расходы в $6 триллионов долларов в условиях всего $4,2 триллиона долларов доходов. Это на 37% больше, чем в 2019 году, и предполагает дефицит в $1,8 триллиона долларов, что почти вдвое больше.

Идея состоит в том, чтобы тратить сейчас, пока деньги дешевы, а процентные ставки находятся на исторически низком уровне. Фактически, они находятся на самом низком уровне за последние 5000 лет.

Берни Сандерс сказал, что это самая важная повестка дня для работающих семей в современной истории нашей страны, объяснив, что бюджет сократит бедность за счет создания миллионов хорошо оплачиваемых рабочих мест.

Но дефицит накапливается и превращается в долги. Выплата этого долга становится огромным бременем, поэтому правительства прибегают к финансовым репрессиям, удерживая процентные ставки.

Таким образом, лучшая надежда следующего поколения — защитить себя твердыми активами, в первую очередь — золотом.

Бремя долга

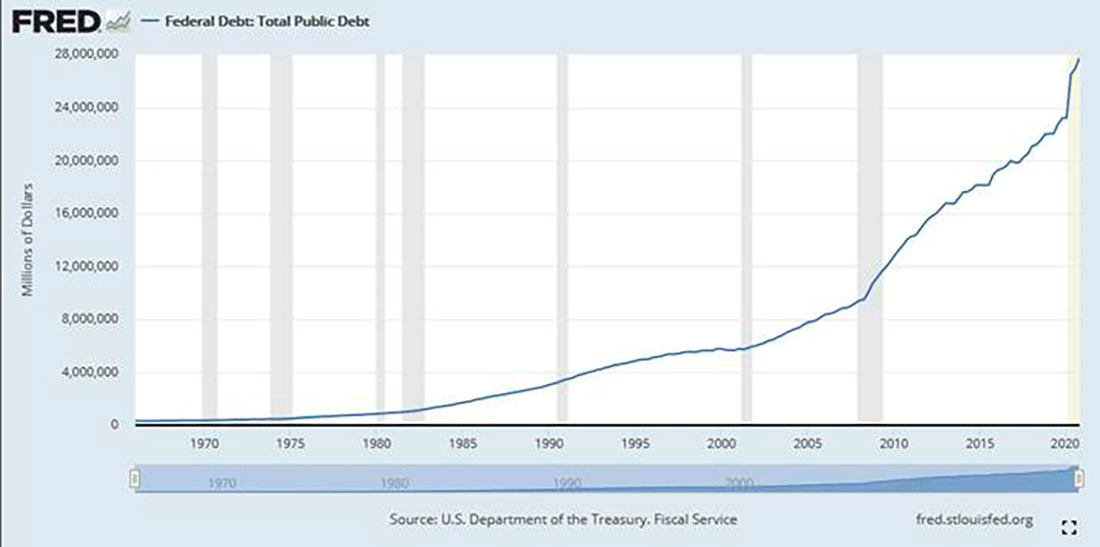

США потребовалось 211 лет, с 1789 по 2000 год, чтобы накопить $5,7 триллиона долларов госдолга. С 2000 года он увеличился вдвое, всего за девять лет, до $12 триллионов долларов. С тех пор долг снова вырос больше чем в два раза и в настоящее время составляет $28 триллионов долларов.

Более половины всего государственного долга США за 230-летнюю историю было создано только за последнее десятилетие. На графике ниже довольно ясно видно, что в 2000 году ситуация ухудшилась, а затем показатель резко вырос в связи с глобальным финансовым кризисом. Пандемия COVID-19 только подлила масла в огонь.

А теперь правительство США планирует накопить еще больше.

По данным МВФ, долг США в размере $28 триллионов долларов составляет около 133% ВВП. Для сравнения, долг Италии — 157%, Канады — 116%, Франции — 115%, Великобритании — 107%, а Японии — около 257% ВВП.

Но прежде чем вы начнете думать, что все в порядке, потому что долг США далек от японского, позвольте кое-что прояснить. Учтите, что исследование Всемирного банка предполагает, что соотношение государственного долга к ВВП, превышающее 77%, в течение длительных периодов времени приводит к значительному замедлению экономического роста. Фактически, в нем делается вывод, что каждый процент выше 77% на самом деле стоит 1,7% экономического роста.

А для сравнения: после Второй мировой войны отношение долга США к ВВП достигло пика на уровне 106%, а затем в 1970-х годах постоянно снижалось до 30-40%. С тех пор уровни повысились, но ипотечный кризис, переросший в финансовый кризис 2008 года, давил на педаль газа, а пандемия COVID-19 2020 года просто вдавила ее в пол.

Цены растут

Министерство труда США сообщило, что индекс потребительских цен вырос на 4,2% с апреля 2020 года по апрель 2021 года.

Это означает, что цены на потребительские товары подскочили больше всего за любой 12-месячный период с 2008 года.

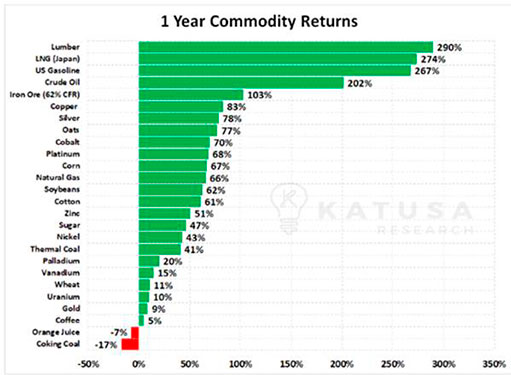

Многие из триллионов долларов, которые были добавлены к коллективным долгам, начали циркулировать. Лишь несколько товаров и услуг не поднялись в цене.

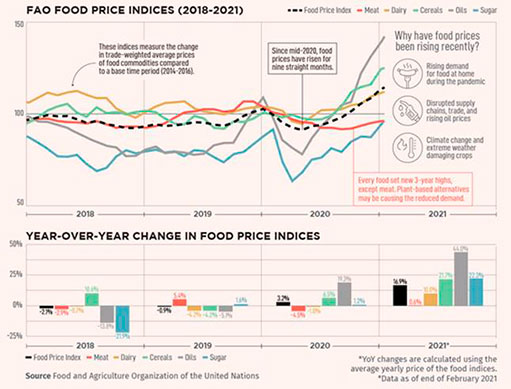

Еда не исключение. Индекс цен на продовольствие Продовольственной и сельскохозяйственной организации ООН отслеживает мировые цены на наиболее продаваемые в мире продовольственные товары.

С середины 2020 года до конца марта (за исключением мяса) цены на продукты питания росли девять месяцев подряд.

Фактически, для всех продуктов питания были установлены новые трехлетние максимальные уровни, за исключением мяса.

Конечно, даже в условиях пандемических ограничений и карантина людям все равно приходилось есть. Так что это помогает объяснить поддержку и силу цен на продукты питания. Но это выходит далеко за рамки еды.

Крупные международные производители потребительских товаров Procter & Gamble, Kimberly-Clark и Coca-Cola недавно предупредили, что будут повышать цены, поскольку стоимость сырья выросла. В таблице справа это демонстрируется в полной мере.

Быстрый рост скорости обращения денег приводит к инфляции

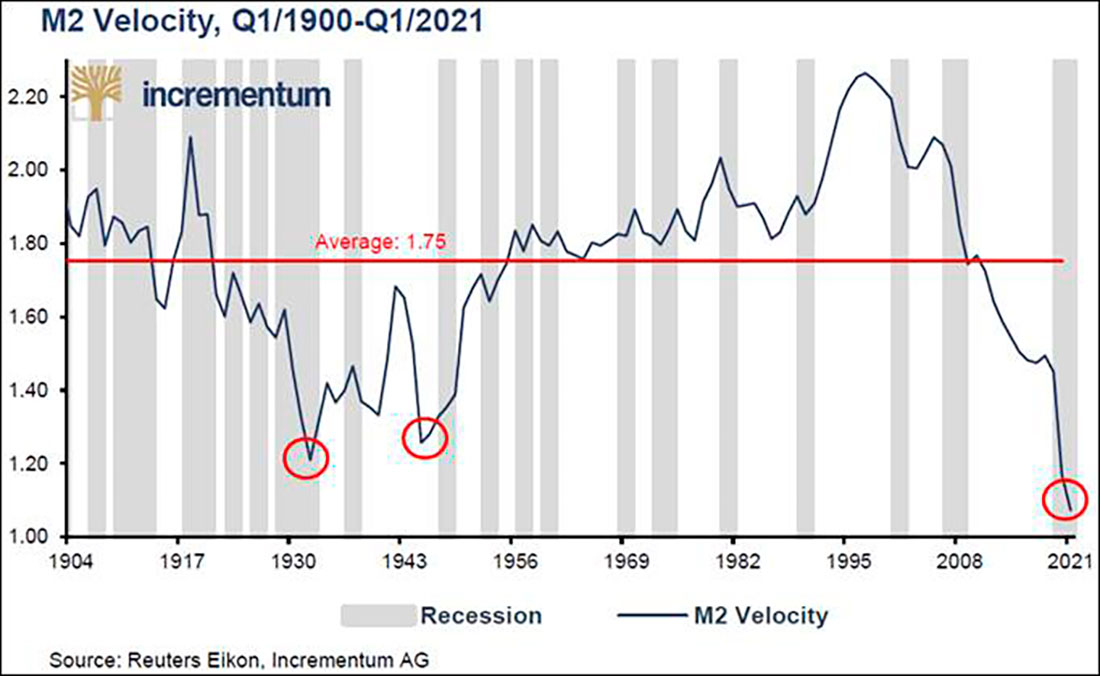

Мы также можем взглянуть на это с точки зрения скорости обращения денег. Скорость обращения денег — это, по сути, скорость, по которой доллар обменивается в экономике от одной организации к другой с течением времени. На следующем графике показано, что с конца 1990-х годов этот показатель резко падает. Интересно, что это совпадает с большим ростом государственного долга с тех пор.

Но ФРС просто может получить инфляцию, к которой она так стремится.

Скорость обращения денег может резко увеличиться, поскольку пределы активности пандемии начнут исчезать. Существует огромный отложенный спрос у людей, которые хотят путешествовать, отремонтировать жилье, пойти на концерты или спортивные мероприятия или просто насладиться обедом в ресторане.

Прецедент есть. Как говорится в недавнем ежегодном отчете Рональда-Питера Штоферле и Марка Дж. Валека «На золото уповаем» (In Gold We Trust):

В 1933 и 1946 годах скорость обращения денег была столь же низкой, и в обоих случаях правительство США прибегло к радикальным мерам. В январе 1934 г. оно девальвировало доллар США по отношению к золоту почти на 70%, а в период 1946–1951 гг. ввело финансовые репрессии в сотрудничестве с Федеральной резервной системой, которая ограничила процентные ставки на низком уровне. Оба раза это масштабное вмешательство привело к значительно более высоким темпам инфляции в последующие годы. В настоящее время скорость обращения денег находится на еще более низком уровне, чем в 1933 или 1946 году. Мы ожидаем, что история повторится, и центральные банки будут искать своего спасения в финансовых репрессиях.

Накопление рекордных исторических глобальных долгов и удержание ставок на минимальном уровне за последние 5000 лет, вероятно, будет способствовать невиданному ранее росту инфляции.

Золото ощущает это с 2000 года, но с конца 2019 года снова набирает обороты. Вы, несомненно, видели и чувствовали увеличение цен на еду и почти всего остального. ФРС считает, что недавний скачок инфляции носит временный характер, но динамика золота и серебра говорит об обратном. Вот почему цена на золото выросла на 42% всего за последние два года.

Устойчиво высокая инфляция в сочетании с низкими номинальными процентными ставками создает среду для продолжительных отрицательных реальных процентных ставок. И в этих условиях золото процветает. Стоимость золота по-прежнему на 9% ниже исторического максимума. Но с поправкой на инфляцию золото находится на 26% ниже исторического максимума 1980 года.

С такими дешевыми деньгами рекордный мировой долг будет продолжать расти, поскольку правительства будут продолжать тратить деньги, которых у них нет. Это в сочетании с исторически низкими процентными ставками и вероятным возрождением скорости обращения денег означает, что инфляция значительно вырастет.

Пришло время дать отпор. Покупайте золото.