Введение

Цена физического золота определяется спросом и предложением на физическое золото. Мировой физический рынок можно разделить на биржевую и двустороннюю торговлю. Помимо физического рынка существует множество рынков деривативов золота, которые влияют на физический рынок. Чтобы понять всю машину, мы рассмотрим работу золотых бирж, двусторонней торговли (сетей) и деривативов по отдельности и, наконец, как все деривативы привязаны к физическому рынку. Деривативы торгуются на биржах и на двусторонней основе, но для ясности мы обсудим их отдельно.

Важно отметить, что не существует единой цены на физическое золото. Поскольку золото является товаром, а силы спроса и предложения на товары не равны ни в одном месте, а для транспортировки товаров необходимы энергия и время, цена физического золота различается географически. Более того, физическое золото бывает разной формы, веса и степени чистоты. Затраты на производство золотых слитков более или менее фиксированы, но сравнительно дешевле для слитков большего размера из-за их более высокой стоимости.

То, что большинство людей называют спот ценой на золото, — это цена за тройскую унцию чистого золота, полученную в результате торговли крупными оптовыми слитками, расположенными в Лондоне («loco London»). Крупные оптовые слитки весят примерно 400 унций. Чем меньше слиток по сравнению с «большими слитками», тем больше будет премия к его цене. Золотые монеты и ювелирные изделия имеют еще более высокую надбавку за чистый вес из-за еще более высоких производственных затрат. Таким образом, «реальная цена физического золота» зависит от того, где вы находитесь и каким товаром торгуете.

Чистый вес золотого продукта рассчитывается так: чистый вес = вес брутто * чистота.

Золотые биржи

Биржа — это централизованный рынок. На любой бирже может быть выставлено несколько контрактов на золото. На Шанхайской бирже золота, например, торгуются спотовые контракты на золото размером от 100 до 12,5 кг. Спрос и предложение на бирже удовлетворяются через книгу ордеров биржи (биржевой стакан). Упрощенно, некоторые участники рынка подают лимитные ордеры на покупку и продажу в биржевом стакане, в то время как другие подают рыночные ордеры (на покупку или продажу). Механизм сопоставления соединяет и очищает все заказы, и именно так устанавливается цена.

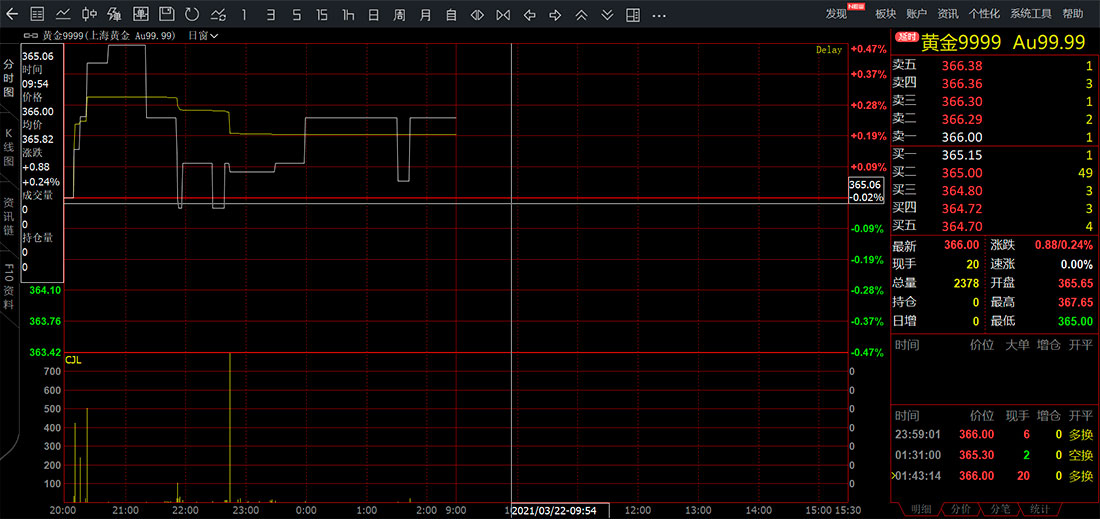

Ниже представлен скриншот из книги ордеров на контракт Шанхайской золотой биржи Au 99,99 в ночную торговую сессию 18 марта 2021 г. Котировки спроса и предложения показаны красным цветом (верхний правый угол); соответствующие показатели желтого цвета отражают глубину рынка (ликвидность). Наивысшая ставка в этой книге ордеров составляет 365,15 юаня за грамм; самая низкая цена — 366 юаней. Рынок был неликвидным во время этой торговой сессии, так как показатели в книге ордеров были очень низкими.

Поскольку биржевой стакан виден всем трейдерам и существует центральный орган, который устанавливает правила торговли, биржевые торги более прозрачны, чем двусторонние торговые сети, называемые внебиржевыми (OTC) рынками. Некоторые трейдеры предпочитают биржевую торговлю, другие — внебиржевую торговлю, которая предлагает большую гибкость и свободу действий.

Спотовые биржи золота редки. Примерами являются Шанхайская биржа золота в Китае, Borsa Istanbul в Турции и Дубайская биржа золота и товаров в ОАЭ.

Арбитраж приводит к синхронизации цен между различными частями мирового рынка золота. Когда золото в Дубае дешевле, чем в Шанхае, арбитр может получить безрисковую прибыль. Классическим примером является то, что арбитражник фиксирует свою прибыль, покупая золото там, где оно дешево, и физически транспортирует драгметалл туда, где его можно продать дороже. Прибыльна ли сделка зависит не только от разброса цен, но и от затрат на финансирование (проценты), доставку, страхование и, возможно, переработку слитков. В качестве альтернативы, арбитражник может занять длинную позицию на одной бирже и короткую позицию на другой, пока спред не закроется, и закрыть свои позиции.

Как правило, золото продается с дисконтом в странах-чистых экспортерах, таких как Южная Африка, по сравнению с премией в странах, являющихся чистыми импортерами. Центры торговли золотом, такие как Великобритания, могут превратиться из чистого импортера в чистого экспортера, что приведет к тому, что местная цена будет торговаться с премией или скидкой по сравнению с частями мира, которые находятся по другую сторону торговли (обычно Азия).

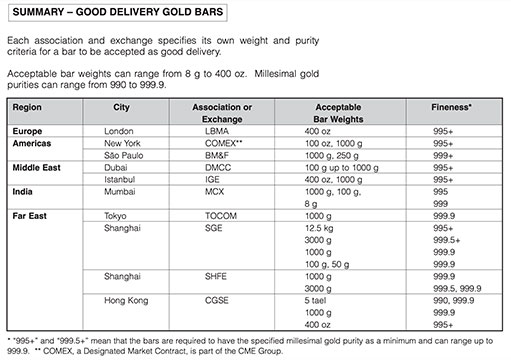

В таблице справа указаны стандарты золотых слитков по всему миру. Некоторые из перечисленных бирж являются производными.

Двусторонняя торговля

Ранее мы обсуждали, что в мире существует всего несколько бирж физического золота. Подразумевается, что большая часть торговли физическим золотом осуществляется на двусторонней основе: переговоры ведутся на основе принципал-принципал, будь то через электронную торговую систему, по телефону или при личной встрече.

Поскольку золото не портится и ценится на протяжении тысячелетий, все золото, которое когда-либо было добыто, все еще с нами. Это делает торговлю золотом больше похожей на обмен валютой, чем сырьевым товаром, с точки зрения динамики спроса и предложения. Физические спрос и предложение не ограничиваются годовой добычей на рудниках и вновь произведенной продукцией.

Каждый день золото торгуется на двусторонней основе между тысячами компаний — нефтеперерабатывающими заводами, банками, дилерами, монетными дворами, горнодобывающими предприятиями, ювелирами, промышленными производителями, инвестиционными фондами и т. д. — и, возможно, миллионами людей по всему миру. Золото можно обменять в любой форме, и, конечно же, его можно изменить по форме, весу и чистоте на протяжении всей цепочки поставок.

На самом низком уровне двусторонней торговлей может быть турецкая женщина, продающая золотой браслет своему соседу-мужчине. Соглашаясь с ее предложенной ценой, сосед влияет на мировую цену золота, хотя и крайне незначительно. Ведь, если сосед отклонит предложение женщины, она продаст браслет ювелирному магазину, который подключен к мировому рынку золота, где предложение возрастет. Принятие ее предложения не приводит к увеличению предложения. Из этого примера видно, что в каждой (двусторонней) торговле покупатель и продавец влияют на цену золота.

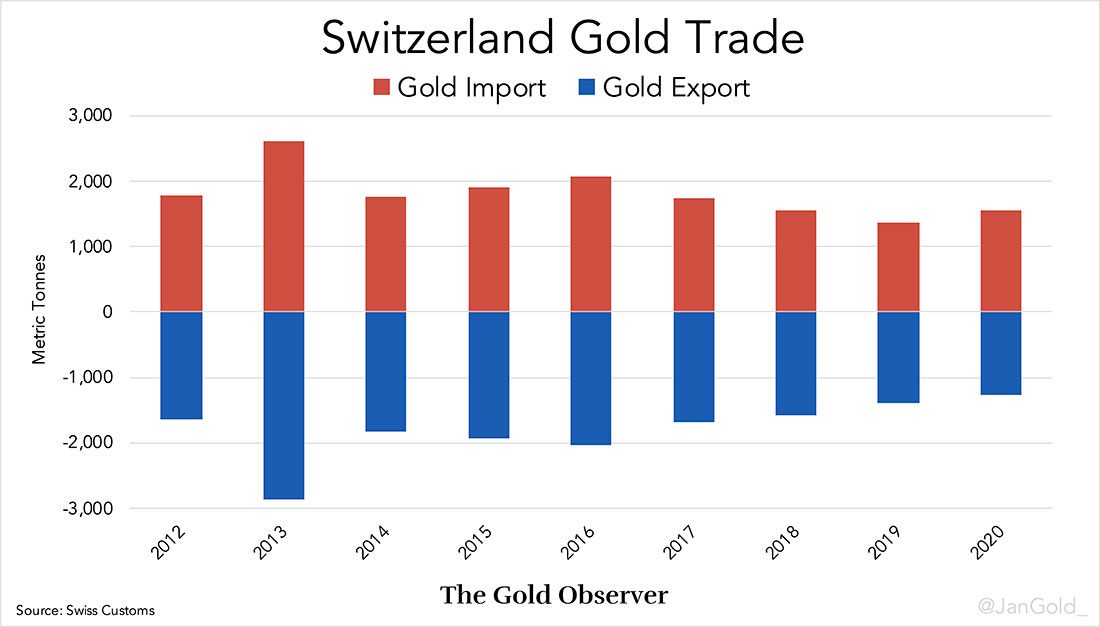

Торговля между предприятиями в двусторонней торговой сети называется внебиржевым рынком. В глобальном масштабе Лондонский рынок драгоценных металлов, контролируемый Лондонской ассоциацией рынка драгоценных металлов (LBMA), является наиболее доминирующим внебиржевым рынком золота. Другой активный внебиржевой рынок находится в Швейцарии, мировой столице аффинажа золота. Каждый год от сотен до тысяч тонн золота транспортируется в Швейцарию, где слитки весом 400 унций, предназначенные для Лондона, слитки весом 1 кг, предназначенные для Азии, слитки весом 100 унций, предназначенные для Нью-Йорка, или другие слитки и изделия производятся в зависимости от потребности. В Швейцарии также есть много больших хранилищ для инвесторов в золото.

Лондонский рынок драгоценных металлов имеет уникальную структуру, поскольку он основан на двусторонней торговле, но при этом носит централизованный характер. Мы обсудим этот рынок в следующей главе, посвященной деривативам, потому что большинство сделок в Лондоне осуществляется посредством «бумажных контрактов».

Рынки деривативов

Производный инструмент — это тип финансового контракта, стоимость которого зависит от базового актива. В этой статье мы обсуждаем производные финансовые инструменты, в основе которых лежит физическое золото. Единственное наиболее важное различие между физическим золотом и производным инструментом золота заключается в том, что владение физическим золотом не несет никакого контрагентского риска, в то время как владение золотым производным инструментом несет. В отношении других товаров, таких как кукуруза, можно сказать: «вы можете есть кукурузу, но вы не можете есть ее производные». Это сводится к тому же экономическому выводу: физическое предложение не может быть увеличено за счет создания деривативов.

Тем не менее деривативы оказывают значительное влияние на цену физического золота, поскольку они торгуются в больших объемах и многие используют кредитное плечо. На мой взгляд, наиболее актуальными рынками деривативов являются рынок ценных бумаг в Лондоне, биржевые фонды и фьючерсный рынок в Нью-Йорке.

Целостная цепь поставок LBMA и Лондонский рынок драгоценных металлов

Лондонский рынок драгоценных металлов — внебиржевой рынок, поэтому здесь нет свода правил, как на бирже. Однако этот уникальный рынок в определенной степени организован. Начнем с основ.

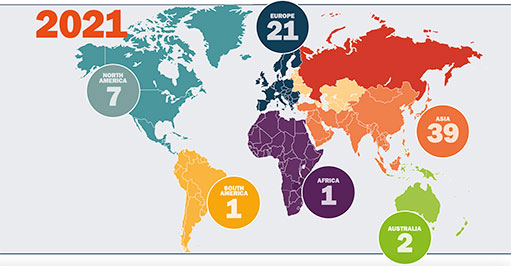

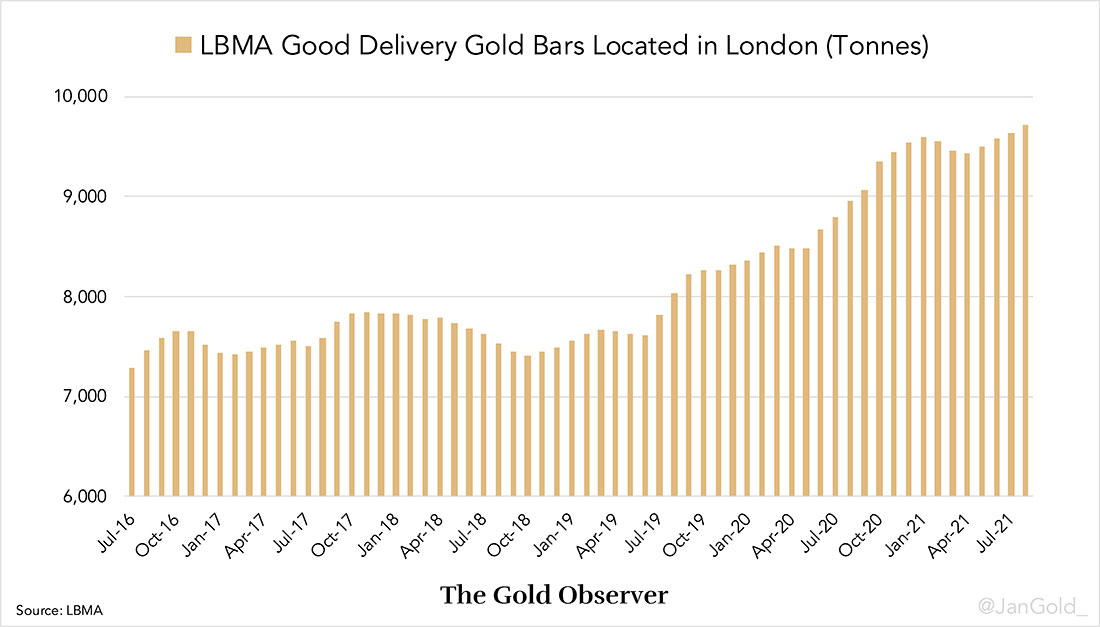

Во всем мире существует 71 золотоперерабатывающий завод, аккредитованный LBMA, которые являются «стражем» целостной цепи LBMA. Эти аффинажные заводы строго принимают золото из авторитетных источников, и когда поставленное золото разливается в слитки весом от 350 до 430 тройских унций, имеющие чистоту не менее 995/1000, они соблюдают стандарты поставки LBMA (Good Delivery). Целостная цепь поставок — это замкнутая система золотоперерабатывающих заводов, надежных логистических компаний и хранителей, которые гарантируют, что весь драгметалл в цепочке имеет требуемое качество. Слитки, выведенные из цепи LBMA, могут повторно поступить на рынок только через аккредитованные золотоперерабатывающие заводы.

Компании-члены LBMA по безопасной логистике могут транспортировать большие слитки в хранилища, расположенные в пределах кольцевой автодороги M25 в Лондоне. Когда слитки золота хранятся в лондонских хранилищах, они соответствуют стандарту London Good Delivery и поддерживают торговлю на Лондонском рынке драгоценных металлов. Хотя золото находится в Лондоне, трейдеры со всего мира участвуют в Лондонском рынке драгоценных металлов.

Имейте в виду, что систему хранилищ в Лондоне не следует путать с целостной цепью поставок LBMA. Цепь поставок охватывает весь земной шар, а также включает слитки с разным весом от LBMA Good Delivery.

Золотые слитки, произведенные на перерабатывающих заводах, аккредитованных LBMA, являются мировым стандартом. Шанхайская золотая биржа (SGE), например, принимает золотые слитки от сертифицированных SGE аффинажных заводов в свои хранилища рядом с сертифицированным LBMA металлом.

AURUM и глобальная внебиржевая торговля

В основе Лондонского рынка драгоценных металлов лежит электронная клиринговая система под названием AURUM, которая соединяет клиринговые банки-члены LBMA. Лондонский рынок драгоценных металлов можно рассматривать как банковскую систему с золотом, в которой физическое золото находится в Лондоне в качестве резервов, а AURUM — в качестве депозитарно-распределительной системы.

Торговля золотом в Лондоне в основном осуществляется на нераспределенной спотовой основе. Нераспределенный счет в банке маркет-мейкере — это требование к пулу физического золота, принадлежащему банку. Нераспределенный баланс можно сравнить с фиатным депозитом в обычном банке. Нераспределенный баланс — это кредит на Лондонском рынке драгоценных металлов.

Напротив, через распределенный счет в банке клиент владеет однозначно идентифицируемыми слитками, которые отложены и не находятся на балансе банка. Клиенты платят за хранение выделенного драгметалла по сравнению с гораздо меньшими затратами, если таковые имеются, за хранение нераспределенного драгметалла. Любому клиенту разрешено переключаться с нераспределенного на распределенный счет и наоборот, что связывает бумажный рынок с физическим рынком в Лондоне. Банки маркет-мейкеры согласились с тем, что любая плата за «размещение» металла может быть изменена только после 30-дневного уведомления.

Основными причинами, по которым большая часть торговли на Лондонском рынке драгоценных металлов осуществляется на нераспределенной основе, являются удобство и эффективность. Что делает золото особенным, так это то, что это и товар, и валюта. Нераспределенная торговля позволяет, например, купить золото ровно на $1.000.000 долларов США или занять ровно 25.000 унций. Размер назначенной сделки всегда привязан к разному весу слитка, что приводит к неудобным числам. Вот почему «loco London unallocated» используется в качестве основной валюты на мировом внебиржевом рынке золота.

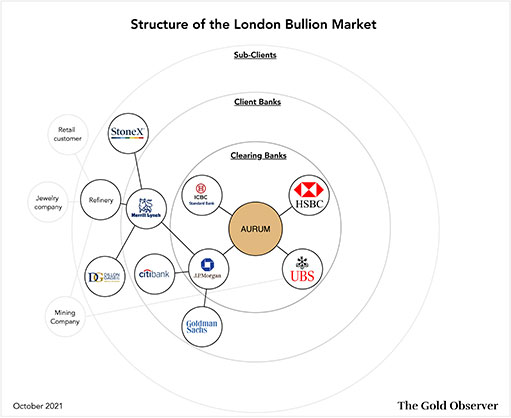

Клиринг через AURUM контролируется и управляется London Precious Metals Clearing Limited (LPMCL). Клиринговыми банками, участвующими в AURUM (членами LPMCL), являются HSBC, ICBC Standard Bank, JP Morgan и UBS. Другие банки и участники Лондонского рынка драгоценных металлов так или иначе связаны с клиринговыми банками.

Клиринговые банки либо имеют собственное хранилище в Лондоне, либо имеют счета у таких хранителей, как Brinks или Loomis, либо используют хранилище Банка Англии.

Справа представлена иллюстрация торговой структуры Лондонского рынка драгоценных металлов. Клиринговые банки подключены через AURUM, а клиентские банки и субклиенты подключены к клиринговым банкам. Все клиринговые банки, но не все клиентские банки и субклиенты, включены в эту иллюстрацию. Все связи между корпорациями гипотетичны.

Итак, как же на самом деле работает торговля? Предположим, золотодобывающая компания берет в долг 180.000 унций нераспределенной валюты под 2% в банке в Лондоне, в котором у нее открыт счет. Это банк UBS, который является клиринговым банком. После получения ссуды золотодобытчик продает драгметалл по спот цене, чтобы использовать вырученные средства для горнодобывающего проекта в Австралии. Год спустя компания добыла 183.600 унций и хочет выплатить UBS основную сумму долга плюс проценты (при условии, что проценты будут выплачиваться золотом). Золотодобытчик транспортирует неочищенное золото на аффинажный завод в Австралии и указывает, что он хочет получить оплату в виде нераспределенного золота в Лондоне. Аффинажный завод принимает золото и поручает своему банку в Лондоне, Merrill Lynch, перевести 183.600 унций со своего собственного счета на счет добытчика в UBS. Merrill Lynch проинформирует свой клиринговый банк JP Morgan о переводе 183.600 унций на счет золотодобывающей компании в UBS. Когда UBS получит нераспределенную сумму через AURUM, со счета золотодобытчика будет списано 183.600 унций, и ссуда будет погашена.

В Австралии устанавливаются денежные затраты на аффинаж золота и поправка на местный дисконт / премию на золото по сравнению с ценой в Лондоне.

Если какое-либо физическое золото переводится между JP Morgan и UBS через AURUM, это зависит от всех сделок этих банков и их клиентов. На Лондонском рынке драгоценных металлов ежедневно проводятся тысячи нераспределенных сделок, в результате чего клиринговые банки предъявляют много требований друг к другу в конце каждого дня. Процедура клиринга начинается каждый день в 16:00 по Гринвичу, когда члены LPMCL «взаимозачищают» все претензии. После этого остаточные требования оплачиваются физическим золотом.

Другой пример того, как золото обменивается на лондонском внебиржевом рынке, — это компании, центральные банки и инвесторы, торгующие золотом так же, как и любой другой валютой на валютных рынках. На спотовой основе, а также через форварды, свопы, опционы и лизинг.

Эталонная цена на золото LBMA

Торговля на Лондонском рынке драгоценных металлов осуществляется между всеми членами LBMA. Но при таком большом количестве участников вы можете задаться вопросом, какова спот цена на золото на этом рынке? Технически в этой торговой сети нет единой цены на золото.

Ядро этого рынка составляют 12 участников рынка LBMA, которые обязаны котировать двусторонний рынок (спрос и предложение) в течение дня. Эти котировки доступны только для юридических лиц, у которых есть счет в этих банках. Спот цена на золото, которую вы видите, например, в Bloomberg, Reuters или Netdania, часто является объединением нескольких данных от маркет-мейкеров LMBA. Как следствие, цены в указанных СМИ могут незначительно отличаться.

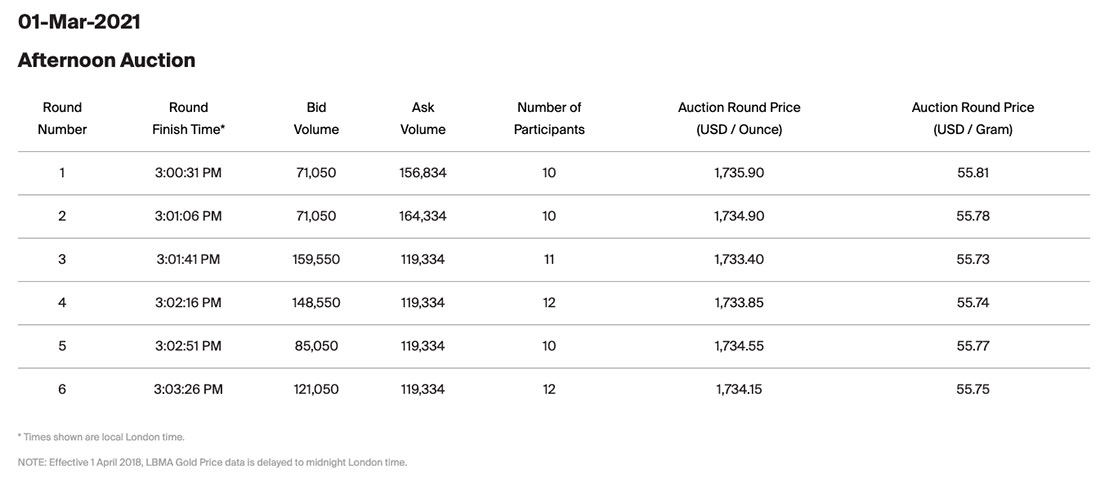

Это подводит нас к другой особенности лондонского рынка драгоценных металлов: эталонной цене на золото LBMA. Ранее называвшаяся London Fix, аукцион LBMA Gold Price проводится дважды в день: в 10:30 и 15:00. Эта цена используется для различных целей на мировом рынке, например для промышленных контрактов.

В LBMA Gold Price зарегистрировано 16 прямых участников, каждый из которых может предоставить доступ к аукциону для клиентов. Аукцион начинается с объявления стартовой цены. Исходя из начальной цены, прямые участники и клиенты указывают, являются ли они покупателями или продавцами и в каком количестве (loco London unallocated). Как правило, после первого раунда объемы покупок и продаж всех участников не находятся в равновесии, и цена корректируется вверх или вниз, после чего следует новый раунд торгов. Процесс повторяется до тех пор, пока чистые объемы всех участников не попадут в предварительно определенный допуск. Наконец, драгметалл рассчитывается, и цена аукциона публикуется.

Вышесказанное является упрощением лондонского рынка драгоценных металлов. Для получения дополнительной информации, пожалуйста, обратитесь к Руководству LBMA OTC и посетите веб-сайт LBMA.

Биржевые инвестиционные фонды

Биржевые инвестиционные фонды (ETF) — это фонды, обеспеченные сырьевыми товарами, акциями, производными инструментами или другими финансовыми активами. Акции ETF торгуются на фондовой бирже. Обычно золотые ETF обеспечиваются физическим золотом. Крупнейшим золотым ETF является GLD с текущими запасами около 1000 тонн в слитках London Good Delivery. Покупка доли GLD означает не владение физическим золотом, а долю владения в фонде. Инвесторы предпочитают инвестировать в ETF, потому что они являются регулируемыми финансовыми продуктами и легко доступны через брокеров.

Одна акция GLD составляет примерно 0,1 унции золота. Эта сумма со временем уменьшается, поскольку плата за хранение вычитается из активов (золота), находящихся в распоряжении фонда.

Цена GLD привязана к физическому рынку, потому что избранная группа арбитражников, называемая Уполномоченными участниками (Authorized Participants, AP), может создавать и выкупать акции GLD у Доверительного управляющего Фонда BNY Mellon Asset Servicing. Если из-за спроса и предложения на акции GLD цена GLD упадет ниже спот цены в Лондоне, AP могут купить акции GLD и выкупить их у Доверительного управляющего на физический металл, который они могут продать с прибылью на спотовом рынке. Следовательно, запасы GLD уменьшатся. Если цена GLD поднимется выше лондонского спота, AP делают обратное: покупают спотовый металл и создают акции GLD для продажи на фондовом рынке. При создании акций AP должны депонировать золото на выделенный счет Доверительного управляющего («Все золото Доверительного фонда полностью распределяется в конце каждого рабочего дня»). В результате запасы GLD увеличиваются.

Через арбитраж GLD и физический рынок взаимодействуют и влияют друг на друга.

Фьючерсный рынок

Фьючерсный контракт — это соглашение между двумя сторонами об обмене сырьевого товара (или фондового индекса, облигации и т. д.) На наличные деньги по определенной цене в определенную дату в будущем. Хотя большинство товарных фьючерсных контрактов никогда не достигают физической поставки — большинство из них «переносятся» или расторгаются до истечения срока. Фьючерсные контракты включают кредитное плечо и используются хеджерами и спекулянтами.

Фьючерсы торгуются на много месяцев вперед, но в этой статье мы сосредоточимся на контракте «ближайшего месяца», который охватывает большую часть объема торгов. В дальнейшем я буду называть цену контракта ближайшего месяца просто фьючерсной ценой.

Самым торгуемым фьючерсным контрактом на золото является GC, котирующийся на фьючерсной бирже COMEX в Нью-Йорке. Подобно GLD, фьючерсы на золото взаимодействуют со спотовым рынком посредством арбитража. Поскольку Лондон является наиболее ликвидным спотовым рынком, именно здесь большинство арбитражников будет торговать против Нью-Йорка.

Скажем, фьючерсная цена превышает лондонский спот до такой степени, что арбитражники могут получать прибыль, покупая спот и продавая короткие фьючерсы. Конечно, арбитражники могут распределить драгметалл в Лондоне, преобразовать большие слитки в слитки по 100 унций, доставить их в Нью-Йорк и физически доставить фьючерсный контракт по истечении срока его действия. Однако в реальности это случается редко. Если, например, не произойдет пандемия, которая сорвет глобальные рейсы, арбитражники будут занимать длинную позицию в Лондоне и продавать короткие фьючерсы в Нью-Йорке, ждать, пока оба рынка сойдутся, и закроют свои позиции. Излишне говорить, что когда спотовая цена выше, чем фьючерсная цена, арбитражники поступят наоборот: закроют короткую позицию в Лондоне и купят длинные фьючерсы.

Фьючерсный рынок также связан с физическим рынком через арбитраж.

Заключение

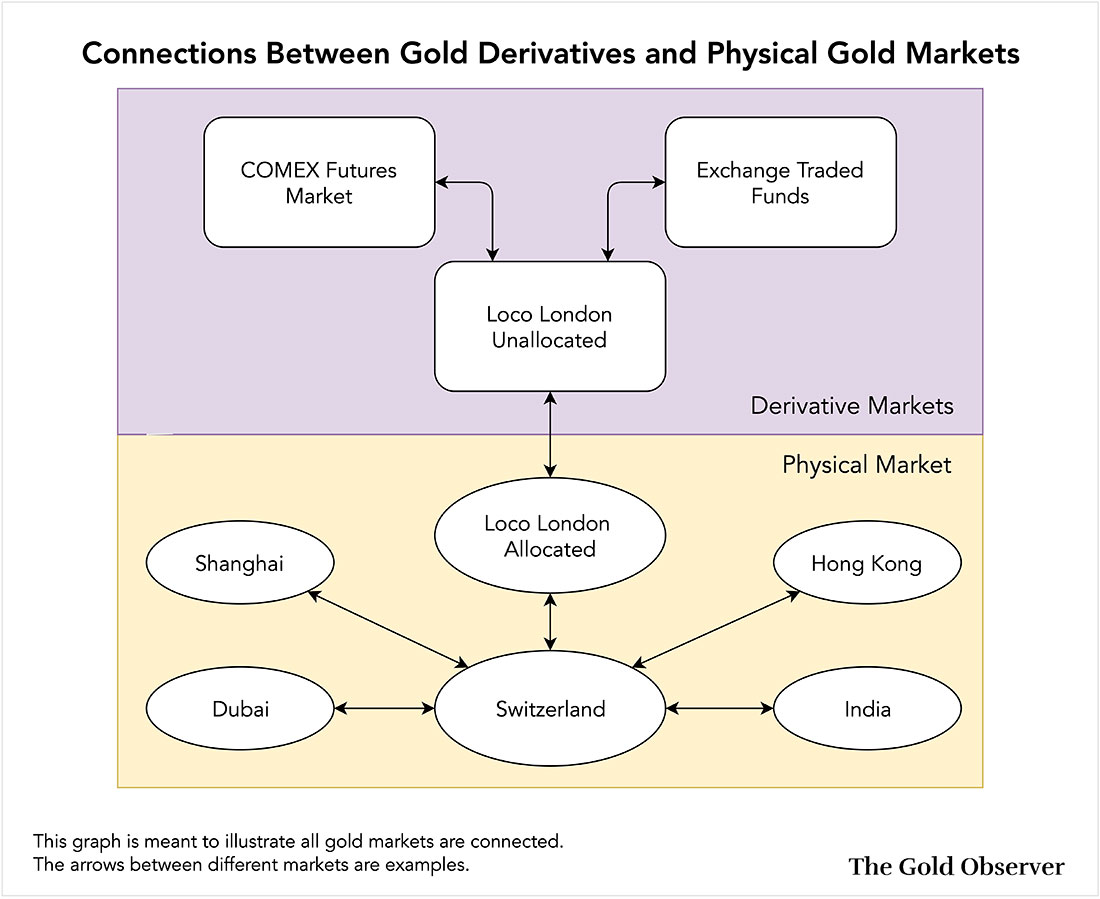

Ниже вы можете увидеть график, который показывает, как GLD и фьючерсный рынок связаны с физическим рынком в Лондоне и как Лондон связан с остальным миром. Фактически, все рынки золота связаны.

Стрелки добавлены между несколькими физическими рынками, чтобы показать, что Швейцария является крупнейшим перерабатывающим центром. В Великобритании нет перерабатывающих заводов, аккредитованных LBMA.

Цена физического золота устанавливается «обычными трейдерами» на физическом рынке и арбитражниками, которые торгуют физическим золотом по сравнению с деривативами. Поэтому во введении я написал: «Цена физического золота определяется спросом и предложением на физическое золото». Деривативы на золото можно рассматривать как продолжение физического рынка.