Золото также установило новые рекордные максимумы в евро, фунтах стерлингов и большинстве других основных валют.

Но сейчас этот скачок кажется далеким, и драгоценные металлы стоят на пороге долгого и скучного лета. Возможно.

За последние десятилетия золото часто демонстрировало рост в Новый год и весной, после чего начинался летний спад, а к концу года восходящий тренд возобновлялся.

Некоторые аналитики связывают эту закономерность с сезонными изменениями мирового спроса на золото. И действительно, потребительский спрос на драгметалл имеет четкую сезонную структуру.

Спрос в Китае, который в настоящее время является страной-потребителем золота №1 в мире, достигает пика с китайским Новым годом (если позволяют меры по ограничению распространения COVID-19).

Затем следует День святого Валентина, а за им — праздничный сезон Акшая Тритья на юге Индии. Летом в индуистском календаре мало фестивалей или свадеб, однако потом спрос домохозяйств во второй крупнейшей стране-потребителе увеличивается в преддверии Дивали.

За ним следует Рождество — пиковый сезон подарков в Европе и Америке, а после розничные продавцы снова накапливают запасы к китайскому Новому году.

Однако потребительский спрос — не единственный фактор, который может повлиять на цену золота. Большую роль играет приток денежных средств инвесторов.

Итак, каковы перспективы потоков инвестиций в золото на лето 2022 года?

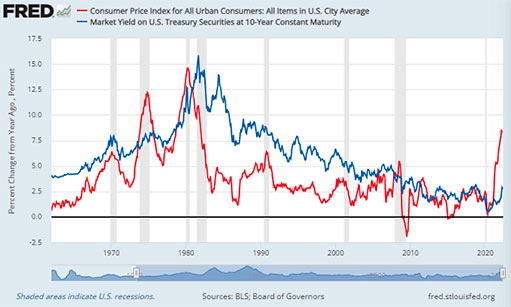

Как показывает синяя линия на графике справа, процентные ставки на рынке облигаций США недавно достигли самого высокого уровня с конца 2018 года. Доходность в еврозоне и Великобритании достигла максимальных значений с 2015 года.

А поскольку золото не приносит дохода, рост процентных ставок больно бьет по драгметаллу, поскольку инвесторы переключаются на наличные деньги или облигации с фиксированным доходом для получения большей прибыли.

Однако, несмотря на этот встречный ветер, драгметалл поддерживает инфляция, отмеченная на графике красным цветом. Инфляция настолько высока, что процентная ставка ФРС в 1%, выглядит смешно. Более того, благоприятным фактором для золота остается неопределенность на фондовом рынке, вызванная инфляцией и ростом процентных ставок.

Из-за противоборствующих факторов за последние несколько недель и месяцев цена золота почти не изменилась, несмотря на временные скачки.

По этим же причинам золото может впасть в летнюю депрессию, застыв между дьяволом и глубоким синим морем.

Не забывайте о волатильности. Данные по инфляции в США за прошлый месяц (на основе расходов на личное потребление) на прошлой неделе показали ожидаемое замедление безудержного роста стоимости жизни. В эту пятницу будут опубликованы данные по занятости в США. В частности, отчет по занятости в несельскохозяйственном секторе.

Эти данные показывают, сколько рабочих мест экономика США добавила (или потеряла) за предыдущий месяц. Эта информация заметно сказывается на динамике финансовых рынков в первую рабочую пятницу каждого месяца.

Что бы ни показали цифры за май 2022 года (аналитики прогнозируют чистый прирост рабочих мест на 325.000, что является самым слабым показателем за 13 месяцев), волатильность на финансовых рынках может оказаться выше, чем обычно, ведь лондонский рынок будет закрыт по случаю празднования Платинового юбилея королевы.

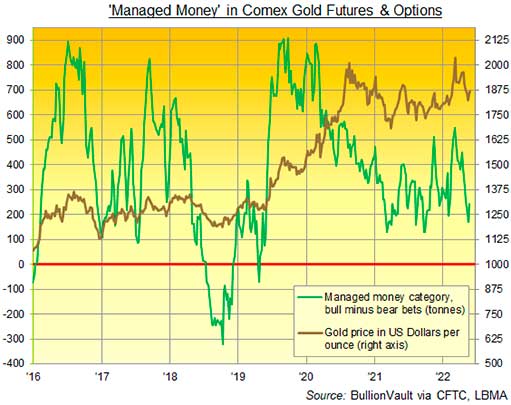

Лондон — это место, где торгуют физическими активами, а не нью-йоркскими ставками с кредитным плечом, которые так любят спекулянты Comex.

На прошлой неделе трейдеры подтолкнули золото вверх, увеличив свои чистые бычьи ставки с самого низкого уровня с сентября прошлого года.

Однако чистая длинная позиция хедж-фондов по золотым фьючерсам и опционам по-прежнему составляет едва ли половину среднего значения за последние 3 года.

Если данные по числу рабочих мест окажутся недостаточно сильными, это может подтолкнуть трейдеров к мысли, что ФРС США не сможет повысить процентные ставки так быстро, как обещала. Напротив, хорошие новости могут воодушевить спекулянтов, предвидевших, что процентные ставки в конечном итоге победят инфляцию.

В апреле уровень безработицы составил всего 3,6%, что стало самым низким значением с самого кануна Covid-катастрофы 2020 года и практически самым низким с 1970 года.

Это может означать, что уровень безработицы действительно будет двигаться только в одном направлении. А с учетом того, что ФРС (как и Банк Англии) делает вид, что может попытаться укротить 8-процентную инфляцию с процентными ставками выше 1%, любой рост безработицы пошатнет веру трейдеров в решимость центральных банков.

Добавьте к этому кривую роста цен на нефть, тогда как Европейский Союз пытается запретить российский импорт. Плюс доходность облигаций в Европе и Британии растет на фоне новостей о том, что введенные в Китае ограничения только усугубляют экономический шок, связанный с цепочками поставок.

Из-за множества противоборствующих сил цена золота, вероятно, продолжит болтаться в диапазоне, хотя и с внезапными скачками и падениями.