Процентные ставки как ключевой фактор

Один из четырех основных аспектов, влияющих на золото, — это альтернативные издержки его владения.1

В частности, уровень и направление процентных ставок являются хорошими индикаторами эффективности золота, особенно в краткосрочной и среднесрочной перспективе.

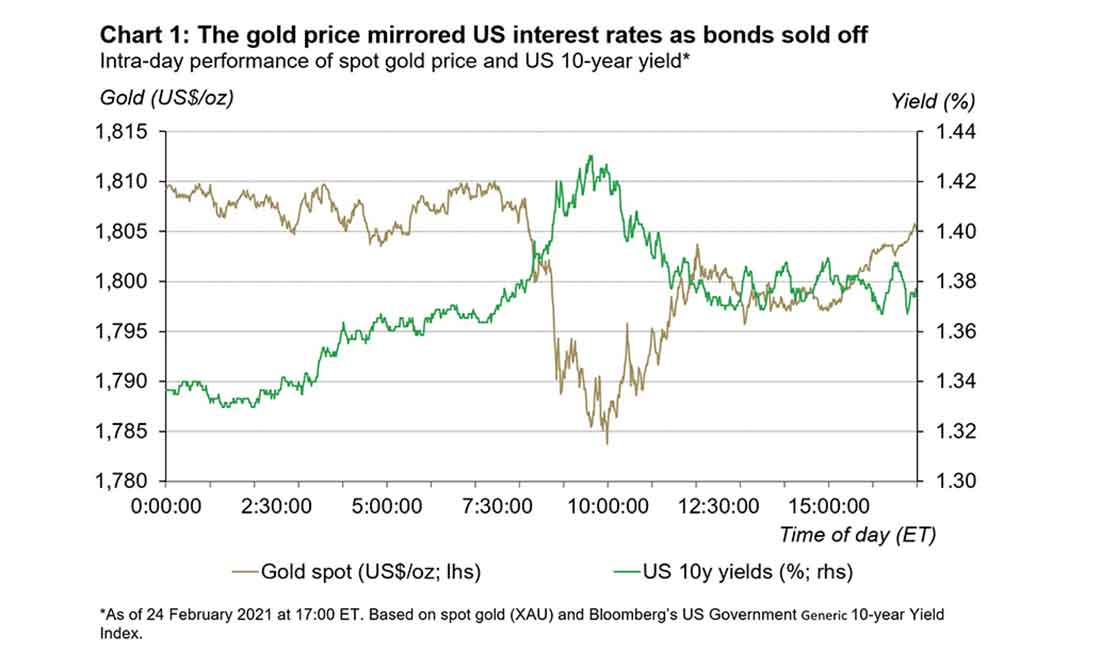

Недавнее изменение ставок в США на фоне выступления председателя Федеральной резервной системы Джерома Пауэлла перед конгрессом является хорошим примером. Дневное движение цены золота 24 февраля стало отражением изменения доходности 10-летних облигаций США (График 1).

Когда доходность 10-летних облигаций превысила 1,42%, цена золота упала ниже $1.785 долларов за унцию, но, когда ставки вернулись к отметке 1,37%, драгметалл снова поднялся выше $1.800 долларов.

Но влияние процентных ставок на золото выходит за рамки последних 24 часов.

В 2021 году ставки резко выросли

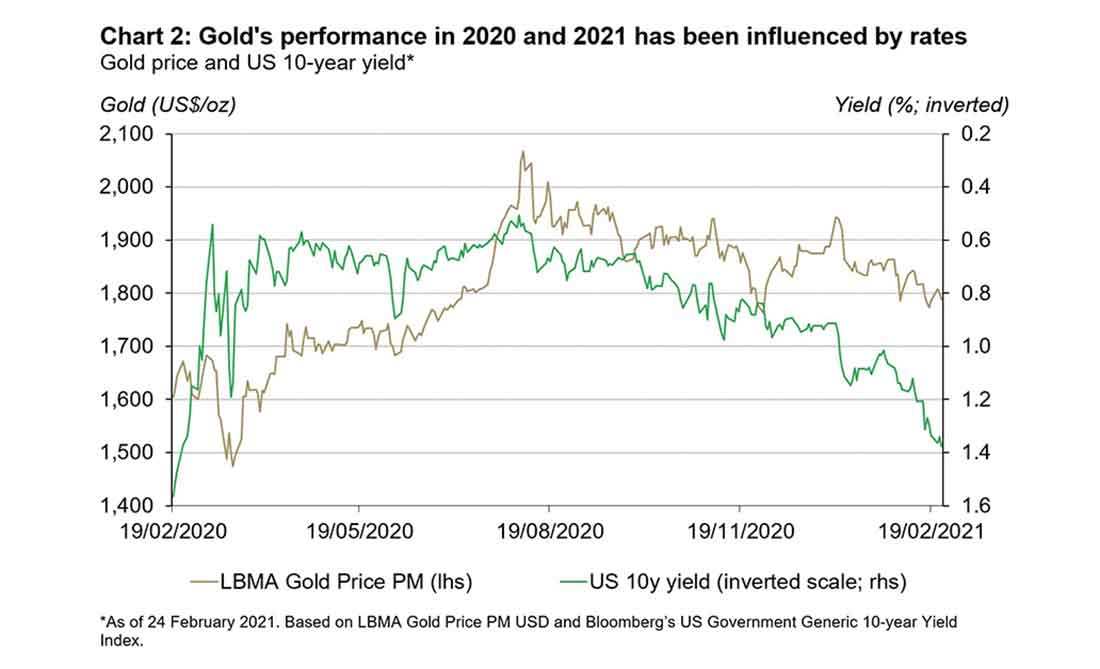

В 2020 золото выиграло от значительного падения процентных ставок во всем мире. Когда ставки достигли исторического минимума, а реальные ставки на развитых рынках стали отрицательными, альтернативные издержки владения золотом существенно сократились.

Но по мере роста ставок в 2021 году, особенно в феврале, эта тенденция изменилась. Например, доходность 10-летних облигаций США выросла с 1% в конце января до почти 1,4% на момент написания.2 Недавнее движение было относительно резким: доходности 10-летних облигаций потребовалось почти пять месяцев, чтобы подняться на 40 базисных пунктов с 0,6% до 1%, но лишь чуть больше месяца, чтобы достичь 1,4%.

В этом контексте снижение золота на 5% с начала года до текущей даты3 можно в значительной степени объяснить изменением ставок (График 2).

Рефляционная среда

Во многом недавнее движение ставок может быть связано с так называемой «рефляционной торговлей». Реальные активы, такие как жилье, древесина, медь и нефть, резко выросли из-за ожиданий относительно восстановления экономики и потенциального повышения инфляции — особенно с учетом огромных сумм, закачанных в экономику.

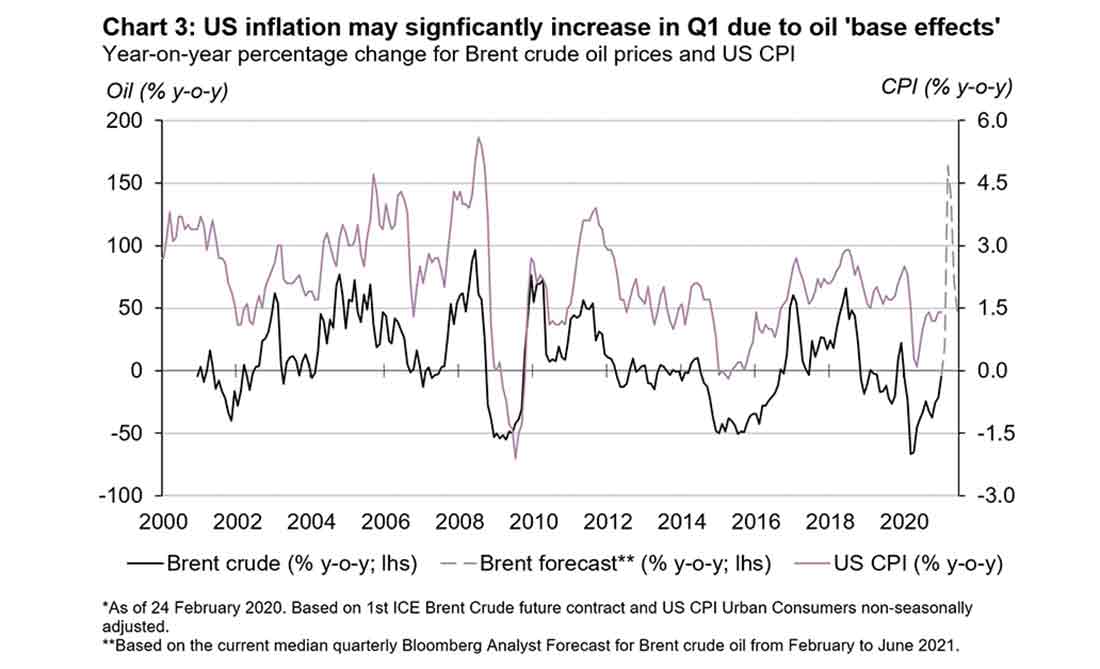

Инфляционные ожидания продолжают расти. Инвесторы предвидят рост индекса потребительских цен (ИПЦ) США в первом квартале (без учета сезонных колебаний). В некоторой степени это зависит от значительного роста цен на нефть, которые, в свою очередь, составляют существенную часть индекса потребительских цен. Если верить истории и учитывать, что годовой рост цены будет измеряться относительно ее почти нулевого уровня в конце первого квартала 2020 года, в марте ИПЦ США может достичь значений, невиданных более десятилетия (График 3).

Этот «базовый эффект», вероятно, будет временным, но, тем не менее, он может потрясти рынки. Однако в перспективе увеличение денежной массы и эффект налогово-бюджетных стимулов могут привести к постепенному увеличению уровня инфляции.

Ожидания ФРС

Во время своего выступления в конгрессе председатель ФРС Джером Пауэлл подчеркнул, что восстановление жилищного строительства, инвестиций в бизнес и производства, вероятно, было вызвано финансовыми и денежно-кредитными стимулами.

Он также отметил, что ужесточение денежно-кредитной политики, когда придет время, будет связано не только с сильным рынком труда. По словам председателя, на какой-то период инфляция должна превысить 2%, прежде чем ФРС рассмотрит ужесточение политики.

В настоящий момент они планируют и дальше увеличивать свои запасы казначейских облигаций и ценных бумаг, обеспеченных ипотекой, текущими темпами в рамках программы покупки активов.

Что это значит для золота

В то время как более высокие процентные ставки могут по-прежнему создавать препятствия для золота в краткосрочной и среднесрочной перспективе, инфляционные ожидания могут повыситься. Исторически золото показывало хорошие результаты в условиях высокой инфляции во всем мире. Кроме того, несмотря на недавнее повышение, процентные ставки остаются сравнительно низкими.

Это влияет на распределение активов, ведь инвесторы ищут доходность, а при таких низких уровнях облигации менее эффективны в обеспечении диверсификации, которая может потребоваться в случае отката рынка акций.

Эта озабоченность побудила некоторых инвесторов увеличить стратегические инвестиции в золото, что по-прежнему проявляется в притоке в малые золотые биржевые фонды, несмотря на общий отток из ETF в течение месяца.

Сноски

- Gold Outlook 2021, январь 2021 г., стр. 4.

- По состоянию на 24 февраля 2021 года. На основе общего индекса доходности 10-летних облигаций Bloomberg.

- На основе цены золота PM LBMA по состоянию на 24 февраля 2021 г.