Чуть более четырех лет назад, когда биткойн только начал свой значительный рост как в цене, так и в общественном восприятии, Джон Хассман из Hussman Investment Trust написал длинный, но основательный отчет под названием «Три заблуждения: бумажное богатство, быстро развивающаяся экономика и биткойн».

Основные темы, изложенные в его отчете (как и в любом хорошо аргументированном, прямолинейном анализе), остаются актуальными и по сей день.

Вместо того, чтобы заново изобретать уже функционирующее колесо, я решил вернуться к некоторым ключевым аргументам Хассмана, которые не только выдержали испытание временем, но и остаются уместными на сегодняшних рынках, испытывающих трудности с восприятием.

Недомыслие наших предков

Доклад Хассмана начинается с цитаты из работы Чарльза Маккея «Наиболее распространенные заблуждения и безумства толпы»:

Давайте не будем, гордясь своими исключительными познаниями, с презрением отворачиваться от недомыслия наших предков. Изучение заблуждений, в которые впадали величайшие умы в поисках истины, всегда поучительно.

Что касается «недомыслия наших предков» и «изучения [их] заблуждений», то список длинный и выдающийся. Я всегда советую инвесторам задавать вопросы, а не следовать за «экспертами», при этом одновременно внимательно следя за безумием толпы.

Как напоминают Хассман и другие, заблуждение — вещь сложная.

Большинство аналитических умов, например, склонны чувствовать себя защищенными от заблуждений, но ирония заключается в том, что бредовые идеи, включая бредовые рынки, политику и ценообразование, на самом деле отмечены не недостатками логики, а скорее чрезмерным изобилием ее.

Мышление толпы — «логика» толпы?

На протяжении всей цикличной истории бредовых рыночных пузырей и их последующих взрывов, «логичные» и / или умные участники рынка всегда оказываются в утешительном присутствии толпы. В Японии, например, незадолго до того, как Nikkei обвалился в 1989 году, в Токио существовало популярное выражение: «Как мы можем пострадать, если все переходим улицу одновременно?»

Толпы, конечно, любят утешительные прогнозы, петли обратной связи и оппортунизм, часто в ущерб историческим урокам. Они легко игнорируют данные или даже здравый смысл. Вместо этого толпы сосредотачиваются на текущих сигналах, высоком авторитете и громкой логике ценового импульса за счет более неприятного шепота риска.

Другими словами, аналитические умы часто упускают из виду неприятную информацию и цепляются исключительно за данные, подтверждающие их надежды и предубеждения, создавая массовое восприятие, которое часто является ошибочным. Как заметил Хассман:

С заблуждениями так трудно бороться с помощью логики потому что сами заблуждения появляются благодаря логике.

Например, неопровержимые и объективные доказательства опасного и сильно искаженного ценообразования рисковых активов могут быть легко переописаны (и, таким образом, переосмыслены) в эхо-камерах не видящих пузыри инвесторов или политиков, ориентированных на долги, как логическое «стимулирование», «поддержку» или «гибкость».

Современная монетарная теория с ее академической аурой и блаженными проекциями дефицита без слез (и создание денег без инфляции) медленно покинула обочину экономики и вышла на ее передний план как здоровый, действительно «логичный» новый путь в «светлое» будущее.

В равной степени «логичными» являются названия таких популярных политик, как «Контроль кривой доходности» или «Количественное смягчение», которые, как многие из нас уже понимают, являются просто умно названными концепциями, маскирующими гораздо более пагубную реальность экстремального расширения долга, поддерживаемого чрезмерным увеличением денежной массы, что логически ведет к быстрому обесцениванию валюты.

В самом деле, эти одобренные толпой идеи приобрели популярное / глобальное признание не потому, что они логичны или рациональны, а просто потому, что они стали приемлемыми, распространенными и, по крайней мере, на данный момент, прибыльными и даже «эффективными».

Паттерны истории

Для Хассмана, как и для других изучающих историю рынка, спекулятивные пузыри или даже массовую психологию, такие заблуждения популярности, логики, прибыли и даже эффективности не только опасны, но и исторически довольно распространены.

В его длинном отчете прослеживается анатомия прежних пузырей и заблуждений, игнорируемых толпой, с болезненной откровенностью и историческим подтверждением, а не просто «самоизбирательной» логикой. Я очень рекомендую ознакомиться с его идеями.

Выводы, которые сделали Хассман и другие (от Дж. К. Гэлбрейта до Бенджамина Грэхема), сводятся к следующему:

Заблуждающиеся инвесторы всегда стремятся оправдать чрезмерные оценки цен новыми «аргументами» или «фактами», которые в конечном итоге являются не чем иным, как «оправданием продолжающихся спекуляций», а не честными признаниями в безнадежных выдающихся творениях и столь же бредовой погоне за ними.

Хассман особо отмечает, что подобные заблуждения держатся на плечах розничных инвесторов, движущихся на спекулятивной волне, которая в конечном итоге их захлестнет и утянет на дно.

«Эксперты» — меньшая, но столь же безумная толпа

Фактически, так называемые эксперты, такие как Джанет Йеллен, о которой Хассман говорит в своем исследовании, не менее, если не больше, виновны в этом самообмане. Конечно, для многих из нас это и не удивительно.

Можно было бы написать сотни страниц, подробно описывающих бесчисленное количество случаев, когда Йеллен, как до, так и после того, как она заняла пост председателя Федеральной резервной системы, полностью преуменьшала, усугубляла, а затем игнорировала реальный рыночный риск, с периода до 2008 года до сегодняшнего дня.

Для простоты и краткости позвольте мне предложить следующий пример:

Джанет Йеллен, весна 2018Другого финансового кризиса не будет.

Джанет Йеллен, осень 2018Боюсь, нас ждет еще один финансовый кризис.

Оценка по-прежнему имеет значение

Постоянные предупреждения Хассмана и бесчисленного множества других аналитических умов сводятся к простой истине, доказанной на протяжении всей истории, от древних римлян до современных «Илонов Масков», а именно: оценка все еще имеет значение.

В отчете Хассмана, впервые опубликованном в декабре 2017 года, содержится предупреждение, что активный спекулятивный пузырь, поддерживаемый экспертами и инвесторами, неизбежно приведет к «снижению S&P примерно на 65% по завершении текущего рыночного цикла».

Конечно, логично мыслящие недоброжелатели посмеялись бы над такой логикой, напомнив Хассману и другим, что подобные предупреждения, высказанные более четырех лет назад, были опровергнуты самим S&P, который без остановки движется вверх, несмотря на несколько небольших понижений по пути (тогда на помощь приходила более «логичная поддержка» ФРС).

Однако такая «логика» упускает из виду тот исторический момент, что циклы от подъема до спада не имеют четко определенных сроков окончания, особенно когда эти естественные циклы неестественно продлеваются с помощью столь же неестественных и нелогичных «стимулов» со стороны глобальных центральных банков.

Не ждите, а готовьтесь к смерти бумажного «богатства»

Таким образом, вместо того, чтобы увязать в «логических» дебатах о выборе времени для наступления кризиса (глупая затея), более информированные и, следовательно, аналитические умы должны быть вовлечены в подготовку к нему.

Затем в своем отчете Хассман обращается к окончательному заблуждению, а именно к иллюзии бумажного богатства. Он начинает рассматривать эту тему с цитаты Гэлбрейта о «чрезвычайной кратковременности финансовой памяти».

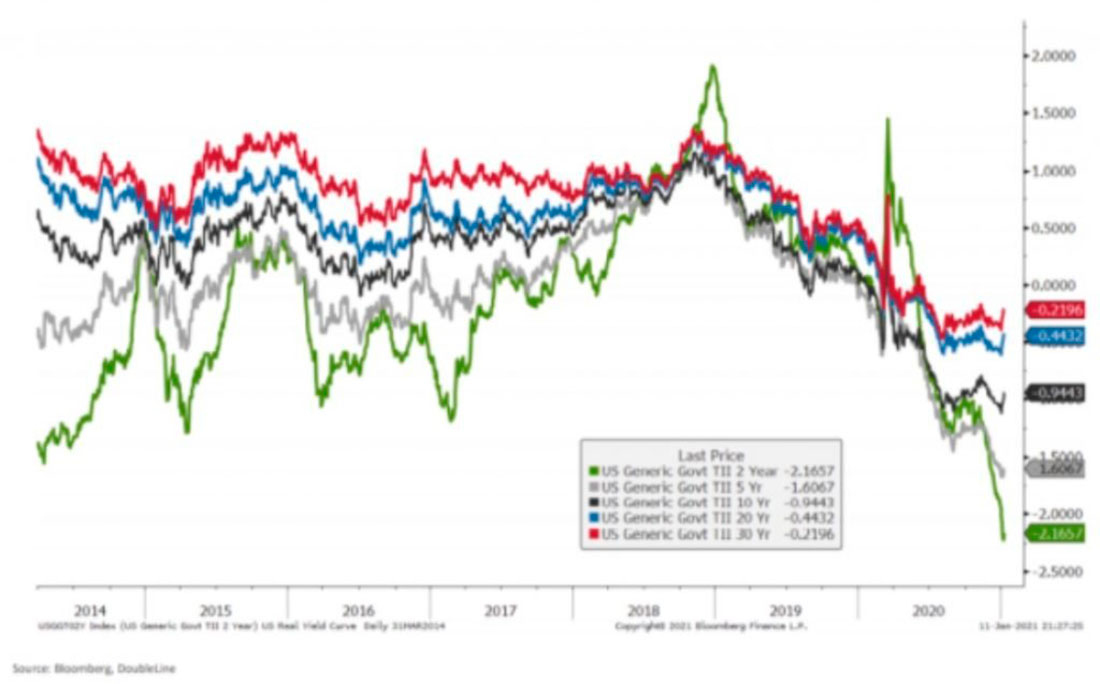

Хассман также упомянул заявление ФРС Сент-Луиса от 16 декабря о том, что отрицательные процентные ставки «могут показаться нелепыми, но не в том случае, если им удастся подтолкнуть людей к инвестированию во что-то более стимулирующее для экономики, чем государственные облигации».

Эксперт был дальновиден не только в доказательстве того, что «экспертная логика» может быть откровенно бредовой, но и в том, как предсказуемо безумные толпы последуют за такими экспертными заблуждениями в сторону еще больших спекуляций, больших пузырей и, увы, больших потерь, когда они лопнут.

Что касается так называемой логики ФРС Сент-Луиса в ее позиции относительно отрицательных ставок, «способных» подтолкнуть толпу к инвестированию во что-то «более стимулирующее» для нашей экономики, история и Хассман еще раз доказывают, насколько опасными могут быть эксперты в собственной нелогичной толпе.

Перенесемся на четыре года вперед с тех пор, как ФРС сделала это так называемое «логическое» предложение, и посмотрим, что произошло благодаря этим низким ставкам. Возьмем, например, Tesla.

Это бесконечный актив-пузырь, и как бы логично быки Tesla не защищали его, кричащий разрыв между его денежным потоком и ценой акций еще раз доказывает предупреждение Хассмана о том, что оценка все еще имеет значение.

Когда активы начинают значительно превышать реальную оценку, их конец будет не только жесток, но и неизбежен.

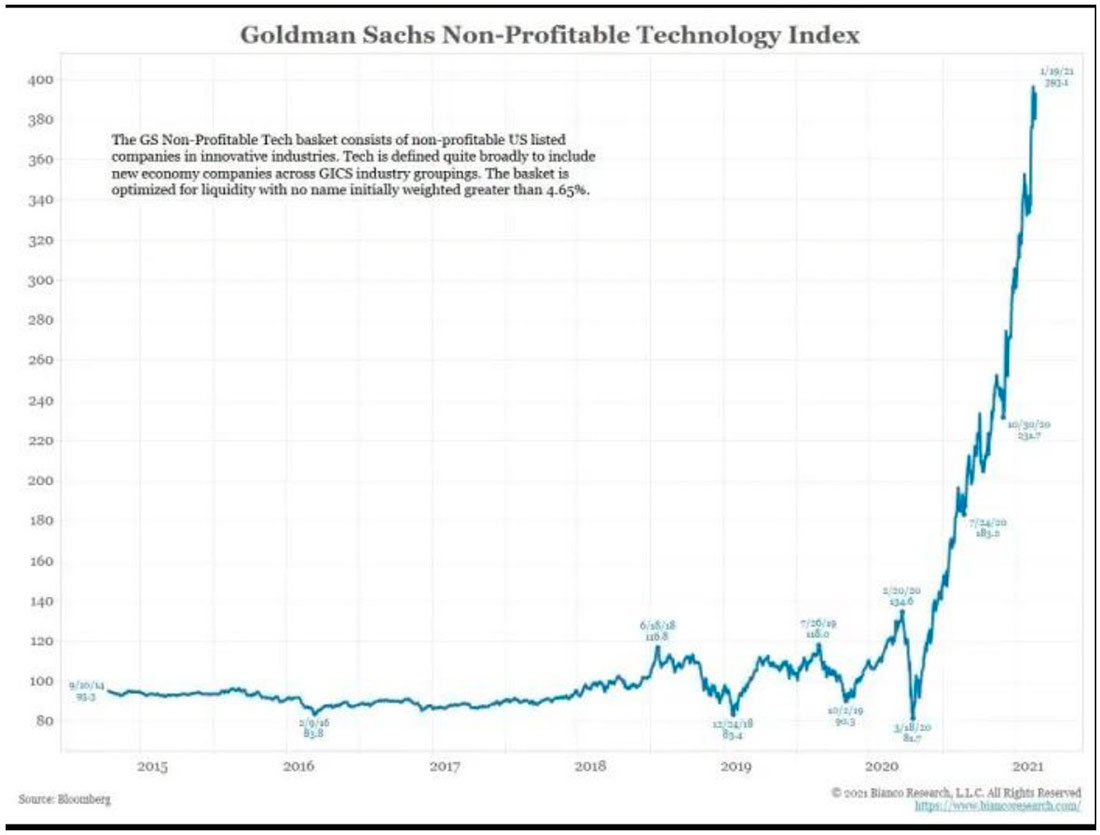

Подобные и «логические» спекуляции, предложенные ФРС Сент-Луиса, имели место с 2017 года, но, как подтверждает приведенный ниже график бесприбыльных IPO, которые в настоящее время навязываются инвесторам «логически мыслящей» толпой с поддержки Goldman Sachs, ни одна из этих спекуляций не была такой уж экономически логичной или «успешной», как наши «эксперты» из ФРС высокомерно предположили в конце 2017-го.

Когда акции растут нелогично на фоне спекулятивной политики (благодаря количественному смягчению / росту долга), которая на самом деле лишена логики, бумажное богатство, растущее следом, приобретает иллюзию постоянства, даже стабильности.

Но, как предупреждал тогда Хассман, и что еще более верно сегодня, инвесторы быстро впадают в коллективное заблуждение, что триллионы долларов в их портфелях сегодня представляют собой прочную покупательную способность завтра.

Другими словами, «логично мыслящие» инвесторы всегда игнорируют исторически подтвержденный факт, что большая часть этого богатства в конечном итоге испарится в иллюзорной экономике, измеряемой ростом цен на акции, а не падением производительности.

Сегодня, например, мировая стоимость финансовых активов (акций, облигаций и недвижимости) составляет $520 триллионов долларов, что в 6,2 раза больше, чем $84 триллиона долларов мирового ВВП. Перечитайте это предложение еще раз. Вам не кажется это бредовым?

А еще у нас есть биткойн

Говоря о заблуждениях, ни один разговор тогда (в 2017 году) или сегодня не был бы полным без обращения к нынешней, но логически защищенной священной корове, иначе известной как биткойн. Сейчас я не буду раскрывать все бесчисленные плюсы и минусы, а также логику и заблуждения, которые окружают феномен биткойна. Но, цитируя Маккея, такие спекулятивные циклы не только стандартны, но и чреваты исторической опасностью:

Мы обнаруживаем, что целые социальные группы внезапно останавливают свои взоры на какой-то одной цели, преследуя которую, сходят с ума; миллионы людей верят одной и той же иллюзии и гонятся за ней, пока не отвлекутся на какая-нибудь новую глупость, более заманчивую, чем первая.

Звучит знакомо, не правда ли? Историки рынка слишком хорошо знают эту фантастическую модель — от тюльпанов XVII века до железных дорог XIX века или акций технологических компаний XX. Конечно, биткойн — это нечто большее, чем тюльпан, и, как подтвердил сам Хассман, «сам блокчейн-алгоритм великолепен».

Я тоже полностью поддерживаю основной тезис относительно биткойна о том, что бумажные валюты и лежащая в их основе политика центрального банка поразительно слабы и нуждаются в альтернативном подходе. Но ирония, а также заблуждение эпохи биткойна сводятся к следующему: ни один пузырь активов, подобный биткойну, несмотря на логику его тезиса или одобрение со стороны его фанатов (а также загадочных создателей), не может стать источником стабильности для чего-то столь же важного, как национальная или мировая валюта.

Биткойн никуда не денется, но его оценки будут как расти, так и падать таким поразительным образом, который сам по себе дисквалифицирует этот актив как рациональное (или даже «логическое») решение общепризнанно иррационального и открыто фиктивного глобального валютного рынка.

Нашим противоядием от умирающего бумажного богатства всех мировых бумажных валют, конечно же, является физическое золото. Это не секрет, и для некоторых, возможно, даже нелогичное и устаревшее мнение. Да, физическое золото гораздо менее привлекательно, чем нынешнее заблуждение о биткойне, набирающее популярность, а также спекулятивную динамику с каждым днем.

Но по иронии судьбы, в этом заключается открытое и логическое преимущество золота, поскольку физическое золото, в отличие от электронного биткойна, имеет как врожденную, так и историческую логику как своей роли (и ценообразования), если сравнивать ее с бумажными фиатными бумагами, так и с такими же фиатными цифровыми «монетами», Которые, по логике вещей, вообще не являются монетами. Как и доллары, биткойны поддерживаются верой, а не физическим активом, проще говоря — фиатные деньги.

Критики, конечно, будут утверждать, что логика Хассмана, используемая для опровержения спекулятивной нелогичности биткойна, может быть в равной мере против логики защиты золота. Это справедливо и ожидаемо.

В конце концов, однако, описать физический актив, произошедший из таблицы Менделеева (а не от гения программного обеспечения), и который исторически служил спасением умирающих валют и бредовой долговой политики столетие за столетием, от одного валютного краха до другого, как «заблуждение» — это немного надуманно, не так ли?

Сторонники биткойнов, естественно, ведомые своей собственной логикой, поддерживаемой толпой, будут утверждать, что физическое золото — это пережиток старого мира, тогда как криптовалюта — мудрая валюта нового мира. Это действительно может утешить, как и быстрорастущая стоимость биткойна.

Но, как и Хассман, я предпочитаю оценку, здравомыслие, историю и оценочную логику безумным толпам, влюбленным в спекулятивную «логику» биткойна.

В конце концов, история предпочитает одну форму логики другой.