Большинство инвесторов хотят разбогатеть, и поэтому никогда не откажутся от фондового рынка. За последние 50 лет индекс Доу-Джонса вырос в 39 раз, а с марта 2009 — почти в 5 раз!

Как сказал Джереми Грэнтэм, пузырь акций имеет «эпические масштабы». Тем не менее, большинство инвесторов игнорируют это, поскольку их жадность доминирует над остальными эмоциями. Если с 1971 года акции выросли на 3800%, что может пойти не так?

Акции или золото?

За последние 50 лет индекс Доу-Джонса пережил пять значительных коррекций от 41% до 55%, но даже с учетом этих периодов сегодня он в 39 раз превышает значения 1971 года.

Есть еще один относительно небольшой, но важный инвестиционный актив, на который приходится всего 0,5% мировых финансовых активов. С 1971 года он вырос в 53 раза, но и его путь был нелегким. За полвека актив прошел через три основных коррекции на 33-70%. И речь идет о золоте.

Если исключить дивиденды, золото обошло Доу, но с реинвестированием дивидендов индекс превзошел золото более чем в 3 раза. Разницу можно было сократить путем сдачи золота в аренду или взаймы.

Однако необходимо помнить, что фондовый индекс не отражает всю правду. Неуспешные или обанкротившиеся фирмы исключаются из индекса, и на их место приходят процветающие компании. Таким образом, индекс дает более радужную картину, чем есть на самом деле.

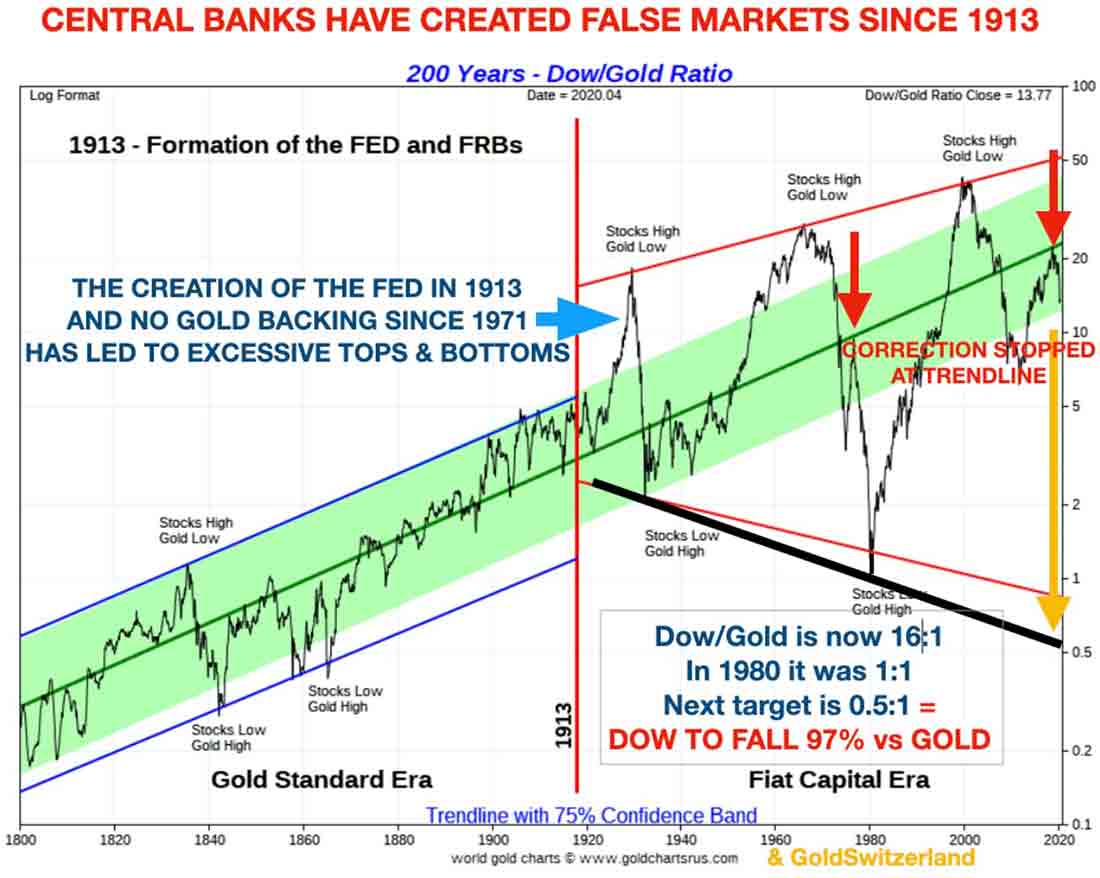

Доу потеряет 97% в реальном выражении

Все это уже стало историей. Несмотря на то, что золото продемонстрировало приемлемую доходность, именно дальнейшее изменение соотношения Доу / золото определит, должны ли инвесторы оставаться на стороне акций или же удерживать золото.

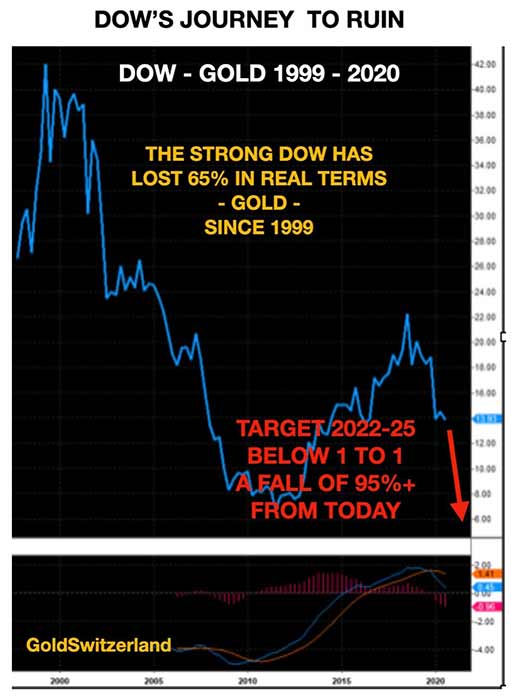

Ответ на наш вопрос дает приведенный график соотношения индекса Доу-Джонса и золота.

Золото достигло минимума на отметке $250 долларов за унцию в 1999 году, когда соотношение достигло максимума 45. Впоследствии соотношение упало до 5 в 2011 году, а затем скорректировалось до 22,5 в 2018.

С тех пор нисходящий тренд возобновился. Индикатор внизу графика — это квартальный MACD, который является очень важным индикатором долгосрочного тренда.

MACD повернул вниз в 2019 году впервые после пика 1999 года. Это сильный признак того, что соотношение индекса Доу-Джонса и золота возобновило продолжительный нисходящий тренд.

Долгосрочная картина отношения Доу / золото дает четкое представление о том, куда мы движемся.

Первоначальная цель — соотношение 1 к 1, как в 1980 году, когда индекс Доу-Джонса составлял 850, и золото торговалось по $850 долларов за унцию. С настоящего момента это будет означать падение индекса на 94%.

Но, скорее всего, соотношение достигнет линии долгосрочного нисходящего тренда 0,5 к 1, и тогда потери Доу составят 97%.

Таким образом, индекс Доу-Джонса может обвалиться по крайней мере на 97% по отношению к золоту уже к 2025 году. Поскольку такого рода движения очень часто выходят за рамки допустимого диапазона, соотношение Доу / золото может запросто составить 0,2 к 1, что будет означать снижение показателя на 99% с сегодняшнего дня. Как видно на графике выше, подтверждением подобных движений служат экстремальные значения 1929, 1966, 1980 и 1999 годов. А что это будет означать для номинальной цены золота или индекса Доу-Джонса, уже не имеет значения.

Инвесторы фондового рынка станут жертвами

Похоже, теперь ночи для инвесторов фондового рынка станут бессонными, ведь в течение следующих 5 лет они потеряют до 99% своего богатства. Хотелось бы повторить, что к 2025 году акции могут полностью уничтожить все вложенные средства в реальном выражении.

И последствия будут разрушительными не только для частных инвесторов, но и для пенсионных фондов, учреждений, а также для глобальной мировой экономики. После непродолжительного периода гиперинфляции это приведет к крайне разрушительной дефляционной депрессии, поскольку центральные банки применят единственный известный им трюк — неограниченное печатание денег.

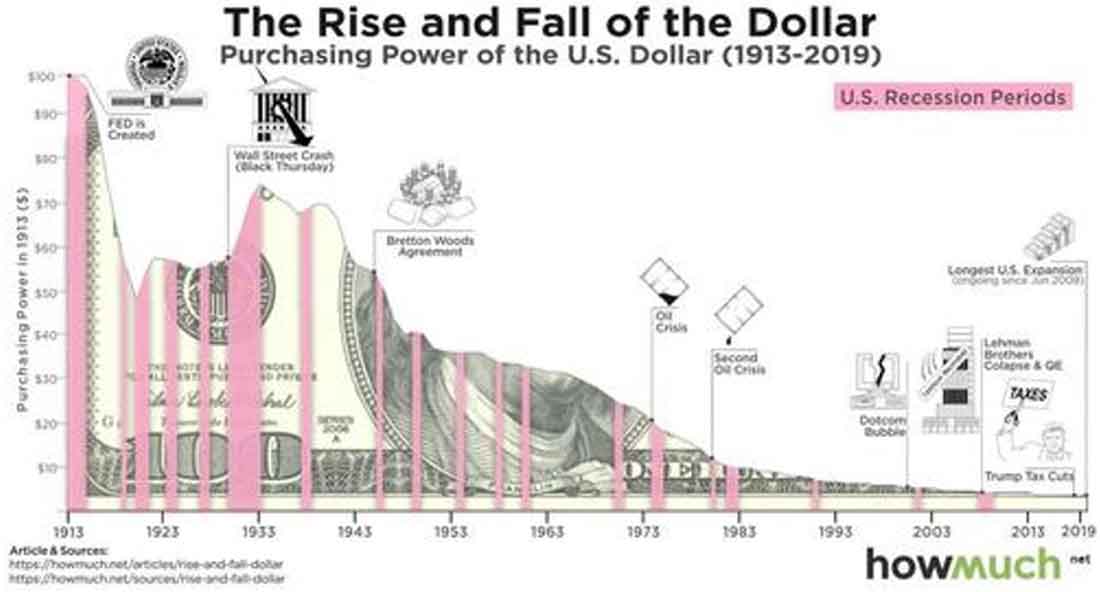

Однако на этот раз мир наконец обнаружит, что напечатанные деньги имеют нулевую ценность. То же осознание придет и к держателям долларов, когда валюта США завершит свое (чуть более чем) 100-летнее движение к своей внутренней стоимости — нулю.

Эпический пузырь фондового рынка

Джереми Грэнтэм отметил, что мы стали свидетелями грандиозного пузыря на фондовом рынке, который готов рухнуть в ближайшие несколько месяцев. К сожалению, мы увидим не просто крах фондового рынка, а конец как минимум 300-летней эры и, возможно, 2000-летнего цикла.

Когда мир стремительно приближается к экономическому параличу и физической изоляции, трудно представить, что это может закончиться хорошо. Напротив, разворачивающиеся события могут кончиться только плохо и, скорее всего, очень плохо.

Как я заявлял с сентября 2019 года, текущие проблемы начались именно тогда, когда в мировой финансовой системе возникло серьезное давление, а за ним последовало ускоренное печатание денег.

В феврале 2020 года глобальные центральные банки оказались чрезвычайно довольны тем, что пандемия позволила им найти оправдание для панической ситуации, в которой они оказались. Так что далеко не коронавирус стал причиной катастрофы мирового масштаба. Он послужил самым ужасным из катализаторов, который гарантирует, что эра глобальных пузырей закончится самым разрушительным образом. Коронавирус позволил центральным банкам создать цунами из напечатанных денег и долгов, хаотично хлынувших по всему миру.

И нет необходимости объяснять, что финансовая система провалилась еще до появления коронавируса, но мало кто решит критиковать беспрецедентное производство денег, которое мы наблюдаем сегодня.

Что же делать?

Так что же делать инвесторам? Для некоторых ответ довольно очевиден — для начала продать свои акции.

Облигации могут продержаться немного дольше, но в следующие пару лет на рынке облигаций произойдет самый впечатляющий крах, поскольку центральные банки потеряют контроль над кредитными рынками и процентными ставками.

Обеспечьте себе страховку и такой способ сбережения средств как физическое золото и серебро, а также акции некоторых горнодобывающих компаний. Помните: если вы держите акции в финансовой системе, вы подвергаетесь риску контрагента.

Очевидно, что по мере краха мировой экономики золото и серебро не смогут решить все наши проблемы, но лучше все же держать при себе единственные деньги, которые выжили после тысячелетий своего существования. Практически в каждый кризисный период истории золото и серебро служили своего рода гарантией.

Как я часто подчеркивал, самая важная защита и актив в трудные времена — это круг семьи, близких друзей и других людей, на которых вы можете положиться. В ближайшие годы помощь другим будет иметь решающее значение.