Я также продолжаю утверждать, что война Пауэлла с инфляцией — это, по большей части, просто фарс, поскольку он тайно нуждается в инфляции, чтобы облегчить бремя долга.

Пауэлл открыто лжет, публично заявляя о стабильном снижении инфляции, просто фальсифицируя данные по ИПЦ.

Как недавно утверждал Джон Уильямс, истинная инфляция с использованием честных (а не откровенно фиктивных) показателей Бюро статистики труда сейчас ближе к 11,5%, а не к официально заявленному общему показателю в 3,7%.

Это не должно вызывать особого удивления для тех, кто осознает методы работы пропитанных долгами/неудавшихся режимов. Как признался бывший президент Европейской комиссии Жан-Клод Юнкер:

Когда данные слишком плохи, мы просто лжем.

Но те, кто все еще верит в текущий уровень инфляции (и «мягкую посадку»), должны знать, что в инфляционное пламя добавляется больше огня, чем просто фальшивые нарративы и успокаивающие банальности.

В частности, я говорю об инфляции, вызванной рынком нефти.

Поставки нефти в инфляционном пламени

Вне зависимости от партии, глупцы в Вашингтоне становятся все глупее.

Вследствие повышения ставок, что делает инвестирование в капитальные затраты несостоятельными для американских производителей нефти, и многих лет законодательного стремления предать забвению американскую нефть, поставки энергоносителей в США падают, и мы все знаем, что ослабление предложение приводит к росту цен и инфляции.

Между тем, Саудовская Аравия, которую тот же Белый дом назвал «государством-изгоем», никак не отреагировала на неуклюжие попытки Байдена запугать ее и призывы к увеличению добычи, и даже наоборот, присоединилась к другим лидерам ОПЕК в сокращении, а не увеличении добычи нефти.

Какой геополитический шок.

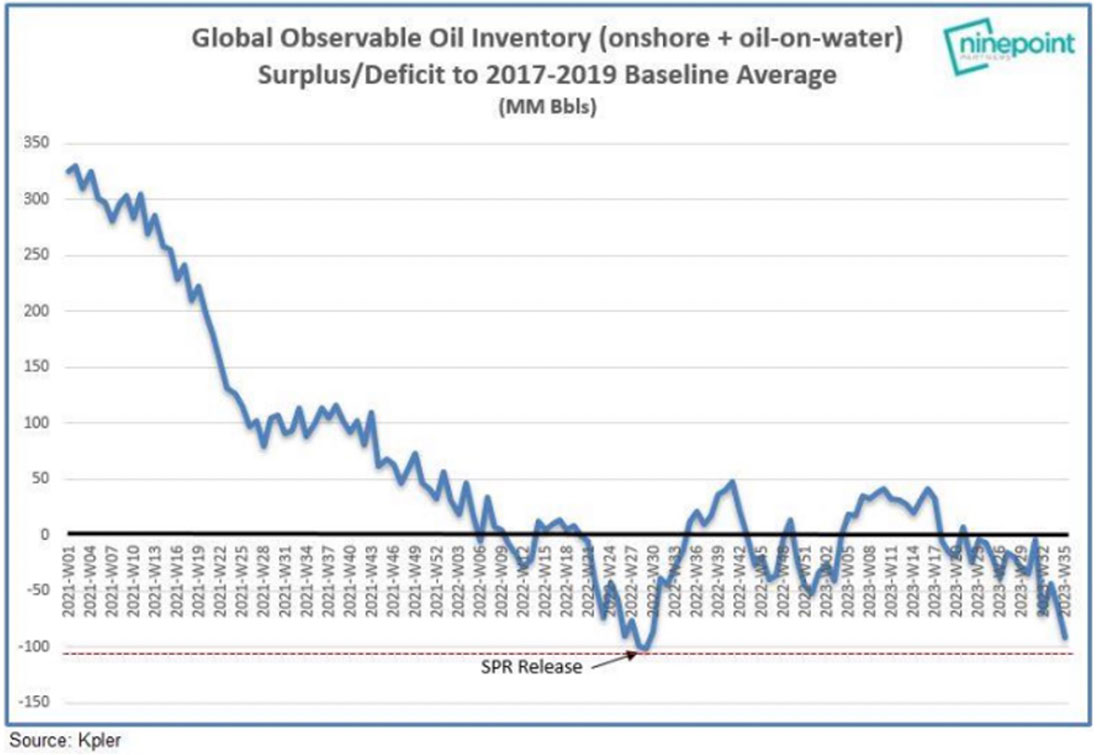

Конечный результат: как национальные, так и мировые запасы нефти сокращаются, и довольно значительно.

Неуклюжий нефтяной план

Когда-то «зеленый» Белый дом осознал, что мир и масштабы инфляции по-прежнему вращаются вокруг нефти, особенно после введения санкций против бывшего поставщика энергоносителей в результате одного из самых недальновидных (т. е. глупых) политических решений со времен войны в Ираке.

Это может объяснить, почему Байден изменил свои взгляды и почему произошел внезапный разворот в сторону увеличения добычи сланцевой нефти в США в 2023 году за счет вливания большего количества денег в эти сланцевые месторождения темпами, не наблюдавшимися за последние 3 года.

Однако, к сожалению, уже слишком слишком поздно (как и в случае с количественным ужесточением Пауэлла), чтобы предотвратить шок цен на нефть и рост инфляции в конце года.

По мере сокращения предложения нефти цены на нефть и, следовательно, уровень инфляции растут вместе с доходностью облигаций и процентными ставками, что является идеальным штормом для чрезмерно раздутых рынков облигаций, акций и недвижимости.

Эти цены и темпы инфляции станут еще хуже, если спрос на нефть в Китае вырастет. Именно поэтому нынешние западные заголовки буквально молятся о том, чтобы Китай рухнул первым. Это может объяснить, почему The Economist опубликовал две подряд статьи с заглавными статьями о развале Китая.

Видите, как крупные СМИ и большое правительство работают вместе?

Связывая все вместе

В любом случае, нам нужно сложить все это воедино.

Если, как я это вижу, инфляция (пусть и неверно сообщаемая) станет очевидно более реальной и ощутимой, последующий рост доходности облигаций сделает доллар сильнее, а счет дяди Сэма в баре станет дороже, что, несомненно, является хорошим предзнаменованием для двойной черной дыры дефицита Америки в виде невыплаченного долга, если только...

Если только ФРС не начнет печатать больше фальшивых и инфляционных денег, чтобы купить свои собственные долговые расписки и ослабить свой доллар, убивающий экспорт и игнорирующий БРИКС.

Опять же, независимо от того, какие макроэкономические показатели я рассмотрю, у ФРС в конечном итоге не будет иного выбора, кроме как развернуться в сторону большей мгновенной ликвидности и, следовательно, более инфляционной политики, чтобы спасти/монетизировать свои разорившиеся рынки облигаций.

Как только эта неизбежность превратится в реальность, временно поднявшийся доллар превратится в то, что понимает большая часть информированного мира: это всего лишь еще один бумажный монстр в руках страны, чье соотношение долга к ВВП и дефицита к ВВП соответствуют показателям любой другой банановой республики.

Реальность сложно воспринимать, но не для БРИКС

Многие в США или ЕС, возможно, не захотят этого признать. На плохие новости, смерть и солнце, трудно смотреть.

Но страны БРИКС, которым самим не чужды смущающие балансовые отчеты, ясно это видят.

Хотя я никогда не верил в ажиотаж вокруг обеспеченной золотом валюты БРИКС, я не сомневаюсь, что у этого объединения стран с большим объемом сырьевых товаров есть общий враг в нынешней международной торговой системе, в которой доминируют США (и их доллар), дни гегемонии которых сейчас сочтены и чьи «друзья», как мы предупреждали с первого дня санкций против России (экономическое самоубийство), активно проводят дедолларизацию.

Более того, странам БРИКС не нужна «официальная» валюта, обеспеченная золотом, чтобы торговать своими реальными активами в золоте, а не в долларах. Все, что им нужно сделать, — это потребовать оплату за свой экспорт золотом.

Страны БРИКС+ вряд ли можно назвать идеальным союзом неограниченного доверия и эффективной координации. Тем не менее, они разделяют реальную угрозу со стороны завышенного курса доллара США и отрицательной доходности UST.

Более того, они, возможно, не полностью доверяют друг другу, но они полностью доверяют золоту.

Изменение системы теперь является вопросом выживания

Фраза «враг моего врага — мой друг» как нельзя лучше подходит для описания растущего списка участников БРИКС+, которые осознают, что само их выживание зависит от того, удастся ли им избежать удушающей смерти от выплаты больше $14 трлн долларов долгов.

Как недавно заметил Люк Громен, с точки зрения стран БРИКС, они «либо будут держаться вместе, либо повесятся по отдельности».

Замена нефтедоллара?

Китай, например, не может вечно соблюдать нефтедолларовую систему закупок нефти. Будучи крупнейшим в мире импортером нефти, он математически осознает, что в конечном итоге у него закончатся доллары для покупки этой нефти.

Проще говоря, Китаю необходимо разработать план, исключающий использование долларов.

И он это сделает.

Кстати, вы заметили какая страна вошла в БРИКС? Саудовская Аравия.

Видите тенденцию? Видите надвигающееся изменение нефтяных валют?

Как я предупреждал несколько месяцев назад, эта саудовская тенденция отойти от Вашингтона и приблизиться к Шанхаю может в конечном итоге стать ключевым фактором в медленном обнулении соглашения по нефтедолларовой системе между некогда «дружественными» США и Саудовской Аравией, которое до сих пор обеспечивало глобальный спрос (и, следовательно, выживание) на обесцененный бумажный доллар.

Если нефтедолларовая система развалится, это уничтожит спрос и покупательную способность доллара США (и приведет к стремительному росту золота) быстрее, чем любая обеспеченная золотом торговая валюта БРИКС.

И все же, несмотря на всю недавнюю сенсацию, предшествовавшую саммиту БРИКС в Южной Африке, почти никто этого не понял – по крайней мере, в основных СМИ.

Другие хитрости в рукаве БРИКС: больше долларовых активов, чем пассивов

Помимо снижения курса доллара США за счет сдвига (постепенного или внезапного) в нефтедолларовой торговле, стоит отметить, что, за исключением Южной Африки, остальные страны БРИКС имеют больше долларовых активов, чем пассивов, а это значит, что они могут начать сбрасывать UST во вред дяде Сэму, чтобы заполучить больше долларов.

Многие идеологи и американские аналитические центры по-прежнему считают, что США обладают всей властью над этими глупыми маленькими странами БРИКС, которые якобы страдают от нехватки долларов.

В конце концов, они по-прежнему считают доллар всемогущим и всеконтролирующим, просто спросите Ирак или Ливию…

Но толпе сторонников доллара явно не хватает знаний по базовой математике.

Если вы не заметили, США только что добавили дополнительные $1,9 трлн долларов безумных заимствований к концу 2023 года.

И они сделали это, поскольку ставки растут, а ФРС все еще находится в режиме количественного ужесточения / самоубийства.

Математически это оказывает понижающее ценовое давление на облигации и, следовательно, повышающее ценовое давление на доходность. Этот сценарий Америка просто не сможет долго реализовывать при совокупном государственном, домашнем и корпоративном долге в $95 трлн+.

Если страны БРИКС решат добавить к этой токсичной смеси долю демпинга активов США, последствия для дяди Сэма и его системы, основанной на долге, которая уже находится на краю пропасти, станут еще более ошеломляющими / болезненными.

Это плохо, очень плохо

Повторю: макроэкономические условия и последствия никогда не были такими плохими, такими уязвимыми и такими предсказуемыми.

США сейчас попали в порочный круг долга, из которого нет другого выхода, кроме разрушающего валюту возврата к количественному смягчению и матери всех инфляционных волн.

Что у нас на горизонте? Доходность выросла, двойной дефицит увеличился, инфляция, даже фальсифицированная, выросла, и да, ВВП тоже вырос, но, как я недавно писал, рост ВВП, обусловленный долгами, — это не рост, а просто долг.

Если Вашингтон не сократит расходы в значительной степени, единственный инструмент, которым он будет располагать — это больше фальшивых денег и более реальная инфляция. Таким образом, доллар в вашем кошельке скоро не будет стоить и цента.