Помимо перекупленности в слабости драгоценного металла повинны фундаментальные изменения, которые привели к оттоку капитала из золота и серебра, а также из облигаций в акции и сырьевые товары.

Опасения по поводу роста и распространения Covid-19 в 2020 году рассеялись, поскольку рынок обрел уверенность в восстановлении экономики и устранении угрозы дефляции.

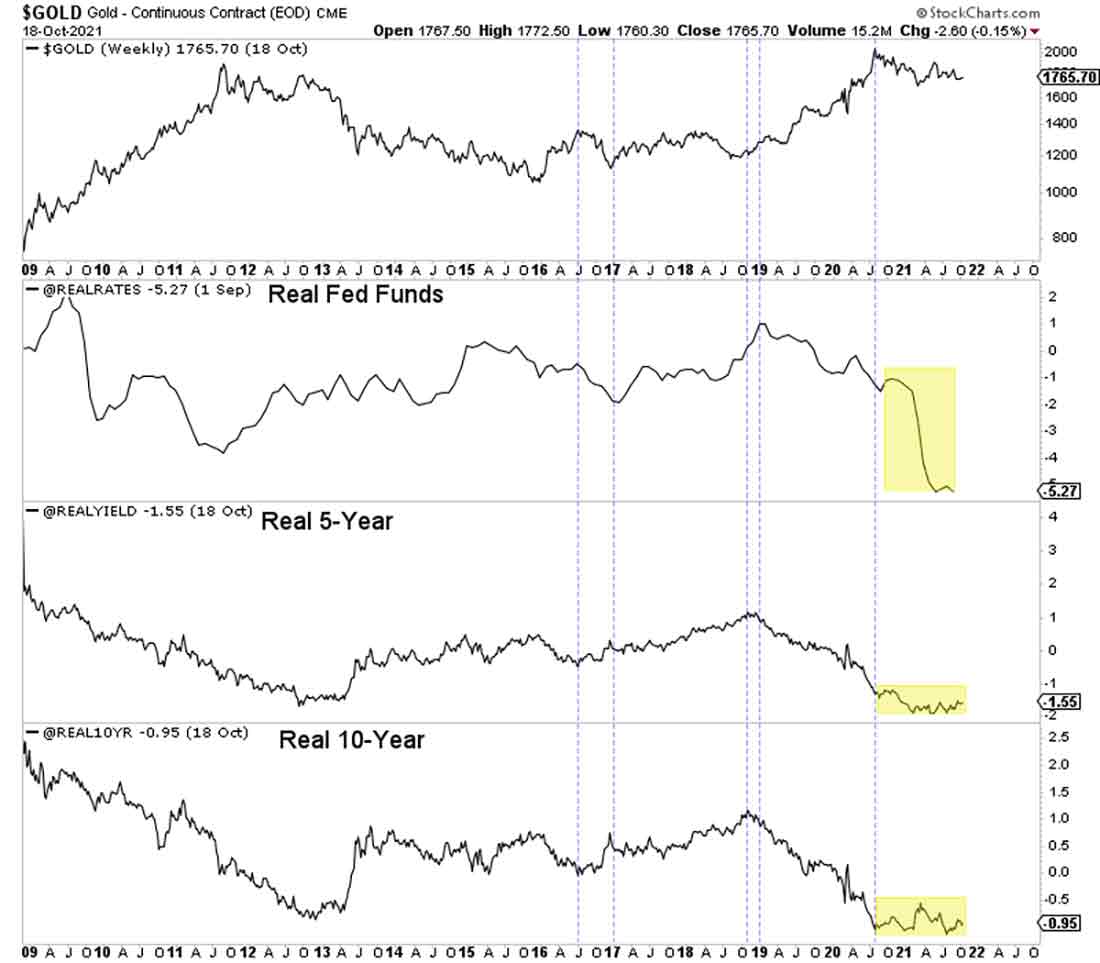

В частности, для золота проблема заключается в том, что реальные процентные ставки резко упали (как в 2011-2012, 2008, 1980 и 1975 годах).

По мере замедления инфляции и восстановления доходности реальные процентные ставки будут расти или, по крайней мере, не будут снижаться.

Лучше всего это иллюстрирует реальная 5-летняя и 10-летняя доходность, а не реальная ставка по фондам ФРС, которая иногда может отставать.

В настоящее время рынок игнорирует тот факт, что инфляция будет устойчивой, а не временной.

Можно подумать, что это благоприятно скажется на золоте, но фондовый рынок снова восстанавливается, и цены на сырьевые товары (во главе с нефтью и медью) достигают новых максимумов. Эта комбинация больше отражает рост, чем инфляцию.

Нарратив о росте и инфляции, наряду с ожиданиями более высоких процентных ставок, нанесло удар по золотому металлу. Но, когда инфляция сохраняется в течение нескольких кварталов и начинает влиять на рост, появляются опасения относительно стагфляции и проблем, связанных с инфляцией. Тогда золото будет расти.

Сигналом к подобным изменениям может стать повышение ставок ФРС.

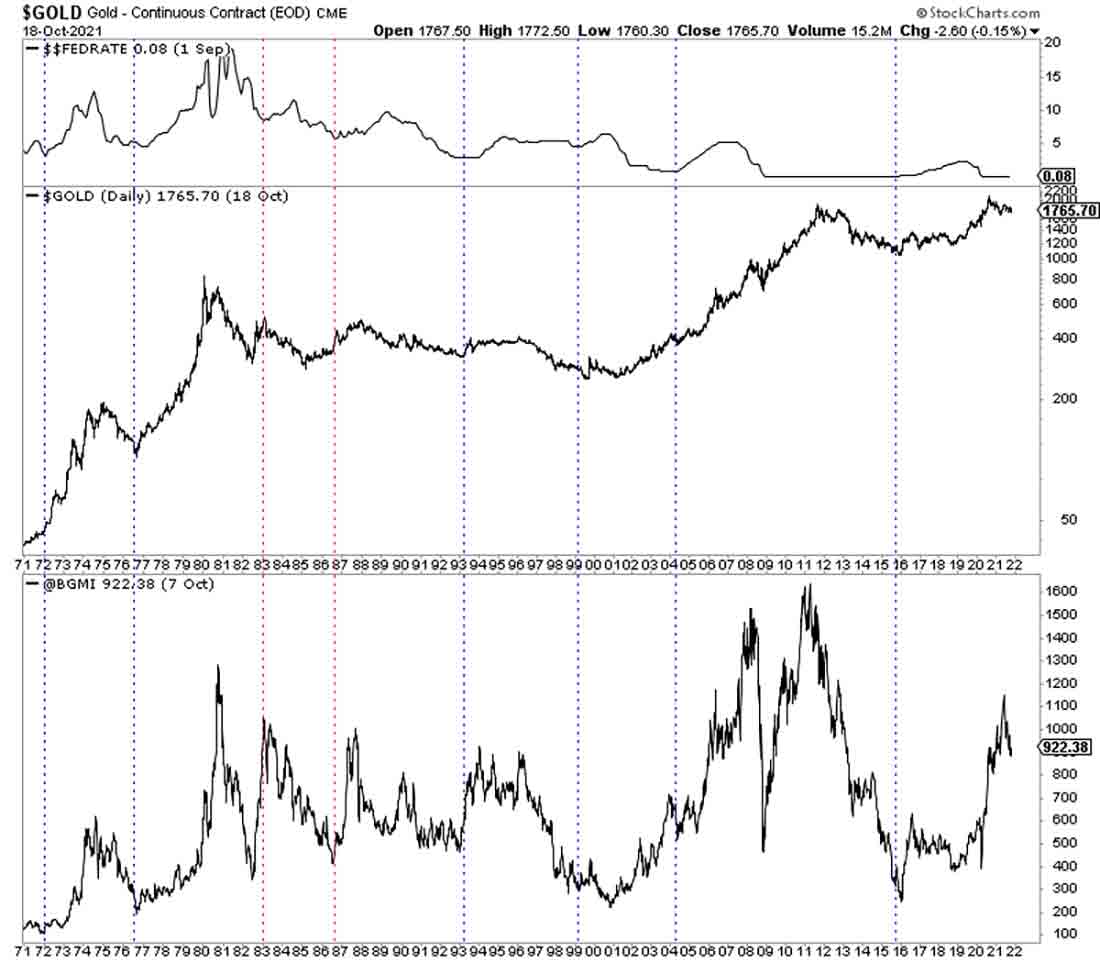

График ниже отслеживает изменение ставки Федеральной резервной системы, динамику золота и индекс Gold Mining Index от Barron. Вертикальные линии отмечают начало циклов повышения ставки ФРС.

Как можно заметить, начало повышения ставок очень оптимистично сказывается на золоте и акциях золотодобывающих компаний. После начала последних четырех циклов повышения ставок изначальный рост цены золота в среднем составлял 27%.

Текущие фундаментальные показатели не являются бычьими для драгоценного металла, что хорошо иллюстрирует ценовое поведение в последнее время. Однако устойчивая инфляция (и рынок начинает это понимать) это изменит.

Рынок заранее закладывает события в цену, и, как отмечено ранее, поворотным моментом может стать увеличение процентных ставок ФРС. История показывает, что это является бычьим катализатором для золота и акций добывающих компаний.

Ожидания относительно роста ставок усиливаются. Рынок предвидит, что в следующем году Федрезерв повысит их дважды, и вероятность повышения в июне 2022 года составляет 50-50.